加密市场的板块轮动真的已失效?

即便 BTC 暴涨,早期巨鲸要么换仓 ETF 要么变现离场,再无财富溢出效应。

即便 BTC 暴涨,早期巨鲸要么换仓 ETF 要么变现离场,再无财富溢出效应。

撰文:Ignas

编译:AididiaoJP,Foresight News

本周期加密货币经典轮动模式为何失效

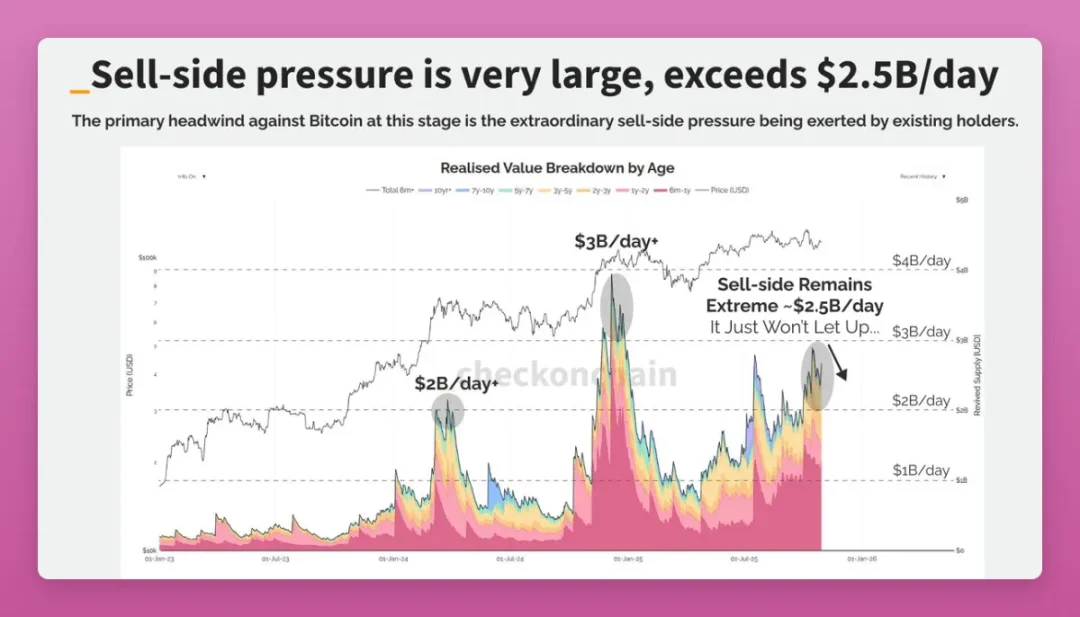

BTC 持有者已经获得超额收益,早期信仰者正在获利了结。这并非恐慌性抛售,而是从集中持有转向分散持有的自然过程。

在众多链上指标中,最关键的信号是巨鲸的卖出行为。

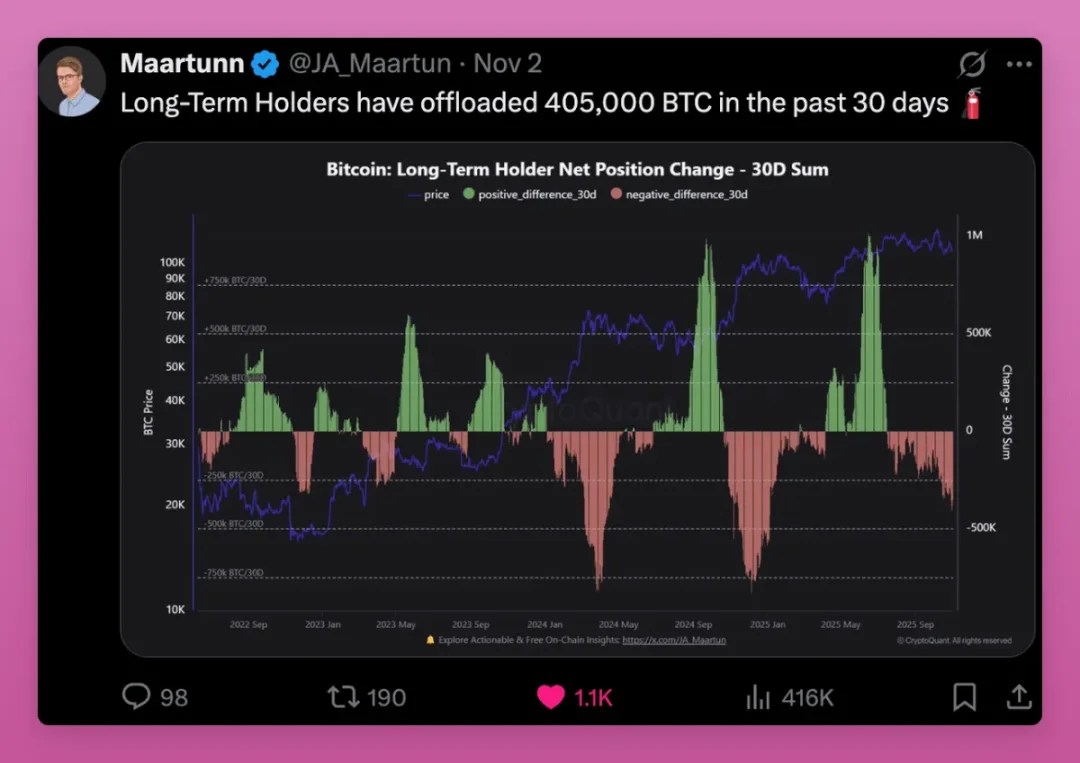

长期持有人在短短 30 天内抛售了 40.5 万枚 BTC,占 BTC 总供应量的 1.9%。

以 Owen Gunden 为例:

这位比特币元老级巨鲸曾在 Mt. Gox 上进行大额交易,积累了巨额持仓,并担任过 LedgerX 董事。其关联钱包持有超过 1.1 万枚 BTC,位列链上最大个人持有者之一。

近期,他的钱包开始向 Kraken 转移大量 BTC,分批转移数千枚代币的行为通常预示着抛售。链上分析师认为他可能正在准备清空价值超 10 亿美元的持仓。

虽然他的推特账号自 2018 年起便停止更新,但此举完美印证了「超级轮动」理论。部分巨鲸正为税务优势转向 ETF,或通过抛售实现资产多元化。

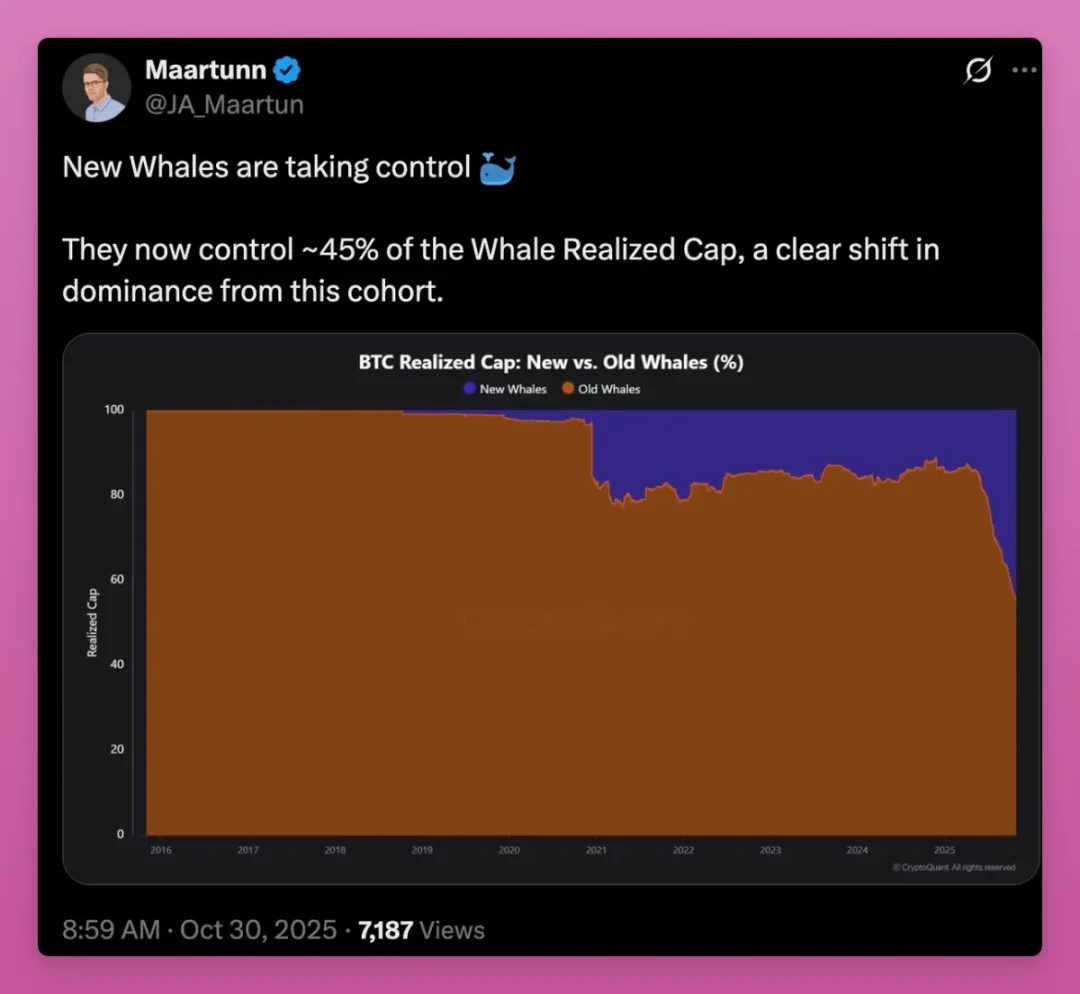

随着代币从元老持有者流向新买家,未实现利润价格持续攀升,新一代巨鲸正接管市场主导权。

MVRV 比值攀升印证了这一趋势,平均成本基础正从早期矿工向 ETF 买家及新晋机构转移。

表面看这或是看跌信号:巨鲸长期享有巨额收益,而新巨鲸却承受浮亏。当前平均成本基础高达 10.8 万美元,若 BTC 持续疲软,新巨鲸可能选择抛售。

但 MVRV 上升实则昭示着所有权分布扩散与市场成熟化。比特币正从少数超低成本持有者转向成本基础更高的分布式持有,这本质是看涨信号。

但山寨币将面临什么?

以太坊的博弈

BTC 已胜出,但 ETH 呢?我们能否在 ETH 上观察到相同的大轮动模式?

尽管 ETH 价格滞后或许可部分归因于此,但表面看 ETH 同样成功:两者均拥有 ETF、DAT 和机构关注(尽管性质不同)。数据显示 ETH 正处于类似过渡阶段,只是进程更早且更复杂。

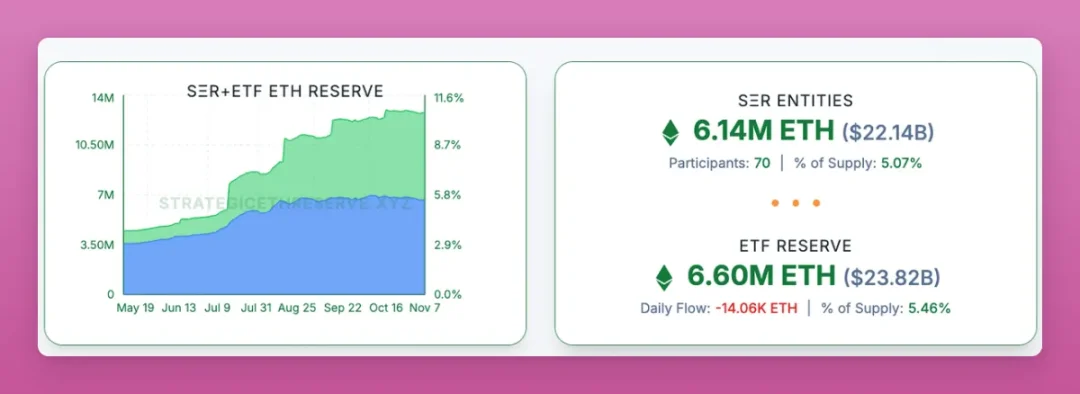

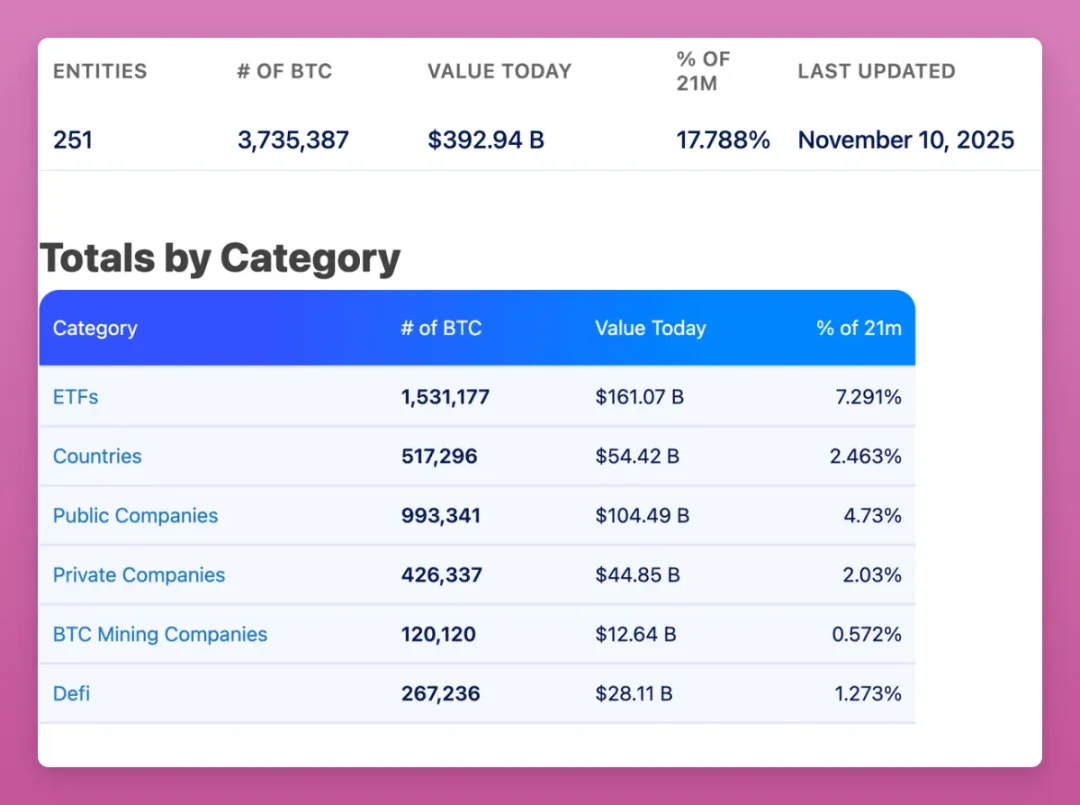

事实上,在一个关键维度上 ETH 正快速逼近 BTC:约 11% 的 ETH 由 DAT 和 ETF 持有……

而 BTC 有 17.8% 由现货 ETF 及大型国库持有。考虑到 Saylor 的持续增持,ETH 的追赶速度令人惊叹。

我们曾尝试验证 ETH 是否也存在旧巨鲸向新巨鲸转移的现象,但受限于 ETH 的账户模型(与比特币 UTXO 模型不同),难以获取有效数据。

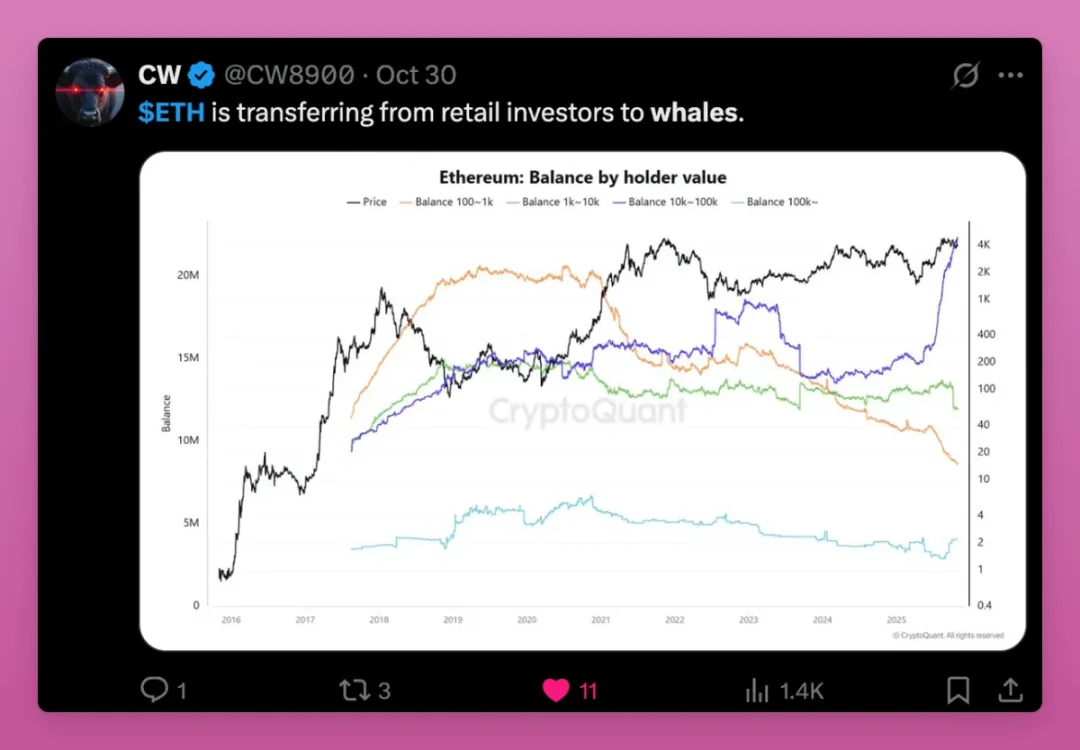

核心差异在于:ETH 的转移方向是散户→巨鲸,而 BTC 是元老巨鲸→新巨鲸。

下图更直观呈现了 ETH 所有权从散户向巨鲸的转移趋势。

大额钱包(持有 10 万 + ETH)的实现价格急速攀升,表明新进巨鲸正以更高成本建仓,而散户持续抛售。各类型钱包成本曲线(橙、绿、紫色)趋于重合,意味着旧廉价代币已完成向新持有者的转移。

这类成本基础重置通常出现在积累周期尾声与价格爆发前夜,从结构上印证 ETH 供应正趋于集中且稳固。

ETH 前景展望

此轮动逻辑成立源于:

- 稳定币与资产代币化普及

- 质押型 ETF 推出

- 机构级应用落地

促使巨鲸与基金持续吸筹,而散户因视 ETH 为「燃料费工具」且受新兴公链冲击正失去信念。

巨鲸将 ETH 视为生息资产与抵押品,为长期链上收益坚定持有。当 BTC 确立胜势而 ETH 尚处灰度地带时,巨鲸正抢先布局机构入场通道。

ETF+DAT 组合拳使 ETH 持有结构更机构化,但其是否与长期增长绑定仍存疑。最大隐忧来自 ETHZilla 抛售 ETH 回购股票的案例,虽无需恐慌,但已开创危险先例。

总体而言,ETH 仍符合轮动理论,只是因其持有者结构更复杂、应用场景更丰富(如流动性质押导致代币向少数大钱包集中)、链上活动更频繁,使轮动脉络不如比特币清晰。

Solana 的进击

解析 Solana 在此轮动中的定位尤为艰难(连识别团队钱包都阻力重重),但仍有迹可循:

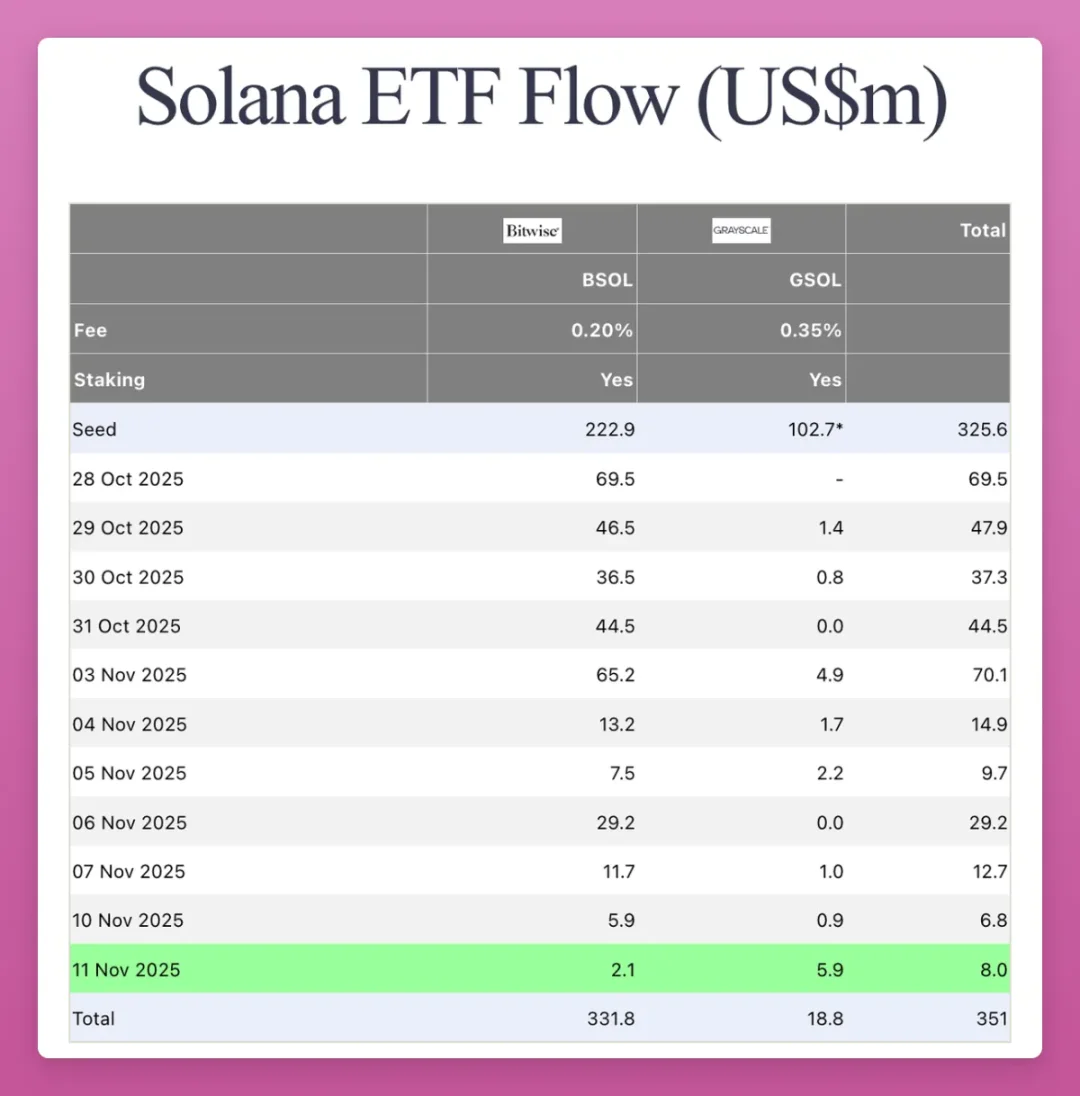

Solana 正在复制以太坊的机构化进程。上月美国现货 ETF 悄然上市却未引发市场热议,虽总规模仅 3.51 亿美元,但持续保持每日资金净流入。

早期 DAT 对 SOL 的布局同样惊艳:

流通中 2.9% 的 SOL(价值 25 亿美元)已由 DAT 持有。至此,Solana 已构建起与 BTC/ETH 类似的传统金融基础设施(受监管基金 + 企业国库),仅规模尚存差距。

虽然链上数据混乱且供应仍集中在早期团队与风投手中,但通过 ETF/ 国库渠道,代币正稳步流向新机构买家。大轮动已蔓延至 Solana,只是迟到了一个周期。

相较于 BTC 及 ETH 轮动临近尾声、价格爆发在即,SOL 的走势预测反而更具确定性。

未来走向

当 BTC 率先成熟,ETH 滞后跟随,SOL 仍需时日,我们处于周期何处?

往期周期逻辑简明:BTC 领涨 → ETH 跟进 → 财富效应辐射至小市值山寨币。

本次周期却困于 BTC 阶段:即便 BTC 暴涨,早期巨鲸要么移仓 ETF 要么变现离场,再无财富溢出效应,唯有 FTX 遗留的创伤与无尽横盘。

山寨币已放弃与 BTC 争夺「货币」地位,转而角逐实用价值、收益能力与投机空间,而大多数将惨遭淘汰。

幸存领域包括:

- 具备真实生态的公链:以太坊、Solana 及少数潜力项目

- 能产生现金流与价值回馈的产品

- 拥有不可替代需求的资产(如 ZEC)

- 能捕获手续费与流量的基础设施

- 稳定币与真实世界资产赛道

- 持续涌现的加密原生创新

其余项目终将湮没于噪音之中。

Uniswap 费用开关的启用具有里程碑意义:虽非首创,但此举迫使所有 DeFi 协议向代币持有者分享收益,目前前十借贷协议中已有半数实施收益分成。

DAO 正在进化成链上公司,代币价值将取决于其创造与再分配收益的能力,这也将是下一轮轮动的核心战场。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

ETH行情震荡暴跌:机构清仓与宏观不确定性引爆剧烈波动

SEC主席:拟建立四类代币监管框架,结束“一刀切”时代

DeFi回购计划是否背离了去中心化初衷?

俄油产量“悬崖”要来了?IEA警告:美国对俄制裁或产生“深远影响”!

美国制裁重创俄罗斯石油巨头,IEA称这可能对全球石油市场产生迄今为止最深远的影响”,尽管俄油出口量暂未显著下降,但供应链风险正越境扩散。