撰文:深潮 TechFlow

引言

市场一片愁云惨淡,但还是有极少数项目活的不错,Aster 便是其中之一。

根据 CoinGecko 的 11 月 19 日数据,$ASTER 过去 24 小时涨幅超 7.7%,7 日涨幅 18.4%,14 日涨幅 32.1%。

作为今年最成功的 TGE 项目之一,市场在见证完 Aster TGE 周内涨幅超 2800% 的辉煌战绩之后,变得更为关注 Aster 的后续走向。

毕竟,看多了 TGE 即巅峰的戏码,TGE 之后还能有持续的用户、交易和收入,才能算是真正经受住了市场和社区的考验。

同时,2025 作为 Perp DEX 爆发式增长的一年,在 Hyperliquid、Lighter、EdgeX 等一众同赛道产品的夹击之下,Aster 的突围之战将变得更有看点。

那么,Aster 的核心竞争策略是什么呢?

从推出 Rocket Launch 为用户提供优质资产的早期参与入口,到推出以隐私为重点的 Layer 1,再到通过质押/回购/销毁/费用折扣等一系列设计赋能 $ASTER 代币… 2025 年 11 月 10 日,Aster 创始人 Leonard 通过一场直面社区的 AMA 活动给出清晰回答:

市场不需要多一个重复无聊的 Perp DEX,而是需要真正的交易自由,其中糅合安全、信任、隐私、效率、成本、流动性、收益机会发现与捕获等一系列需求。

而 Aster,正在通过一场链上交易生态重建,在链上金融这条道路上实现真正的行稳致远。

一场旨在厘清 Aster 未来的 AMA,创始人都说了些啥?

总结这场时长一小时的 AMA,你可以轻松抓住以下几个要点:

-

Aster 正在构建一条以隐私为重点的 Layer 1:团队正在全力以赴,希望能够在 2026 年初之前完成内部测试并在技术上准备好测试网。

-

持续赋能 $ASTER 代币:此前,Aster 已围绕 $ASTER 推出费用折扣、空投、VIP 等级等具体用例,并通过回购和销毁计划持续赋能代币价值,未来随着 Layer 1 启动,$ASTER 代币将在验证、质押、治理等更多场景解锁更多效用。

-

丰富交易标的:在持续扩充加密货币支持之外,延伸支持黄金、股票、大宗商品等资产。

-

优化流动性激励:持续吸引和奖励做市商,在激励专业大币对做市商的同时,也为那些专注提供长尾市场流动性的做市商提供支持。

-

Degen 方向探索:推出并持续运营 Rocket Launch,赋予用户早期价值捕捉能力。

-

全球合作网络建设:完善交易生态版图,带来更丰富的体验。

每一条线都看似独立,但每条线都将形成合力,进一步打造对于交易者、机构、持币者、做市商等交易生态所有参与角色而言都真正有吸引力的交易环境。

TGE 之后,Aster 的更上一层楼

TGE 的巨大成功犹如一场流量海啸,为 Aster 带来了如潮的用户、交易量与社区讨论。

而当 TGE 圆满收官,未来如何有效留住用户,作为交易平台的 Aster 有着自己的秘法。

在 Aster 创始人 Leonard 的规划中,这是一条横向拓展收益、纵向深耕体验的双轨路径。

想要留住用户,首先要让用户交易的舒服,也就是一系列体验上的优化,Aster 则专为交易者构建,旨在打造一个兼具 CEX 级流畅与 DEX 可信环境的交易生态。对于交易者,尤其是专业交易员或机构用户而言,Aster 拥有一系列优势:

一方面,去中心化架构下,Aster 可以更快上币、更灵活扩展交易标的:Aster 保持无需许可的开放,除了支持加密货币之外,Aster 还支持美股、黄金等资产交易,未来还将扩展更多美股、大宗商品种类,为不同交易者在链上提供丰富的交易标的选项。

另一方面,Aster 持续推进精细的流动性管理,做市商计划旨在激励 LP 去补足深度较薄弱的市场,在主流币种深度大大优化的同时,Aster 未来将重点关注长尾资产,计划向小币种做市者提供更高比例的返佣奖励,以便提升深度与成交质量,让用户无论交易哪种资产,都能享受到顺滑、低滑点的体验。

隐私功能是 Aster 区别其他 Perp DEX 平台的一大差异化优势,很多用户,尤其是机构级交易者,不希望所有策略、仓位都在链上公开,Aster 的 Hidden Orders、隐藏委托系统等功能能够很好满足这一点,帮助吸引更多机构资金入场。

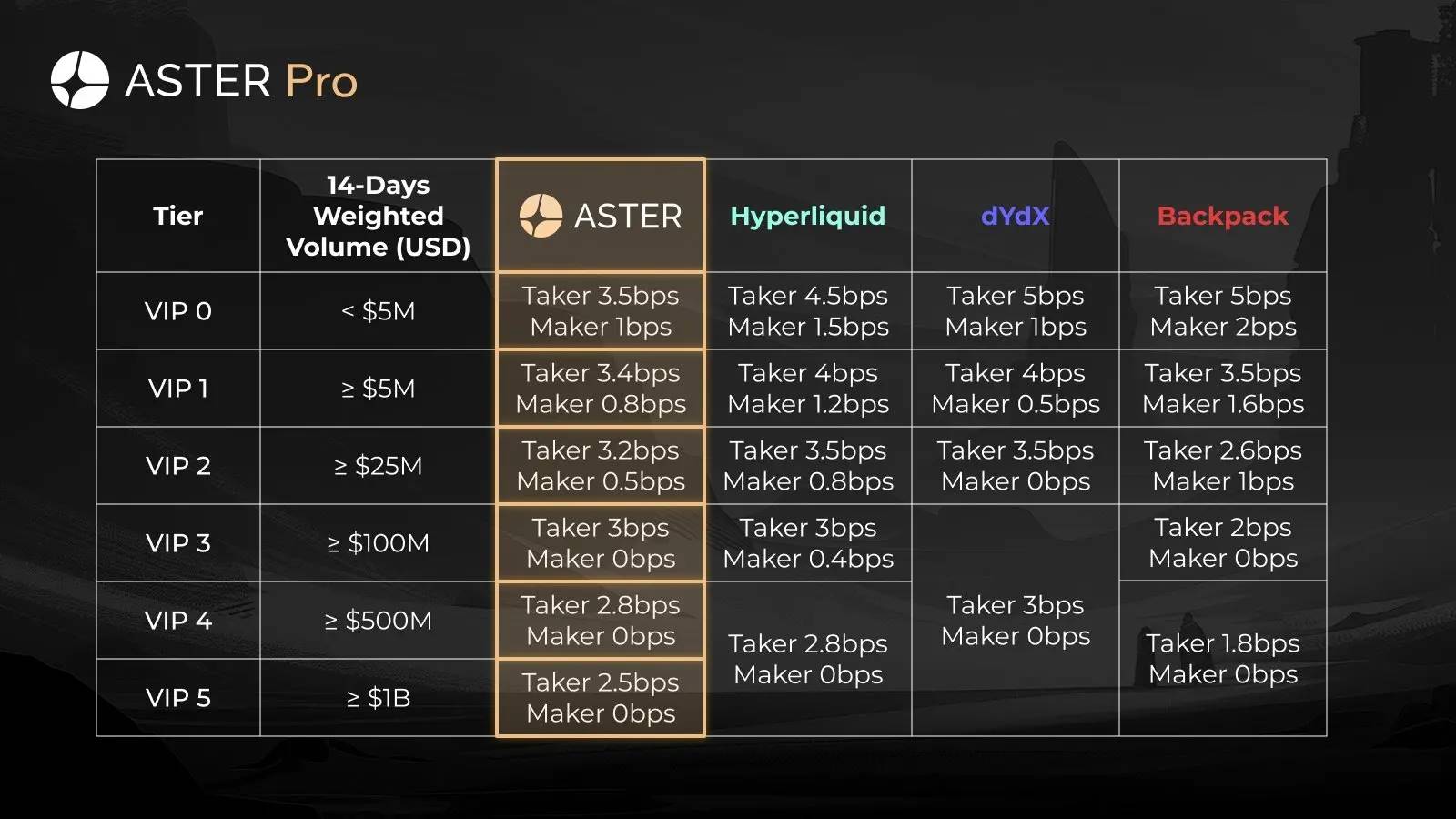

此外,1001 倍极致杠杆与费率优势等特征,对大型机构或高杠杆交易者来说,将进一步带来规模化的成本差异。

除了交易体验之外,交易者更在意「有所得」,这就贴合了 Aster 的核心理念:Trade & Earn

稳定收益是 Aster 的重点模块,Aster 旨在通过该模块为用户,尤其是机构级用户提供更高效的资金利用率,通过组合借贷、永续与收益池机制,实现在维持风险可控的同时提高资本回报率,未来 Aster 也将拓展更多 DeFi 合作伙伴,带来更多收益场景。

USDF 是 Aster 稳定收益模块的核心,USDF 在 Aster 交易体系中扮演交易抵押品、流动性资产和被动收入来源三重角色,作为一种 Delta 中性收益型稳定币,USDF 主要通过将底层资产投入到低风险的 DeFi 协议中而产生收益。

而在 TGE 之后,Aster 还面向用户推出了多元激励举措,一方面持续开展 Stage 3、Stage 4 活动,另一方面推出总奖池 1000 万美元的 Double Harvest 交易竞赛,通过奖励真实交易以吸引用户,推动平台生态增长。

TGE 之后 Aster 另外一个不能忽视的动向则是推出了 Rocket Launch,作为发扬 Aster 「提供流动性支持」价值的核心载体,Rocket Launch 为高潜力项目带来了一个兼具交易深度与长期价值的启动平台,项目方可通过平台设置奖池触达更广泛用户,而用户也拥有了一个拥抱 Degen、捕获早期机会的入口,自推出至今已上线 5 个项目,累计奖励规模达 300 万美元以上。

TGE 至今,Aster 的这套增长逻辑已经通过具体的数据表现,验证了其有效性:

根据 Aster 官方数据,Aster 用户体量已超过 460 万;而根据 Dune 数据,Aster 24 小时持仓量 23.29 亿美元,周交易量超 256 亿美元,Perp DEX 市场份额超 20%。

多项数据虽因市场走熊而下降,但依然强有力的证明 Aster 已在 Perp DEX 赛道牢牢站稳脚跟,成为赛道 TOP 级别的存在。

在坚持推进横向拓展收益、纵向深耕体验的双轨路径的同时,随着 Layer 1 战略的持续推进,Aster 交易生态则有了更多大有可为的空间。

Aster Layer 1:从 Perp DEX 到交易基础设施的叙事升级

在 Aster 创始人 Leonard 的 AMA 分享中,最受关注的莫过于 Aster Layer 1。

做 Layer 1 就是在做基建,Aster Layer 1 旨在打造一条专为交易而重构的链。

为什么要重新做一条链?问题核心还是回归到了 Aster 的初心:在链上实现一种真正去中心化、但仍具备 CEX 体验的交易环境。

一方面,Aster 认为交易生态必须建立在去中心化基础之上,因为区块链所带来的可验证性与自托管能力,能够为整个生态浇筑起强大的信任基石;

另一方面,对于交易生态而言,交易核心在于订单簿撮合,Aster 需要一套能提供接近中心化撮合性能的基础设施,而现有的公链方案交易撮合大多在合约或链外系统运行,仅仅把区块链当作一个记录数据的地方,因此存在非常多局限。

与此同时,如果单纯从撮合性能角度出发,Aster 创始人 Leonard 认为现阶段没有任何链可以战胜中心化撮合引擎与数据库,因此在追求媲美 CEX 体验的同时,Aster Layer 1 必须进一步找到差异化竞争关键,而隐私,就是 Aster 的答案。

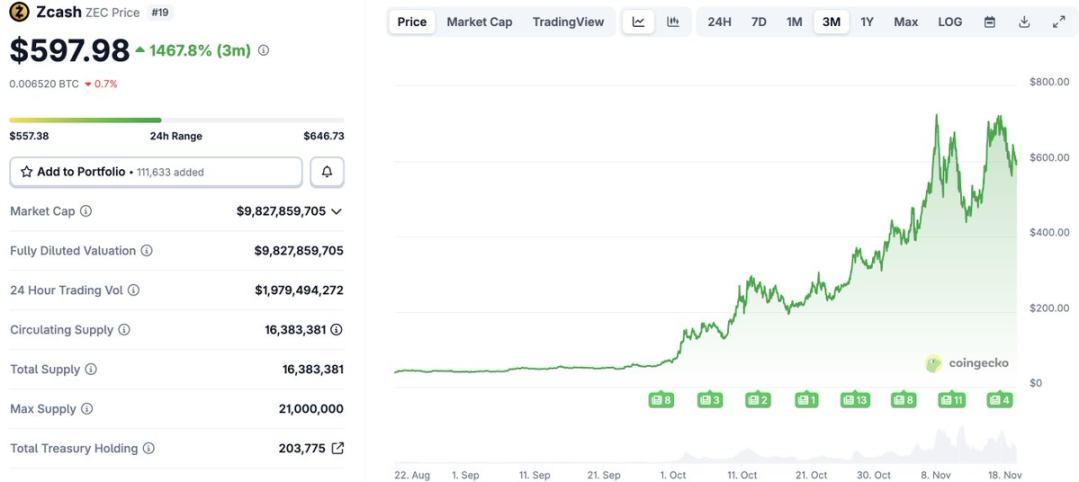

很多情况下,很多交易者并不希望自己的交易策略完全透明的暴露在链上,这可能会给他们带来很多额外麻烦,策略隐私变得更加重要。知名交易员 James Wynn 在 Hyperliquid 遭遇针对性狙击很好的说明了这一点,Zcash 的热度攀升也进一步验证了市场需求。提供链上隐私选项,既是目前市场的空白,也是让更多用户、更多策略可以在链上运行的关键。

基于以上种种,Aster Layer 1 已然初具形态 :

-

专为交易设计:Aster Layer 1 旨在将订单簿逻辑直接嵌入区块链内核,把交易撮合整个过程写入共识与执行层,包括下单、撮合、撤单、取消等,使得 Aster Layer 1 整条链的资源调度与性能优化都首要围绕交易展开,带来媲美 CEX 的交易体验。

-

隐私与安全机制的深度强化: 隐私一直是 Aster 的核心差异化优势,Aster Layer 1 的设计延续了隐私特性,保护交易策略和用户隐私。

-

可验证与自托管:破除中心化交易的黑箱困境,交易参与者能够制定交易规则并验证交易。

而基于 Aster Layer 1 带来的基建完善,将有力串联起生态各个模块,为 Aster 交易生态带来一系列连锁反应:

一方面,是交易体验的底层优化;

另一方面,实现真正「可验证 + 自托管 + 隐私」,将为机构级采用敞开大门,也助推 Aster 实现「交易基础设施」的进化,不管是 DeFi 项目,还是券商、交易所、银行、支付公司等传统金融机构,都可以直接基于 Aster 构建同时复制 Aster「兼具 CEX 级流畅与 DEX 可信环境」的成功模式:

Aster 提供撮合引擎 + 流动性 + 风控,合作项目提供品牌 + 产品 + 本地化运营。

未来,Aster 将以亚洲为起点,进一步拓展至英语市场,不断拓展全球合作伙伴网络,实现 Aster 交易生态的快速扩张。

同时随着 Layer 1 的推出以及质押功能的上线,Aster 交易生态的价值循环将进一步通过 $ASTER 代币实现闭环。

所有价值凝聚 $ASTER

作为生态核心价值载体,Aster 不断为 $ASTER 推出具体应用场景,持续赋能持币者,目前已上线:

-

治理:代币持有者可以对协议发展进行投票,包括整合哪些流动性来源、费用结构、资金管理等;

-

费用折扣:使用 $ASTER 支付交易费用时,可享受折扣;

-

VIP 等级:根据交易量以及 $ASTER 持有量等维度,建立多级 VIP 阶梯系统,更高等级用户可解锁更深层费用折扣、优先流动性访问、更高杠杆上限等权益;

-

代币空投:持有或质押 $ASTER 可提升在 Aster Spectra 中的乘数,从而优先获得未来空投;

-

活动参与:比如持有一定数量 $ASTER 才可参与 Rocket Launch 等。

此外,Aster 也在与一些借贷协议洽谈合作,进一步为 $ASTER 代币提供更多使用场景。

同时,Aster 还推出了回购和销毁机制,进一步维护代币价值:

此前,Aster 宣布 S3 期间产生的交易费用的 70% - 80% 将用于回购 $ASTER,同时表示包括 S2、S3的所有回购资金中, 50% 将被销毁,50% 将返回锁定的空投地址,以减少代币供应并增强其长期价值。

目前所有操作均有序执行并公开透明可查,增强社区信任。

系列举措大大削弱 $ASTER 投机属性,进一步将持有者转化为长期生态共建者,同时在「更活跃交易 → 平台更高收益 → 更高回购与销毁 → 更进一步赋能持币者」的良性循环之下,形成更可持续发展的正向飞轮。

而在 Layer 1 正式推出之后,$ASTER 与整个 Aster 交易生态的价值绑定将会更加紧密:

一方面,验证者节点与质押功能预计将与Aster Layer 1 主网一同上线,由于 Layer 1 近乎零 Gas 的设计,验证者节点激励将由两部分资金驱动,一部分是协议层的生态激励分配,另一部分是交易手续费分成。得益于 Aster 已实现持续的正向现金流,能够很好支撑生态形成稳定且可持续的激励机制,而生态交易行为也进一步被赋予了维护网络安全的特殊意义。

另一方面,回购逻辑可以直接被写进智能合约径自动执行,使每笔回购的数量、价格与地址都能公开查验,避免前置交易和信息不对称,同时保留足够的算法灵活性,让不同阶段可以采用不同的回购参数。

此外,随着 Aster Layer 1 的推出,还将进一步解锁 $ASTER 代币治理场景,质押者将参与链上治理投票与生态参数决策,让代币在生态中承担更核心的治理角色。

结语

从做 Perp DEX 产品,到重构交易基建,Aster 正在上演一场链上交易底层操作系统的叙事进化,这种从应用层到基础设施层的跃迁,意味着 Aster 正致力于构建一个可以让无数交易场景在其之上生长的生态土壤。

当全球的 DeFi、券商、交易所、金融机构都可以基于 Aster 的基础设施快速搭建自己的衍生品交易平台时, $ASTER 代币作为这个庞大生态系统的价值载体,其潜力将随着生态版图的扩张而增长。

另外不得不提的是,在这场叙事进化背后,Aster 身上还有鲜明的「币安系」标签:YZi Labs 是 Aster 的背后支持者,更为难得的是 11 月 2 日晚,CZ 宣布用自己的钱购买了 209 万枚 Aster 代币,这标志着 CZ 对 Aster 的强势背书,也说明这个行业真正的影响者,正在用实际行动为 Aster 的未来投票。

从卷交易性能到实现交易隐私,Aster 在诞生之初便选中了一条 Perp DEX 差异化竞争路径,并用实际表现快速抢占 Perp DEX 市场份额,而在新一轮 Perp DEX 竞争拉开帷幕的当下,Aster 是否将再次上演「TGE 阶段式的爆发增长」?

随着 Aster Layer 1 的最快将于 2025 年底与大家见面,让我们永远对链上交易的未来保持期待。