【英文長推】DATs簡析:金融工程還是經營業務?BTC與ETH誰更優?

Chainfeeds 導讀:

DAT 是一種金融產品,與保險公司、銀行類似,必須平衡資產與負債。

文章來源:

文章作者:

Mippo

觀點:

Mippo:首先,我依然覺得 DAT 這種結構大多是「愚蠢的」。不過,我越來越傾向於認為,加密行業中許多次優結構的存在,更多是過度監管所導致的結果。所以雖然我覺得 DAT 並不優秀,但我理解它們存在的原因,也認為它們還會存在一段時間。最近我讀了一篇由摩根士丹利的 Denny Galindo 和 Jane Yu Sullivan 撰寫的文章。他們指出,雖然大多數人把 DAT 拿來和封閉式基金(如 GBTC)比較,但其實也可以把它類比為 REITs(房地產信託基金)、保險公司甚至銀行。對我來說,文章的核心觀點是:像 REITs、保險公司和銀行這樣的投資載體有兩類收入來源:金融工程 —— 通過市場波動率來獲取收益;經營性收入 —— 來自實際業務運營的收益。這些企業都必須平衡資產和負債。銀行、保險公司等需要確保帳簿能夠覆蓋客戶存款提取或保險賠付需求。因此,他們偏好流動性強、能產生收益的資產(比如國債)。 保險公司還有一些特殊之處:它們的收入既包括 金融工程(通過出售波動率的時機與資產負債表結構設計),也包括 經營性收入(承保收入)。這一點和 DAT 的對比非常相關。在我看來,DAT 更像是主動管理型金融產品(不同於 ETF 這類被動型產品)。如果它們能產生比底層資產更高的回報,就有價值,而這高度依賴它們能創造多少收益。然而,現階段投資者並不太在意這些收益從哪裡來。比如 Strategy(公司)就搞出一些讓人困惑的指標(如增厚性稀釋 accretive dilution),但本質上收益都來自金融工程。舉個例子:當比特幣波動性上升時,Saylor 可以把 BTC 包裝進不同的金融結構(可轉債、優先股、普通股等),並做到「賣 1 美元的比特幣,換取 2 美元的估值」。但現在比特幣的波動性正在 結構性下降,這很重要 —— 因為意味著 Saylor 將無法再通過波動率來製造更多收益,這對 DAT 來說是個大問題。所以我的結論是:也許在未來 2–3 年內,投資者會逐漸開始區分 DAT 的收益來源。 如果收益只是來自金融市場套利,這種模式的壽命是有限的。但如果底層資產本身能產生收益(例如質押獎勵),那將是更持久的來源。這也是為什麼我認為像 ETH 或 SOL 這樣的「生產型資產」具有巨大優勢。這些鏈不僅能通過真實的鏈上業務活動產生執行層獎勵,還能參與 DeFi(比如 Aave、Morpho 的借貸池),幫助 DAT 獲得更好的融資條件。我一直堅信 ETH 和 SOL 相較於 BTC 的結構性優勢在於 它們能產生收益。我是一個生產型資產信徒。而如果 DAT 繼續主導市場價格走勢,那麼這一收益流就至關重要 —— 它將決定 DAT 是否能覆蓋自身槓桿成本。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Coinpedia 摘要:本週加密貨幣新聞重點|2025年11月29日

QNT價格突破下降楔形:多頭結構能推升至150美元嗎?

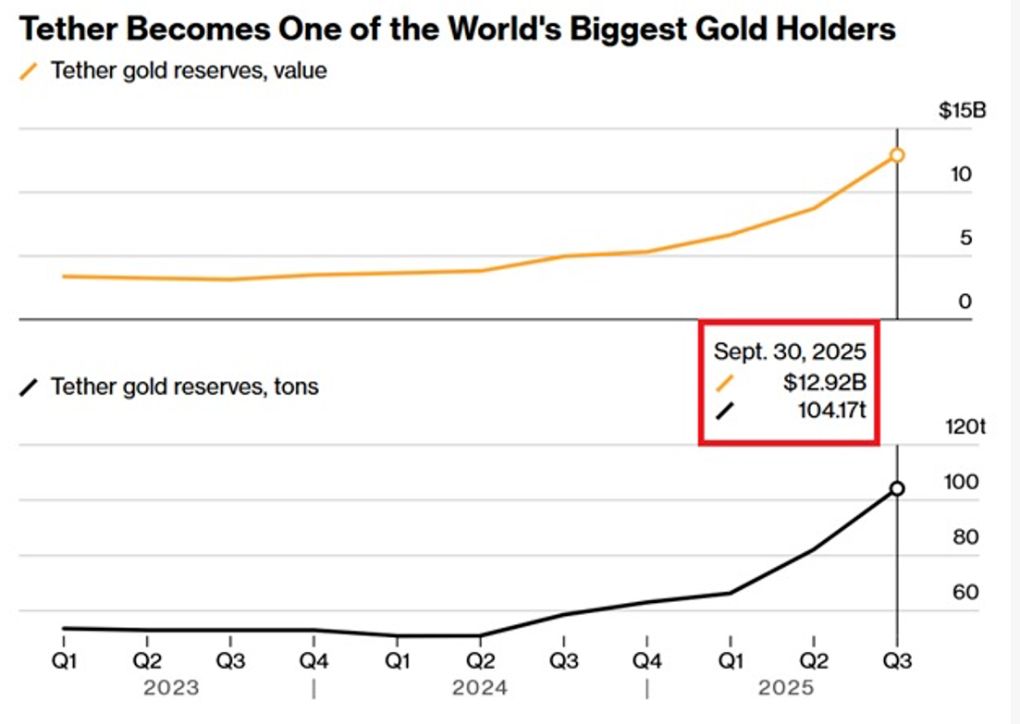

數字美元囤積黃金,Tether金庫駭人聽聞!

加密貨幣血洗暫歇:底部已現?