降息週期與流動性轉向:如何布局風險資產迎接「咆哮的二十年代」?

上漲帶來的高波動性,加上看漲敘事,兩者的推動將提振市場信心、擴大風險偏好,最終形成狂熱。

作者: Luca

編譯:Tim,PANews

暴漲頂點 → 衰退 → 咆哮的二十年代

註釋:咆哮的二十年代,指的是1920年代歐美社會與文化的發展現象,尤其是音樂與流行文化等層面。

未來數月的市場展望

首先,請允許我對我的過往進行介紹。

2024年8月5日、2024年9月、2025年4月,這些暴跌時刻都考驗著我的信念,但我仍在不斷累積籌碼以迎接更高的價格。

為什麼?因為我知道這輪牛市最終會以一個巨大的「爆拉頂」而告終,這個頂點會讓所有人在實際頂點到來之前產生FOMO。

我的整個分析框架都圍繞情緒反轉構建,即從不確定、焦慮迅速轉變為極度興奮。

加密做市商深諳如何利用散戶的情緒。

上漲帶來的高波動性加上看漲敘事,兩者推動下將提振市場信心、擴大風險偏好,並最終形成狂熱。

我認為這正是做市商會在未來數週乃至數月利用牛市環境而進行籌碼派發的方式。

做市商將散戶視作對手方的一個明顯例子可以追溯到2025年初。

當時,我們通過鏈上數據和價格走勢追蹤流動性陷阱,諸多跡象表明做市商正在為更大的行情做準備。

雖然大多數人都認為這一波行情已經結束,但我們的分析表明,這僅僅只是開始。

當時我公開表示,我的現金倉位是自2022年熊市低點以來最低的,因為我認為這是一個絕佳的買入機會,而事實證明確實如此。

然後,BTC和整個市場觸底了,你認為流動性陷阱和市場操縱應該消失了吧?

但這次BTC走勢逆轉極不尋常,價格並未出現任何實質性回調,而是從4月初至5月底以近乎直線式的衝高並直奔歷史新高。

一路上,我們只看到了簡單的洗盤跡象。這個市場行為只有一個目的:讓那些在底部拋售的人產生FOMO心理,並尋找重新入市的機會。

K線上每一個短暫的停頓都被視為「阻力測試」。

當首次全面回調最終到來時,大多數市場參與者早已停留在偏空思維中,開始積極尋找佐證。

果不其然,「確定性」消息來了:

- 地緣政治緊張局勢升級

- 第三季度疲軟規律

- 與2021年存在相似走勢

- 與2023年存在相似走勢

這使得許多人相信市場即將進入漫長的盤整階段,於是在新一輪衝頂創歷史新高之前紛紛進行對沖操作。

「好吧,Luca,但這一切都什麼關聯呢?」你可能會問。

嗯,我認為我們需要先了解我們是如何發展到當前情況的,才能理解接下來的趨勢。市場在很長一段時間內逐步展現其規律,而我們走到今天所經歷的一切,正是預測未來走向的主要依據。

我認為所有這些流動性陷阱、盤整階段和看跌情緒都起到了並將繼續起到關鍵作用,它們共同促成了並最終推動我們進入週期頂部的情緒反轉。

再次強調,如果情緒反轉是從不確定性迅速轉變為全面狂熱,那麼做市商必須首先製造相反的條件。

他們需要讓大多數人在低流動性環境中走向看跌和恐慌,然後再推高價格,這最終為籌碼派發奠定了基礎。

現在,接下來,我們該期待什麼?

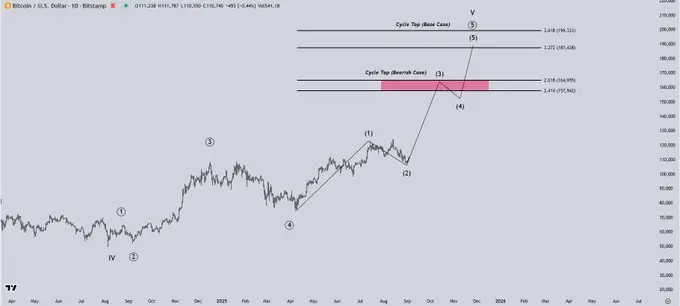

從技術角度來看,我認為未來幾天BTC最可能出現的情況是,價格將在與2024年11月至12月高點之間尋底,該區間使風險回報比在中短期內偏向買家。

根據我的策略,我已逐步將比特幣的資金,加上高估值山寨幣的資金,重新調倉至山寨幣。

從敘事和情緒的角度來看,這些始終是我喜歡考慮的因素,這種分析實際上完全合理。

它讓市場相信大幅回調即將到來,而「疲軟九月」規律更強化了這種預期,我預計這種說法將在未來幾天主導市場情緒。

這種情況可能會促使許多交易者在下一輪大幅反彈之前進行對沖或做空,這就是為什麼目前的市場結構對我來說如此合理,也是為什麼我對中期仍持樂觀態度。

「好吧,Luca,我明白這個『情緒反轉』的概念了,它本質上是指價格波動引發情緒極化並觸發反轉,但這是如何影響派發階段和週期頂部的呢?」你可能想知道。

這就是確定性偏誤產生的原因。投資者會天然地尋找支撐其論點的敘述,而忽略與之相悖的證據,在市場出現波動時尤其如此。

這正是我們在今年六月下旬從空頭那裡看到的情況,他們堅信接下來將進入長期盤整階段,卻無視了兩個關鍵現實:我們正處於減半後的年份,且整體看漲的市場結構依然完好無損。

這就是宏觀政策發揮作用的地方:量化緊縮的結束、利率下調的轉向以及經濟軟著陸的可能性。

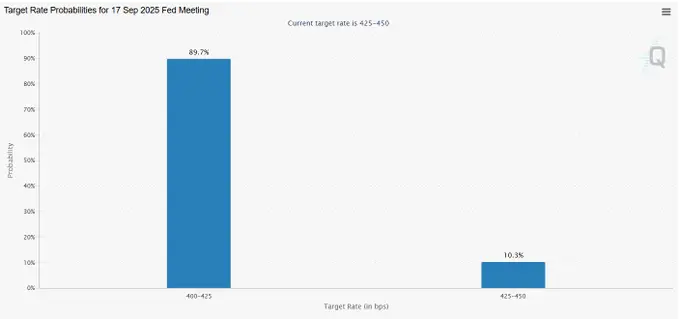

首先,如果我們查看CME上的FedWatch工具,目前顯示9月份降息的機率約為90%。

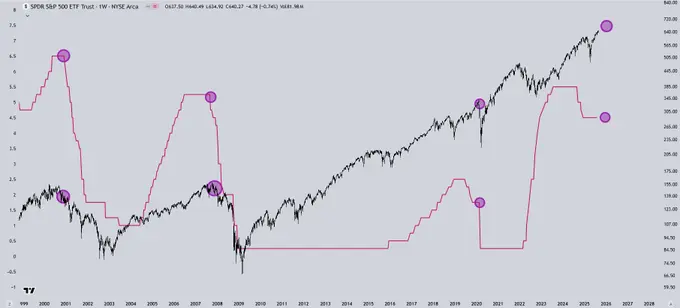

回顧近30年標普500指數的價格走勢,規律很清晰:過去三次美聯儲停止量化緊縮並開始降息後,隨之而來的都是經濟衰退和大規模市場崩盤。

這個規律在過去30年歷史中100%出現。

這是因為美聯儲從不會無緣無故進行干預,無論是通過加息來抑制失控的通脹,還是通過降息來刺激疲軟的經濟,美聯儲的干預都意味著同一件事:當前的經濟走勢已不可持續,必須做出改變。

這裡一張非常有說服力的圖表是IWM/SPX比率。

這顯示出過去幾年小盤股相對於標普500傳統股票的表現,本質上反映了風險資產相較於更安全、更成熟的資產的表現情況。

自2021年美聯儲開始退出量化寬鬆政策以來,IWM(羅素2000指數)相對於SPX(標普500指數)持續表現不佳,我認為這種現象存在合理原因,其主要影響因素有兩個:

小盤股需要低成本資金:

- 它們的商業模式依賴於激進擴張,而這又需要低成本融資。由於利率居高不下,資本成本持續昂貴,許多企業不得不通過稀釋股權來維持生存,股價走勢正是這種壓力的真實寫照。

風險偏好崩潰:

- 多數小盤股仍處於早期階段或無法持續盈利。在高利率和不確定性的環境下,投資者一直不願承擔這種風險敞口。他們更青睞大盤股和超大盤科技股提供的相對安全性。

- 這就是為什麼小市值股票在過去幾年裡的表現不如標普500指數。

但有趣的是:我認為我們正在接近一個拐點。

- 美聯儲準備退出量化緊縮措施,並逐漸再次轉向刺激經濟。

- 如果這種轉變成為現實,可能會成為逆轉小盤股下跌趨勢的宏觀催化劑,並真正帶動資金重新流向風險資產。

最新的宏觀經濟數據也支持這一環境,以及未來幾週乃至數月內經濟軟著陸的說法。

GDP同比增長3.3%,而第一季度數據遭下修。個人收入環比增長0.4%,個人支出環比增長0.5%。

我認為這兩個數字是關鍵,因為它們告訴我們消費者還剩下多少「燃料」。

收入增長顯示家庭收入增加,而支出增長則告訴我們有多少錢實際流入了經濟。

我認為此時的經濟平衡看起來健康,收入正在增長,消費者仍在支出,這支持了增長。

這對傳統股市和標普500指數有什麼影響?

回顧2024年10月至12月,我們見證了風險資產的拋售性頂部,隨之而來的派發行為加劇了2025年初的拋售。

我認為我們現在正在為類似的情況做準備,只是規模更大。即將到來的降息、不斷增強的風險偏好,以及關於結束量化緊縮和增加新流動性的討論,都在不斷推動買入。

在我看來,這並非可持續性上升趨勢的新開端。相反,這更像是另一個籌碼派發階段,我預計該階段最終會催生規模更龐大的終極頂部,隨後市場便會進入熊市週期。

話雖如此,我認為中期內仍有上行空間。

我認為未來幾週內,我們將全面進入風險偏好型的市場環境。這很可能將推動FOMO情緒直達頂峰,為做市商創造派發籌碼的完美時機。

值得謹記的是,籌碼派發階段往往出現在風險偏好升溫的階段之後,而這種風險偏好往往由看漲情緒推動。從中期來看,這一動態仍會為風險資產提供支撐。

由於我預見到市場波動以及近期湧入的追多者可能被清洗,我一直保持著相當規模的現金頭寸。過去幾天裡,我一直在逐步重新積累風險頭寸,為下一輪上漲做好準備。

對我來說,持有現金意味著決定權,當看跌共振信號出現時,我能通過對沖操作減少短期下行風險;當出現風險回報比較好的配置機會時,我能及時調整投資組合。

與此同時,我也在為週期的另一個方向做準備。隨著我們更深入地走進這個階段,我計劃逐步從風險資產轉向更具防禦性的領域,例如必需消費品、醫療保健和國債。由於市場一直追逐增長和動能,這些行業的表現相對落後。

展望未來,我對標普500指數的目標位預測在約6500至6700點區間,此後市場將進入持久性派發階段,經濟最終將步入衰退。

之後,我打算分散我的投資組合,直到市場出現大幅回調,撐過熊市。

這將使我有機會在更低水平重新入場,為下一個量化寬鬆週期布局,在這種環境下,我相信股票和高風險資產將再次表現出色。

對於BTC,我目前的基本假設是,在熊市開始出現之前,本輪週期的高點將在19萬美元附近。

我也看到另一種看空情景,即比特幣價格在接近15萬美元時見頂。

還有一種看漲的情況,即所謂的「超級週期」,但我暫時不考慮這一點。

在我看來,這種說法更有可能出現在市場最頂部的狂熱階段,而非基於當下的現實基礎情況。

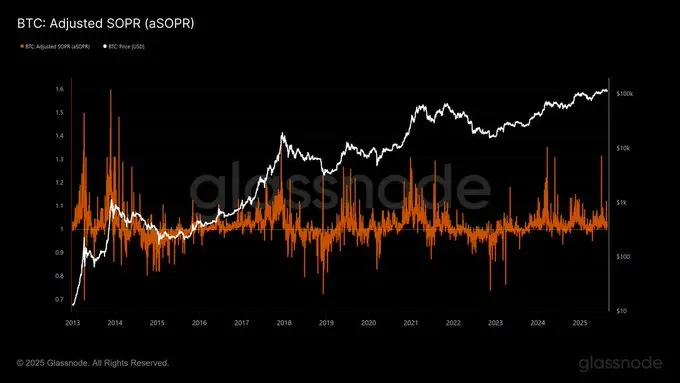

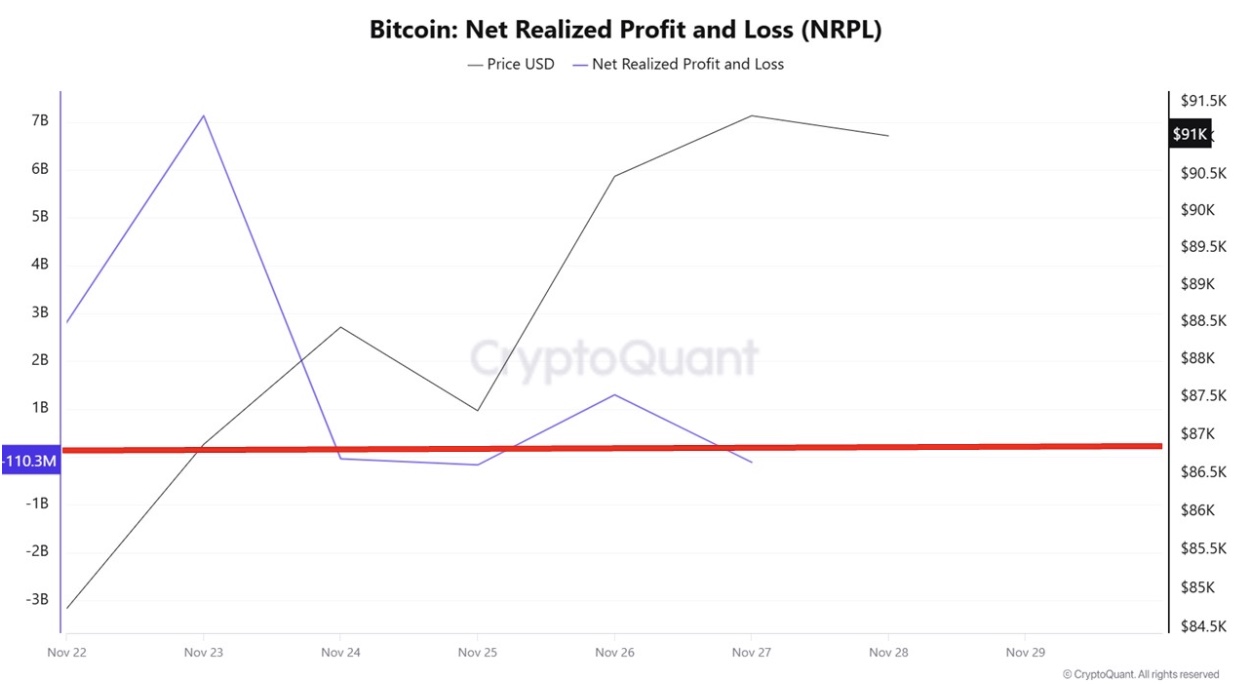

觀察一項關鍵的GlassNode指標,即調整後SOPR(aSOPR),該指標用於衡量以盈利方式出售的比特幣數量,我認為它能為我們提供有關週期階段的寶貴洞察。

在之前的週期頂部,我們通常會在該指標中看到多次飆升,這通常意味著大量派發。而迄今為止,我們只看到了一次大幅飆升。

我認為山寨幣表現會如此出色的一個原因是,這種情況通常發生在比特幣未處於全面派發階段時。

上一次我們看到aSOPR出現多次劇烈波動是在2024年3月,當時正值山寨幣熱潮,許多山寨幣創下了週期高點。

我認為,接下來一旦我們再次看到幾次這樣的飆升,風險回報結構將更加偏向山寨幣,同時這也預示著比特幣和整個加密市場正在接近週期頂部。

這將是我將密切關注的一項關鍵指標。

那麼,「興旺的二十年代」這個概念在這一切中處於什麼位置呢?

我認為宏觀經濟背景至關重要。我們正走向高通脹環境,而美聯儲準備從量化緊縮轉向量化寬鬆。

這個背景與20世紀20年代驚人地相似,那個十年同樣以失控的通貨膨脹和工業革命推動的生產力激增為特徵。

今天,驅動力是人工智慧革命。

作為一名企業家,我可以說:人工智慧確實改變了一切。

曾經需要幾十人的團隊,現在只需一小群懂得最大化利用AI的人就能替代。

站在歷史角度來看,生產力的飛躍提高推動經濟快速發展。若再疊加上高通脹、廉價信貸和充裕的流動性,你就能看清事情的全貌。

未來幾年對股市和其他風險資產來說將會是令人驚嘆的,但我也認為這將導致歷史上最大規模的財富分化。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Stacks 的中本聰升級

STX 從未缺席市場對於 BTC 生態的炒作,但以往的炒作更像是「空中樓閣」,沒有基礎。在中本聰升級之後,Stacks 將會透過更高的效能和 sBTC 帶給市場更高的預期。

CZ、Kiyosaki呼籲在市場進入「平靜均衡」時購買加密貨幣

加密貨幣市場進入分析師所稱的「靜默均衡」階段,這是一個恐慌情緒高漲但拋售壓力減弱的區間。

Dogecoin (DOGE) ETF 吸金200萬美元:兩大關鍵價位浮現

Dogecoin剛經歷數週以來最大反彈,同時其新推出的etf悄然錄得近200萬美元資金流入。

Arthur Hayes稱即使最近反彈,Monad仍可能暴跌99%

Arthur Hayes 警告稱 Monad 可能會暴跌多達 99%,他認為其高 FDV、低流通量的代幣結構讓散戶投資者面臨風險。