撰文:David,深潮 TechFlow

最近,在 Perp DEX 的熱潮中,各路新項目如雨後春筍般冒出來,不斷挑戰著 Hyperliquid 的老大哥地位。

大家的目光都集中在新玩家的創新上,以至於似乎忽略了 $HYPE 這個龍頭代幣的價格會如何變化。而和代幣價格變化最直接相關的,則是 $HYPE 的供應量。

影響供應量的,一是持續的回購,等於不斷地在存量市場上買買買來減少流通,減少水池裡的水;而另一個則是整體供應機制的調整,等於關掉水龍頭。

仔細看 $HYPE 當前的供應量設計,其實是有問題的:

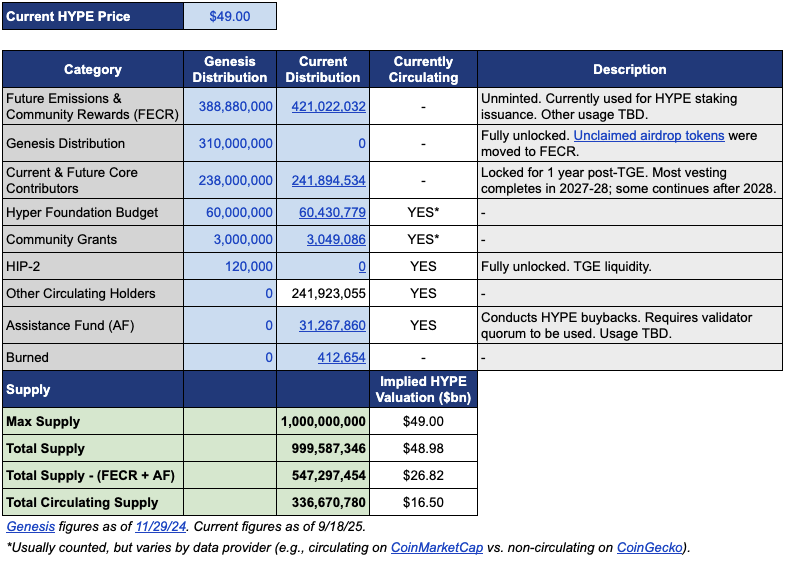

流通供應量約3.39億枚,市值154億美元左右;但總供應量接近10億枚,FDV高達460億美元。

MC和FDV這將近三倍的差距主要來自兩部分。一部分是4.21億枚分配給“未來排放與社區獎勵”(FECR),以及3126萬枚在援助基金(AF)手裡。

援助基金是Hyperliquid用協議收入回購HYPE的賬戶,每天買入但不銷毀,而是持有。問題在於,投資者看到460億的FDV往往還是會覺得估值過高,即使實際流通的只有三分之一。

在這個背景下,投資經理 Jon Charbonneau(DBA Asset Management,持有大量HYPE倉位)和獨立研究員Hasu在9月22日發布了一份關於$HYPE 的 非官方提案, 內容十分激進;省流版本是:

燒掉目前 $HYPE 總供應量的45%,讓FDV更接近實際流通價值。

這個提案發出後迅速引爆社區討論,截至發稿時該帖子已有41萬瀏覽量。

為什麼反響這麼大?如果提案真的被採納,那麼燒掉45%的 HYPE 供應量,意味著 HYPE 每個代幣代表的價值幾乎翻倍。更低的FDV也可能吸引之前觀望的投資者入場。

我們也快速總結了這份提案的原貼內容,將其整理如下。

減少 FDV, 讓 HYPE 看起來不那麼貴

Jon和Hasu的提案看起來簡單,燒掉45%的供應量,但實際操作卻比較複雜。

要理解這個提案,先得看清HYPE當前的供應結構。根據Jon提供的數據表,在49美元(他們提案時的HYPE價格)的價格下,HYPE總共10億枚的盤子裡,實際流通的只有3.37億枚,對應165億美元市值。

但剩下的6.6億枚去哪了?

最大的兩塊是:4.21億枚被分配給"未來排放與社區獎勵"(FECR),相當於一個巨大的儲備池,但沒人知道什麼時候、怎麼用;另外3126萬枚在援助基金(AF)手裡,這個基金每天買入HYPE但不賣出,就這麼囤著。

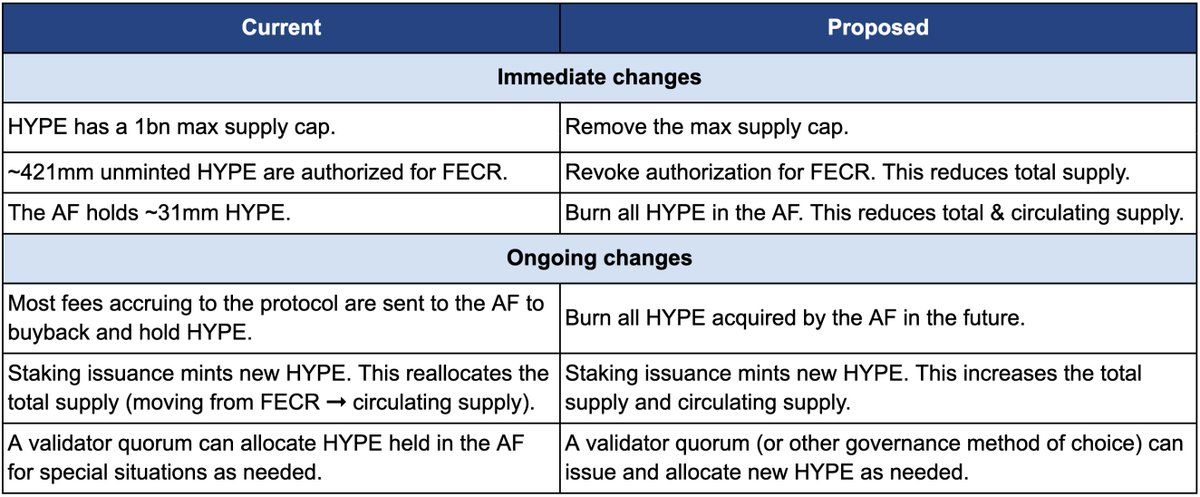

先說怎麼燒。提案包含三個核心動作:

第一,撤銷FECR(未來排放與社區獎勵)的4.21億枚授權。這些代幣原本計劃用於未來的質押獎勵和社區激勵,但一直沒有明確的發行時間表。Jon認為,與其讓這些代幣像達摩克利斯之劍一樣懸在市場頭上,不如直接撤銷授權。需要的時候,可以通過治理投票重新批准發行。

第二,銷毀援助基金(AF)持有的3126萬枚HYPE,並且未來AF買入的所有HYPE也直接銷毀。目前AF每天用協議收入(主要是交易手續費的99%)回購HYPE,日均買入量約100萬美元。按Jon的方案,這些買入的代幣不再持有,而是立即燒掉。

第三,移除10億枚的供應上限。這聽起來反直覺,既然要減少供應,為什麼還要取消上限?

Jon解釋說,固定上限是bitcoin 2100萬枚模式的遺留,對大多數項目來說沒有實際意義。取消上限後,未來如果需要發行新幣(比如質押獎勵),可以通過治理決定具體數量,而不是從預留的池子裡分配。

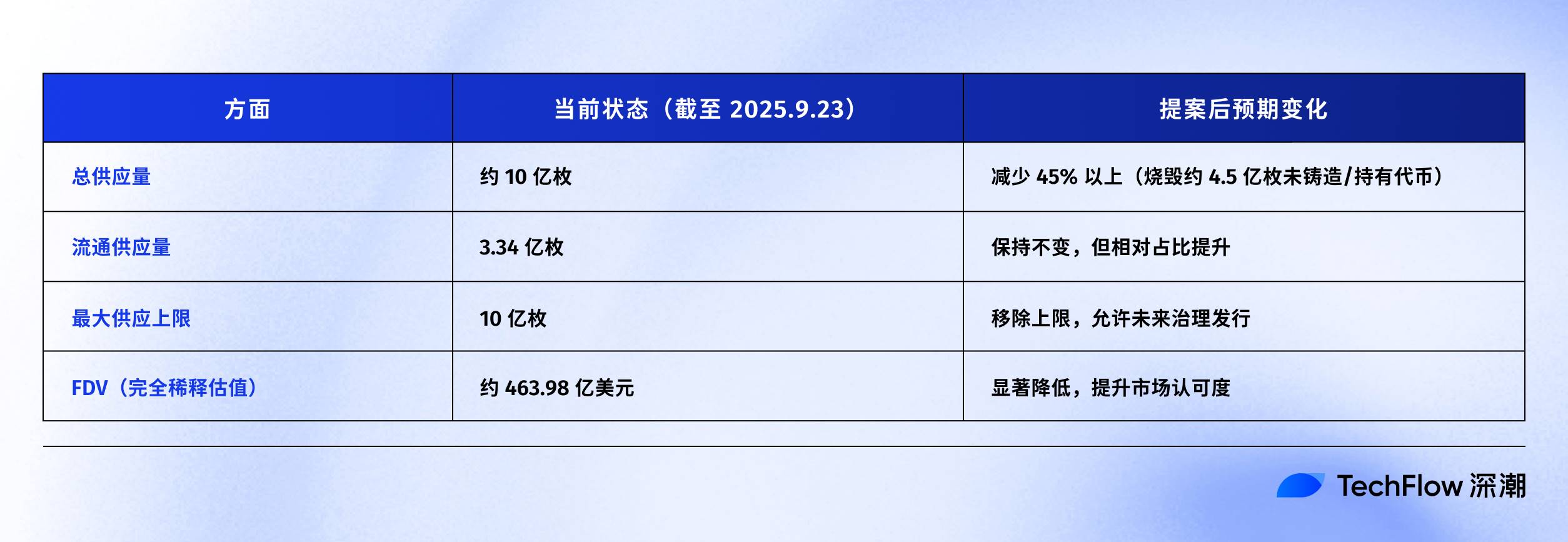

下面這張對比表清晰展示了提案前後的變化:左邊是現狀,右邊是提案後的情況。

為什麼要這麼激進?Jon和Hasu給出的核心理由是:HYPE 的代幣供應設計是一個會計問題,不是經濟問題。

問題出在 CoinmarketCap 等各大數據平台的計算方式上。

已燒毀的代幣、FECR儲備、AF持有量,在計算FDV、總供應和流通供應時,各平台的處理完全不同。比如CoinMarketCap 始終用10億最大供應量算FDV,即使代幣被燒毀也不調整。

結果就是,無論HYPE怎麼回購、怎麼燒毀,顯示的FDV都降不下來。

可以看到,提案最大的變化是FECR的4.21億枚和AF的3100萬枚都會消失,同時10億的硬頂也會取消,改為根據需要通過治理發行。

Jon在提案中寫道:“許多投資者,包括一些最大、最成熟的基金,都只看表面的FDV數字。”460億美元的FDV,讓HYPE看起來比以太坊還貴,誰還敢買?

不過,大多數提案都有屁股決定腦袋的意味。Jon明確說明,他管理的DBA基金持有"material position"(重大倉位)的HYPE,他個人也持有,如果有投票,他們都會投贊成票。

提案最後強調,這些改變不會影響現有持有者的相對份額,不會影響Hyperliquid資助項目的能力,也不改變決策機制。用Jon的話說,

“這只是讓賬本更誠實。”

當“分配給社區”成為一種潛規則

但這個提案社區會買帳嗎?原貼評論區已經炸開了鍋。

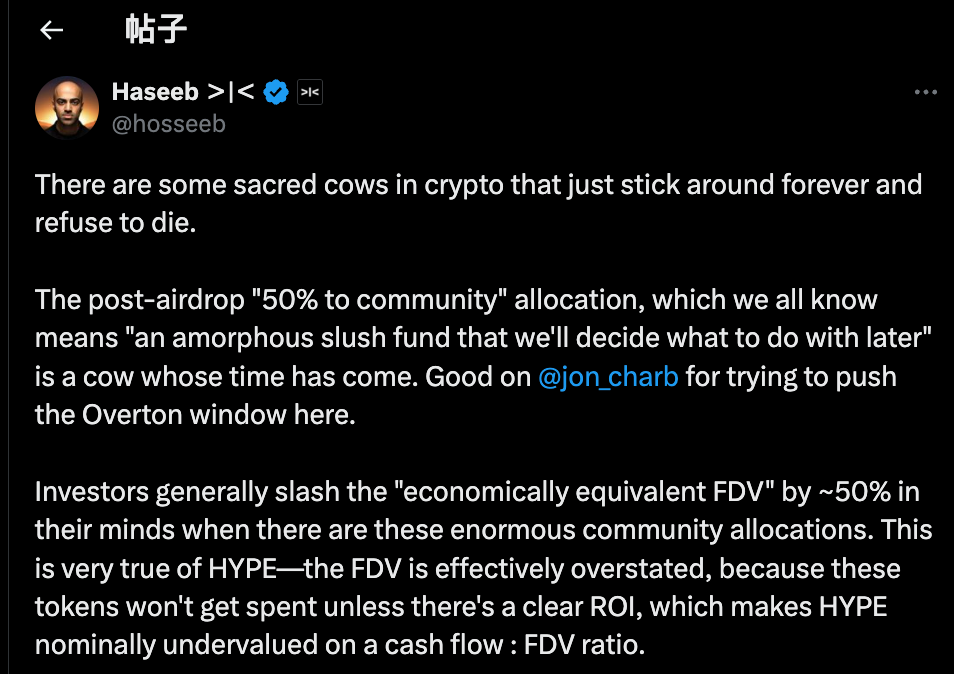

其中,Dragonfly Capital 合夥人 Haseeb Qureshi 的評論,把這個提案放到了更大的行業普遍現象裡:

“加密行業有些'神聖奶牛'(sacred cows) 就是死不了,是時候宰掉了。”

他指的是整個加密行業的一個潛規則: 項目方在代幣生成後,總要預留所謂 40-50% 的代幣份額給“社區”。這聽起來很去中心化很Web3,但實際上是一種表演藝術。

2021年時正值牛市巔峰,每個項目都在比誰更“去中心化”。於是代幣經濟裡寫到社區分配50%、60%甚至70%,數字越大越政治正確。

但這些代幣到底怎麼用?沒人說得清。

從更大的惡意出發,某些項目方在分配給社區的代幣這一塊,更現實的情況是想什麼時候用就什麼時候用,想怎麼用就怎麼用,美其名曰“為了社區”。

問題是,市場不傻。

Haseeb 也透露了一個公開的秘密,專業投資者在評估項目時,會對這些“社區儲備”自動打五折。

一個FDV 500億但有50%“社區分配”的項目,在他們眼裡實際估值只有250億。除非有明確的ROI,否則這些代幣就是畫餅。

這也正是HYPE面臨的問題。HYPE 490億的FDV中,超過40%是“未來排放與社區獎勵”的儲備。投資者看到這個數字就望而卻步。

不是因為HYPE不好,而是因為賬面數字太虛。Haseeb 認為,Jon的提案是有推動作用的,把原本不能公開討論的激進想法逐步變成可以接受的主流觀點;我們需要質疑把代幣分配給“社區儲備”這個加密行業的慣例。

總結一下,支持者的觀點很簡單:

要用代幣就走治理,說清楚為什麼要發、發多少、預期回報是什麼。透明、可問責,而不是一個黑箱。

同時,因為這個帖子由於過於激進,評論區也有一些反對聲音。我們總結了一下大概可以分成三個部分:

第一,有些HYPE必須拿來當做風險儲備。

從風險管理的角度出發,一些人認為 援助基金AF 裡的3100萬HYPE不只是庫存,更是應急資金。如果遇到監管罰款或黑客攻擊需要賠償怎麼辦?燒掉所有儲備,等於失去了危機時的緩衝。

第二,HYPE 在技術上已經有完備的銷毀機制。

Hyperliquid已經有三個自然的銷毀機制:現貨交易費銷毀、HyperEVM gas費銷毀、代幣拍賣費銷毀。

這些機制根據平台使用情況自動調節供應,為什麼要人為干預?基於使用的銷毀比一次性銷毀更健康。

第三,大額銷毀不利於激勵。

未來排放是Hyperliquid最重要的增長工具,用來激勵用戶、獎勵貢獻者。燒掉就等於自斷手腳。而且大額質押者會被鎖定。如果沒有新的代幣獎勵,誰還願意質押?

代幣服務於誰?

表面上看,這是一場關於燒不燒幣的技術討論。但如果仔細分析各方立場,會發現分歧其實是屁股問題。

Jon和Haseeb代表的觀點很明確:機構投資者是增量資金的主要來源。

這些基金管理著數十億美元,他們的買入能真正推動價格。但問題是,他們看到490億的FDV就不敢進場。所以要修正這個數字,讓HYPE對機構更有吸引力。

社區的看法完全不同。在他們眼裡,每天在平台上開倉平倉的散戶交易者才是根基。Hyperliquid 能有今天,靠的不是VC的錢,而是9.4萬個空投用戶的支持。為了迎合機構而改變經濟模型,是本末倒置。

這個分歧不是第一次出現了。

回看DeFi歷史,幾乎每個成功項目都經歷過類似的十字路口。Uniswap發幣時,社區和投資人為了金庫控制權吵得不可開交。

每次的核心其實都一樣:一個鏈上的項目到底是為大資金服務,還是為草根加密原住民服務?

這個提案看起來是服務前者的,“許多最大、最成熟的基金只看FDV。”言下之意很清楚,要讓這些大錢進來,就得按他們的規則玩。

提案者 Jon 自己就是機構投資者,他的DBA基金持有大量HYPE。如果提案通過,受益最大的恰恰是他這樣的大戶。供應量減少,幣價可能上漲,持倉價值水漲船高。

結合前幾天 Arthur Hayes 剛賣了80萬美元的 HYPE 戲稱去買法拉利,能感受到一種時機上的微妙。最早的支持者都在套現,而現在有人提案又要燒幣推高價格,到底是在給誰抬轎子?

截至發稿,Hyperliquid官方還未表態。但不管最終決定如何,這場辯論已經撕開了大家不願面對的真相:

利字當頭,我們可能從來就沒那麼在乎去中心化,只是在假裝而已。