Polymarket重返美國,預測市場的下一個機會在哪裡?

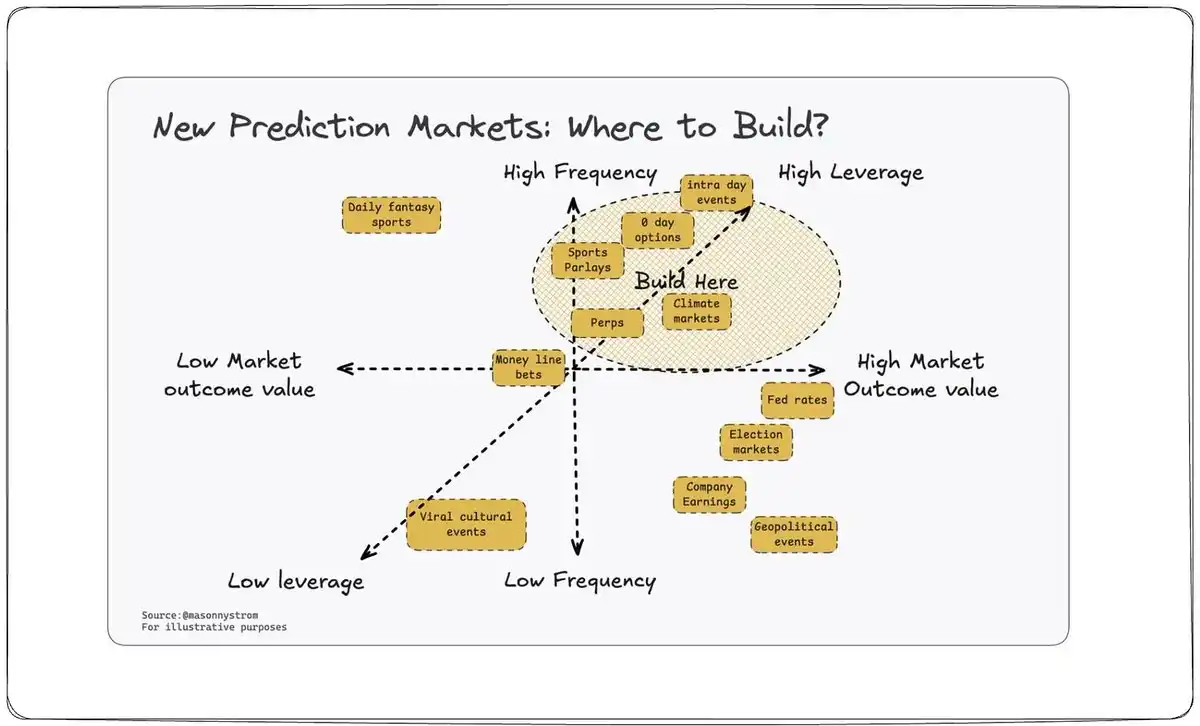

預測市場要實現規模化,需要高槓桿、高頻市場以及高市場結果價值。

原文標題: Prediction Markets: A Differentiated Hedging Tool

原文作者:Noveleader,Castle Labs

原文編譯:Ismay,BlockBeats

編者按:隨著 Polymarket 即將向美國用戶重新開放,預測市場正以驚人的速度在加密領域崛起,從最初的小眾玩法逐漸發展為可以對沖風險、捕捉事件結果的重要工具。本文通過具體案例深入分析了預測市場的運作邏輯、流動性挑戰及潛在規模化路徑,同時探討了其在選舉、藥品審批等高影響事件中的應用價值。

文章指出,預測市場不僅為專業投資者提供了新型對沖手段,也為普通用戶打開了參與加密世界的新入口,涵蓋從流行文化到科技新品的多元交易場景。對於關注加密金融創新、市場結構演變以及風險管理的新老讀者來說,這篇文章提供了極具參考價值的洞察。

以下為原文內容:

預測市場正在迅速發展,已成為當前最火熱的敘事之一。讀得越多,我就越意識到,預測市場可能是對沖某些全球或本地事件的極佳工具,取決於我在交易中所處的敞口方向。顯然,目前這一用途尚未被廣泛利用,但我預計,隨著流動性的改善以及預測市場觸達更廣泛的受眾,這一應用場景將迎來爆發。

Vitalik 最近在其關於低風險 DeFi 的文章中也提到了預測市場。就此而言,「對沖事件風險」是預測市場最重要的用例。它不僅有助於維持流動性的循環,還為普通預測市場的參與者創造了更多機會。

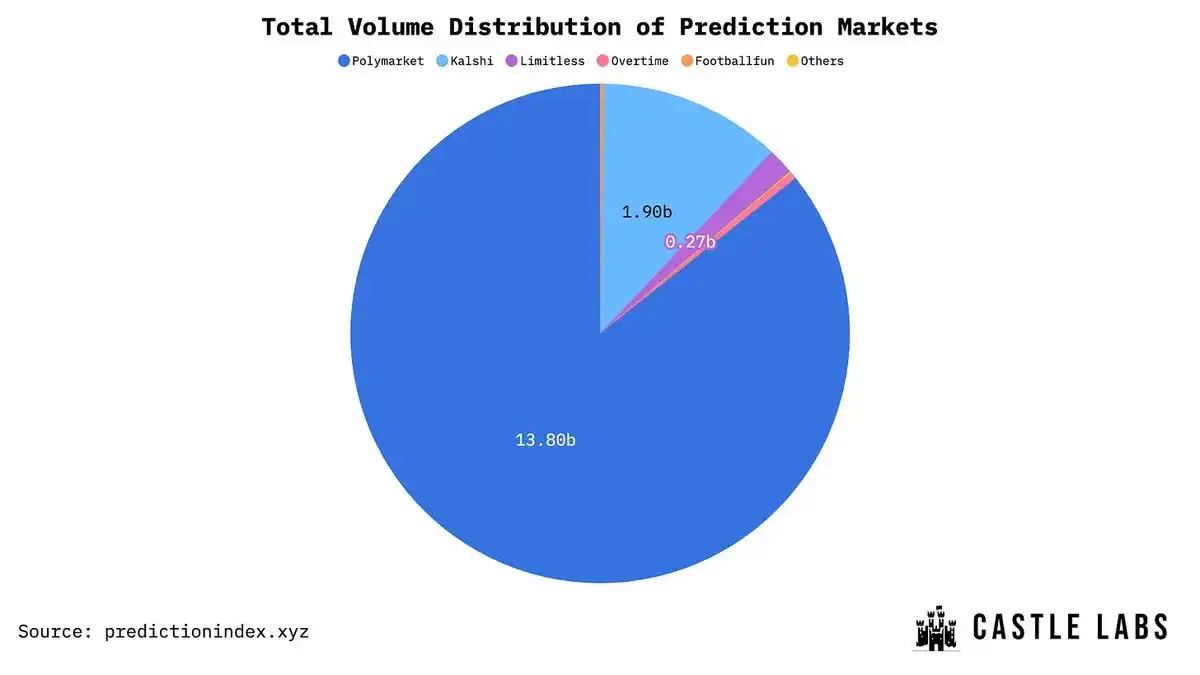

我們已經知道,越來越多的新公司正借勢切入預測市場賽道,使得該領域正在建設的項目數量增加到 97 個。雖然這些項目的服務方向各不相同,會隨著所在行業和用戶群體的成長而壯大,但從交易量數據來看,仍然有少數產品表現尤為突出。

此外,還需要注意的是,預測市場作為一個細分賽道仍處在探索階段。未來會不斷湧現新的贏家,與 @Polymarket、@Kalshi 和 @trylimitless 等已經在預測市場交易量中佔據重要份額的成熟項目並肩發展。

預測市場的演進

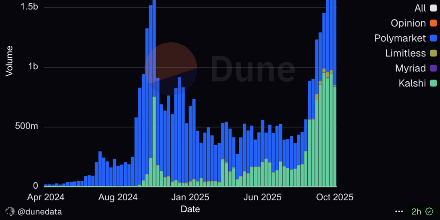

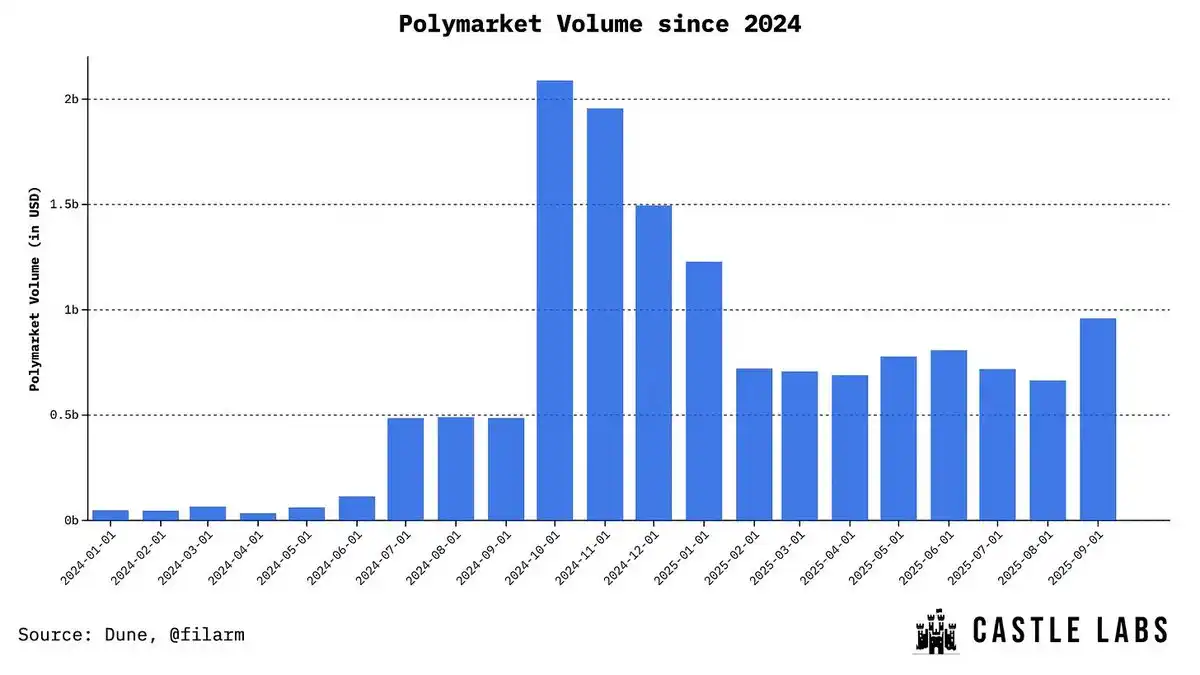

這裡我會簡要回顧一下預測市場的歷史(並不是很久遠的過去)。預測市場在近幾年才逐漸進入主流視野,尤其是在 2024 年美國總統大選期間,Polymarket 的交易量顯著攀升,為預測市場贏得了所需的關注。

自那次高峰以來,雖然交易量未能保持在 2024 年的水平,但始終維持在相對較高的區間。最近,如上方月度交易量圖表所示,成交量又開始重新增長。隨著這一趨勢的發展,Kalshi 和 Limitless 等公司也逐漸實現了更高的交易量,成長為如今足以與 Polymarket 抗衡的強勁競爭者。

除此之外,不同類型的預測市場也在不斷湧現,針對不同的用戶群體和應用場景,開拓各自的細分賽道。一個很好的例子是 @noise_xyz(目前仍處於測試網階段),它允許用戶對某個特定項目的「關注度」進行槓桿化交易。

預測市場作為對沖工具

接下來進入我的核心觀點。

未來的預測市場將會變得更加高效與流動,從而成為有價值的對沖工具。我並不是說目前完全沒有被用於對沖,而是認為現在的規模還不足以在更大層面上發揮作用。

如果我們觀察現有的應用案例,@0xwondr 的一篇文章很好地闡釋了這一點。他舉例說明了自己在今年早些時候 Trump Token 上線時,是如何利用預測市場進行對沖的。他一方面買入了 $TRUMP 代幣,同時也在預測市場上買入了「特朗普是否被黑客攻擊?」這一事件的「Yes」份額。這樣一來,如果真的發生黑客攻擊,他可以通過所持有的「Yes」份額彌補損失;反之,如果沒有攻擊事件發生,代幣本身會有極大的上漲潛力(而我們也確實看到它最終漲得很高)。

我來嘗試通過另一個例子說明「對沖」機會。假設某位投資者的投資組合中有相當一部分資金投入了一家特定的製藥公司。該公司正在等待 FDA 對其新產品的批准。如果批准通過,公司股價很可能暴漲;如果被拒,股價則可能暴跌。如果存在針對同一結果的預測市場,這位製藥公司投資者就可以通過購買「否」份額來對沖其股票倉位。

當然,對於這一做法也存在不同的觀點:有人認為還有更好、更具流動性的渠道可以實現這種對沖。投資者完全可以直接做空股票,然後等待審批結果。但問題在於,投資者是否能僅憑一個尚未確定的 FDA 批准結果就嚴格維持對沖?答案顯然是否定的。

通過預測市場,對沖那些尚未為任何人所知的決策變得順暢可行。也許從長遠來看,預測市場會成為一種可以與現有對沖渠道互補的對沖工具。如果高效使用,預測市場確實可以成為非常有效的對沖工具。

類似的例子還包括選舉結果、宏觀經濟事件、利率調整等。對於這些基於特定事件的風險,對沖幾乎沒有其他可行途徑。

預測市場要實現規模化需要什麼?

預測市場的演進以及用戶帶來的新流動性,有助於其成為對特定事件或市場進行對沖的流動場所。但問題是,這些市場的流動性足夠進行大規模對沖嗎?

一個簡單的回答是:不夠,至少對大多數市場而言如此。

你可能在文章開頭看到過一些不錯的交易量數據。Polymarket 上個月的交易量接近 1.1 billions 美元,這對於一個不提供槓桿、且基於相對新興敘事的二元市場來說,已經相當出色。然而,這筆交易量分散在不同的市場和主題中,這並非針對單一事件,而是平台的總交易量。事實上,少數幾個事件才真正貢獻了大部分交易量。

拋開交易量不談,我們要討論的核心問題是流動性,因為交易量的增長依賴於更深的流動性。

更深的流動性可以確保價格不易被操縱,單筆交易不會對整個市場產生顯著影響,同時也能在交易時將滑點降到最低。

目前,預測市場主要通過兩種方式獲取流動性:

1、自動化做市商(AMM):經典 AMM 結構下,用戶與流動性池交易。適合市場初期階段,但不適合大規模擴展。此時訂單簿更具優勢。

2、訂單簿(Orderbook):訂單簿依賴活躍交易者或做市商來維持流動性,非常適合市場規模化。

我推薦閱讀 @Baheet_ 的這篇文章,以深入了解預測市場的運作機制:

既然我們這裡關注的是規模問題,我將重點放在訂單簿(Orderbook)上。在訂單簿中,流動性可以通過交易者或做市商(MM)主動掛單,或者兩者結合來實現。其中涉及做市商的結構通常效率更高。

然而,由於傳統市場與事件合約(預測市場)之間存在顯著差異,在像 Polymarket 或 Kalshi 這樣的二元市場進行做市並不容易。

以下是一些做市商可能不願參與的原因:

1、高庫存風險:預測市場會對特定新聞產生劇烈波動。一個市場可能在某一方向運行良好,但很快就可能反向波動。如果此時做市商定價與市場方向相反,就可能面臨巨額虧損。雖然可以通過對沖來緩解,但通常這些工具並沒有方便的對沖選項。

2、交易者與流動性不足:市場缺乏足夠的流動性。這聽起來像「先有雞還是先有蛋」的問題,但市場需要頻繁的交易者或接盤方,才能通過買賣價差為做市商帶來收益。然而,特定市場的交易量和交易次數太少,這就無法激勵做市商積極參與操作。

為解決這一問題,一些項目正在積極探索,比如 Kalshi,它利用第三方做市商,同時內部也設有交易部門以維持流動性。而 Polymarket 則主要依賴訂單簿中自然產生的供需關係。

最終,要獲得交易量和用戶,必須構建一個人人都想參與的市場,這類市場應具備三個特點:

1、高槓桿:在二元市場的 Yes/No 問題上不容易實現,因為用戶無法通過槓桿追求更高收益。一些平台如 @fliprbot 提供預測市場槓桿交易,但通常交易量較低。此外,Limitless 提供日度和週度行權的市場,使用戶可以參與結算更快的市場,從而潛在提高收益。

2、高頻市場:用戶可選擇的市場越多,他們越傾向於在同一平台上進行交易。更多的市場意味著更多交易量。

3、高市場結果價值:如果市場的結果具有重大影響,就會帶來顯著交易量。這一點在選舉或藥品審批相關市場中尤為明顯,因為這些事件的結果會顯著影響更廣泛的市場反應。

總結思考

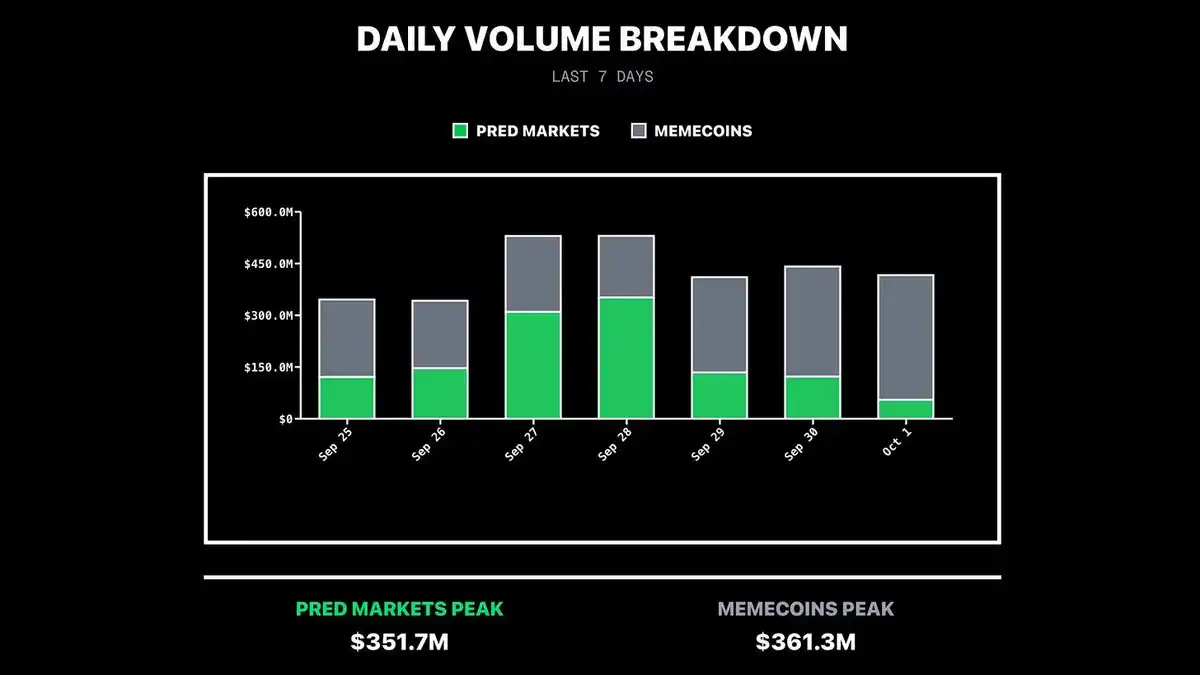

預測市場無疑在行業中留下了深刻印記。就在本週,其交易量已經超過了 meme 幣,顯示出其清晰的增長趨勢和被廣泛採納的跡象。

我還想指出,預測市場確實助推了「超金融化」(Hyperfinancialization)的狀態。坦率地說,只要人們沒有虧掉大筆資金,這種狀態本身並沒有問題。我甚至寫過一篇文章,探討我們如何走向一個「萬物皆可市場化」的狀態,以及這種趨勢為何既有利也有弊。

如果你想閱讀,可以在這裡找到文章:

最後,我真心認為預測市場是引入新用戶進入加密領域的絕佳途徑,因為這些市場通常面向 CT(加密交易者)圈子之外的普通受眾。幾乎所有事物和話題都有對應市場,包括流行文化、明星八卦、新款蘋果產品發佈,以及你能想到的幾乎任何事物。允許任何人對自己感興趣的事物進行交易,這本身就是一種極具潛力的力量,也是我非常期待觀察和參與的領域。

所以,可以說,預測市場就是 alpha。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

加密貨幣反彈警報:Bitcoin、Ethereum、XRP與Solana價格接下來會如何發展?

Alliance DAO表示不會做空L1,但稱其為低質量賭注

Alliance DAO 的 Qiao Wang 質疑 L1 代幣的長期價值,認為其缺乏強大的護城河。他將 L1 代幣視為「低質量的賭注」,但並不認為它們整體來說是糟糕的投資。Wang 建議,應用層提供了更安全且具有更強價值捕獲能力的投資機會。

比特幣牛市:放緩而非崩潰

OracleX全球公測:用「行為貢獻證明」重構預測市場激勵機制

OracleX是一個基於POC協議的去中心化預測平台,通過雙幣模型和貢獻獎勵機制解決預測市場痛點,打造集體智慧決策生態系統。摘要由Mars AI生成,本摘要由Mars AI模型生成,其生成內容的準確性、完整性仍處於迭代更新階段。