Meteora TGE:MET 的合理價值是多少?

年收入約為1億美元,背靠Jupiter,Meteora合理估值應是多少?

年收入約為 1 億美元,背靠 Jupiter,Meteora 合理估值應是?

撰文:Luke Leasure&Carlos

編譯:AididiaoJP,Foresight News

本週 Meteora 即將發行其代幣 MET:其公平價值可能在哪裡?

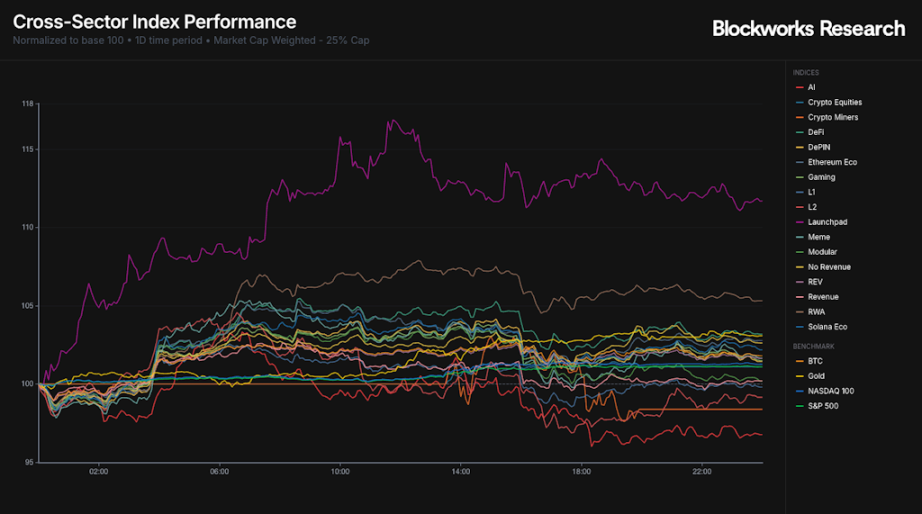

指數

本週開局強勁,BTC 從上週五低點上漲了 7%。在週一的交易時段中,Launchpad 是表現最好的板塊,而 AI 板塊跌幅最大,扭轉了各自在過去一週所展現的相對強弱態勢。

從週線圖來看,近期 Launchpad 的強勢使該板塊成為相對贏家,僅被黃金超越,後者在週一收盤時再次接近歷史高點。總體上,在歷史性的清算事件之後,大多數指數在週線上仍為負值。在 Launchpad 指數中,基於 BSC 的 Launchpad 項目 AUCTION 是週線上唯一顯示正收益的標的,上漲了 46%。

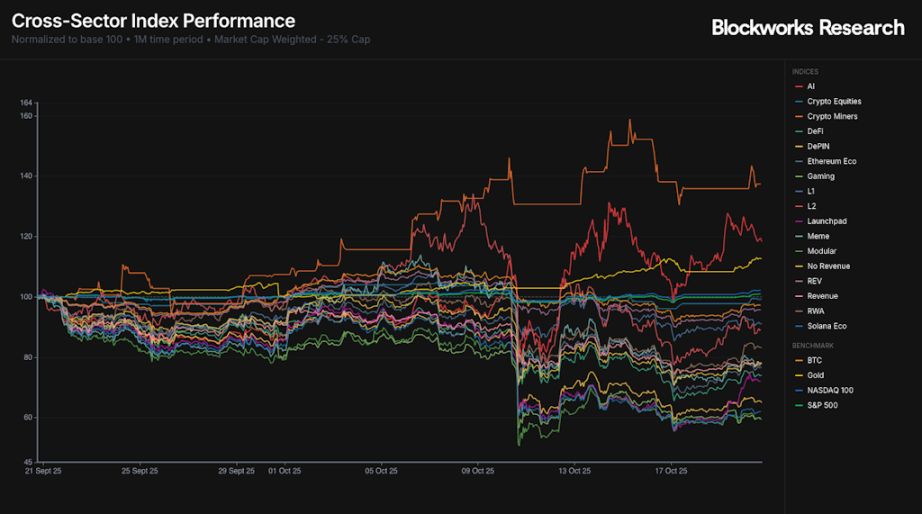

雖然短期顯示一些上漲,但月線圖顯示幾乎所有的加密貨幣指數在過去 30 天內都在下跌。10 月 10 日的清算事件導致了普遍的疲軟,只有黃金、加密貨幣礦工、AI 和股票指數是表現強勁的領域。

VIX 指數已顯著回落,在週五早上飆升至 29 後,現已降至 18。標普 500 指數和納斯達克指數在週一的交易時段中均走高,收盤價距離歷史新高僅一步之遙。

市場更新

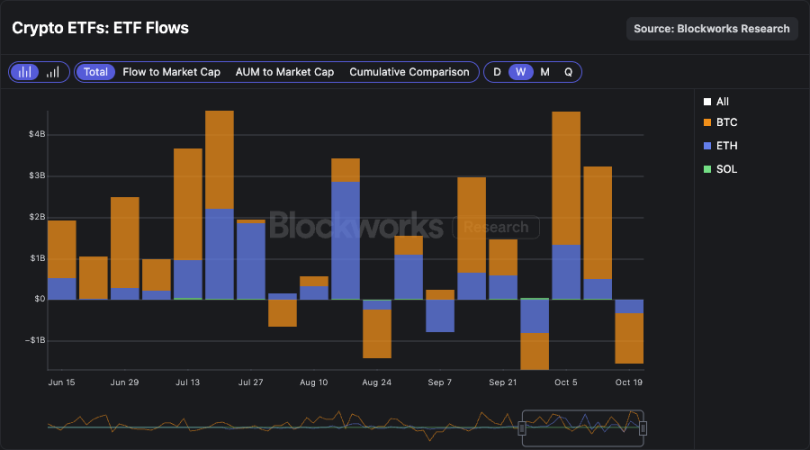

ETF 資金流仍然平淡且為負值。週一數據顯示,BTC ETF 流出 4000 萬美元,ETH ETF 流出 1.45 億美元,而 SOL ETF 則流入 2700 萬美元。從週線看,上週 ETF 淨流出總額達 15 億美元,逆轉了 10 月份開局非常強勁時積累的部分資金。SOL ETF 是唯一顯示淨流入的產品,增加了 1400 萬美元。

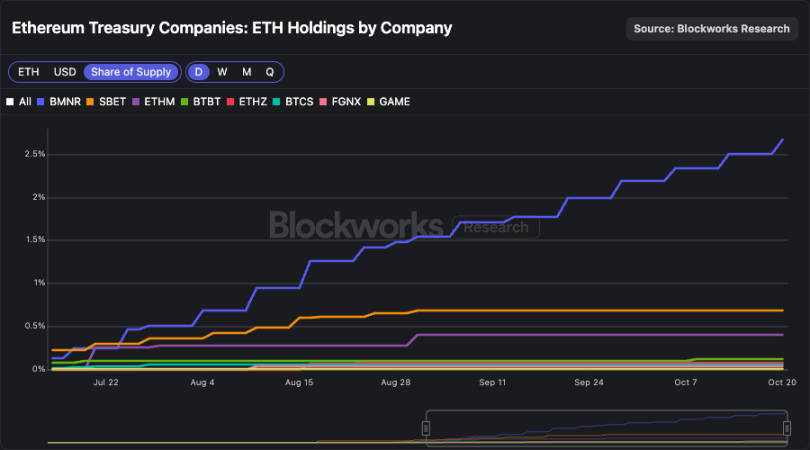

在 DATCOs 中,BMNR 遙遙領先。該實體目前持有 3,236,014 枚 ETH,超過了所有其他 ETH DATCOs 持有的總和,占 ETH 總供應量的 2.67%。值得注意的是自 8 月底以來,BMNR 持續增持了近 70% 的 ETH,而大多數其他 ETH DATCOs 的持有量則持平。在此過程中,BMNR 在 DATCOs 持有的 ETH 中所占的市場份額從 50% 增長到現在的接近 65%。

這種情況也反映在 ETH DATCOs 的交易量上。BMNR 占據了 ETH DATCOs 交易量的 60-85%,使其股票成為流動性最強的。這種流動性特徵使得該實體獲得了較大配置者的偏好,也減少了 ATM 增發對價格的邊際影響。BMNR 似乎是 ETH 國庫公司領域的明顯贏家。

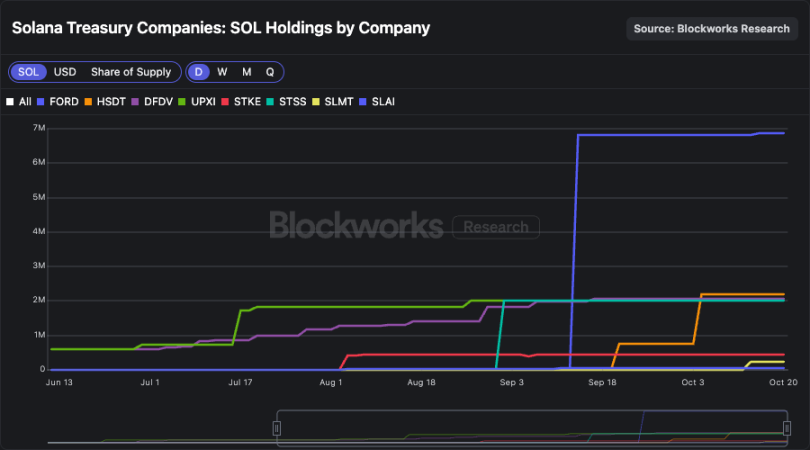

在 SOL DATCOs 中,情況則不那麼清晰。FORD 仍然是持有量最大的實體,其幾乎全部規模都是通過 PIPE 發行的收益獲得的。儘管已授權一項 40 億美元的 ATM 增發計劃,該實體尚未通過 ATM 增發顯著增加其持有量。

持有量的增長仍然疲軟,HSDT 最近升至第二位。

SOL DATCOs 的交易量也講述了類似的故事。雖然 DFDV 曾一度占據該領域交易量的大部分,但現在情況已轉向頂級名稱之間更均勻的分配。雖然 FORD 占據了 DATCOs 持有的 SOL 的約 43%,但它僅占該領域交易量的約 10%,表明其股票的換手率相對較低。這些數據可能很好地解釋了為何通過 FORD 的 ATM 增發積累的 SOL 非常少。

雖然 BMNR 正成為 ETH 領域的明顯贏家,但 SOL 領域的領導者可能仍懸而未決。在未來一個月,預計交易量將日益集中在頭部公司。

Meteora 估值:MET 的公平價值是多少?

Meteora 由 Solana 最大的 DEX 聚合器和永續合約交易平台 Jupiter 團隊於 2023 年 2 月推出。當 Meteora 推出時,協議的前一個迭代版本 Mercurial Finance 被終止。關閉 Mercurial 及其治理代幣的原因是有大量 MER 涉及 FTX/Alameda,因此團隊決定最佳行動方案是使用新代幣重建平台。

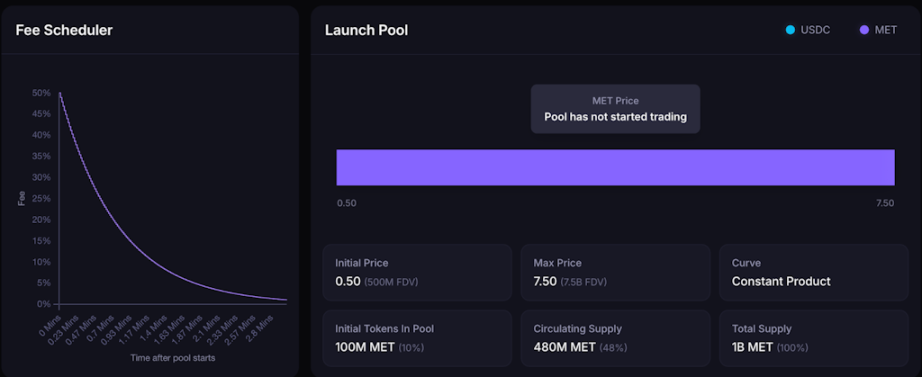

早在 2023 年,團隊就宣布 20% 的 MET 代幣將在 TGE 時分發給 Mercurial 利益相關者。如下所示,團隊信守了最初的承諾,其中 15% 分配給 Mercurial 利益相關者,5% 分配給 Mercurial 儲備。此外該 DEX 自 2024 年 1 月 31 日起一直在運行一個積分計劃,總共將分配 15% 的 MET 給該計劃。在啟動時,MET 供應量的 48% 將處於流通狀態,與 Solana 生態系統中其他著名代幣發行相比,這是一個高流通比例。

如前所述,總供應量的 10% 將用於通過動態 AMM 池引導初始流動性,起始價格為 0.5 美元,流動性分佈範圍直至 75 億美元估值。早期流動性池是單邊的,早期買家將用他們的 USDC 兌換 MET。請注意,池費用開始時很高,並通過費用調度程序隨時間急劇下降。

估值計算

DEX,尤其是在 Solana 上,缺乏顯著的護城河,因為它們沒有前端。這種動態的最佳例子是 Raydium 在 Pump 決定將畢業代幣引導至其自己的 AMM PumpSwap 後,損失了數百萬美元的交易量和收入。Meteora 試圖通過垂直整合來緩解這個問題,通過 Jupiter 和選定的 Launchpad 合作夥伴擴展其分發能力。

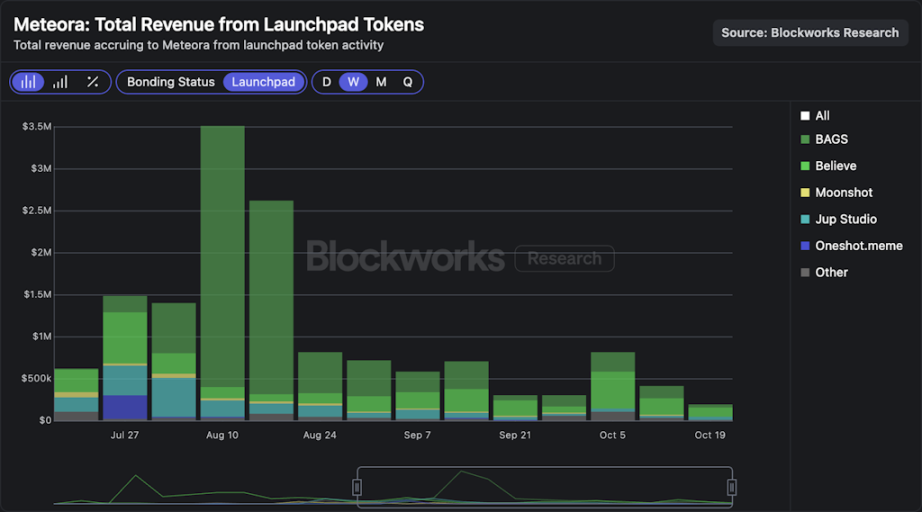

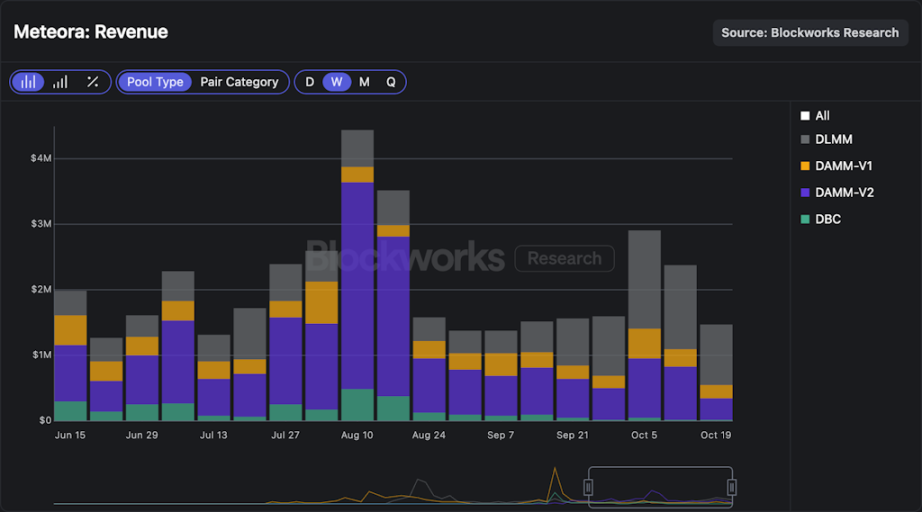

如前所述,該 DEX 與 Jupiter 團隊緊密合作,Jupiter 已成為零售用戶進行鏈上交易的常用門戶。此外 Meteora 於 2024 年 8 月與 Moonshot 合作推出了一個 Launchpad,並隨著時間的推移引入了新的合作夥伴,包括 Believe、BAGS 和 Jup Studio。下圖顯示,最近幾週 Launchpad 活動為 Meteora 貢獻了每週 20 萬至 80 萬美元的收入,其中大部分流量來自 Believe 和 BAGS。

從整體財務數據來看,Meteora 在過去 30 天內從其所有資金池中產生了 880 萬美元的收入,即使在鏈上活動相對較低的時期,每週收入也持續接近 150 萬美元。值得注意的是,Meteora 超過 90% 的收入來自 Memecoin 資金池,這些池通常比 SOL- 穩定幣、項目代幣、LST 和穩定幣 - 穩定幣池具有更高的費用等級。

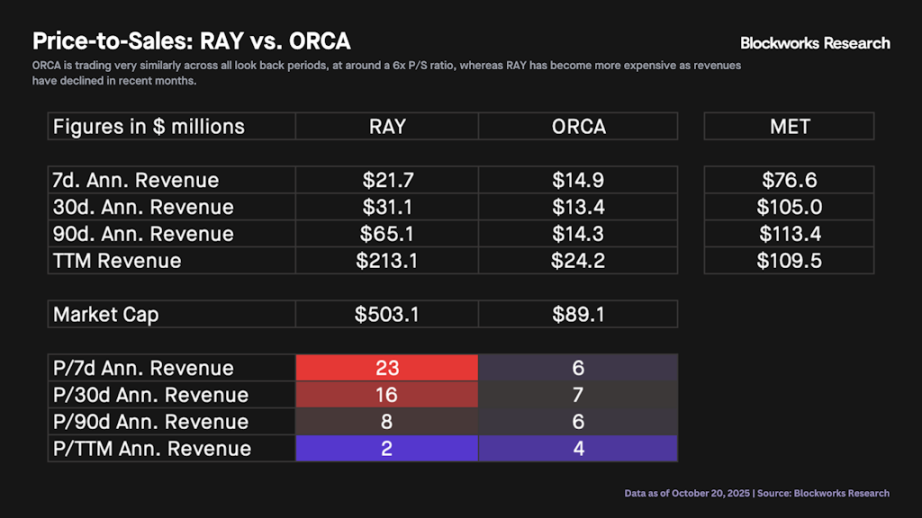

關於估值,我們可以將 Raydium 和 Orca 作為可比公司。下圖顯示了 RAY 和 ORCA 今年至今基於 30 日年化數據的市銷率。我們觀察到,直到 9 月份之前,這兩種資產的定價比率相對相似,之後 RAY 開始以溢價交易。從更廣的視角看,這兩種資產在 2025 年的市銷率中位數為 9 倍。

下表比較了 RAY 和 ORCA 在不同回顧期內的市銷率。我們觀察到 ORCA 在所有年化時間框架內的交易情況非常相似,市銷率約為 6 倍。相比之下,隨著收入下降,RAY 在最近幾個月變得更為昂貴。就 Meteora 而言,我們看到其年化收入在約 7500 萬至約 1.15 億美元之間,具體取決於回顧期。

最後,下圖展示了 MET 在不同收入和市銷率範圍內的潛在估值。基於 RAY 和 ORCA 的歷史定價方式,市銷率在 6 倍到 10 倍之間是最有可能的。因此可以合理地預期 MET 在啟動後的交易估值在 4.5 億到 11 億美元之間。請注意基於以下數字,估值超過 10 億美元相對於可比公司開始顯得有點昂貴,而超過 20 億美元則 MET 幾乎肯定被高估,除非它能提高其收入運行率。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

VeChain 聯合創辦人:被重新請回的中間人,正在摧毀加密產業根基

想想最近10月11日的清算事件——我們仍然不知道發生了什麼的全部影響,除了散戶投資者仍在付出代價,而那些掌權者正協商他們自己的「恢復」。

分析師表示,Bitcoin多頭必須守住關鍵價位以避免跌至76,000美元

Cobo 穩定幣週報 NO.34:FDIC 框架下美國銀行的未來金融棧和 RWA 第二曲線

代幣化存款與穩定幣有何本質差異?在數位資產的衝擊下,美國銀行體系的最終形態將會呈現��出怎樣的未來架構?