標普給 Strategy 打 B-:叫不醒的「舊體系」

S&P Global Ratings(標普全球評級)將 Strategy Inc.(原 MicroStrategy)最新的長期信用評級定為 B-,展望「穩定」。

從表面上看,這是一個「非投資級」的評定。但若將其置於加密產業的發展語境中,這一結果恰恰揭示了一個更深層次的問題:傳統評級模型在面對「比特幣財庫公司」這類新興範式時,仍存在顯著的理解與估值偏差。

Strategy 的商業模式已十分清晰:通過發行股票、可轉債、優先股及債券等多種方式融資,持續購入比特幣,至今已累計持有約 64 萬枚。

這意味著,該公司的核心邏輯並非依賴軟體業務盈利,而是致力於構建一個以比特幣資產為核心、以資本市場融資能力為支撐的新型企業結構。傳統意義上用於評估「經營性公司」的那套標準,在此已基本失效。

然而,標普在評級報告中仍沿用其固有框架,重點強調了以下幾點風險:資產過度集中於比特幣、業務結構單一、經風險調整後的資本實力偏弱、美元流動性不足,以及債務全以美元計價而資產卻以比特幣為主的「貨幣錯配」問題。

傳統評級體系:不是永遠「正確」

從過去來看,信用評級機構如標普在重大金融變革週期中並非始終精準。

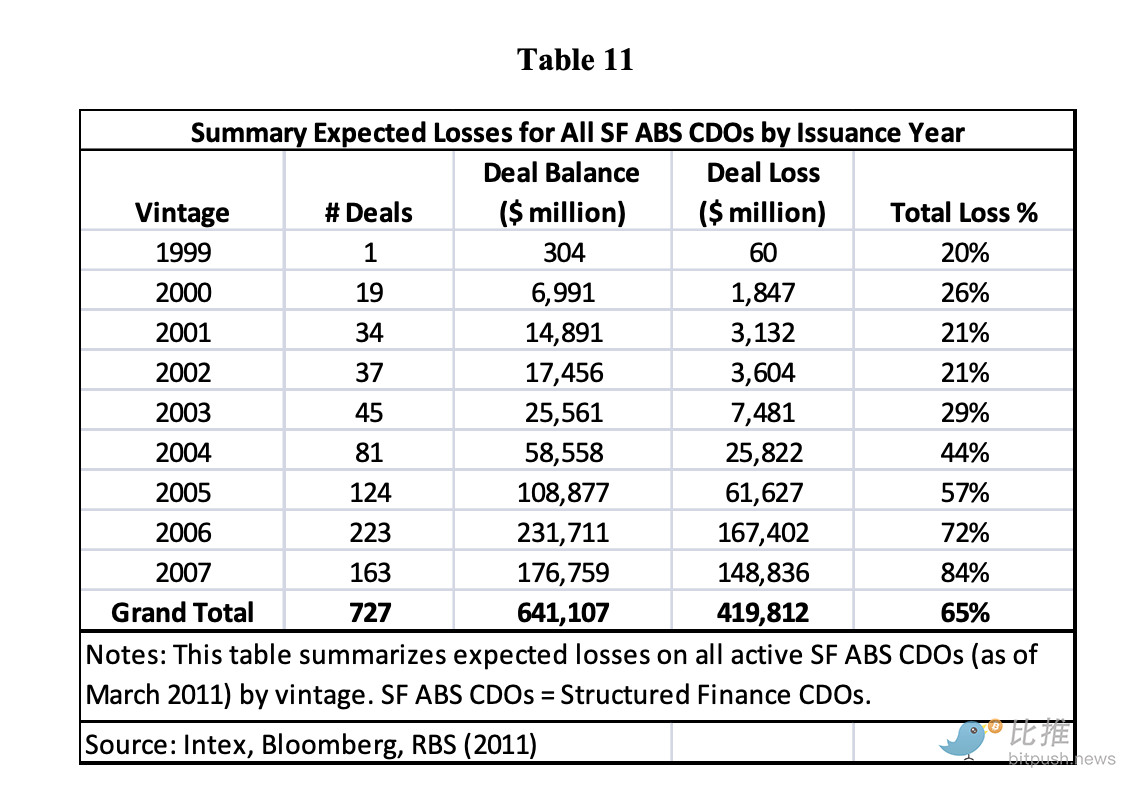

回顧 2000 年代中期,美國結構化金融產品(尤其是以次貸抵押貸款為底層的 CDO)在發行時獲得大量高評級,許多甚至被貼上 AAA 標籤。研究指出,約 2005-2007 年間,美國發行了 727 只「資產支持型 CDO(SF ABS CDO)」,總規模約 6410 億美元,而這些產品暴雷後累計減記約 4200 億美元。

Wikipedia 等資料指出:「2005-2007 年發行的許多 CDO,在獲得最高評級後,到 2010 年前被降至垃圾級或遭受本金損失。」在這些事件中,像 Lehman Brothers 等金融巨頭深陷 CDO 與 MBS 資產當中,當這些資產價值暴跌、槓桿失控時,最終導致破產或被收購。

換言之:評級機構當年「看懂」為 A(或更高)級的結構化產品,最後變成了重災區。這說明一個事實——當市場變了,舊模型就容易誤判。

回到 Strategy,或許傳統評級機構看到了:它沒有傳統的多元化收入,流動性可能受比特幣波動壓制,債務美元計價、資產比特幣計價意味著如果比特幣大跌,償債鏈條可能受損。但與此同時,產業也在看到一個事實:Strategy 模式之所以成立,就是資本市場、比特幣全球流動性、機構資金都為其提供了底層支撐。傳統模型沒有完全把這條邏輯納入。

叫不醒的「舊體系」

不僅是標普,很多知名的傳統投研機構都在用舊框架看加密資產公司。

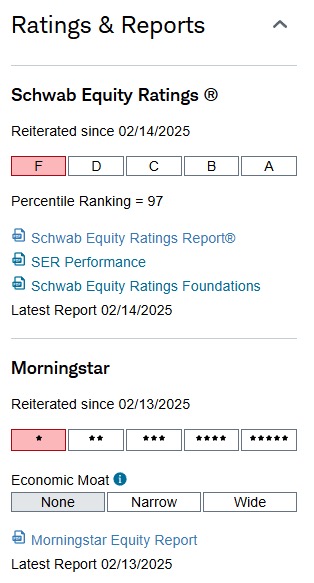

例如 Charles Schwab 的 Schwab Equity Ratings 系統(A 到 F 評級,F 為最低表現預期),過去 3-5 年內幾乎長期將 Coinbase (COIN) 和 MicroStrategy (MSTR) 評為 F。

而這期間發生了什麼?

-

COIN 從 2022 到 2025 多次翻倍行情,Schwab 仍維持 F

-

MSTR 自 2020 年起漲幅超過 1000%,Schwab 依然維持 F

-

即便在 MSTR 某些季度實際業績遠好於分析師預期時,評級仍不改動

-

這不是一次,而是多年持續的一致性低評

換句話說:

價格在變、市場在變、比特幣敘事在變,但模型沒有變。

Schwab 並不是「看錯了」——它只是按照它的建模邏輯堅持認為這些公司「不符合傳統盈利邏輯」。

同樣地,Moody’s、標普對 Coinbase 的信用評級長期保持在投機區間,給出的原因也是:

-

業務波動性高

-

收入依賴市場週期

-

缺乏可預測現金流

-

風險暴露過於集中

聽起來熟悉嗎?

這和給 Strategy B- 的邏輯是同一套模板。

總結

其實並不複雜:問題的根源在於,他們仍在用上一代的估值模型,去衡量下一代的資產形態。

傳統金融機構並非不專業,它們只是固守於自身那套成熟的思維語言。在它們的認知體系裡,一項優質資產必須能產生可預測的現金流,一項健康的業務必須能在低波動的環境中穩定運營,其估值也必須嚴格遵循可比公司分析或收益法模型。

然而,新興的加密財庫型公司所講述的,是另一套截然不同的故事。它們的核心邏輯是:「我們並非依賴傳統的經營性現金流來支撐資產價值,而是通過創新的資產結構來獲得強大的融資與市場信心。」這並非簡單的對錯之爭,而是一場深刻的範式更替。

因此,標普此次給予 Strategy 的 B- 評級,其本身並非關鍵。真正具有象徵意義的信號在於:以比特幣財庫為代表的新模型,已經發展到傳統評級體系無法再忽視,並不得不嘗試去「解釋」的地步。

但我們必須清醒地認識到,「解釋」不等於「理解」,「理解」也不等於「接受」,而「接受」更不意味著會將其納入主流框架。舊體系的認知轉變會像冰川移動一樣緩慢——它終將醒來,但絕不會一蹴而就。

而歷史一再證明,全新的市場格局,往往就在舊體系「半夢半醒」之間,便已悄然定型。

將比特幣寫入公司資產負債表,已經從先鋒實驗變為既成事實。傳統世界是否認識它、接受它、乃至真正看懂它,都只是一個時間問題。

作者:Seed.eth

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

風雲際會:全球意見領袖激辯比特幣未來之路

阿聯酋將數位資產策略分為Bitcoin基礎設��施與消費者應用

BNB價格停滯於900美元以下,因Zerobase駭客事件使BNBChain交易紀錄作廢

在Zerobase遭遇網絡釣魚攻擊後,BNB在$890以下掙扎,這削弱了來自BNB Chain創下每秒8,384筆交易歷史新高的熱情。