لماذا توقف أكبر المشترين لـ Bitcoin فجأة عن التراكم؟

طوال معظم عام 2025، بدا أن أرضية Bitcoin غير قابلة للزعزعة، مدعومة بتحالف غير متوقع من خزائن الشركات وصناديق الاستثمار المتداولة في البورصة (ETF).

قامت الشركات بإصدار الأسهم والديون القابلة للتحويل لشراء الرمز، بينما امتصت تدفقات صناديق ETF بهدوء الإمدادات الجديدة. معًا، أنشأوا قاعدة طلب دائمة ساعدت Bitcoin على تحدي ظروف التمويل المشددة.

الآن، بدأت تلك الأساسيات في التحول.

في منشور بتاريخ 3 نوفمبر على منصة X، صرح Charles Edwards، مؤسس Capriole Investments، أن نظرته المتفائلة قد ضعفت مع تباطؤ وتيرة التراكم المؤسسي.

وأشار قائلاً:

“لأول مرة منذ 7 أشهر، انخفض صافي الشراء المؤسسي إلى ما دون المعروض اليومي المستخرج. هذا ليس جيدًا.”

وفقًا لـ Edwards، كان هذا هو المقياس الرئيسي الذي أبقاه متفائلًا، حتى مع تفوق أصول أخرى على Bitcoin.

ومع ذلك، ومع الوضع الحالي، أشار إلى أن هناك الآن حوالي 188 خزينة شركات تحتفظ بمراكز كبيرة في Bitcoin، العديد منها بنماذج أعمال محدودة تتجاوز تعرضها للرمز.

تباطؤ مشتريات خزائن Bitcoin

لا توجد شركة تعرّف تجارة Bitcoin المؤسسية أكثر من MicroStrategy Inc.، التي اختصرت اسمها مؤخرًا إلى Strategy.

شركة البرمجيات بقيادة Michael Saylor، التي تحولت إلى شركة خزينة Bitcoin، تحتفظ الآن بأكثر من 674,000 BTC، مما يعزز مكانتها كأكبر حامل مؤسسي منفرد.

ومع ذلك، تباطأت وتيرة شرائها بشكل حاد في الأشهر الأخيرة.

للمقارنة، أضافت Strategy حوالي 43,000 BTC في الربع الثالث، وهو أدنى شراء ربع سنوي لها هذا العام. هذا الرقم غير مفاجئ بالنظر إلى أن الشركة شهدت بعض مشترياتها من Bitcoin تنخفض إلى بضع مئات من العملات خلال الفترة.

شرح محلل CryptoQuant J.A. Maarturn أن التباطؤ قد يكون مرتبطًا بانخفاض صافي قيمة أصول Strategy.

ووفقًا له، كان المستثمرون يدفعون في السابق "علاوة صافي قيمة الأصول" كبيرة مقابل كل دولار من Bitcoin في ميزانية Strategy، مما يكافئ المساهمين فعليًا بتعرض مضاعف لصعود BTC. وقد تقلصت تلك العلاوة منذ منتصف العام.

ومع قلة الرياح الدافعة للتقييم، لم يعد إصدار أسهم جديدة لشراء Bitcoin مجديًا كما كان، مما يقلل الحافز لجمع رأس المال.

وأشار Maarturn قائلاً:

“أصبح جمع رأس المال أكثر صعوبة. انخفضت علاوات إصدار الأسهم من 208% إلى 4%.”

وفي الوقت نفسه، يمتد التباطؤ إلى ما بعد MicroStrategy.

Metaplanet، وهي شركة مدرجة في طوكيو اقتدت بالنموذج الأمريكي، تم تداولها مؤخرًا دون القيمة السوقية لمقتنياتها من Bitcoin بعد انخفاض حاد.

استجابة لذلك، سمحت بإعادة شراء الأسهم مع تقديم إرشادات جديدة لجمع رأس المال من أجل تنمية خزينة Bitcoin الخاصة بها. أشارت هذه الخطوة إلى الثقة في ميزانيتها العمومية، لكنها سلطت الضوء أيضًا على تراجع حماس المستثمرين لنماذج الأعمال "خزينة الأصول الرقمية".

في الواقع، أدى تباطؤ الاستحواذ على خزائن Bitcoin إلى اندماج بعض هذه الشركات.

في الشهر الماضي، أعلنت شركة إدارة الأصول Strive عن استحواذها على Semler Scientific، وهي شركة خزينة BTC أصغر. ستسمح هذه الصفقة لهذه الشركات بالاحتفاظ بما يقرب من 11,000 BTC بعلاوة أصبحت فعليًا موردًا نادرًا في القطاع.

تعكس هذه الأمثلة قيدًا هيكليًا أكثر من كونها فقدانًا للقناعة. عندما لا يجذب إصدار الأسهم أو السندات القابلة للتحويل علاوة سوقية، تجف تدفقات رأس المال، مما يؤدي بطبيعة الحال إلى تباطؤ التراكم المؤسسي.

تدفقات صناديق ETF؟

صناديق ETF الفورية لـ Bitcoin، التي طالما اعتُبرت ممتصات تلقائية للإمدادات الجديدة، تظهر علامات تعب مماثلة.

خلال معظم عام 2025، هيمنت هذه الأدوات الاستثمارية المالية على صافي الطلب، حيث تجاوزت الإنشاءات عمليات الاسترداد باستمرار، خاصة أثناء صعود Bitcoin إلى مستويات قياسية.

ولكن بحلول أواخر أكتوبر، أصبحت تدفقاتها متقلبة. شهدت بعض الأسابيع تحولًا إلى المنطقة السلبية مع إعادة توازن مديري المحافظ لمراكزهم وتقليص مكاتب المخاطر تعرضها استجابة لتغير توقعات أسعار الفائدة.

تشير هذه التقلبات إلى مرحلة جديدة في سلوك صناديق ETF الخاصة بـ Bitcoin.

لقد أصبح المشهد الكلي أكثر تشددًا، وتلاشت الآمال في تخفيضات سريعة في أسعار الفائدة؛ ارتفعت العوائد الحقيقية، وتراجعت ظروف السيولة.

ومع ذلك، لا يزال الطلب على التعرض لـ Bitcoin قويًا، لكنه يأتي الآن على شكل دفعات بدلاً من موجات ثابتة.

توضح بيانات SoSoValue هذا التحول. في أول أسبوعين من أكتوبر، جذبت منتجات الاستثمار في الأصول الرقمية ما يقرب من 6 مليارات دولار من التدفقات الداخلة.

ومع ذلك، بحلول نهاية الشهر، تم عكس جزء من تلك المكاسب مع زيادة عمليات الاسترداد إلى أكثر من 2 مليار دولار.

تشير النمطية إلى أن صناديق ETF الخاصة بـ Bitcoin قد نضجت لتصبح أسواقًا حقيقية ذات اتجاهين. لا تزال توفر سيولة عميقة ووصولًا مؤسسيًا، لكنها لم تعد تتصرف كآليات تراكم أحادية الاتجاه.

عندما تتذبذب الإشارات الكلية، يمكن لمستثمري صناديق ETF الخروج بسرعة كما يدخلون.

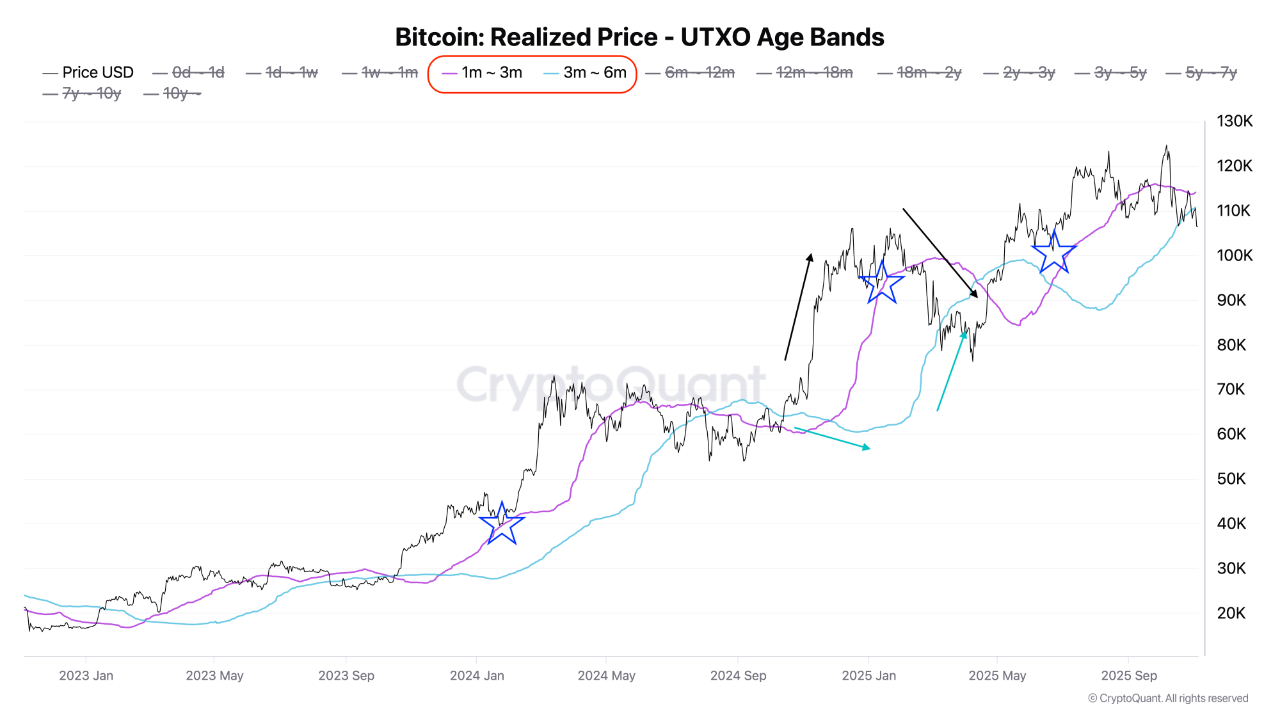

تداعيات السوق على Bitcoin

هذا السيناريو المتطور لا يعني بالضرورة حدوث تراجع، لكنه يشير إلى تقلب أكبر. مع تراجع امتصاص الشركات وصناديق ETF، سيصبح تحرك سعر Bitcoin مدفوعًا بشكل متزايد من قبل المتداولين قصيري الأجل والمعنويات الكلية.

في مثل هذه الحالات، يجادل Edwards بأن محفزات جديدة، مثل التيسير النقدي، أو وضوح تنظيمي، أو عودة شهية المخاطرة في سوق الأسهم، يمكن أن تعيد إشعال الطلب المؤسسي.

ومع ذلك، مع أن المشتري الهامشي يبدو أكثر حذرًا في الوقت الحالي، فإن هذا يجعل اكتشاف السعر أكثر حساسية لدورات السيولة العالمية.

وبالتالي، فإن التأثير مزدوج.

أولاً، فإن الطلب الهيكلي الذي كان يعمل كأرضية بدأ يضعف.

خلال فترات ضعف الامتصاص، يمكن أن تتضخم التقلبات اليومية لأن عدد المشترين المستقرين أقل لتقليل التقلب. أدى الانقسام في أبريل 2024 إلى تقليل الإمدادات الجديدة ميكانيكيًا، لكن بدون طلب ثابت، فإن الندرة وحدها لا تضمن ارتفاع الأسعار.

ثانيًا، يتغير ملف ارتباط Bitcoin. مع تباطؤ التراكم في الميزانية العمومية، قد يتتبع الأصل مرة أخرى دورة السيولة الأوسع. يمكن أن تضغط العوائد الحقيقية المرتفعة ومراحل قوة الدولار على الأسعار، بينما قد تعيد ظروف التيسير قيادته في موجات المخاطرة.

في جوهر الأمر، تعود Bitcoin إلى مرحلتها الكلية الانعكاسية وتتصرف بشكل أقل كذهب رقمي وأكثر كأصل عالي بيتا للمخاطر.

وفي الوقت نفسه، لا ينفي أي من هذا السرد طويل الأجل لـ Bitcoin كأصل نادر وقابل للبرمجة.

بل يعكس التأثير المتزايد للديناميكيات المؤسسية التي كانت تعزلها سابقًا عن تقلبات التجزئة. نفس الآليات التي رفعت Bitcoin إلى المحافظ السائدة تربطها الآن بقوة أكبر بجاذبية أسواق رأس المال.

ستختبر الأشهر القادمة ما إذا كان الأصل يمكنه الحفاظ على جاذبيته كمخزن للقيمة بدون تدفقات تلقائية من الشركات أو صناديق ETF.

إذا كان التاريخ دليلاً، فإن Bitcoin تميل إلى التكيف: عندما يتباطأ أحد قنوات الطلب، يظهر آخر غالبًا — سواء من الاحتياطيات السيادية، أو تكاملات التكنولوجيا المالية، أو عودة مشاركة التجزئة خلال دورات التيسير الكلي.

ظهر المقال لماذا توقف أكبر المشترين لـ Bitcoin فجأة عن التراكم؟ لأول مرة على CryptoSlate.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

أوقفت Stream Finance عمليات السحب والإيداع بعد الكشف عن خسارة بقيمة 93 مليون دولار

قالت Stream Finance إن مدير صندوق خارجي كشف عن خسارة بقيمة 93 مليون دولار في أصول الصندوق يوم الاثنين. وقد أوقف المشروع عمليات السحب والإيداع، ويعمل حالياً مع مكتب محاماة للتحقيق في الحادثة.

صناديق Bitcoin ETF تسجل نزيفًا بقيمة 187 مليون دولار رغم تراكم حاملي المدى القصير: سعر BTC ينهار إلى 104 آلاف دولار

سجلت صناديق Bitcoin ETFs تدفقًا خارجيًا صافياً بقيمة 186.5 مليون دولار، حيث انخفض سعر BTC إلى مستوى 104,000 دولار وسط عمليات تصفية ضخمة.

الحوت "Anti-CZ" يحقق أرباحًا بقيمة 100 مليون دولار، ويقوم ببيع ASTER وXRP وETH وPEPE على المكشوف

الحوت الذي، وفقاً للمجتمع، قام بقراءة السوق يحقق عوائد ضخمة مع تراجع أسعار الأصول الرقمية.

تقترح الاستراتيجية عرض أسهم STRE باليورو لتمويل مشتريات bitcoin المستقبلية

تخطط Strategy لعرض 3.5 مليون سهم من الأسهم الممتازة الدائمة المقومة باليورو STRE لتمويل عمليات شراء bitcoin وغيرها من العمليات المؤسسية. يوم الاثنين، أعلنت الشركة أنها اشترت 397 BTC، ليصل إجمالي ممتلكاتها إلى 641,205 BTC.