Bitcoin-Marktstimmung und Positionsungleichgewichte: Ein konträres Handbuch

- Das Long/Short-Verhältnis von Bitcoin hat sich von extremer Bärischkeit (0,44) auf 1,03 im August 2025 normalisiert und signalisiert damit eine ausgeglichene spekulative Positionierung nach historischen Umkehrungen vom Bären- zum Bullenmarkt. - Die Finanzierungsraten für Derivate sind um 211% auf 0,0084 gestiegen, während der DMP-Index stabil blieb, was die Stimmungsumschwünge von 2020/2024 widerspiegelt, die großen Bullenläufen vorausgingen. - Die Korrelation von Bitcoin mit Tech-Aktien liegt bei +0,52 und mit dem USD bei -0,29, was seine doppelte Rolle sowohl als Risiko-Asset als auch als Makro-Hedge unterstreicht und sich von den Mustern der Bullenphase 2019 unterscheidet. - On-chain

Das BTC Long/Short-Verhältnis dient seit langem als konträrer Indikator für die Preiszyklen von Bitcoin. Im August 2025 stieg diese Kennzahl von einem extrem bärischen Tiefstand von 0,44 im Juli auf 1,55 Anfang August, bevor sie sich bei 1,03 stabilisierte. Dies signalisiert einen Wechsel von einer Dominanz der Short-Positionen hin zu einer ausgeglichenen spekulativen Positionierung [1]. Diese Normalisierung steht im Einklang mit historischen Mustern, die während der institutionellen Adoptionsphase von Bitcoin im Jahr 2021 und der durch das Halving im Jahr 2024 ausgelösten Hausse beobachtet wurden, bei denen ähnliche Umkehrungen nachhaltigen Preiserholungen vorausgingen [1].

Die Bewegung des Verhältnisses ist eng mit den Dynamiken des Derivatemarktes verbunden. Die Finanzierungsraten, die im Juli 2025 auf ein bärisches Extrem von 0,0027 gefallen waren, erholten sich bis August um 211 % auf 0,0084, was auf nachlassenden bärischen Druck und eine Verschiebung der spekulativen Positionierung hinweist [1]. Gleichzeitig stabilisierte sich der Derivative Market Power (DMP) Index, was auf eine verringerte bärische Dominanz hindeutet. Diese Kennzahlen spiegeln die Erholung nach der Pandemie im Jahr 2020 und die durch ETFs getriebene Rallye 2024 wider, bei denen Stimmungsumschwünge im Derivatemarkt als Frühwarnzeichen für Marktwendepunkte dienten [1].

Die Korrelation von Bitcoin mit traditionellen Vermögenswerten unterstreicht zudem seine Rolle als globaler Liquiditätsindikator. Von 2020 bis 2025 zeigte Bitcoin während makroökonomischer Unsicherheiten wie der Pandemie eine 30-Tage-Rolling-Korrelation von über 70 % mit dem S&P 500, entkoppelte sich jedoch 2019 während seiner Hausse deutlich [2]. Im Jahr 2025 beträgt die Korrelation von Bitcoin mit Technologiewerten +0,52 und mit dem US-Dollar -0,29, was die sich entwickelnde Beziehung zu traditionellen Märkten verdeutlicht [2]. Diese Dualität – Synchronisation mit Aktien in Krisenzeiten und Abkopplung während Haussephasen – positioniert Bitcoin sowohl als Risiko-Asset als auch als makroökonomischen Hedge.

On-Chain-Daten untermauern die Argumentation für einen konträren Einstieg. Im dritten Quartal 2025 fiel der MVRV Z-Score auf 1,43, ein Niveau, das historisch mit lokalen Tiefpunkten in Haussezyklen verbunden ist [1]. Die institutionelle Akkumulation in der Kohorte mit einer Haltedauer von 1–2 Jahren erreichte 23,23 % des Angebots, was auf strategische Käufe bei Kursrückgängen hindeutet [1]. Gleichzeitig deuten stabilisierte offene Positionen und neutrale Finanzierungsraten darauf hin, dass Short-Covering-Aktivitäten – historisch ein Vorläufer von Wendepunkten im Bullenmarkt – im Gange sind [1].

Für Investoren bieten die Daten vom August 2025 eine überzeugende Argumentation für einen konträren Einstieg. Die Normalisierung des Long/Short-Verhältnisses, gepaart mit Erholungen bei den Finanzierungsraten und On-Chain-Kennzahlen, deutet auf eine zyklische Korrektur statt auf einen Bärenmarkt hin. Historische Präzedenzfälle wie die institutionelle Adoptionsphase 2021 und die Halving-Rallye 2024 zeigen, dass die Derivate- und On-Chain-Signale von Bitcoin der Preisentwicklung oft um Wochen oder Monate vorausgehen [1].

Dennoch ist Vorsicht geboten. Die Volatilität von Bitcoin, obwohl sie mit der Reifung des Marktes abnimmt, bleibt höher als bei traditionellen Vermögenswerten [3]. Ein diversifizierter Ansatz – die Nutzung des BTC Long/Short-Verhältnisses als konträren Indikator bei gleichzeitiger Absicherung gegen makroökonomische Risiken – bietet eine ausgewogene Strategie für die Navigation durch die nächste Phase von Bitcoin.

Quelle:

[1] Bitcoin's Derivatives Sentiment Reversal: A Contrarian Buy Signal Emerging

[2] Bitcoin vs US Equities Correlation

[3] A Closer Look at Bitcoin's Volatility

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

ERC-8021: Ethereums „Hyperliquid-Nachahmung“ – ein neues Erfolgsrezept für Entwickler?

Morgan Stanley: Das Ende des QT durch die Fed bedeutet nicht den Neustart von QE, die Emissionsstrategie des Finanzministeriums ist der Schlüssel.

Morgan Stanley ist der Ansicht, dass das Ende der quantitativen Straffung durch die Federal Reserve nicht gleichbedeutend mit einer Wiederaufnahme der quantitativen Lockerung ist.

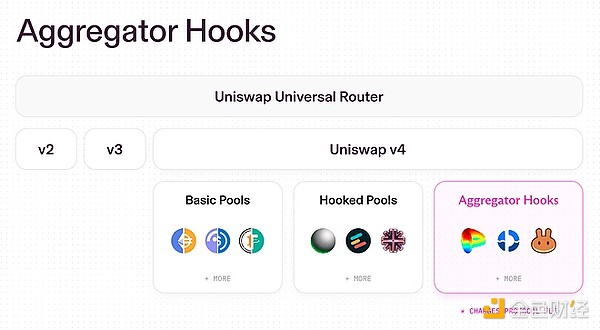

Burn, Uniswaps letzter Trumpf

Haydens neuer Vorschlag könnte Uniswap möglicherweise nicht retten.