Polymarket kehrt in die USA zurück – Wo wird sich die nächste Chance für Prediction Markets ergeben?

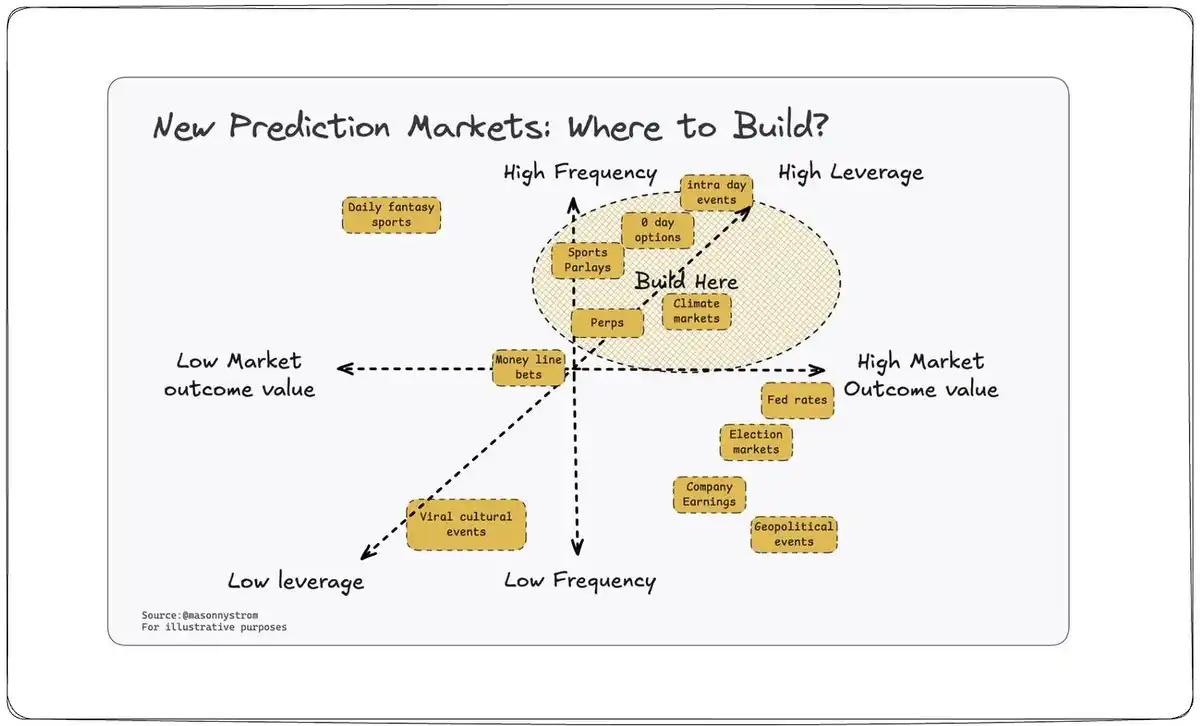

Um Skalierbarkeit zu erreichen, benötigt der Predictive Market einen hohen Hebel, Hochfrequenzhandel und einen hohen Marktwert der Ergebnisse.

Original Article Title: Prediction Markets: A Differentiated Hedging Tool

Original Article Author: Noveleader, Castle Labs

Original Article Translation: Ismay, BlockBeats

Redaktioneller Hinweis: Während Polymarket sich darauf vorbereitet, US-Nutzern wieder Zugang zu gewähren, entwickeln sich Prediction Markets im Kryptobereich rasant zu einem differenzierten Hedging-Instrument. Sie wandeln sich von einer Nischenanwendung zu einem wichtigen Werkzeug für Risikominderung und zur Erfassung von Ereignisresultaten. Dieser Artikel analysiert anhand konkreter Beispiele die Funktionsweise, Liquiditätsherausforderungen und potenzielle Skalierungspfade von Prediction Markets und beleuchtet ihren Anwendungswert bei hochwirksamen Ereignissen wie Wahlen und Arzneimittelzulassungen.

Der Artikel stellt heraus, dass Prediction Markets nicht nur professionellen Investoren ein neues Hedging-Instrument bieten, sondern auch gewöhnlichen Nutzern einen neuen Einstiegspunkt in die Krypto-Welt eröffnen. Sie decken vielfältige Handelsszenarien ab, von Popkultur bis zu innovativen Technologieprodukten. Für neue und erfahrene Leser, die sich für Krypto-Finanzinnovationen, die Entwicklung von Marktstrukturen und Risikomanagement interessieren, bietet dieser Artikel wertvolle Einblicke.

Nachfolgend der Originalinhalt:

Prediction Markets entwickeln sich rasant und sind zu einem der heißesten Themen geworden. Je mehr ich lese, desto mehr wird mir klar, dass Prediction Markets ein hervorragendes Instrument zum Hedging bestimmter globaler oder lokaler Ereignisse sein können – abhängig von der Richtung meiner Handelspositionen. Offensichtlich wird dieses Anwendungsfeld noch nicht breit genutzt, aber ich erwarte, dass mit wachsender Liquidität und einer größeren Nutzerbasis dieses Anwendungsszenario explosionsartig wachsen wird.

Vitalik erwähnte Prediction Markets kürzlich in seinem Artikel über risikoarmes DeFi. In diesem Zusammenhang ist das „Hedging von Ereignisrisiken“ der wichtigste Anwendungsfall von Prediction Markets. Es hilft nicht nur, die Liquidität im Umlauf zu halten, sondern schafft auch mehr Möglichkeiten für gewöhnliche Teilnehmer an Prediction Markets.

Wir wissen, dass immer mehr neue Unternehmen in das Rennen um Prediction Markets einsteigen, sodass die Anzahl der in diesem Bereich entwickelten Projekte auf 97 gestiegen ist. Auch wenn sich diese Projekte hinsichtlich ihrer Dienstleistungen unterscheiden und mit der Branche und der Nutzerbasis wachsen werden, stechen einige Produkte anhand von Transaktionsvolumina dennoch hervor.

Außerdem ist zu beachten, dass Prediction Markets als Nischensegment noch in der Erkundungsphase sind. Neue Gewinner werden weiterhin entstehen und sich neben etablierten Projekten entwickeln, die bereits einen bedeutenden Anteil am Handelsvolumen von Prediction Markets halten, wie @Polymarket, @Kalshi und @trylimitless.

Die Entwicklung der Prediction Markets

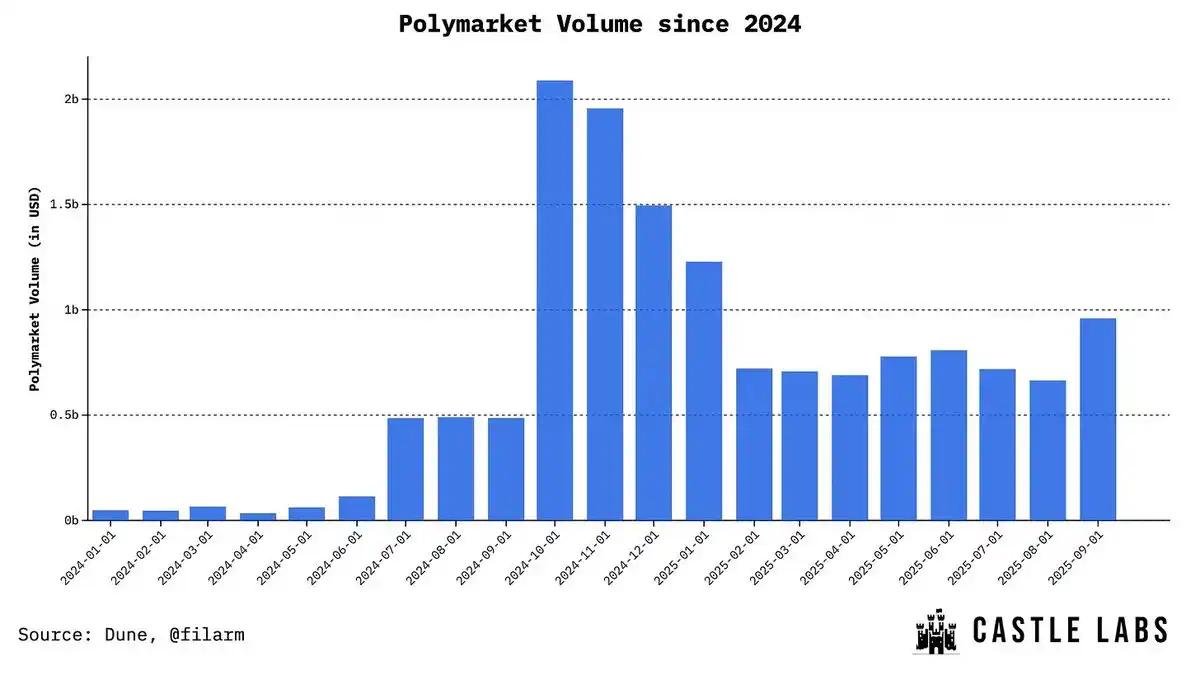

Hier möchte ich kurz die Geschichte der Prediction Markets (nicht allzu weit zurückliegend) rekapitulieren. Prediction Markets sind erst in den letzten Jahren allmählich in den Mainstream gerückt, insbesondere während der US-Präsidentschaftswahl 2024, als das Handelsvolumen von Polymarket stark anstieg und die nötige Aufmerksamkeit auf Prediction Markets lenkte.

Seit diesem Höhepunkt konnte das Handelsvolumen zwar nicht das Niveau von 2024 halten, blieb aber durchgehend auf einem relativ hohen Niveau. Wie im obigen Diagramm zum monatlichen Handelsvolumen zu sehen ist, beginnt das Volumen zuletzt wieder zu wachsen. Mit dieser Entwicklung konnten Unternehmen wie Kalshi und Limitless ebenfalls höhere Handelsvolumina erzielen und sich zu starken Konkurrenten von Polymarket entwickeln.

Darüber hinaus entstehen weiterhin verschiedene Arten von Prediction Markets, die auf unterschiedliche Nutzergruppen und Anwendungsfälle abzielen und ihre eigenen Nischenmärkte erschließen. Ein gutes Beispiel ist @noise_xyz (derzeit noch im Testnet), das Nutzern ermöglicht, mit Hebel auf die „Aufmerksamkeit“ für ein bestimmtes Projekt zu handeln.

Prediction Markets als Hedging-Instrument

Kommen wir nun zu meinem Kernpunkt.

Prediction Markets werden in Zukunft effizienter und liquider werden und somit zu wertvollen Hedging-Instrumenten avancieren. Ich behaupte nicht, dass sie derzeit nicht zum Hedging genutzt werden, sondern dass der Umfang noch nicht ausreicht, um eine breitere Wirkung zu entfalten.

Ein bestehendes Anwendungsbeispiel erklärt @0xwondr in einem Artikel sehr gut. Er zeigt, wie er den Prediction Market zum Hedging nutzte, als der Trump Token Anfang des Jahres eingeführt wurde. Einerseits kaufte er $TRUMP-Token, andererseits erwarb er im Prediction Market Anteile an „Wird Trump gehackt?“. Sollte es tatsächlich zu einem Hack kommen, könnte er den Verlust mit den gehaltenen „Ja“-Anteilen ausgleichen; andernfalls hätte der Token selbst großes Potenzial für einen starken Anstieg (was letztlich auch eintrat).

Ich möchte die „Hedging“-Möglichkeit anhand eines weiteren Beispiels verdeutlichen: Angenommen, ein Investor hat einen erheblichen Teil seines Portfolios in ein bestimmtes Pharmaunternehmen investiert. Das Unternehmen wartet auf die FDA-Zulassung für ein neues Produkt. Bei Genehmigung dürfte der Aktienkurs stark steigen, bei Ablehnung stark fallen. Gibt es für dieses Ereignis einen Prediction Market, kann der Investor seine Aktienposition absichern, indem er „Nein“-Anteile kauft.

Natürlich gibt es dazu unterschiedliche Ansichten: Manche meinen, es gäbe bessere und liquidere Kanäle für ein solches Hedging. Investoren könnten einfach die Aktie leerverkaufen und das Zulassungsergebnis abwarten. Doch können Investoren das Hedging wirklich nur auf Basis eines ausstehenden FDA-Ergebnisses strikt aufrechterhalten? Die Antwort ist eindeutig nein.

Durch Prediction Markets ist es möglich geworden, Entscheidungen abzusichern, deren Ausgang noch niemand kennt. Vielleicht werden Prediction Markets langfristig ein ergänzendes Hedging-Instrument zu bestehenden Kanälen. Effizient genutzt, können Prediction Markets tatsächlich ein sehr wirkungsvolles Hedging-Instrument sein.

Ähnliche Beispiele sind Wahlergebnisse, makroökonomische Ereignisse, Zinsanpassungen und mehr. Für diese ereignisspezifischen Risiken gibt es kaum andere praktikable Hedging-Möglichkeiten.

Was ist nötig, damit Prediction Markets skalieren?

Die Entwicklung der Prediction Markets und die neue Liquidität durch Nutzer haben sie zu einem liquiden Ort für das Hedging gegen spezifische Ereignisse oder Märkte gemacht. Doch die Frage ist: Reicht die Liquidität dieser Märkte für großflächiges Hedging aus?

Die einfache Antwort lautet: Nicht wirklich, zumindest in den meisten Märkten.

Vielleicht haben Sie zu Beginn des Artikels einige beeindruckende Handelsvolumina gesehen. Polymarket verzeichnete im letzten Monat fast 1.1billions US-Dollar Handelsvolumen – für einen binären Markt ohne Hebel und mit einer relativ neuen Thematik beachtlich. Doch dieses Volumen verteilt sich auf verschiedene Märkte und Themen, ist also nicht auf ein einzelnes Ereignis konzentriert, sondern das Gesamtvolumen der Plattform. Tatsächlich trugen nur wenige Ereignisse maßgeblich zum Großteil des Volumens bei.

Abgesehen vom Handelsvolumen ist das zentrale Thema die Liquidität, denn das Wachstum des Handelsvolumens hängt von tieferer Liquidität ab.

Tiefere Liquidität sorgt dafür, dass der Preis weniger manipulierbar ist, eine einzelne Order den Gesamtmarkt nicht stark beeinflusst und das Slippage beim Handel minimiert wird.

Derzeit gewinnen Prediction Markets Liquidität hauptsächlich auf zwei Wegen:

1. Automated Market Makers (AMM): Im klassischen AMM-Modell handeln Nutzer mit Liquiditätspools. Das eignet sich für die Anfangsphase eines Marktes, ist aber für großflächige Expansion nicht geeignet. Hier hat das Orderbuch Vorteile.

2. Orderbuch: Das Orderbuch setzt auf aktive Trader oder Market Maker, um Liquidität zu gewährleisten, und eignet sich sehr gut für die Skalierung von Märkten.

Ich empfehle, den Artikel von @Baheet_ zu lesen, um ein tieferes Verständnis für die Funktionsweise von Prediction Markets zu erhalten:

Da wir uns hier auf Skalierbarkeit konzentrieren, liegt der Fokus auf dem Orderbuch. Im Orderbuch kann Liquidität durch aktive Orders von Tradern oder Market Makern (MMs) oder eine Kombination aus beidem erreicht werden. Strukturen mit Market Makern sind meist effizienter.

Allerdings gibt es erhebliche Unterschiede zwischen traditionellen Märkten und ereignisbasierten Märkten (Prediction Markets), sodass es nicht einfach ist, Liquidität in binären Märkten wie Polymarket oder Kalshi bereitzustellen.

Hier einige Gründe, warum Market Maker zögern könnten:

1. Hohes Inventarrisiko: Prediction Markets können durch spezifische Nachrichten starke Preisschwankungen erleben. Ein Markt kann stark in eine Richtung tendieren, aber schnell umschlagen. Wenn die Preisstellung eines Market Makers gegen die Marktrichtung läuft, kann das zu erheblichen Verlusten führen. Hedging kann helfen, aber oft bieten diese Instrumente keine bequemen Hedging-Möglichkeiten.

2. Mangel an Tradern und Liquidität: Es fehlt an ausreichender Liquidität. Das klingt nach einem „Henne-Ei-Problem“, aber der Markt braucht aktive Trader oder Taker, damit Market Maker durch Bid/Ask-Spreads Gewinne erzielen. In manchen Märkten ist das Handelsvolumen und die Frequenz jedoch zu gering, um Market Maker zur aktiven Teilnahme zu motivieren.

Um dieses Problem zu lösen, suchen einige Projekte aktiv nach Lösungen. Kalshi beispielsweise nutzt Drittanbieter als Market Maker und unterhält zudem ein eigenes Trading Desk zur Liquiditätssicherung. Polymarket hingegen verlässt sich hauptsächlich auf das natürliche Verhältnis von Angebot und Nachfrage im Orderbuch.

Letztlich muss ein Markt geschaffen werden, an dem jeder teilnehmen möchte, um Handelsvolumen und Nutzer zu gewinnen. Solche Märkte sollten drei zentrale Eigenschaften besitzen:

1. Hoher Hebel: In binären Ja/Nein-Märkten schwer zu erreichen, da Nutzer keinen Hebel für höhere Renditen nutzen können. Einige Plattformen wie @fliprbot bieten gehebelten Handel in Prediction Markets an, aber das Volumen ist meist gering. Limitless bietet zudem Märkte mit täglichen und wöchentlichen Abrechnungen, sodass Nutzer an schneller abgerechneten Märkten teilnehmen und potenziell höhere Renditen erzielen können.

2. Hochfrequente Märkte: Je mehr Märkte Nutzern zur Auswahl stehen, desto mehr handeln sie auf derselben Plattform. Mehr Märkte bedeuten mehr Handelsvolumen.

3. Hoher Outcome-Wert: Märkte mit Ergebnissen, die große Auswirkungen haben, generieren viel Handelsvolumen. Das zeigt sich besonders bei Wahl- oder Arzneimittelzulassungs-Märkten, da deren Ergebnisse starke Reaktionen im Gesamtmarkt auslösen.

Reflexionen

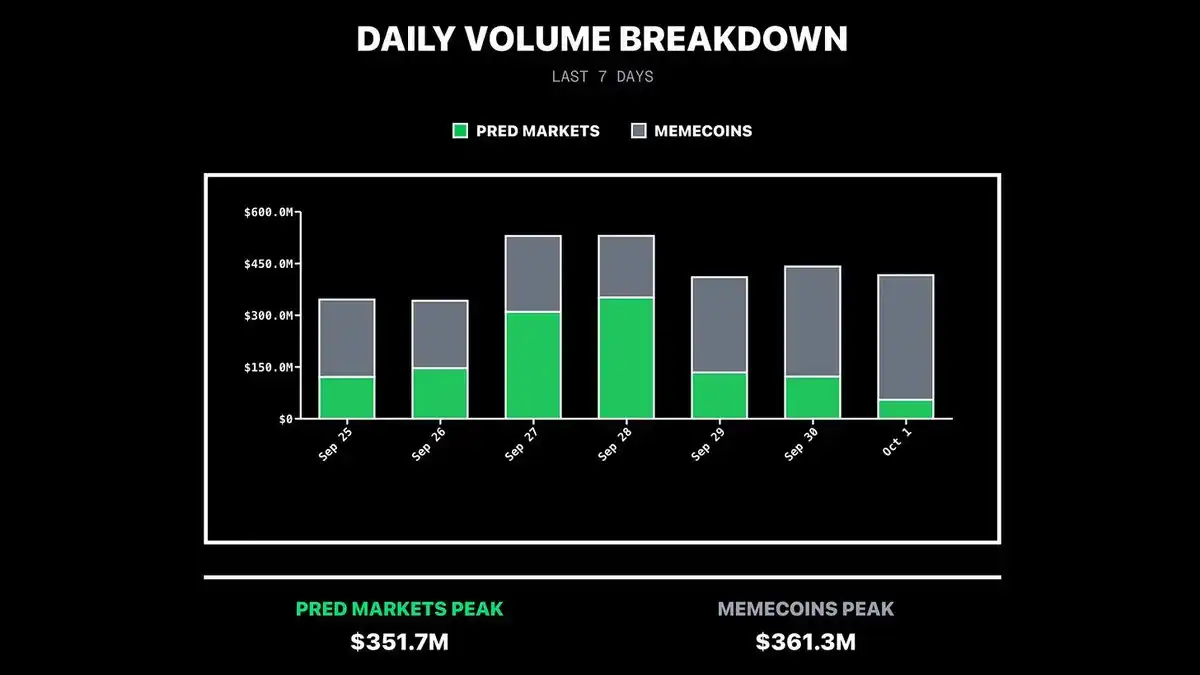

Prediction Markets haben zweifellos einen tiefgreifenden Einfluss auf die Branche. Allein in dieser Woche hat ihr Handelsvolumen das von Meme-Coins übertroffen, was einen klaren Wachstumstrend und eine breite Akzeptanz zeigt.

Ich möchte auch darauf hinweisen, dass Prediction Markets tatsächlich den Zustand der „Hyperfinancialization“ befeuert haben. Ehrlich gesagt ist dieser Zustand an sich kein Problem, solange die Menschen keine erheblichen Verluste erleiden. Ich habe sogar einen Artikel darüber geschrieben, wie wir uns auf einen Zustand der „Everything Marketization“ zubewegen und warum dieser Trend sowohl Vor- als auch Nachteile hat.

Abschließend bin ich fest davon überzeugt, dass Prediction Markets ein hervorragender Weg sind, neue Nutzer in den Kryptobereich zu bringen, da sich diese Märkte oft an ein breites Publikum jenseits der Krypto-Trader-Community richten. Für nahezu alles und jedes Thema gibt es einen entsprechenden Markt – von Popkultur über Promi-Klatsch bis hin zu neuen Apple-Produkten und fast allem, was man sich vorstellen kann. Es ist ein enormes Potenzial, jedem zu ermöglichen, auf Dinge zu handeln, die ihn interessieren, und ich freue mich sehr darauf, diese Entwicklung zu beobachten und daran teilzunehmen.

Man kann also sagen: Prediction Markets sind das Alpha.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

8,8 Milliarden Dollar stehen kurz vor dem Abfluss, MSTR wird zum Ausgestoßenen globaler Indexfonds.

Das endgültige Ergebnis wird am 15. Januar 2026 bekannt gegeben, aber der Markt hat bereits jetzt begonnen, mit den Füßen abzustimmen.

KI-Avatar-Ermächtigung: Wie schafft TwinX immersive Interaktion und Wertzirkulation?

1. Herausforderungen der Creator Economy: Web2-Inhaltsplattformen leiden unter Problemen wie intransparenten Algorithmen, unfairer Verteilung, unklaren Einnahmemodellen und hohen Kosten für die Migration von Fans, wodurch es für Creator schwierig ist, die Kontrolle über ihre eigenen Daten und Einnahmen zu behalten. 2. Integration von KI und Web3: Der Fortschritt der KI-Technologie, insbesondere der KI-Avatar-Technologie, sowie die Erforschung der Creator Economy im Web3 haben neue Lösungsansätze geboten, die darauf abzielen, die Kontrolle zentralisierter Plattformen zu durchbrechen.

Aster-CEO erläutert die Vision der Aster Privacy L1 Chain und gestaltet das dezentrale Transaktionserlebnis neu.

Aster steht kurz davor, seinen auf Datenschutz ausgerichteten Layer-1 (L1) Public-Chain-Plan zu starten, zusammen mit einer detaillierten Erklärung zur Token-Empowerment, globalen Marktexpansion und Liquiditätsstrategie.

Dekonstruktion von DAT: Über mNAV hinaus – wie erkennt man „echtes“ und „falsches“ HODLing?

Die einzige eiserne Regel beim Investieren in DAT lautet: Ignoriere überhöhte Bewertungen und investiere nur in den „wahren Flywheel-Effekt“, bei dem der Token-Bestand pro Aktie kontinuierlich wächst.