Kaskadeneffekt des Balancer-Hacks: Warum hat XUSD die Bindung verloren?

Die langanhaltenden Probleme im Zusammenhang mit Leverage, dem Aufbau von Oracles und der Transparenz des Proof of Reserves (PoR) sind erneut in den Vordergrund gerückt.

Original Article Author: Omer Goldberg, Chaos Labs

Original Article Translation: DeepTech TechFlow

Zusammenfassung

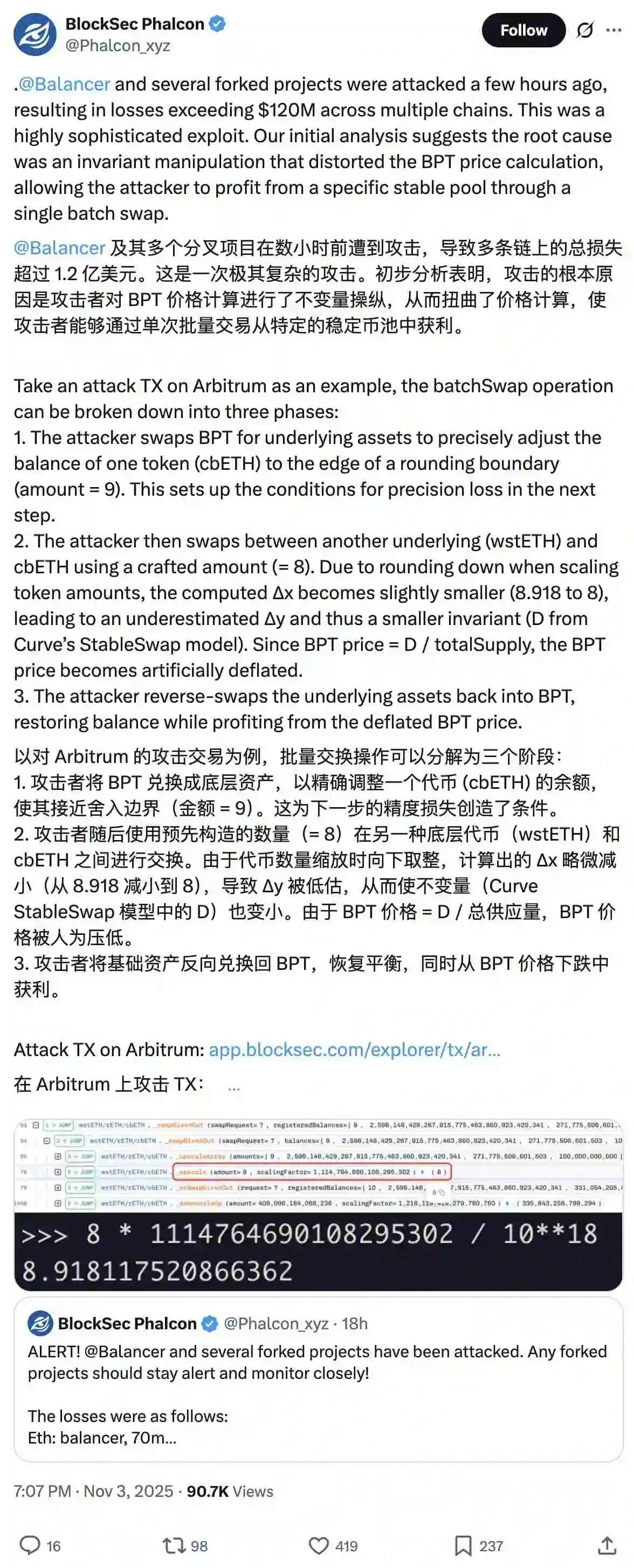

Wenige Stunden nachdem der DeFi-Sektor aufgrund eines Angriffs auf die Multi-Chain-Plattform @Balancer weitreichende Unsicherheit erlebte, führte @berachain einen Notfall-Hard Fork durch und @SonicLabs fror das Wallet des Angreifers ein.

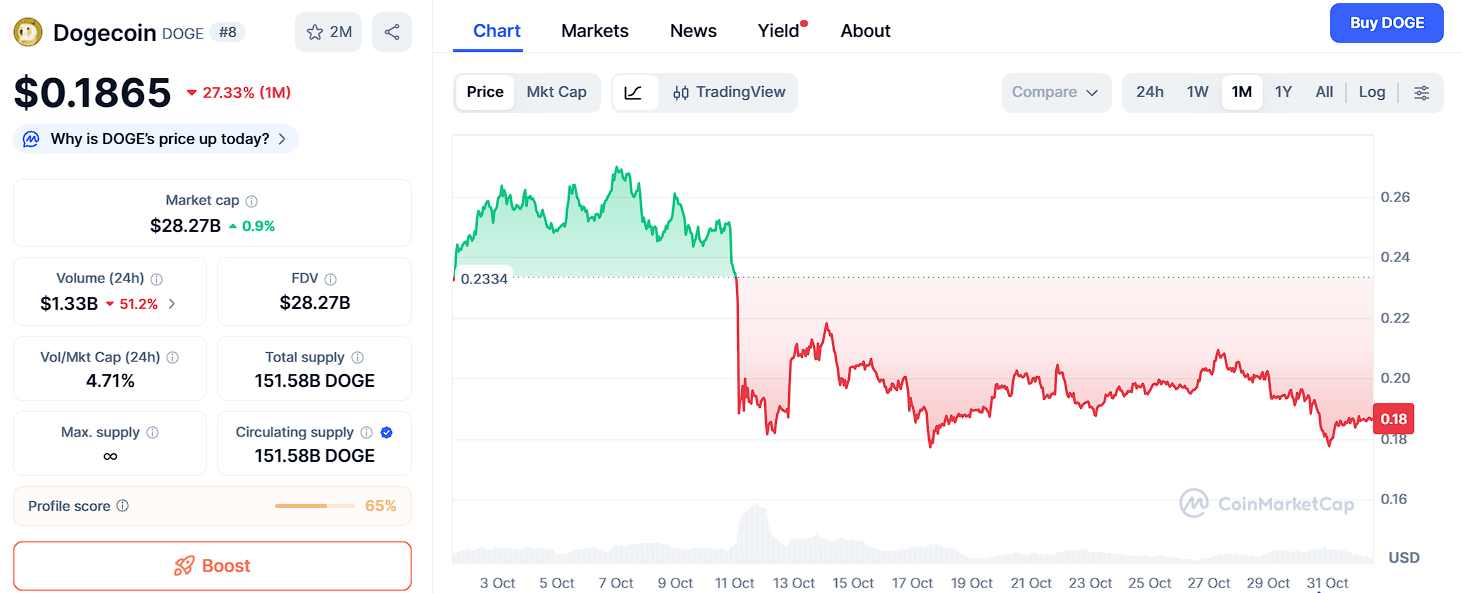

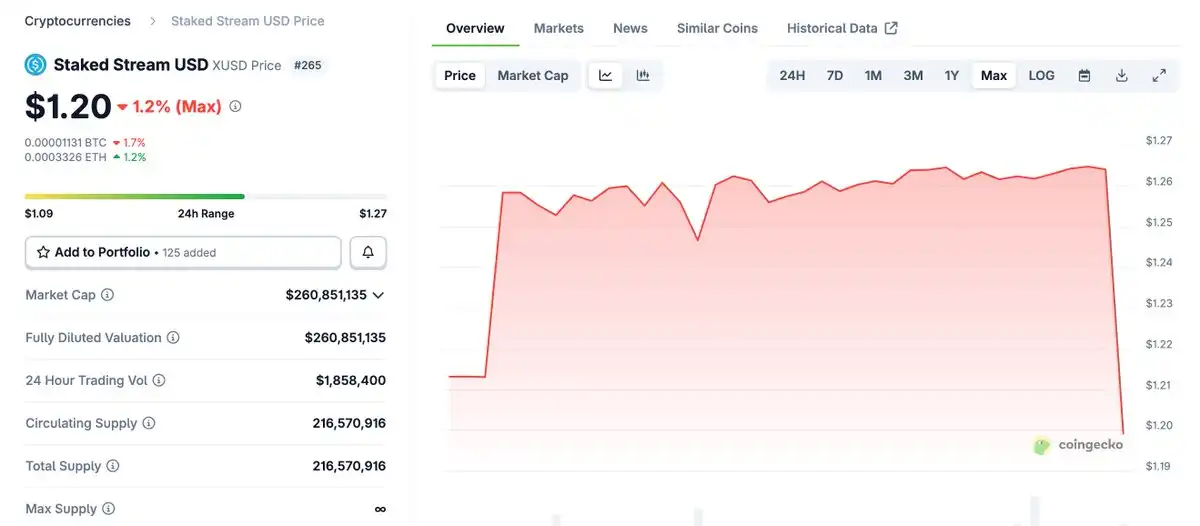

Anschließend wich der Preis des xUSD-Stablecoins von Stream Finance deutlich von seinem Zielbereich ab, was ein klares De-Pegging-Ereignis darstellte.

Wiederkehrende Probleme treten erneut auf

Die langjährigen Kontroversen rund um Leverage, Oracle-Abhängigkeit und Proof of Reserves (PoR)-Transparenz standen erneut im Mittelpunkt.

Dies ist genau der Fall eines typischen „Reflexivitäts-Stressereignisses“, wie in unserem Artikel „DeFi's Black Box/Treasury“ am vergangenen Freitag beschrieben.

Was ist passiert? / Hintergrund

Die Balancer v2-Sicherheitslücke trat auf mehreren Chains auf, und über einen beträchtlichen Zeitraum war unklar, welche Pools betroffen waren und welche Netzwerke oder integrierten Protokolle direkt dem Risiko ausgesetzt waren.

Kapitalpanik im Informationsvakuum

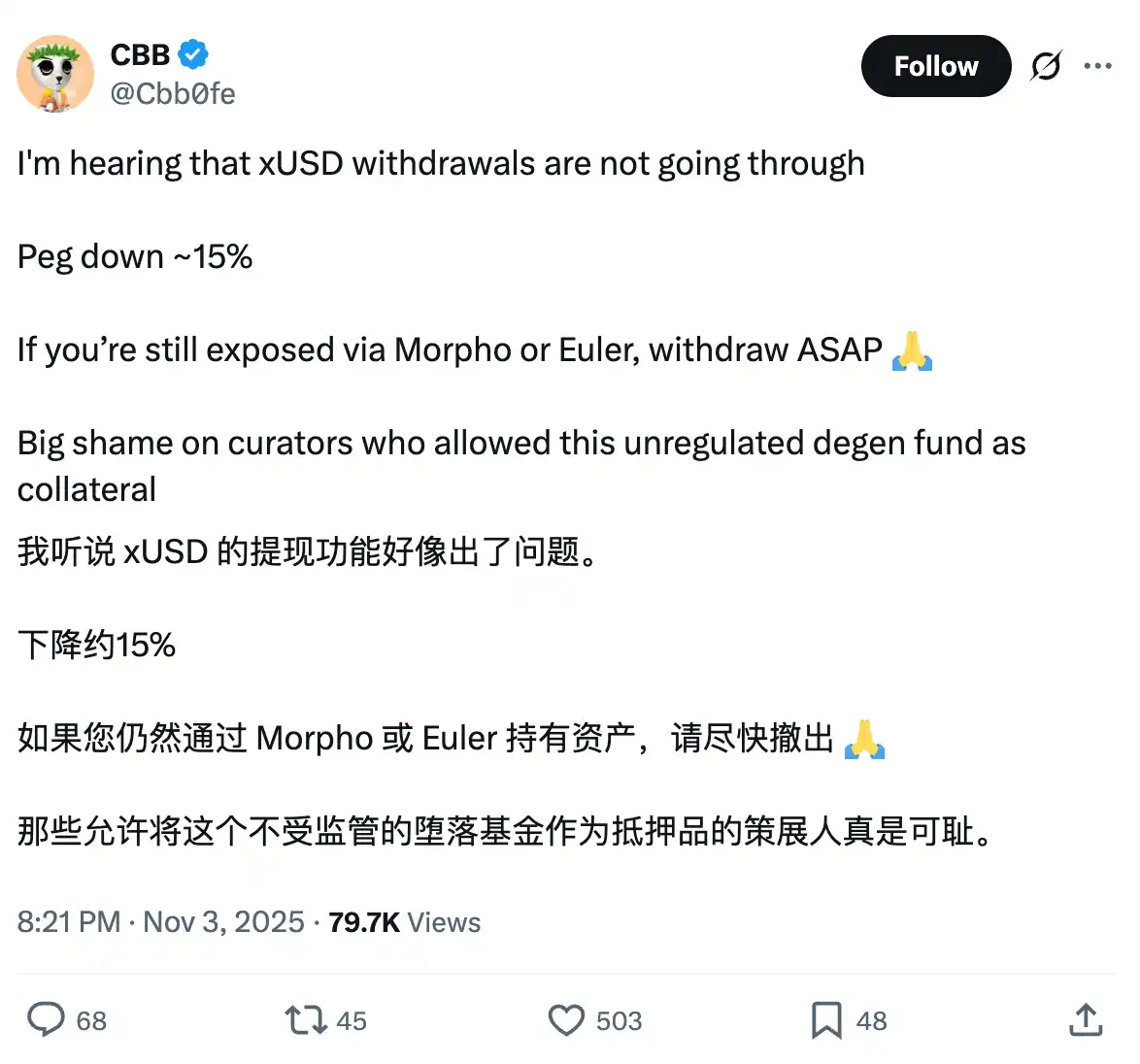

Im Informationsvakuum reagierte das Kapital wie erwartet: Einleger zogen ihre Liquidität überall dort ab, wo sie direkte oder indirekte Auswirkungen vermuteten, einschließlich Stream Finance.

Transparenzstreit

Stream Finance unterhält derzeit kein umfassendes Transparenz-Dashboard oder Proof of Reserve; es wird jedoch ein Link zum Debank Bundle bereitgestellt, um die On-Chain-Positionen anzuzeigen.

Nach dem Ausbruch der Sicherheitslücke konnten diese begrenzten Offenlegungen das Problem der Risikobelastung jedoch nicht eindeutig klären: Der Preis von xUSD (Streams renditebringendes USD-Produkt) fiel vom Zielpreis von $1,26 auf $1,15 und erholte sich aktuell auf $1,20, während Nutzer von Auszahlungsstopps berichteten.

Risiken und Kontroversen bei Stream Finance

Stream ist eine On-Chain-Kapitalallokationsplattform, die Nutzerfonds für hochrentierliche, aber risikoreiche Anlagestrategien einsetzt.

Der Portfolioaufbau beinhaltet einen erheblichen Leverage, um das System unter Druck widerstandsfähiger zu machen. Das Protokoll geriet jedoch kürzlich wegen Kontroversen um einen rekursiven Minting-Mechanismus in die öffentliche Kritik.

Auch wenn die aktuelle Situation nicht direkt auf eine Liquiditätskrise hindeutet, zeigt sie die hohe Sensibilität des Marktes. Wenn negative Nachrichten auftauchen und das Vertrauen infrage gestellt wird, erfolgt der Wechsel von „wahrscheinlich in Ordnung“ zu „sofort einlösen“ oft sehr schnell.

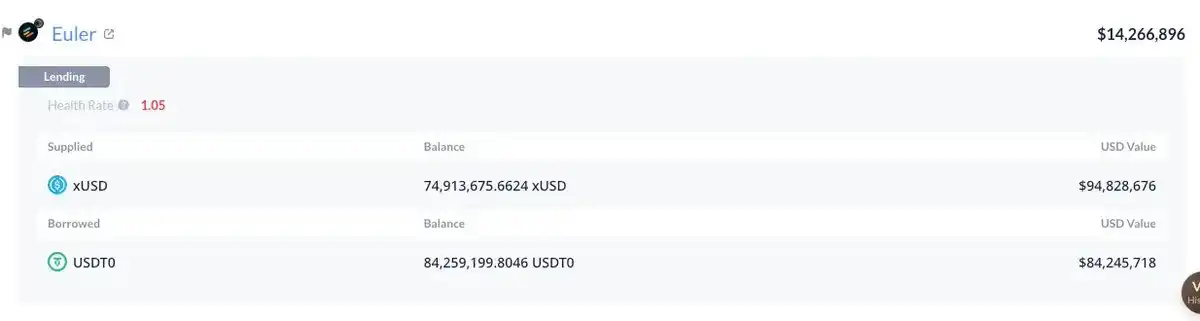

xUSD wird als Sicherheit in ausgewählten Märkten auf mehreren Chains verwendet, darunter Euler, Morpho und Silo, und deckt Ökosysteme wie Plasma, Arbitrum und Plume ab.

Das Protokoll selbst ist in diesen Märkten erheblichen Risiken ausgesetzt, wobei das größte Exposure 84 Millionen USDT beträgt, die gegen xUSD-Sicherheiten auf Plasma geliehen wurden.

Besicherungsmechanismus und Risikopuffer

Wenn der Marktpreis von xUSD unter seinen Buchwert fällt, werden die entsprechenden Positionen nicht sofort liquidiert. Das liegt daran, dass viele Märkte den Wert der Sicherheiten nicht an den Spot-AMM-Preis koppeln, sondern auf fest kodierte oder „Basiswert“-Oracle-Feeds setzen, die die gemeldete Deckung der Vermögenswerte und nicht die aktuellen Sekundärmarktpreise verfolgen.

In ruhigen Zeiten kann dieses Design helfen, Liquidationen aufgrund kurzfristiger Volatilität, insbesondere bei stabilen Produkten, zu vermeiden. Das ist auch der Grund, warum DeFi-Protokolle während der Liquidationswelle am 10. Oktober besser abschnitten als zentrale Plattformen.

Allerdings kann dieses Design die Preisfindung auch schnell in eine Vertrauensfindung verwandeln: Die Auswahl eines Basis- (oder fest kodierten) Oracles erfordert eine gründliche Due Diligence, einschließlich der Authentizität, Stabilität und Risikomerkmale der hinterlegten Vermögenswerte.

Kurz gesagt, dieser Mechanismus funktioniert nur, wenn ein vollständiger Proof of Reserve verfügbar ist und die Rücknahme in einem angemessenen Zeitrahmen abgeschlossen werden kann. Andernfalls besteht das Risiko, dass der Kreditgeber oder Einleger letztlich die Folgen eines Ausfalls tragen muss.

Stresstest auf Arbitrum

Am Beispiel von Arbitrum ist der aktuelle Marktpreis des MEV Capital Curated xUSD Morpho Market unter den LLTV (Minimum Loan-to-Value) gefallen. Sollte sich der Ankerpreis von xUSD nicht erholen, könnte sich der Markt bei einer Auslastung von 100% und einem sprunghaften Anstieg des Zinssatzes auf 88% weiter verschlechtern.

Wir sind nicht gegen Basis-Oracles; im Gegenteil, sie spielen eine entscheidende Rolle, um ungerechtfertigte Liquidationen durch kurzfristige Schwankungen zu verhindern. Ebenso sind wir nicht gegen Tokenisierung oder sogar zentralisierte, renditebringende Vermögenswerte. Wir plädieren jedoch für grundlegende Transparenz und die Einführung moderner, systematischer und professioneller Risikomanagementpraktiken beim Aufbau von Währungsmärkten rund um diese Vermögenswerte.

Kuratierten Märkte können Motoren für verantwortungsbewusstes Wachstum sein, sollten aber nicht zu einem Wettlauf werden, bei dem Sicherheit und Rationalität zugunsten von Rendite geopfert werden.

Wenn eine „dominoartige“ komplexe Struktur aufgebaut wird, sollte ein Zusammenbruch beim ersten Windstoß nicht überraschen. Während die Branche sich professionalisiert und einige Renditeprodukte strukturierter (aber für Endnutzer potenziell undurchsichtiger) werden, müssen Risikostakeholder die Messlatte höher legen.

Auch wenn wir hoffen, die Probleme für die betroffenen Nutzer letztlich angemessen zu lösen, sollte dieser Vorfall als Weckruf für die gesamte Branche dienen.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

MARA verzeichnet Rekordgewinn von 123 Millionen Dollar durch Kombination von Bitcoin-Betrieb mit neuen Energie- und KI-Anlagen

MARA vertieft seinen Wandel vom reinen Bitcoin-Mining hin zum Besitz von Energie und auf KI ausgerichteter Infrastruktur und spiegelt damit breitere Entwicklungen im Sektor wider. Trotz Rekordgewinnen hinkt die MARA-Aktie den Konkurrenten hinterher und wird derzeit bei etwa 17,80 $ gehandelt – das sind über 13 % weniger im Vergleich zum Vormonat.

Die Solana-Treasury-Firma Upexi erhöht ihre Bestände um 4,4 % auf über 2,1 Millionen SOL.

Quick Take: Upexi hat seit seinem letzten Update am 10. September weitere 88.750 SOL hinzugefügt und hält nun insgesamt mehr als 2,1 Millionen SOL. Das auf Solana fokussierte Treasury-Unternehmen meldete außerdem einen Anstieg des bereinigten SOL pro Aktie um 82 % sowie eine Rendite von 96 % für Investoren seit seiner privaten Platzierung im April.

„Eigene Stärke, erhalte einen 9,7 Milliarden Dollar Microsoft-Deal“: Bernstein hebt das Kursziel von IREN nach lukrativem KI-Cloud-Vertrag auf 125 Dollar an

Analysten bei Bernstein haben ihr Kursziel für den Bitcoin-Miner IREN von 75 auf 125 US-Dollar angehoben und verweisen dabei auf den kürzlich angekündigten, fünfjährigen KI-Cloud-Vertrag mit Microsoft im Wert von 9,7 Milliarden US-Dollar. Laut den Analysten verschafft IREN der Besitz seines 2,9-GW-Stromportfolios einen strukturellen Kosten- und Skalierungsvorteil gegenüber Konkurrenten wie CoreWeave.

Top 3 Kryptowährungen, bei denen Analysten ein 100-faches Wachstum prognostizieren: Ozak AI, DOGE und XRP