Análisis de datos: la batalla por los 100,000 dólares, ¿bitcoin rebotará o caerá más?

Es posible que el mercado haya entrado en un mercado bajista moderado.

Título original: "Defendiendo los 100,000 dólares: ¿Rebotará Bitcoin o continuará cayendo? Datos reveladores"

Autores originales: Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode

Traducción original: Luffy, Foresight News

Resumen

- Bitcoin cayó por debajo del coste base de los tenedores a corto plazo (alrededor de 112,500 dólares), confirmando un debilitamiento de la demanda y el fin oficial de la fase alcista anterior. Actualmente el precio se consolida cerca de los 100,000 dólares, un retroceso de aproximadamente el 21% desde el máximo histórico (ATH).

- Aproximadamente el 71% del suministro de Bitcoin sigue en ganancias, lo que es característico de una corrección de medio plazo. Una tasa de pérdidas no realizadas relativa del 3.1% indica que el mercado está en una fase bajista moderada, no en una capitulación profunda.

- Desde julio, el suministro de Bitcoin de los tenedores a largo plazo ha disminuido en 300,000 monedas; la reducción continúa incluso con precios a la baja, lo que difiere del patrón de "venta en subidas" de las primeras etapas de este ciclo.

- Los ETF de Bitcoin al contado en EE. UU. han experimentado salidas de capital continuas (de 150 a 700 millones de dólares diarios). El CVD (diferencia acumulada de volumen) en los principales exchanges muestra presión vendedora sostenida y una demanda de trading autónomo debilitada.

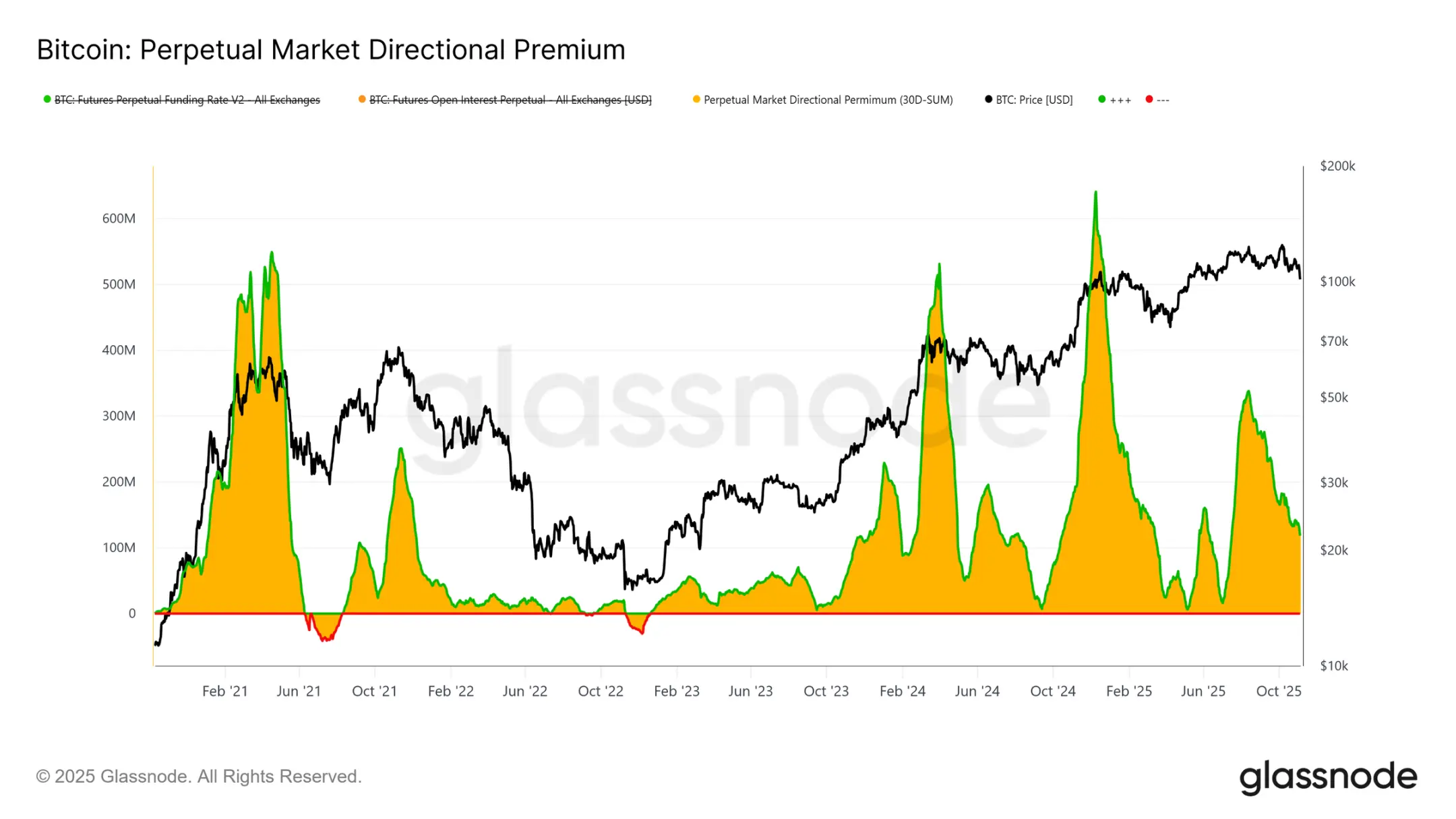

- La prima direccional en el mercado de futuros perpetuos ha caído de 338 millones de dólares mensuales en abril a 118 millones de dólares, lo que indica que los traders están reduciendo posiciones largas apalancadas.

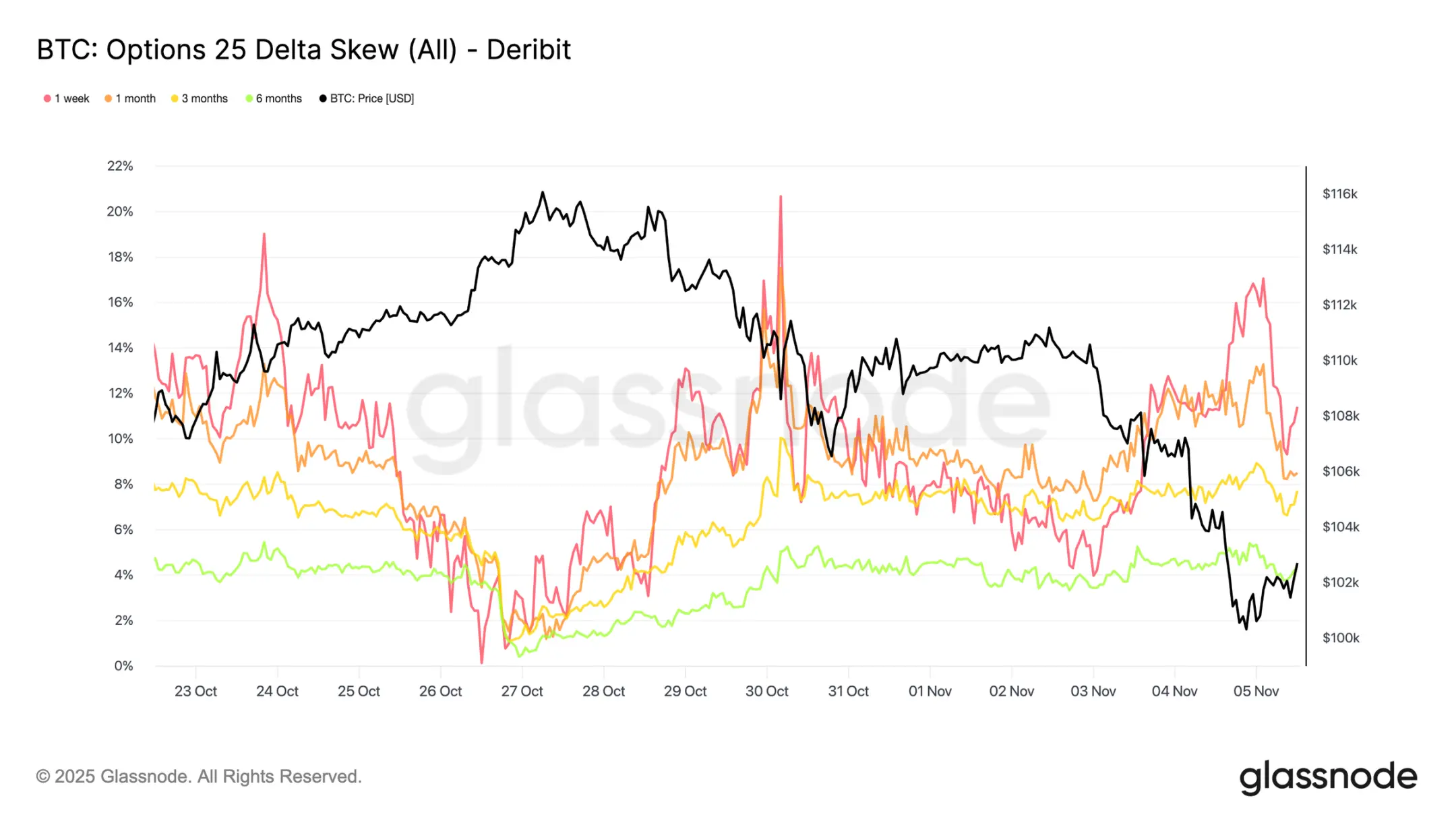

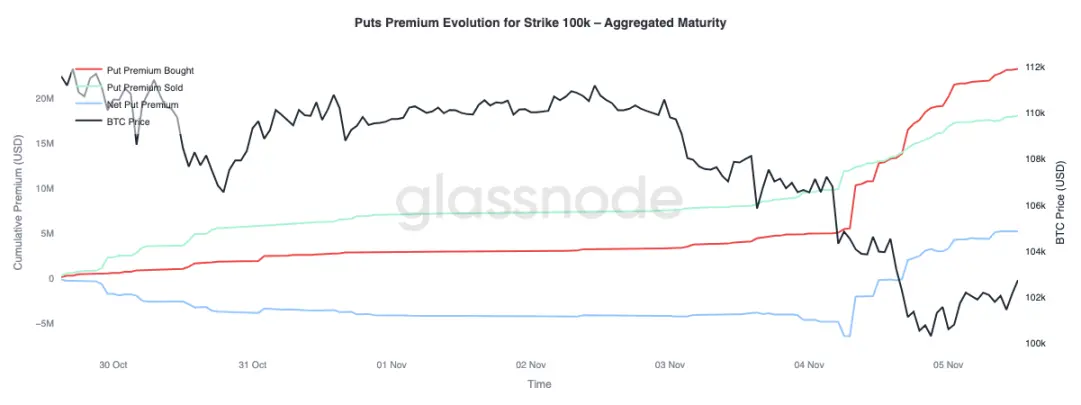

- La demanda de opciones put en el strike de 100,000 dólares es fuerte y las primas son altas, lo que muestra que los traders siguen cubriéndose en vez de comprar en la caída. La volatilidad implícita a corto plazo sigue siendo sensible a los movimientos de precio, pero se ha estabilizado tras el repunte de octubre.

- En general, el mercado está en un estado de equilibrio frágil: demanda débil, pérdidas controladas y un sentimiento de cautela predominante. Para lograr un rebote sostenido, es necesario atraer de nuevo flujos de capital y recuperar la zona de 112,000-113,000 dólares.

Perspectivas on-chain

Tras la publicación del informe de la semana pasada, Bitcoin cayó por debajo del umbral psicológico de los 100,000 dólares después de varios intentos fallidos de recuperar el coste base de los tenedores a corto plazo. Esta ruptura confirma el debilitamiento del impulso de la demanda y la presión vendedora persistente de los inversores a largo plazo, marcando el final definitivo de la fase alcista.

Este artículo evaluará la debilidad estructural del mercado a través de modelos de precios on-chain e indicadores de gasto de capital, y analizará los datos de los mercados spot, de futuros perpetuos y de opciones para juzgar el sentimiento y las posiciones de riesgo para la próxima semana.

Poniendo a prueba los soportes inferiores

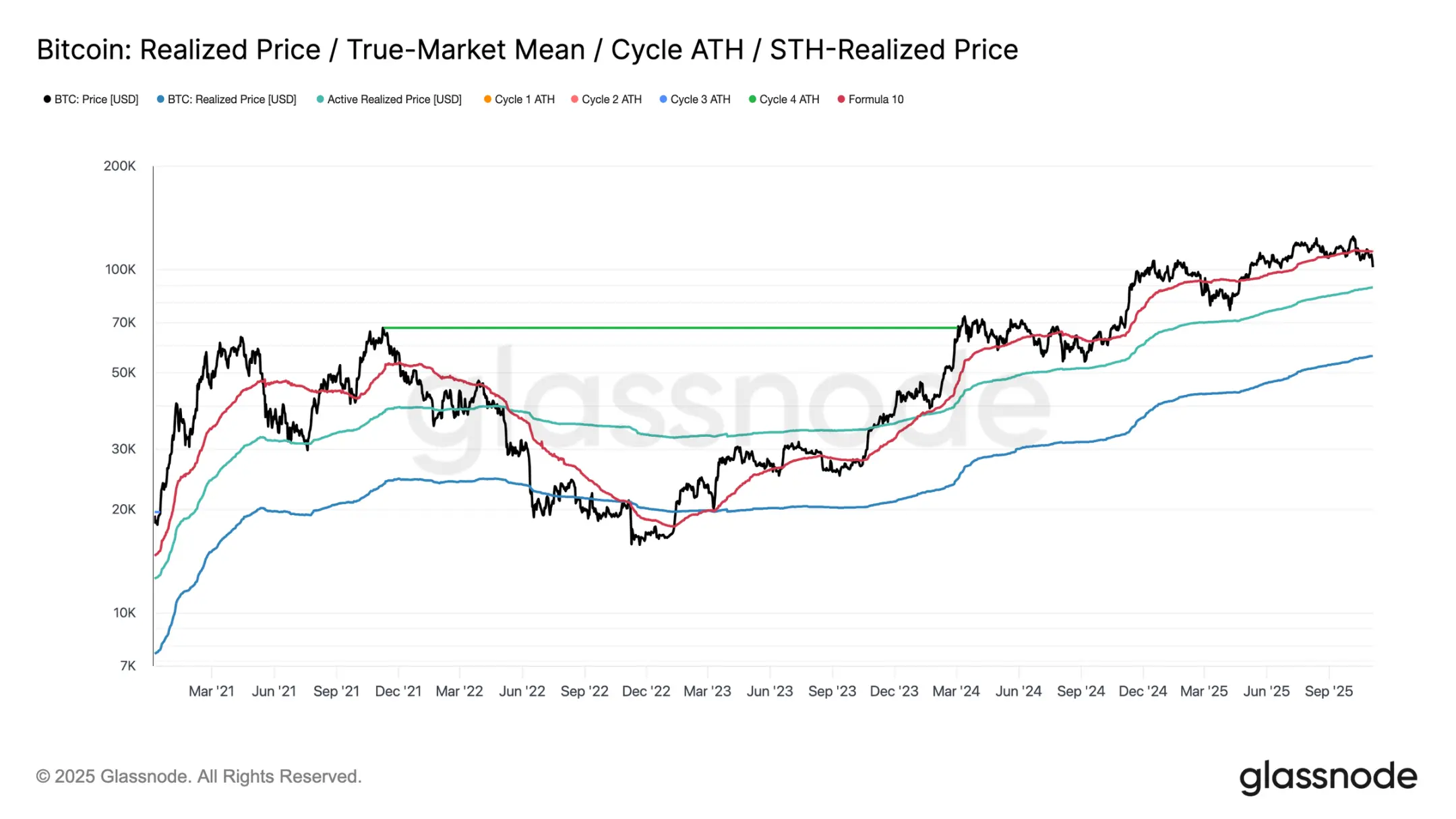

Desde la fuerte caída del mercado el 10 de octubre, Bitcoin no ha logrado mantenerse por encima del coste base de los tenedores a corto plazo, cayendo finalmente cerca de los 100,000 dólares, aproximadamente un 11% por debajo del umbral clave de 112,500 dólares.

Según los datos históricos, cuando el precio se descuenta tanto respecto a ese nivel, aumenta la probabilidad de una caída adicional hacia soportes estructurales más bajos, como el precio realizado de los inversores activos, actualmente alrededor de 88,500 dólares. Este indicador rastrea dinámicamente el coste base del suministro circulante activo (excluyendo tokens inactivos) y ha sido una referencia clave en las fases de ajuste prolongadas de ciclos anteriores.

En la encrucijada

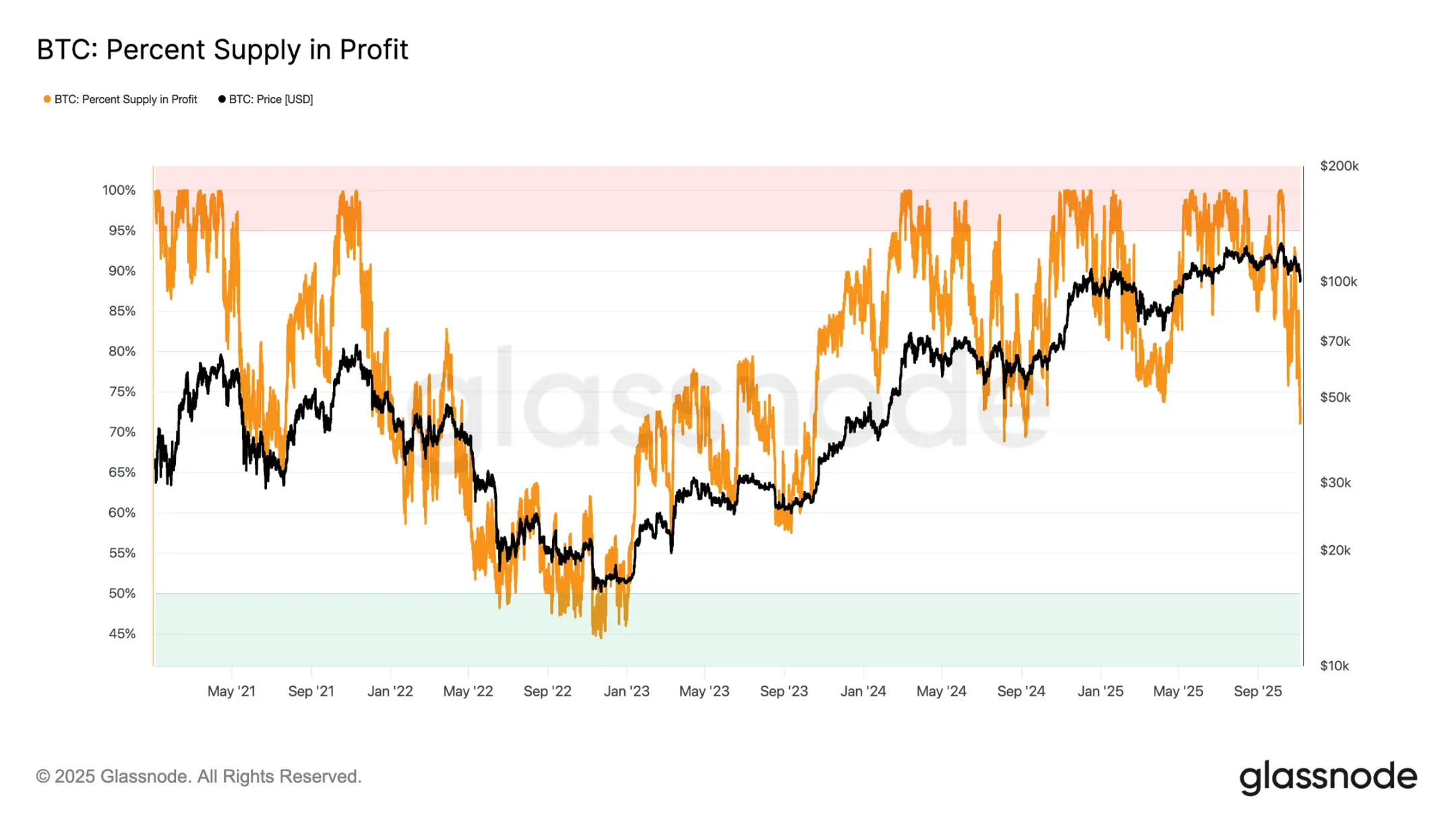

Un análisis más detallado muestra que la estructura de esta corrección es similar a la de junio de 2024 y febrero de 2025, dos periodos en los que Bitcoin se encontraba en una encrucijada clave entre "rebote" y "contracción profunda". Actualmente, con el precio por debajo de los 100,000 dólares, alrededor del 71% del suministro sigue en ganancias, situando al mercado en el límite inferior del rango típico de equilibrio (70%-90%) de suministros en ganancia durante una desaceleración de medio plazo.

Esta etapa suele presentar rebotes breves hacia el coste base de los tenedores a corto plazo, pero una recuperación sostenida normalmente requiere consolidación prolongada y nueva entrada de demanda. Por el contrario, si el debilitamiento continúa y más tenedores entran en pérdidas, el mercado podría pasar de la actual caída moderada a una fase bajista profunda. Históricamente, esta etapa se caracteriza por ventas de capitulación y una acumulación prolongada.

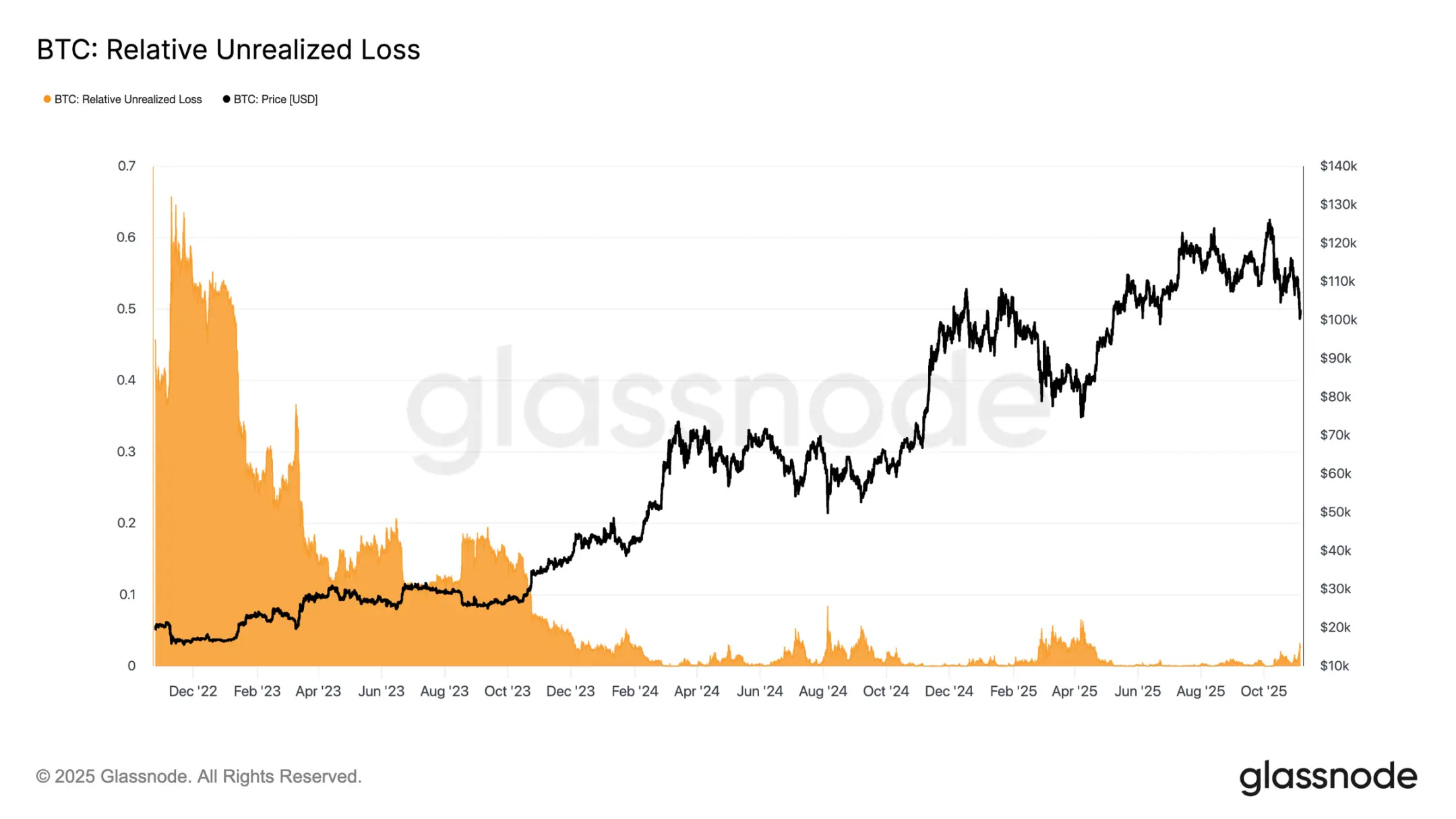

Las pérdidas siguen siendo controlables

Para diferenciar aún más la naturaleza de la corrección actual, se puede consultar la tasa de pérdidas no realizadas relativas, que mide la proporción del valor total en pérdidas no realizadas (en dólares) respecto a la capitalización de mercado. A diferencia de los niveles extremos de pérdidas durante el mercado bajista de 2022-2023, la tasa actual del 3.1% indica una presión de mercado moderada, comparable a las correcciones de medio plazo del tercer y cuarto trimestre de 2024 y el segundo trimestre de 2025, y por debajo del umbral del 5%.

Mientras la tasa de pérdidas no realizadas se mantenga en este rango, el mercado puede clasificarse como "bajista moderado", caracterizado por una reevaluación ordenada en vez de ventas de pánico. Sin embargo, si la corrección se agrava y esta tasa supera el 10%, podría desencadenar ventas de capitulación generalizadas, señalando la entrada en un mercado bajista más severo.

Los tenedores a largo plazo siguen vendiendo

Aunque el nivel de pérdidas es relativamente controlable y el retroceso desde el máximo histórico de 126,000 dólares es solo del 21%, el mercado sigue enfrentando una presión vendedora moderada pero persistente de los tenedores a largo plazo (LTH). Esta tendencia se ha hecho evidente desde julio de 2025; incluso cuando Bitcoin alcanzó nuevos máximos a principios de octubre, la tendencia no cambió, sorprendiendo a muchos inversores.

Durante este periodo, la cantidad de Bitcoin en manos de tenedores a largo plazo disminuyó en aproximadamente 300,000 monedas (de 14.7 millones a 14.4 millones). A diferencia de la ola de ventas al principio de este ciclo, cuando los tenedores a largo plazo vendían durante fuertes subidas ("venta en subidas"), ahora optan por vender durante consolidaciones y caídas de precio ("venta en debilidad"). Este cambio de comportamiento indica un mayor cansancio y una disminución de la confianza entre los inversores experimentados.

Perspectivas off-chain

Munición insuficiente: la demanda institucional se enfría

En cuanto a la demanda institucional: en las últimas dos semanas, las entradas de capital en los ETF de Bitcoin al contado en EE. UU. se han desacelerado notablemente, con salidas netas diarias de entre 150 y 700 millones de dólares. Esto contrasta fuertemente con las fuertes entradas de septiembre a principios de octubre, que proporcionaron soporte al precio.

La tendencia reciente indica que la asignación de capital institucional se ha vuelto más cautelosa, con una menor disposición tanto a tomar ganancias como a abrir nuevas exposiciones, lo que reduce la presión compradora general de los ETF. Esta desaceleración está estrechamente relacionada con la debilidad general de los precios y resalta una caída en la confianza compradora tras meses de acumulación.

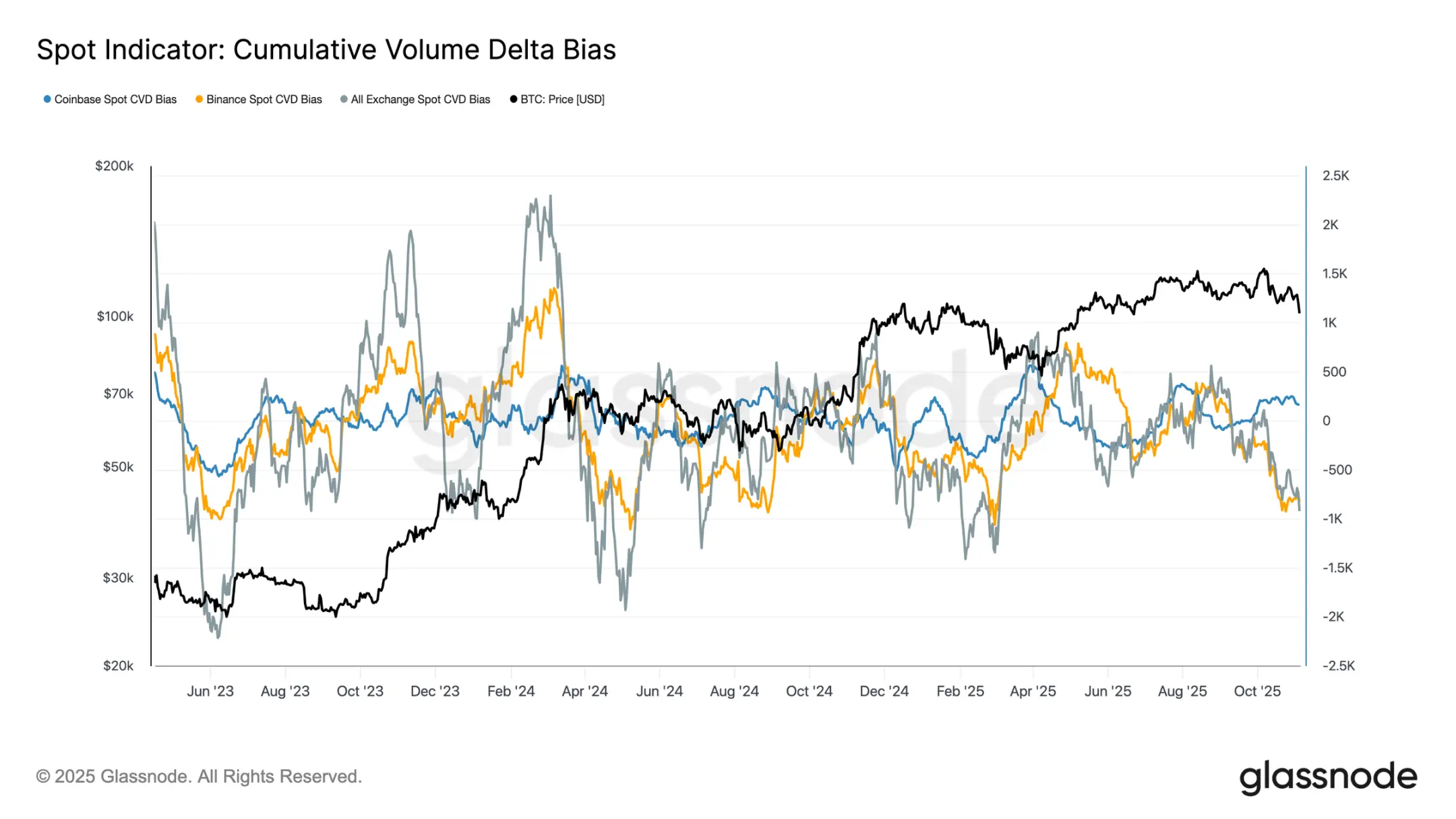

Sesgo evidente: la demanda spot es débil

Durante el último mes, la actividad en el mercado spot ha seguido disminuyendo, y la diferencia acumulada de volumen (CVD) en los principales exchanges muestra una tendencia descendente. Tanto el CVD de Binance como el CVD spot general han pasado a valores negativos, con -822 y -917 Bitcoin respectivamente, lo que indica presión vendedora sostenida y poca demanda de compra activa. Coinbase se mantiene relativamente neutral, con un CVD de +170 Bitcoin, sin señales claras de absorción por parte de los compradores.

El deterioro de la demanda spot coincide con la desaceleración de las entradas en los ETF, lo que indica una caída en la confianza de los inversores autónomos. Estas señales refuerzan el tono de enfriamiento del mercado: bajo interés comprador y rápidas tomas de ganancias en los rebotes.

Interés decreciente: desapalancamiento en el mercado de derivados

En el mercado de derivados, la prima direccional en los futuros perpetuos (la tarifa que los traders largos pagan para mantener sus posiciones) ha caído drásticamente desde el pico de 338 millones de dólares mensuales en abril a unos 118 millones de dólares. Esta caída significativa señala el cierre generalizado de posiciones especulativas y una clara reducción del apetito por el riesgo.

Tras un periodo prolongado de tasas de financiación positivas a mediados de año, el descenso constante de este indicador muestra que los traders están reduciendo el apalancamiento direccional, inclinándose hacia posiciones neutrales en vez de largas agresivas. Este cambio es coherente con la debilidad general de la demanda spot y las entradas en ETF, y resalta que el mercado de futuros perpetuos ha pasado de un sesgo optimista a una postura más cautelosa y de aversión al riesgo.

Buscando protección: fuerte tono defensivo en el mercado de opciones

Mientras Bitcoin ronda el umbral psicológico de los 100,000 dólares, el indicador de sesgo de opciones muestra, como era de esperar, una fuerte demanda de opciones put. Los datos indican que el mercado de opciones no apuesta por un giro o por "comprar en la caída", sino que paga primas elevadas para protegerse de más caídas. Los precios altos de las puts en los niveles de soporte clave muestran que los traders siguen enfocados en la protección de riesgos en vez de acumular posiciones. En resumen, el mercado está cubriéndose, no buscando el fondo.

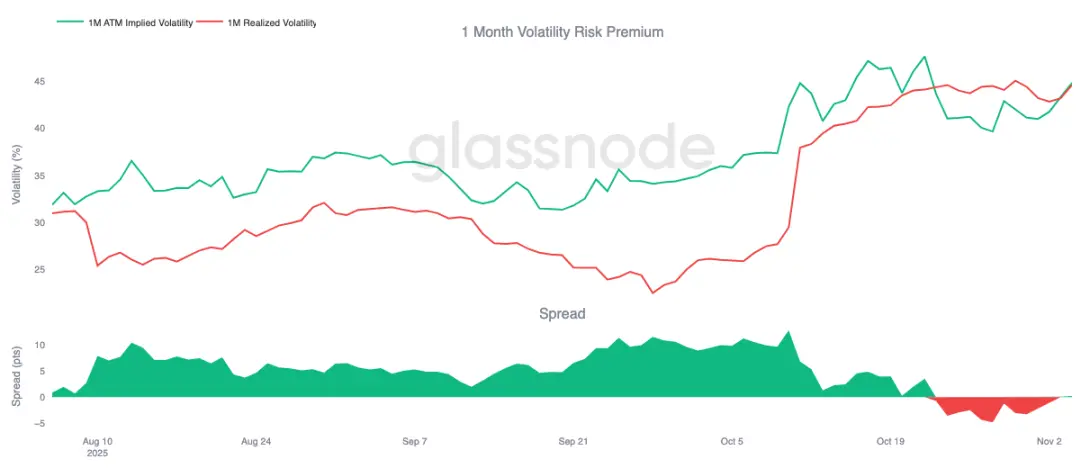

La prima de riesgo repunta

Tras diez días consecutivos en negativo, la prima de riesgo de volatilidad a un mes ha vuelto ligeramente a valores positivos. Como era de esperar, esta prima ha regresado a la media: tras un periodo difícil para los vendedores de gamma, la volatilidad implícita se ha revalorizado al alza.

Este cambio refleja que el mercado sigue dominado por la cautela. Los traders están dispuestos a pagar precios altos por protección, lo que permite a los creadores de mercado tomar la posición contraria. Cabe destacar que, cuando Bitcoin cayó a los 100,000 dólares, la volatilidad implícita aumentó en paralelo a la reconstrucción de posiciones defensivas.

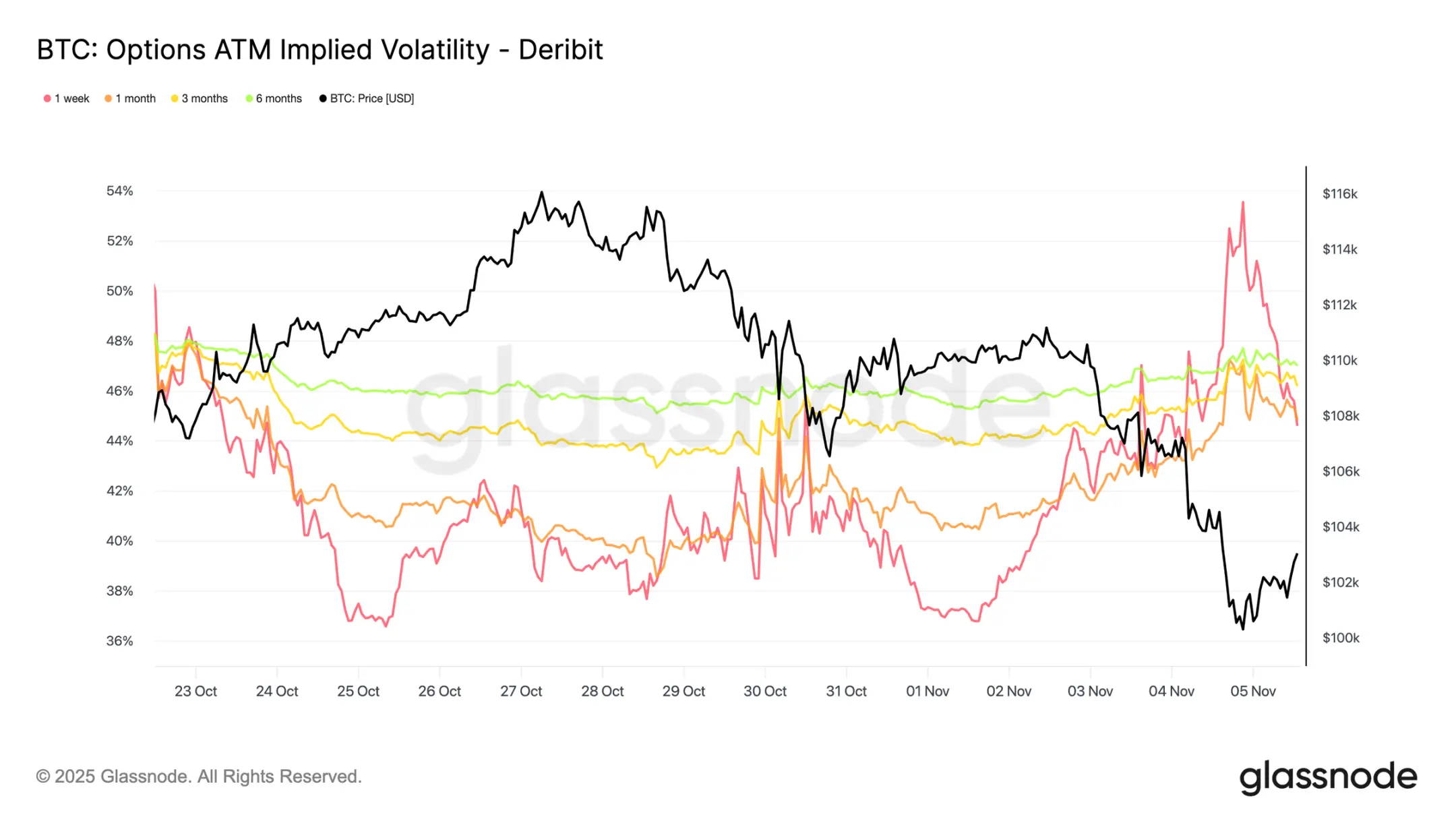

La volatilidad sube y luego retrocede

La volatilidad implícita a corto plazo sigue correlacionándose negativamente con el precio. Durante la venta masiva de Bitcoin, la volatilidad se disparó, con la volatilidad implícita a una semana alcanzando el 54%, para luego retroceder unos 10 puntos tras encontrar soporte cerca de los 100,000 dólares.

La volatilidad a vencimientos más largos también aumentó: la volatilidad a un mes subió unos 4 puntos respecto a los niveles previos a la corrección cerca de los 110,000 dólares, y la volatilidad a seis meses subió unos 1.5 puntos. Este patrón resalta la clásica relación "pánico-volatilidad", donde las caídas rápidas de precio siguen impulsando repuntes de volatilidad a corto plazo.

La batalla defensiva en los 100,000 dólares

Observar la prima de las opciones put en el strike de 100,000 dólares permite entender mejor el sentimiento actual. En las últimas dos semanas, la prima neta de las puts ha ido en aumento y, ayer, se disparó a medida que crecían los temores de un posible fin del mercado alcista. Durante la venta masiva, la prima de las puts subió bruscamente y, aunque Bitcoin se estabilizó cerca del soporte, la prima se mantuvo alta. Esta tendencia confirma que la actividad de cobertura continúa y que los traders siguen priorizando la protección sobre la asunción de nuevos riesgos.

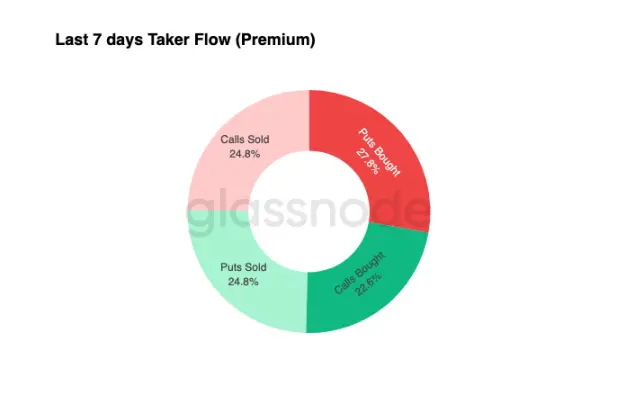

Los flujos de capital se tornan defensivos

Los datos de flujos de capital de los últimos siete días muestran que las operaciones agresivas han estado dominadas por posiciones delta negativas, principalmente mediante la compra de puts y la venta de calls. En las últimas 24 horas, aún no hay señales claras de un suelo. Los creadores de mercado siguen manteniendo gamma larga, absorbiendo gran parte del riesgo de los traders que buscan rendimiento, y podrían beneficiarse de la volatilidad bidireccional del precio.

Este patrón mantiene la volatilidad alta pero controlada y el mercado en tono cauteloso. En general, el entorno actual favorece la defensa sobre la toma de riesgos agresiva y carece de catalizadores claros al alza. Sin embargo, dado el alto coste de la protección bajista, algunos traders podrían pronto comenzar a vender primas de riesgo en busca de oportunidades de valor.

Conclusión

Bitcoin ha caído por debajo del coste base de los tenedores a corto plazo (alrededor de 112,500 dólares) y se ha estabilizado cerca de los 100,000 dólares, marcando un cambio estructural decisivo en el mercado. Hasta ahora, esta corrección se asemeja a fases de desaceleración de medio plazo anteriores: el 71% (dentro del rango del 70%-90%) del suministro sigue en ganancias y la tasa de pérdidas no realizadas relativas se mantiene en el 3.1% (por debajo del 5%), lo que indica una fase bajista moderada y no una capitulación profunda. Sin embargo, la venta continua de los tenedores a largo plazo desde julio y las salidas de capital de los ETF subrayan una disminución de la confianza tanto de minoristas como de instituciones.

Si la presión vendedora persiste, el precio realizado de los inversores activos (alrededor de 88,500 dólares) será la referencia clave a la baja; mientras que recuperar el coste base de los tenedores a corto plazo marcaría un resurgimiento de la demanda. Al mismo tiempo, la prima direccional en los futuros perpetuos y el sesgo del CVD muestran una retirada del apalancamiento especulativo y una menor participación spot, reforzando el entorno de aversión al riesgo.

En el mercado de opciones, la fuerte demanda de puts, la prima elevada en el strike de 100,000 dólares y el ligero repunte de la volatilidad implícita confirman el tono defensivo. Los traders siguen priorizando la protección sobre la acumulación, reflejando dudas sobre el "suelo".

En general, el mercado está en un equilibrio frágil: sobrevendido pero sin pánico, cauteloso pero estructuralmente intacto. La próxima tendencia direccional dependerá de si la nueva demanda puede absorber la venta continua de los tenedores a largo plazo y recuperar la zona de 112,000-113,000 dólares como soporte sólido, o si los vendedores seguirán dominando y prolongarán la tendencia bajista actual.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Informe macro del mercado cripto: el cierre del gobierno de EE.UU. provoca una contracción de la liquidez y el mercado cripto enfrenta un punto de inflexión estructural

En noviembre de 2025, el mercado cripto se encuentra en un punto de inflexión estructural. El cierre del gobierno de Estados Unidos ha provocado una contracción de la liquidez, retirando aproximadamente 20 billions de dólares del mercado, lo que agrava la escasez de fondos en el capital de riesgo y genera un entorno macroeconómico poco optimista.

La volatilidad del mercado aumenta, ¿por qué bitcoin todavía tiene posibilidades de alcanzar los 200,000 dólares en el cuarto trimestre?

Los fondos institucionales continúan comprando sin temor a la volatilidad, con un objetivo de precio de 200,000 dólares.

Información clave del mercado del 6 de noviembre, ¿cuánto te perdiste?

1. Fondos en cadena: Hoy ingresaron 61.9M de dólares a Hyperliquid; salieron 54.4M de dólares de Arbitrum. 2. Mayores variaciones: $SAPIEN, $MMT. 3. Noticias principales: ZEC superó los 500 dólares, con un aumento del 575% desde la recomendación de Naval.

Robinhood está creando una institución financiera exclusiva para la nueva generación.

Los ingresos por criptomonedas de Robinhood en el tercer trimestre aumentaron un 300%, alcanzando un ingreso total de 1.27 billions de dólares.

En tendencia

MásInforme macro del mercado cripto: el cierre del gobierno de EE.UU. provoca una contracción de la liquidez y el mercado cripto enfrenta un punto de inflexión estructural

La volatilidad del mercado aumenta, ¿por qué bitcoin todavía tiene posibilidades de alcanzar los 200,000 dólares en el cuarto trimestre?