BTC Marché Pulse : Semaine 38

Au cours de la semaine dernière, le marché est parvenu à se redresser jusqu'à 116k$ dans l'attente d'une baisse des taux de la Fed, mais il fait désormais face à une nouvelle pression de vente.

Vue d'ensemble

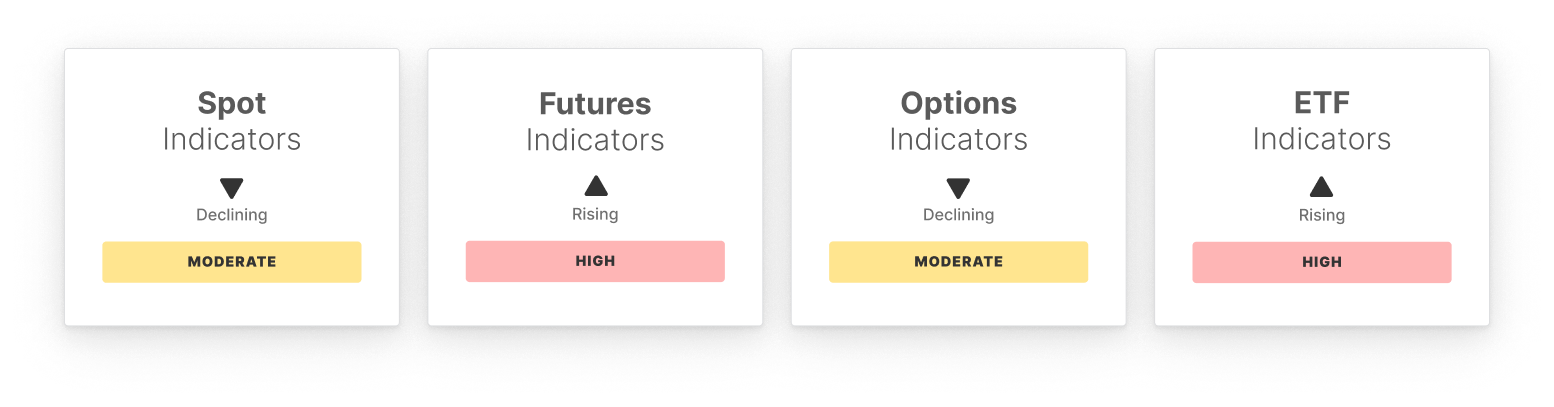

Sur le marché au comptant, le RSI a bondi en territoire de surachat, tandis que le CVD s'est affaibli et que les volumes sont restés stables, reflétant un fort élan mais une conviction limitée alors que les vendeurs ont profité de la force.

Le marché des contrats à terme a montré une participation élevée, avec une hausse de l'open interest et un pic du CVD perpétuel sur des flux d'achat agressifs. Cependant, un financement plus faible a mis en évidence une demande longue réduite, suggérant que l'effet de levier reste actif mais que le sentiment évolue vers la prudence.

Sur le marché des options, l'open interest a augmenté, mais les écarts de volatilité sont tombés sous la fourchette et le skew a fortement chuté, indiquant une réduction de la couverture et un ton plus complaisant. Les traders semblent moins défensifs, bien que cela augmente le risque de surprise si la volatilité réapparaît.

Les flux vers les ETF spot américains se sont nettement renforcés, avec des entrées nettes bien supérieures à la fourchette et des volumes de transactions stables, signalant une forte demande institutionnelle. L'ETF MVRV a grimpé, maintenant les détenteurs en profit, renforçant l'optimisme prudent des investisseurs TradFi.

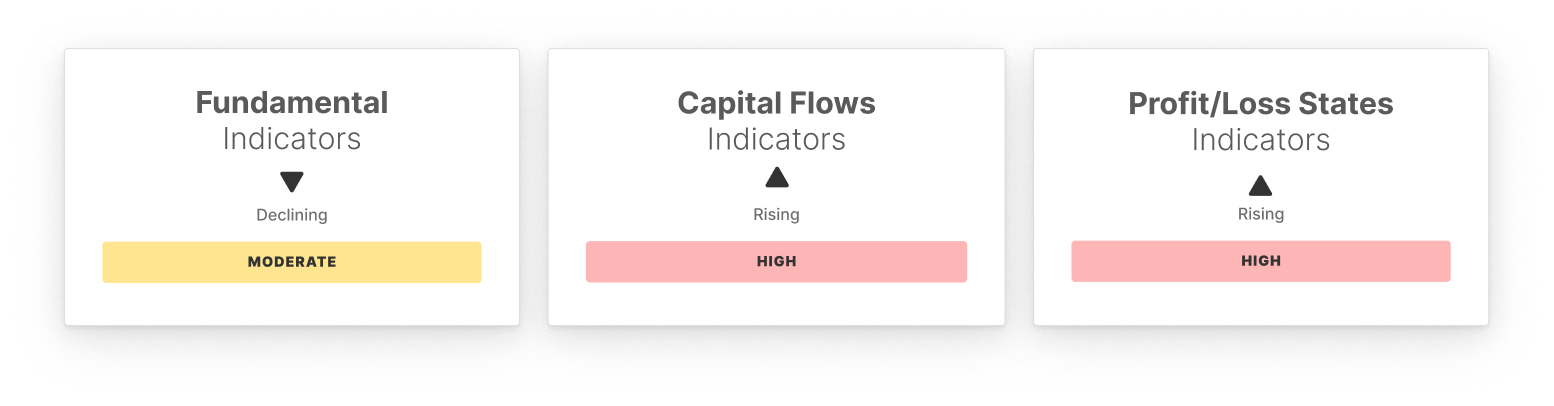

Les fondamentaux on-chain étaient mitigés, avec des adresses glissant vers les plus bas du cycle, mais un volume de transfert en hausse, suggérant des flux de capitaux renouvelés malgré une activité utilisateur plus calme. Les frais ont diminué, soulignant une demande d'espace de bloc plus faible et une pression spéculative modérée.

Les flux de capitaux ont signalé un équilibre, avec un changement de capital réalisé stable, un ratio STH/LTH en légère hausse, et une part de capital chaud en progression, montrant une présence spéculative modérée mais une structure sous-jacente stable.

Les indicateurs de rentabilité se sont améliorés, avec une offre en profit, le NUPL et le P/L réalisé tous en hausse. Cela met en évidence une rentabilité large des investisseurs et un sentiment plus fort, bien qu'une réalisation de profits élevée augmente le risque d'épuisement de la demande.

En résumé, le marché a bénéficié d'un élan macroéconomique, avec des flux entrants dans les ETF et une accumulation sur les contrats à terme soutenant la reprise. Cependant, l'affaiblissement des flux spot, un financement plus mou et une prise de profit croissante indiquent une pression vendeuse émergente. Le sentiment s'améliore, mais la fragilité demeure, laissant Bitcoin vulnérable si la demande ne se maintient pas.

Indicateurs hors chaîne

Indicateurs on-chain

Ne le manquez pas !

Une intelligence de marché pointue, directement dans votre boîte mail.

Abonnez-vous maintenantVeuillez lire notre Avis de transparence lors de l'utilisation des données d'échange.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

CoinShares retire ses demandes de dépôt d’ETF spot américain pour XRP, Solana et Litecoin avant la cotation au Nasdaq

L'entreprise européenne de gestion d'actifs CoinShares a retiré ses dossiers d'enregistrement auprès de la SEC pour ses ETF prévus sur XRP, Solana (avec staking) et Litecoin. Le gestionnaire d'actifs va également mettre fin à son ETF à effet de levier sur les contrats à terme bitcoin. Ce retrait intervient alors que la société se prépare à une introduction en bourse aux États-Unis via une fusion SPAC de 1.2 billions de dollars avec Vine Hill Capital. Le PDG Jean-Marie Mognetti a expliqué ce changement de stratégie par la domination des géants de la finance traditionnelle sur le marché américain des ETF crypto.

Décoder VitaDAO : la révolution paradigmatique de la science décentralisée

Mars Morning News | ETH revient à 3000 dollars, la période de peur extrême est passée

Le Beige Book de la Fed indique que l'activité économique américaine est quasiment inchangée, tandis que la polarisation du marché de la consommation s'accentue. JPMorgan prévoit une baisse des taux de la Fed en décembre. Nasdaq a déposé une demande pour augmenter la limite de contrats à terme sur l'ETF Bitcoin de BlackRock. ETH repasse au-dessus de 3 000 dollars, le sentiment du marché s'améliore. Hyperliquid suscite la controverse en raison d'un changement de symbole de jeton. Binance fait face à un procès pour terrorisme de 1 milliard de dollars. Securitize a reçu l'approbation de l'UE pour exploiter un système de négociation de jetons. Le PDG de Tether répond à la révision à la baisse de la note par S&P. Les baleines du Bitcoin augmentent leurs dépôts sur les plateformes d'échange. Résumé généré par Mars AI. Ce résumé, généré par le modèle Mars AI, est encore en phase d'amélioration concernant l'exactitude et l'exhaustivité de son contenu.

La banque centrale fixe pour la première fois une position importante sur les stablecoins, quelle direction prendra le marché ?

La Banque populaire de Chine a tenu une réunion pour lutter contre la spéculation sur les transactions de monnaies virtuelles, précisant que les stablecoins sont une forme de monnaie virtuelle présentant des risques d'activités financières illégales, et a souligné la poursuite de l'interdiction des activités liées aux monnaies virtuelles. Résumé généré par Mars AI. Ce résumé a été généré par le modèle Mars AI, dont l'exactitude et l'exhaustivité du contenu sont en cours d'amélioration.