L'effet papillon du piratage de Balancer : pourquoi XUSD a-t-il perdu son ancrage ?

Les problèmes de longue date concernant l'effet de levier, la construction des oracles et la transparence du PoR refont surface.

Auteur original : Omer Goldberg, Chaos Labs

Traduction originale : TechFlow de Deep Tide

Résumé

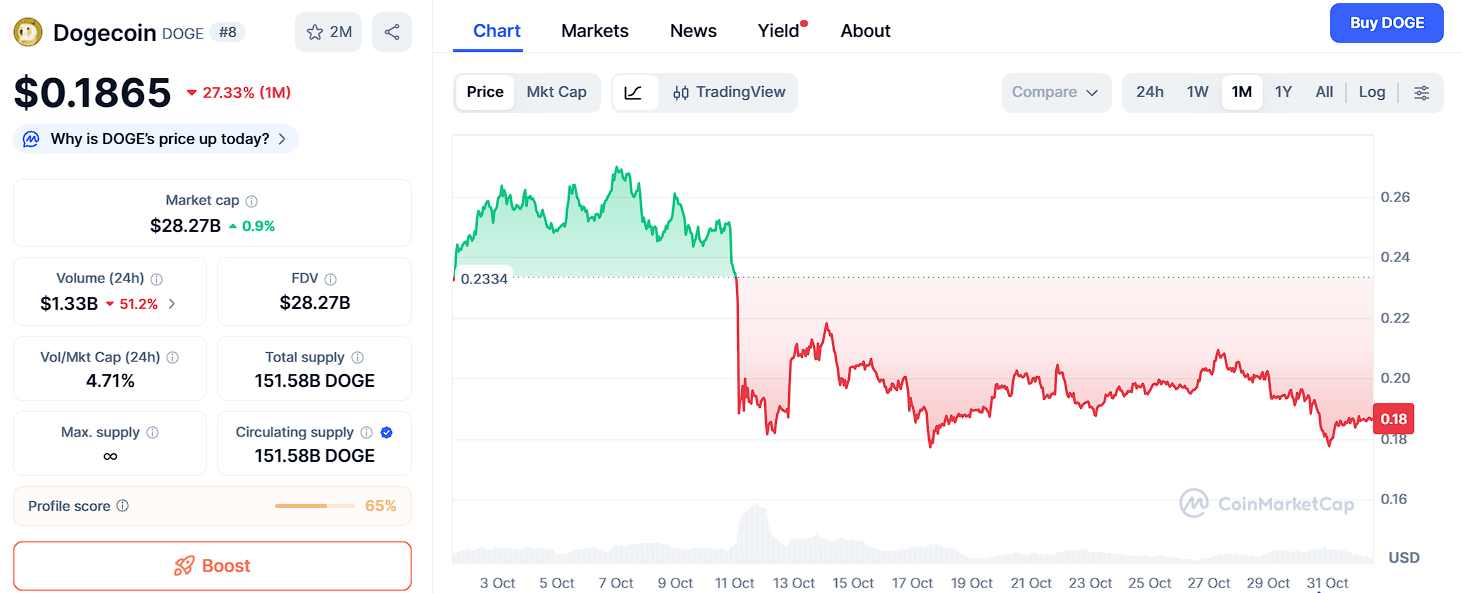

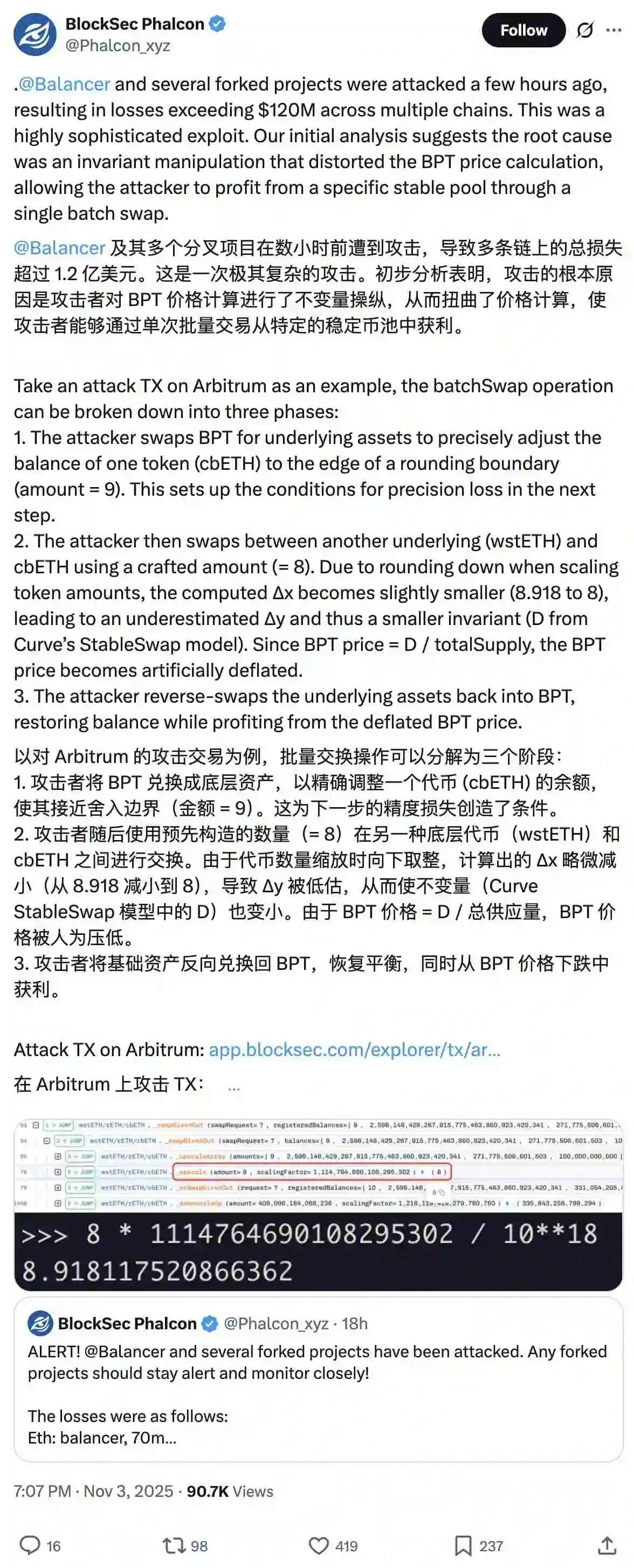

Quelques heures après que la plateforme multi-chaînes @Balancer ait subi une attaque de vulnérabilité, provoquant une large incertitude dans le secteur DeFi, @berachain a exécuté en urgence un hard fork, et @SonicLabs a gelé le portefeuille de l’attaquant.

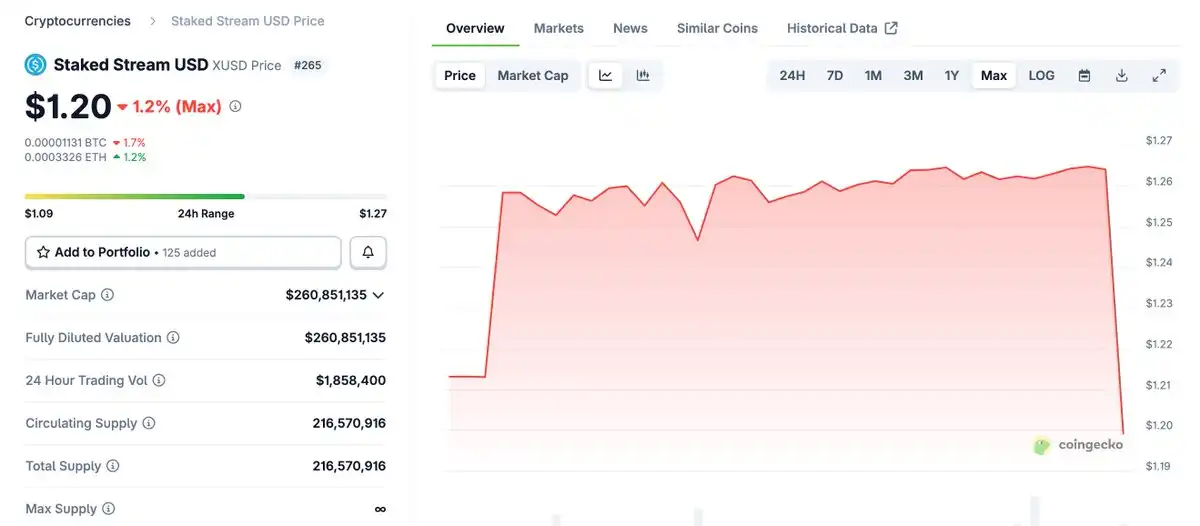

Par la suite, le prix du stablecoin xUSD de Stream Finance s’est fortement écarté de sa fourchette cible, affichant un phénomène évident de décorrélation.

Des problèmes de longue date refont surface

Les débats de longue date autour des opérations à effet de levier, de la construction des oracles et de la transparence de la preuve de réserve (PoR) sont redevenus le centre de l’attention.

C’est précisément le cas typique d’un « événement de pression réflexive » que nous avons décrit vendredi dernier dans l’article « La boîte noire/Trésorerie de la DeFi ».

Que s’est-il passé ? / Contexte

La vulnérabilité de Balancer v2 a éclaté sur plusieurs chaînes, et pendant un temps considérable, il n’était pas clair quels pools de liquidité étaient affectés, ni quels réseaux ou protocoles intégrés étaient directement exposés au risque.

Panique du capital dans un vide d’information

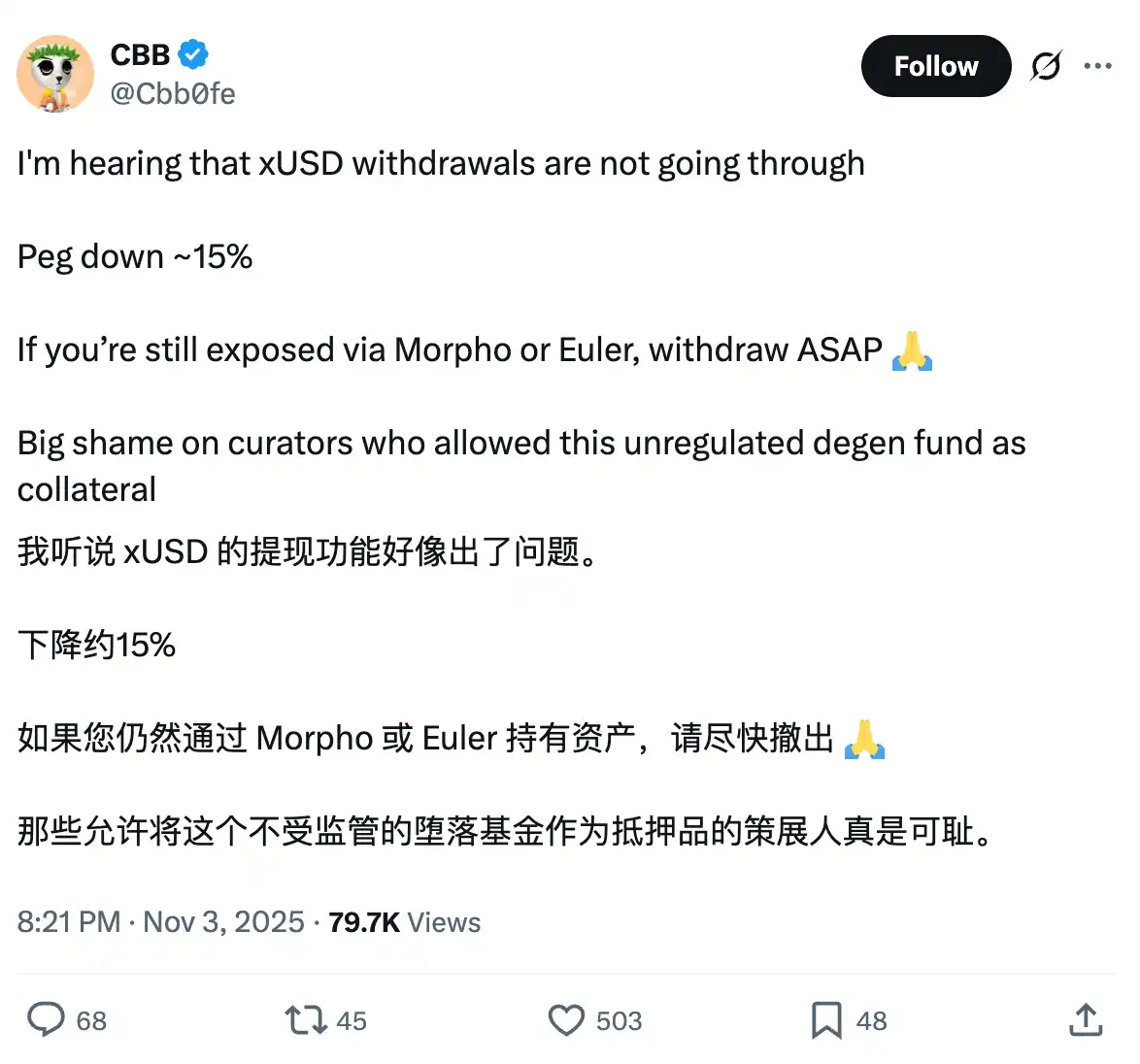

Dans un vide d’information, la réaction du capital reste la même : les déposants se précipitent pour retirer leur liquidité de tout endroit qu’ils estiment potentiellement affecté, directement ou indirectement, y compris Stream Finance.

Controverse sur le manque de transparence

Actuellement, Stream Finance ne maintient pas de tableau de bord de transparence complet ni de preuve de réserve (Proof of Reserve) ; cependant, il fournit un lien vers un Debank Bundle pour afficher ses positions on-chain.

Cependant, après l’éclatement de la vulnérabilité, ces divulgations simples n’ont pas permis de clarifier l’exposition au risque : le prix du xUSD (le produit dollar à rendement superposé de Stream) est passé de son prix cible de 1,26 $ à 1,15 $, puis est remonté à 1,20 $, tandis que les utilisateurs rapportaient que les retraits étaient suspendus.

Risques et controverses autour de Stream Finance

Stream est une plateforme d’allocation de capital on-chain qui utilise les fonds des utilisateurs pour exécuter des stratégies d’investissement à haut rendement et à haut risque.

La construction de son portefeuille repose sur un effet de levier significatif, rendant le système plus résilient sous pression. Cependant, récemment, le protocole a attiré l’attention du public en raison de controverses autour de son mécanisme de boucle récursive/de minting.

Bien que la situation actuelle n’indique pas directement une crise de liquidité, elle révèle la grande sensibilité du marché. Lorsqu’une mauvaise nouvelle survient et que la confiance est remise en question, la transition de « cela devrait aller » à « racheter immédiatement » est souvent très rapide.

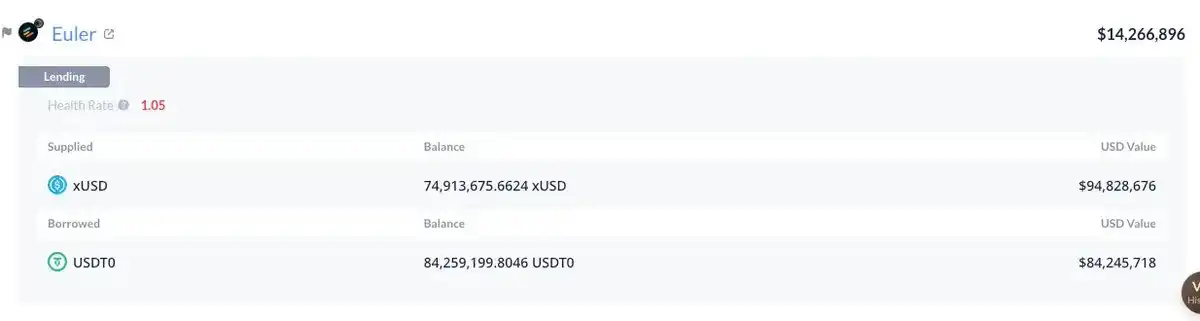

xUSD est utilisé comme collatéral, réparti sur plusieurs Curated Markets (marchés sélectionnés) sur différentes chaînes, y compris Euler, Morpho et Silo, couvrant des écosystèmes tels que Plasma, Arbitrum et Plume.

Le protocole lui-même présente une exposition au risque significative sur ces marchés, la plus importante étant un prêt de 84 millions de dollars USDT sur Plasma, garanti par xUSD.

Mécanisme de collatéralisation et amortisseur de risque

Lorsque le prix de marché du xUSD tombe en dessous de sa valeur comptable, les positions concernées ne sont pas immédiatement liquidées. Cela s’explique par le fait que de nombreux marchés ne lient pas la valeur du collatéral au prix spot de l’AMM (Automated Market Maker), mais s’appuient sur des oracles hardcodés ou des « valeurs fondamentales » qui suivent le soutien déclaré des actifs plutôt que le prix actuel du marché secondaire.

En période calme, cette conception permet d’atténuer les liquidations dues à des fluctuations de court terme, notamment pour les produits stables. C’est aussi l’une des raisons pour lesquelles les protocoles DeFi ont mieux résisté à la vague de liquidations du 10 octobre que les plateformes centralisées.

Cependant, cette conception peut également transformer rapidement la découverte des prix en découverte de la confiance : le choix d’un oracle fondamental (ou hardcodé) nécessite une due diligence approfondie, incluant la véracité du soutien des actifs, leur stabilité et leurs caractéristiques de risque.

En résumé, ce mécanisme n’est applicable que si une preuve de réserve complète est disponible et que le rachat peut être effectué dans un délai raisonnable. Sinon, le risque est que les prêteurs ou les déposants finissent par supporter les pertes.

Test de résistance sur Arbitrum

À titre d’exemple, sur Arbitrum, le prix de marché actuel du xUSD sur le Morpho Market Curated MEV Capital est déjà inférieur au LLTV (Loan-to-Value Ratio minimum). Si le prix d’ancrage du xUSD ne se rétablit pas, et que le taux d’utilisation atteint 100 % avec un taux d’intérêt de prêt grimpant à 88 %, le marché pourrait se détériorer davantage.

Nous ne sommes pas opposés aux oracles fondamentaux, au contraire, ils jouent un rôle décisif pour éviter des liquidations injustes dues à des fluctuations de court terme. De même, nous ne sommes pas opposés aux actifs à rendement tokenisés, voire centralisés. Mais nous soutenons que, lors du déploiement de marchés monétaires autour de ces actifs, il est impératif d’atteindre un niveau de transparence fondamental et d’adopter une gestion des risques moderne, systématique et professionnelle.

Les Curated Markets peuvent devenir un moteur de croissance responsable, mais ils ne doivent pas devenir une course à la recherche de rendements élevés au détriment de la sécurité et de la rationalité.

Si l’on construit une structure complexe en « dominos », il ne faut pas s’étonner de son effondrement au premier coup de vent. À mesure que le secteur se professionnalise et que certains produits de rendement deviennent plus structurés (mais peut-être plus opaques pour l’utilisateur final), les parties prenantes doivent relever leurs exigences.

Bien que nous espérions qu’une solution adéquate sera trouvée pour les utilisateurs affectés, cet événement devrait servir d’avertissement à l’ensemble du secteur.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

MARA enregistre un bénéfice record de 123 millions de dollars en associant ses opérations bitcoin à de nouveaux actifs énergétiques et d’IA

En résumé, MARA approfondit sa transition d’une activité de minage de bitcoin pure vers la possession d’énergie et l’infrastructure axée sur l’IA, reflétant des tendances plus larges dans le secteur. Malgré des bénéfices records, l’action de MARA a sous-performé par rapport à ses pairs, se négociant autour de 17,80 dollars — en baisse de plus de 13 % au cours du dernier mois.

Les avoirs de la société de trésorerie Solana, Upexi, augmentent de 4,4 % pour dépasser 2,1 millions de SOL

Upexi a ajouté 88 750 SOL supplémentaires depuis sa dernière mise à jour du 10 septembre, portant ses avoirs totaux à plus de 2,1 millions de SOL. La société de trésorerie axée sur Solana a également signalé une augmentation de 82 % du SOL ajusté par action et un rendement de 96 % pour les investisseurs depuis son placement privé en avril.

« Posséder sa propre puissance, obtenir un contrat Microsoft de 9,7 milliards de dollars » : Bernstein relève l’objectif de cours d’IREN à 125 dollars après un contrat lucratif dans le cloud IA

Les analystes de Bernstein ont relevé leur objectif de cours pour le mineur de bitcoin IREN, passant de 75 à 125 dollars, en raison du contrat cloud d'intelligence artificielle récemment annoncé avec Microsoft, d'une valeur de 9,7 milliards de dollars sur cinq ans. Selon les analystes, la possession par IREN d'un portefeuille énergétique de 2,9 GW lui confère un avantage structurel en termes de coûts et d'évolutivité par rapport à des concurrents comme CoreWeave.

Les 3 principales cryptomonnaies que les analystes prédisent pouvoir faire x100 : Ozak AI, DOGE et XRP