Autore: Umbrella, TechFlow

La sera del 25, il fondatore di AAVE, Stani, ha annunciato l’imminente lancio di AAVE V4, attirando rapidamente molta attenzione e discussione. Recentemente, anche la controversia tra AAVE e WLFI riguardo alla proposta di distribuzione del 7% dei token ha acceso il dibattito nel mercato.

In un attimo, tutta l’attenzione del mercato si è concentrata su AAVE, il protocollo di lending di lunga data.

Sebbene la disputa tra AAVE e WLFI non abbia ancora una conclusione definitiva, dietro questa “farsa” sembra emergere un quadro diverso: “Nuove monete scorrono come acqua, ma AAVE resta solido come una roccia”.

Con la comparsa di sempre più nuove monete e la domanda fissa di prestiti di token on-chain, AAVE possiede senza dubbio solidi fondamentali e catalizzatori.

Questo aggiornamento V4 potrebbe permetterci di comprendere la sua futura forte competitività nel settore DeFi, nonché la radice della sua crescente attività.

Da protocollo di lending a infrastruttura DeFi

Quando parliamo di AAVE V4, dobbiamo prima comprendere una questione chiave: perché il mercato si aspetta tanto da questo upgrade?

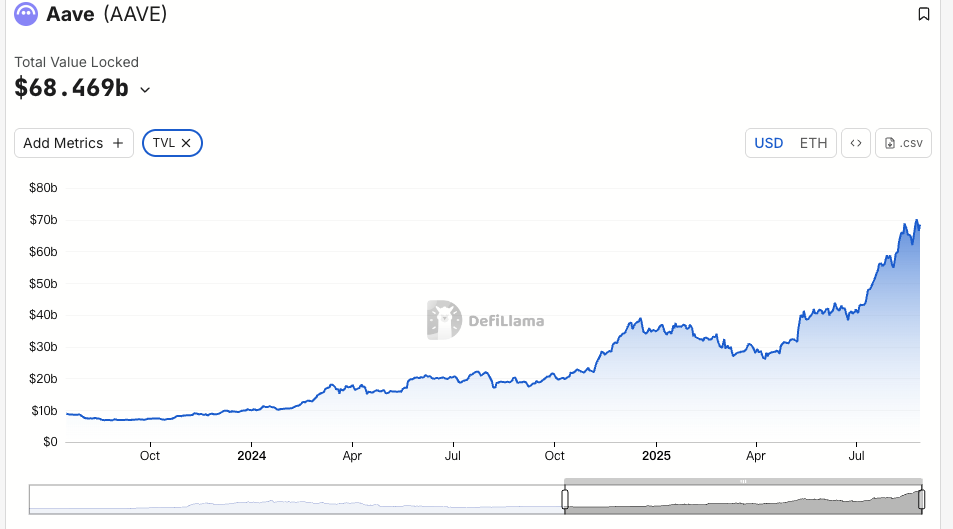

Dal 2017 con ETHLend, fino a oggi con 38.6 miliardi di dollari di TVL, AAVE, come protocollo storico, ha sempre ottimizzato ogni versione, riuscendo a influenzare in varia misura la liquidità e le modalità degli asset on-chain.

La storia delle versioni di AAVE è in realtà la storia dell’evoluzione del lending DeFi.

All’inizio del 2020, quando è stato lanciato V1, il valore totale bloccato in DeFi era inferiore a 1 miliardo di dollari. AAVE ha adottato i liquidity pool al posto del modello P2P, trasformando il lending da “attesa di matching” a “esecuzione immediata”. Questa modifica ha aiutato AAVE a conquistare rapidamente quote di mercato.

V2, lanciato alla fine del 2020, ha introdotto come innovazioni principali il flash loan e la tokenizzazione del debito. I flash loan hanno dato vita a un ecosistema di arbitraggio e liquidazione, diventando una fonte importante di reddito per il protocollo. La tokenizzazione del debito ha permesso il trasferimento delle posizioni, spianando la strada agli aggregatori di rendimento. Nel 2022, V3 ha puntato sull’interoperabilità cross-chain, consentendo a più asset on-chain di entrare in AAVE e diventando un connettore di liquidità multi-chain.

Ancora più importante, AAVE è ormai diventato un benchmark di pricing. I protocolli DeFi, quando progettano i tassi di interesse, fanno riferimento alla curva domanda-offerta di AAVE. Anche i nuovi progetti, nella scelta del collateral ratio, si allineano ai parametri di AAVE.

Tuttavia, nonostante sia un’infrastruttura, le limitazioni dell’architettura di V3 sono sempre più evidenti.

Il problema principale è la frammentazione della liquidità. Attualmente, AAVE ha 60 miliardi di dollari di TVL su Ethereum, solo 4.4 miliardi su Arbitrum, e ancora meno su Base. Ogni chain è un regno indipendente, i fondi non possono fluire in modo efficiente. Questo non solo riduce l’efficienza del capitale, ma limita anche lo sviluppo delle chain minori.

Il secondo problema è il collo di bottiglia dell’innovazione. Qualsiasi nuova funzionalità deve passare attraverso l’intero processo di governance, dalla proposta all’implementazione possono volerci mesi. In un ambiente DeFi in rapida evoluzione, questa velocità è chiaramente insufficiente per soddisfare la domanda di mercato.

Il terzo problema è l’incapacità di soddisfare esigenze personalizzate. I progetti RWA richiedono KYC, GameFi necessita di collateral NFT, le istituzioni vogliono pool isolati. Ma l’architettura unificata di V3 difficilmente può soddisfare queste esigenze differenziate. O si supporta tutto, o niente, senza vie di mezzo.

Questo è il problema centrale che V4 vuole risolvere: come trasformare AAVE da un prodotto potente ma rigido in una piattaforma flessibile e aperta.

Aggiornamento V4

Secondo le informazioni già pubbliche, il miglioramento principale di V4 consiste nell’introduzione del “Unified Liquidity Layer” , adottando un modello Hub-Spoke per cambiare il design tecnico e persino il modello di business esistente.

Fonte immagine: @Eli5DeFi

Hub-Spoke: risolvere il dilemma del “volere tutto”

In breve, l’Hub raccoglie tutta la liquidità, lo Spoke si occupa dei servizi specifici. Gli utenti interagiscono sempre tramite lo Spoke, ognuno dei quali può avere le proprie regole e parametri di rischio.

Cosa significa questo? Significa che AAVE non dovrà più servire tutti con un unico set di regole, ma potrà permettere a diversi Spoke di soddisfare esigenze diverse.

Ad esempio, Frax Finance può creare uno Spoke dedicato che accetta solo frxETH e FRAX come collateral, impostando parametri più aggressivi; allo stesso tempo, uno “Spoke istituzionale” potrebbe accettare solo BTC ed ETH, richiedere KYC, ma offrire tassi più bassi.

I due Spoke condividono la stessa liquidità dell’Hub, ma sono isolati dal punto di vista del rischio.

La raffinatezza di questa architettura sta nel fatto che risolve il dilemma del “volere tutto”. Si ottiene sia una profonda liquidità che l’isolamento del rischio; sia una gestione unificata che una personalizzazione flessibile. In passato, questi aspetti erano in conflitto in AAVE, ma il modello Hub-Spoke li rende compatibili.

Meccanismo dinamico di risk premium

Oltre all’architettura Hub-Spoke, V4 introduce anche un meccanismo dinamico di risk premium, rivoluzionando il modo in cui vengono fissati i tassi di interesse dei prestiti.

Diversamente dal modello di tasso unificato di V3, V4 regola dinamicamente i tassi in base alla qualità del collateral e alla liquidità di mercato. Ad esempio, asset altamente liquidi come WETH godono di un tasso base, mentre asset più volatili come LINK devono pagare un premium aggiuntivo. Questo meccanismo è eseguito automaticamente tramite smart contract, aumentando la sicurezza del protocollo e rendendo il costo del prestito più equo.

Account intelligenti

La funzione di account intelligenti di V4 rende le operazioni degli utenti più efficienti. In passato, gli utenti dovevano cambiare wallet tra diverse chain o mercati, gestendo posizioni complesse e perdendo tempo. Ora, gli account intelligenti permettono di gestire asset e strategie di lending multi-chain tramite un unico wallet, riducendo i passaggi operativi.

Un utente può regolare il collateral WETH su Ethereum e il prestito su Aptos dalla stessa interfaccia, senza dover trasferire manualmente tra chain. Questa esperienza semplificata permette sia agli utenti retail che ai trader professionisti di partecipare più facilmente alla DeFi.

Cross-chain e RWA: espandere i confini della DeFi

V4, tramite Chainlink CCIP, consente interazioni cross-chain in pochi secondi, supportando chain non EVM come Aptos e permettendo a più asset di accedere senza soluzione di continuità ad AAVE. Ad esempio, un utente può usare asset su Polygon come collateral e prendere in prestito su Arbitrum, tutto in un’unica transazione. Inoltre, V4 integra asset del mondo reale (RWA), come treasury tokenizzati, aprendo nuove vie per l’ingresso di capitali istituzionali nella DeFi. Questo non solo amplia la copertura degli asset di AAVE, ma rende il mercato dei prestiti più inclusivo.

Reazione del mercato

Sebbene questa settimana AAVE abbia seguito il mercato crypto in un forte ribasso, il suo rimbalzo odierno è stato nettamente superiore rispetto agli altri principali progetti DeFi.

Il token AAVE, dopo il crollo del mercato crypto di questa settimana, ha registrato un volume di scambi globale di 18.72 milioni di dollari nelle 24 ore successive, molto superiore ai 7.2 milioni di Uni e ai 3.65 milioni di Ldo, riflettendo la risposta positiva degli investitori all’innovazione del protocollo, mentre l’aumento dell’attività di trading ha ulteriormente rafforzato la liquidità.

Il TVL riflette in modo ancora più diretto il grado di riconoscimento del mercato: rispetto all’inizio di agosto, il TVL di AAVE è aumentato del 19% questo mese, raggiungendo quasi il massimo storico di 70 miliardi di dollari, attualmente al primo posto per TVL sulla chain ETH. Questa crescita supera di gran lunga la media del mercato DeFi e l’aumento del TVL conferma ulteriormente l’efficacia della strategia di supporto multi-asset di AAVE V4, suggerendo forse che i capitali istituzionali siano già entrati silenziosamente.

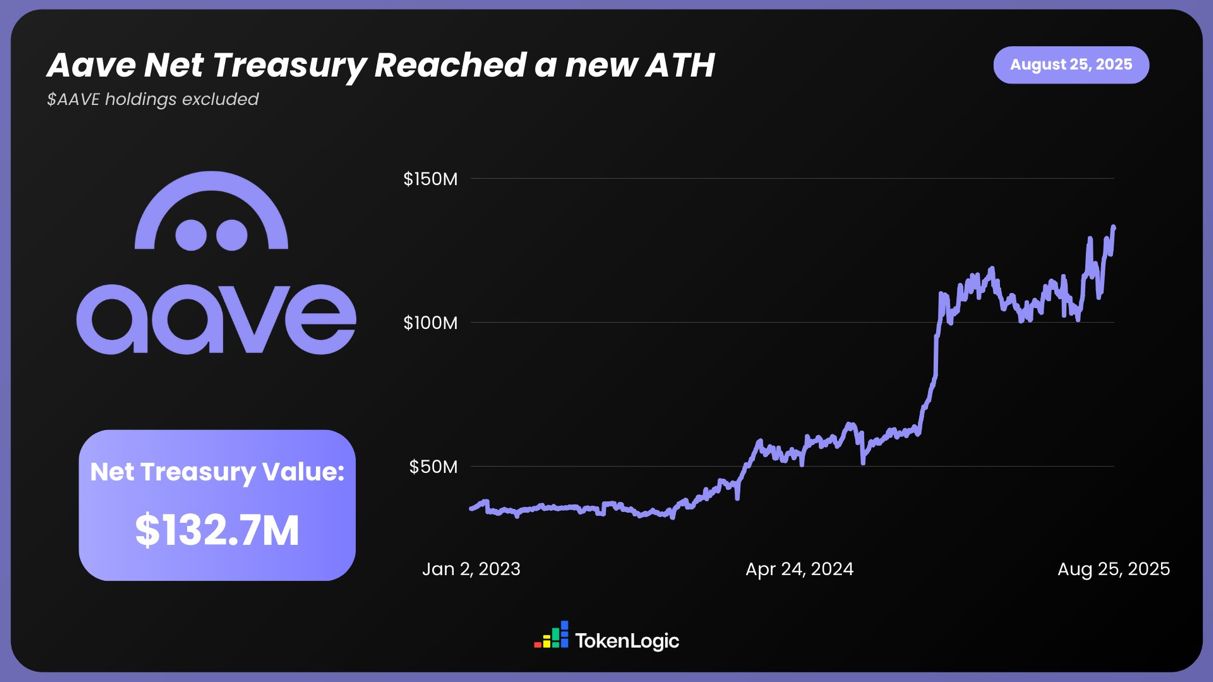

Secondo i dati di TokenLogic, il patrimonio netto totale di AAVE ha raggiunto un nuovo massimo di 132.7 milioni di dollari (escludendo le posizioni in token AAVE), con una crescita di circa il 130% nell’ultimo anno.

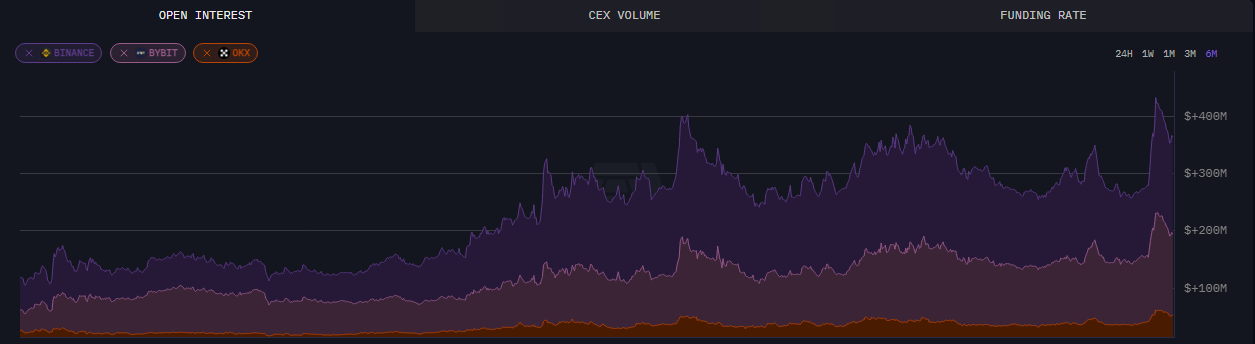

Per quanto riguarda i dati on-chain, al 24 agosto, i contratti aperti su AAVE hanno superato i 430 milioni di dollari, segnando un nuovo massimo negli ultimi sei mesi.

Oltre ai dati evidenti, questo aggiornamento di AAVE ha anche suscitato un’ampia discussione nella community. Le informazioni preliminari rilasciate su V4 hanno già ricevuto molto supporto e riconoscimento, soprattutto per quanto riguarda l’utilizzo del capitale e la composabilità DeFi, mostrando al mercato maggiori possibilità e potenziale.

Make DeFi great again

Considerando le novità già rivelate, questo aggiornamento di AAVE potrebbe davvero portare il mercato DeFi a un nuovo livello. L’architettura modulare, l’espansione cross-chain e l’integrazione degli RWA non solo hanno acceso l’entusiasmo del mercato, ma hanno anche spinto verso l’alto prezzo e TVL.

Il suo fondatore Stani sembra essere molto fiducioso anche sull’impatto che l’aggiornamento V4 avrà sul settore DeFi.

Forse, in un futuro non troppo lontano, AAVE sfrutterà il “vento favorevole” della liquidità portato dal bull market crypto per spiccare il volo e aprire infinite possibilità.