Il misterioso bilancio di BitGo: coesistenza di un margine di profitto dello 0,3% e un tasso di indebitamento del 90%

I dati operativi reali non sono così negativi come sembrano in superficie.

I dati operativi effettivi di BitGo non sono così negativi come sembrano in superficie.

Autore: Eric, Foresight News

Venerdì, ora locale negli Stati Uniti, il custode di criptovalute BitGo ha presentato alla Securities and Exchange Commission (SEC) la documentazione per richiedere l’IPO. In quanto uno dei maggiori custodi di criptovalute del settore Web3, la quotazione di BitGo ci mostra il quadro completo di una società che aveva ottenuto una valutazione di 1.75 billions di dollari nel round C di finanziamento.

Fondata nel 2013, BitGo può essere considerata una vera e propria “pioniera” nel settore della custodia. Guidata dai due fondatori tecnici Mike Belshe e Ben Davenport, BitGo è stata la prima a lanciare una soluzione multi-firma per Bitcoin, sviluppando successivamente la soluzione Threshold Signature Scheme (TSS), entrambe oggi tra le tecnologie più ampiamente utilizzate nel campo della sicurezza degli asset digitali. Nel 2018, BitGo ha fondato BitGo Trust, offrendo servizi di cold storage conformi alle normative per integrare la soluzione di hot wallet esistente. Nel 2020, BitGo ha ampliato la propria attività di custodia lanciando BitGo Prime, che offre servizi di trading e lending ai clienti.

I due fondatori di BitGo hanno un background tecnico molto solido. Mike Belshe lavorava già nel 1993 come ingegnere presso HP e nel 2003 ha co-fondato con Eric Hahn Lookout Software, specializzata nella ricerca di email, azienda poi acquisita da Microsoft e integrata in Outlook. Dopo essere entrato in Microsoft, Mike Belshe è diventato uno dei primi membri del team di Chrome, co-inventando il protocollo SPDY e promuovendone l’adozione come standard HTTP/2.0.

Ben Davenport non è solo co-fondatore di BitGo, ma anche CTO. Ha lavorato come ingegnere presso Microsoft, Google e Facebook (ora Meta). Ben Davenport è stato co-fondatore dell’app di messaggistica di gruppo mobile Beluga, successivamente acquisita da Facebook, la cui tecnologia è diventata la base di Facebook Messenger, rendendo Ben Davenport uno dei membri fondatori di Messenger. Inoltre, Ben Davenport ha partecipato come angel investor ai finanziamenti di Lighting Labs, Paxos e Kraken.

Secondo i documenti presentati da BitGo, le istituzioni che detengono più del 5% delle azioni di BitGo includono Redpoint (11,4%), Valor (lead investor del round B di BitGo, con il 13,2%), Craft Ventures (7,8%) e Bridgescale (6,5%), per un totale del 38,9% delle azioni. Tra i dirigenti azionisti figurano il fondatore Mike Belshe, il CFO Edward Reginelli, il COO Chen Fang, il COO e presidente di BitGo Trust Jody Mettler e il Chief Compliance Officer Jeff Horowitz. Sun Yuchen, sospettato da alcuni di avere stretti legami con BitGo, non figura tra gli azionisti dichiarati.

La posizione e l’influenza di BitGo nel settore sono indiscutibili; nell’agosto 2023 BitGo ha completato un finanziamento da 100 millions di dollari con una valutazione di 1.75 billions di dollari, ma dai dati finanziari emerge che il business di BitGo non è così redditizio come si potrebbe pensare.

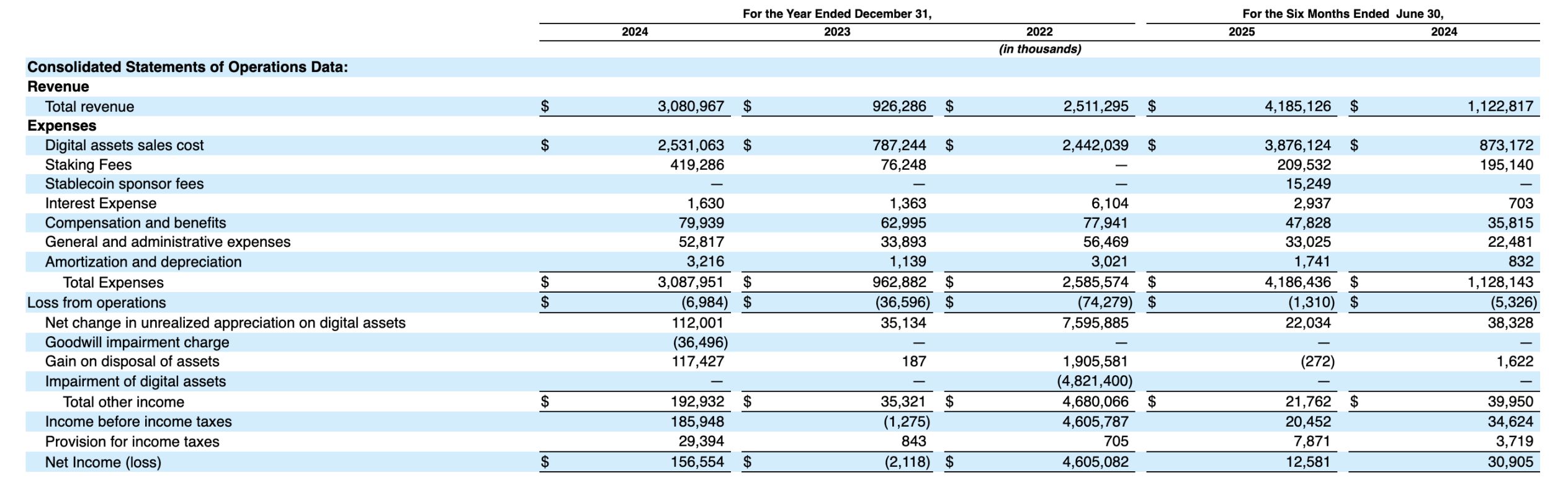

Guardando solo questa tabella del bilancio, è quasi impossibile ricavare informazioni utili: è difficile credere che con un fatturato di 4.185 billions di dollari si sia verificata una perdita operativa di 1.31 millions di dollari. Per comprendere la reale situazione operativa di BitGo, è necessario approfondire i dettagli del bilancio.

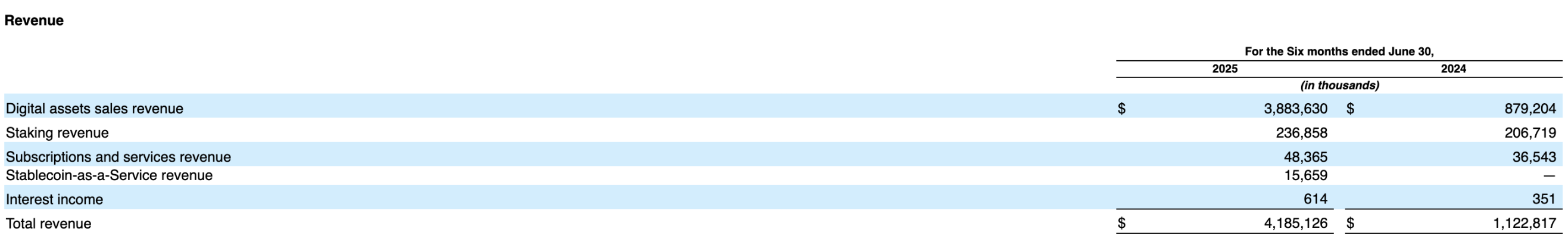

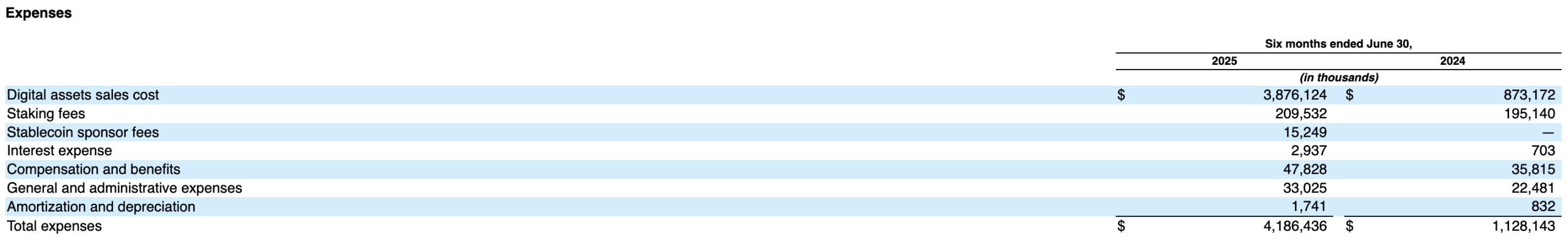

BitGo spiega nei documenti che, poiché nel business della vendita e dello staking di asset digitali BitGo agisce come “principale contabile”, i ricavi sono contabilizzati al lordo; ciò significa che i 3.883 billions di dollari non rappresentano il reddito netto effettivamente ottenuto dalla vendita di asset digitali, ma l’importo totale incassato dalla vendita. Dedotti i costi di vendita di 3.876 billions di dollari, il ricavo effettivo di BitGo dalla vendita di asset digitali è di 7.506 millions di dollari.

Il calcolo per il business dello staking è simile: il ricavo effettivo ottenuto da BitGo nello staking è di 27.326 millions di dollari. Anche per il nuovo business “stablecoin as a service” introdotto quest’anno, il ricavo effettivo è di 410 mila dollari. Tra i ricavi, quello principale, che include la custodia, è di 48.365 millions di dollari.

Possiamo quindi considerare che il ricavo effettivo di BitGo per il primo semestre sia di 84.221 millions di dollari; aggiungendo altri ricavi per 21.762 millions di dollari, il ricavo totale è di circa 105.6 millions di dollari, con un utile netto di 12.581 millions di dollari e un margine netto di circa l’11,9%. I dati del primo semestre 2024 sono: ricavi operativi 54.505 millions di dollari, ricavi totali 94.455 millions di dollari, utile netto 30.905 millions di dollari, margine netto 32,7%.

Dai dati possiamo concludere che i ricavi di BitGo continuano a crescere, le perdite si stanno riducendo ma non è ancora stato raggiunto il break-even. La quota dei ricavi da abbonamenti e servizi, che rappresenta il core business di BitGo, nei tre periodi indicati nella tabella sopra è rispettivamente del 57,4%, 53,7% e 67%, con valori assoluti di 48.365 millions, 40.9 millions e 36.543 millions di dollari; gli altri ricavi operativi sono rispettivamente 35.856 millions, 35.213 millions e 17.962 millions di dollari.

Da ciò si evince che i ricavi da trading, staking e altri servizi non sono cresciuti nel primo semestre di quest’anno, mentre la crescita dei ricavi da servizi si è mantenuta tra il 10% e il 20%. In futuro, dovremo continuare a monitorare se i ricavi da servizi riusciranno a superare il collo di bottiglia della crescita e se gli altri ricavi operativi potranno registrare una crescita più significativa; non ci sono particolari punti di attenzione sui costi.

Per quanto riguarda gli altri ricavi, il principale fattore resta la variazione del prezzo delle criptovalute detenute, oltre a svalutazioni dell’avviamento e profitti o perdite derivanti dalla cessione di asset. Ad esempio, nel 2024 è stata registrata una svalutazione dell’avviamento per l’acquisizione del fornitore di servizi di investimento alternativo Brassica, oltre a profitti dalla vendita di asset relativi alla soluzione WBTC; ovviamente, la parte principale deriva dalla variazione di valore degli asset di riserva di BitGo. Sfruttare l’apprezzamento degli asset digitali detenuti per portare i profitti in positivo è una prassi consolidata per le aziende Web3.

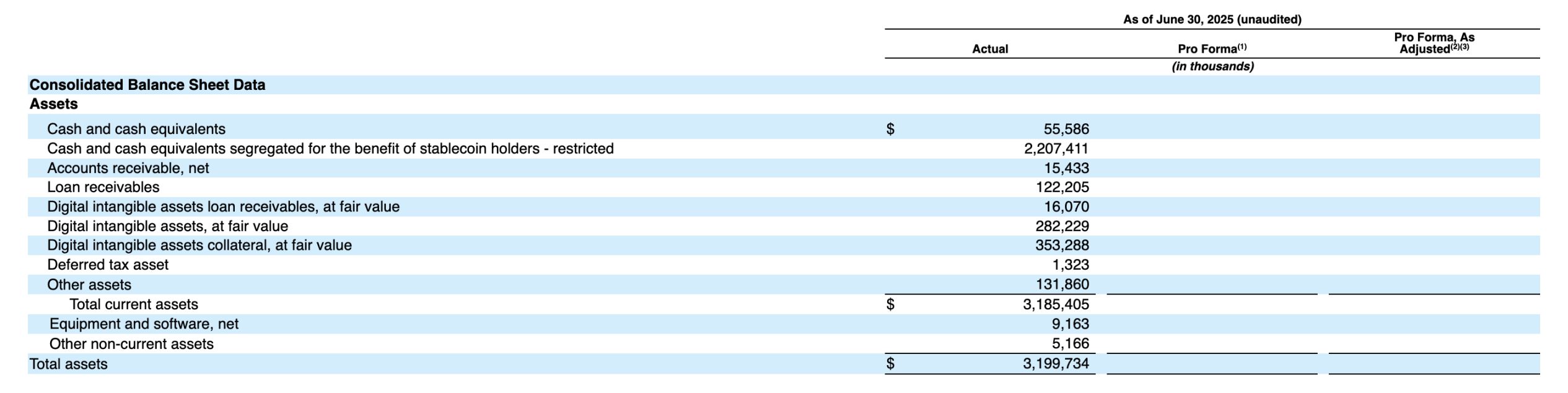

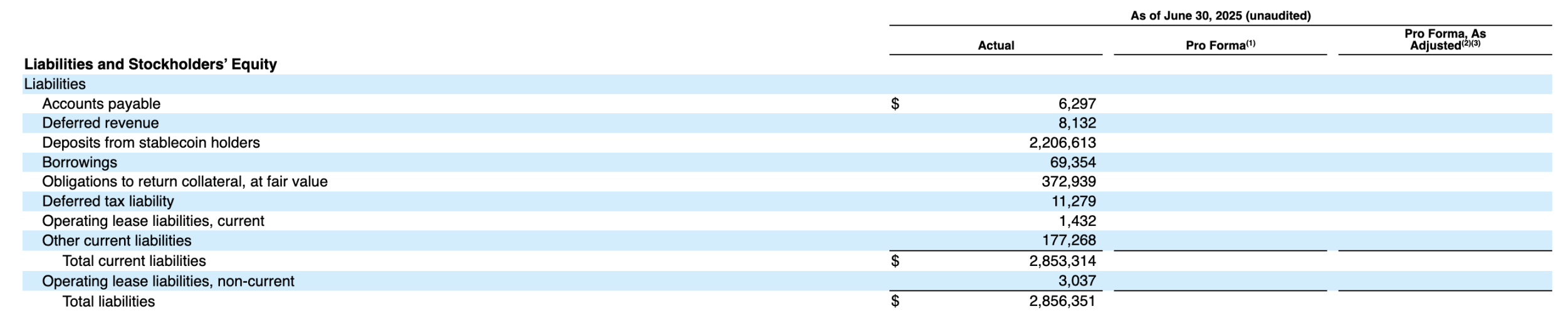

Chiariti i dati di business, passiamo ora ad analizzare la situazione patrimoniale e debitoria.

La situazione patrimoniale e debitoria segue una logica simile a quella descritta sopra: escludendo le riserve di stablecoin e le garanzie detenute per conto dei clienti, gli asset di BitGo ammontano a circa 639 millions di dollari, mentre i debiti sono circa 277 millions di dollari; ciò implica un rapporto debito/attivo di circa il 43,3%, molto migliore rispetto all’89,3% calcolato sui dati totali, e comunque in un range ragionevole.

Secondo i dati forniti da BitGo, l’EBITDA rettificato (escludendo tasse, interessi, variazioni di valore degli asset digitali, ecc., e focalizzandosi solo sul business) per il primo semestre 2024, secondo semestre 2024 e secondo semestre 2025 è rispettivamente di -1.913 millions, 5.192 millions e 6.864 millions di dollari. Sebbene da questi dati si possa dedurre che il business di BitGo sia effettivamente in crescita, come abbiamo visto nella prima parte, la capacità di coprire le potenziali perdite dovute alla volatilità degli asset digitali è una competenza fondamentale per qualsiasi azienda finanziaria. A mio avviso, il business finanziario di BitGo necessita ancora di ulteriori miglioramenti.

Il numero di clienti di BitGo, al 30 giugno di quest’anno, ha superato quota 4.600, con un tasso di crescita annuale composto negli ultimi due anni e mezzo dell’81,2%, ma l’aumento significativo del numero di clienti non si è tradotto in una crescita proporzionale dei ricavi.

In generale, riteniamo che la situazione finanziaria di BitGo non sia così negativa come suggeriscono i dati superficiali, e il rapporto tra attivo e passivo rimane in un intervallo ragionevole. Tuttavia, come grande azienda B2B molto apprezzata dagli investitori istituzionali, la crescita del business di BitGo è relativamente lenta e il potenziale di crescita futura potrebbe essere limitato; senza l’introduzione di nuove attività sufficientemente attraenti, il potenziale di capitalizzazione di mercato di BitGo non è molto elevato.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Il fossato delle public chain è solo 3 punti? Le dichiarazioni del fondatore di Alliance DAO scatenano un acceso dibattito nella comunità crypto

Invece di preoccuparsi delle "barriere protettive", forse dovremmo riflettere su come le criptovalute possano soddisfare in modo più rapido, economico e conveniente le reali esigenze di un numero maggiore di utenti di mercato.

Glassnode: Consolidamento ribassista di Bitcoin, grande volatilità in arrivo?

Se iniziano a manifestarsi segnali di esaurimento dei venditori, nel breve termine rimane possibile una spinta verso i 95.000 dollari, ovvero il costo base dei detentori a breve termine.

Axe Compute (NASDAQ: AGPU) completa la ristrutturazione aziendale (precedentemente POAI), la potenza di calcolo GPU decentralizzata di livello enterprise di Aethir entra ufficialmente

Predictive Oncology ha annunciato oggi il suo rebranding ufficiale come Axe Compute e ha iniziato a essere quotata al Nasdaq con il simbolo AGPU. Questo rebranding segna la transizione di Axe Compute verso un’identità operativa aziendale, ufficializzando la commercializzazione della rete GPU decentralizzata di Aethir per offrire a livello globale alle imprese di AI servizi di potenza di calcolo sicuri e di livello enterprise.