Vendite epiche e scala di turnover, il mercato vedrà un ulteriore ritracciamento?

Il mercato delle opzioni sta riprezzando in modo aggressivo, la skewness è in forte aumento e c'è una forte domanda di opzioni put, indicando un posizionamento difensivo; il contesto macro suggerisce che il mercato sta diventando sempre più stanco.

Original Article Title: Dalla Rally alla Correzione

Original Article Authors: Chris Beamish, Antoine Colpaert, CryptoVizArt, Glassnode

Original Article Translation: AididiaoJP, Foresight News

Bitcoin ha mostrato segni di debolezza dopo il rally innescato dal Federal Open Market Committee. I detentori a lungo termine hanno realizzato un profitto di 3,4 milioni di BTC, mentre gli afflussi negli ETF si sono rallentati. Con pressioni sia sul mercato spot che su quello dei futures, il costo base dei detentori a breve termine di $111.000 rappresenta un livello di supporto chiave. Una rottura di questo livello potrebbe portare a rischi di raffreddamento più profondi.

Sommario

• Dopo il rally guidato dalla FOMC, Bitcoin è entrato in una fase di correzione, mostrando segnali di mercato tipici del "compra sulla voce, vendi sulla notizia", con una struttura di mercato più ampia che indica un indebolimento del momentum.

• L'attuale calo dell'8% è ancora relativamente moderato, ma l'afflusso di valore di mercato realizzato di 678 miliardi di dollari e il profitto di 3,4 milioni di BTC realizzato dai detentori a lungo termine evidenziano la portata senza precedenti di questo ciclo di rotazione e vendita di capitali.

• Gli afflussi negli ETF sono drasticamente rallentati intorno alla riunione della FOMC, mentre le vendite dei detentori a lungo termine sono accelerate, portando a un equilibrio fragile nei flussi di fondi.

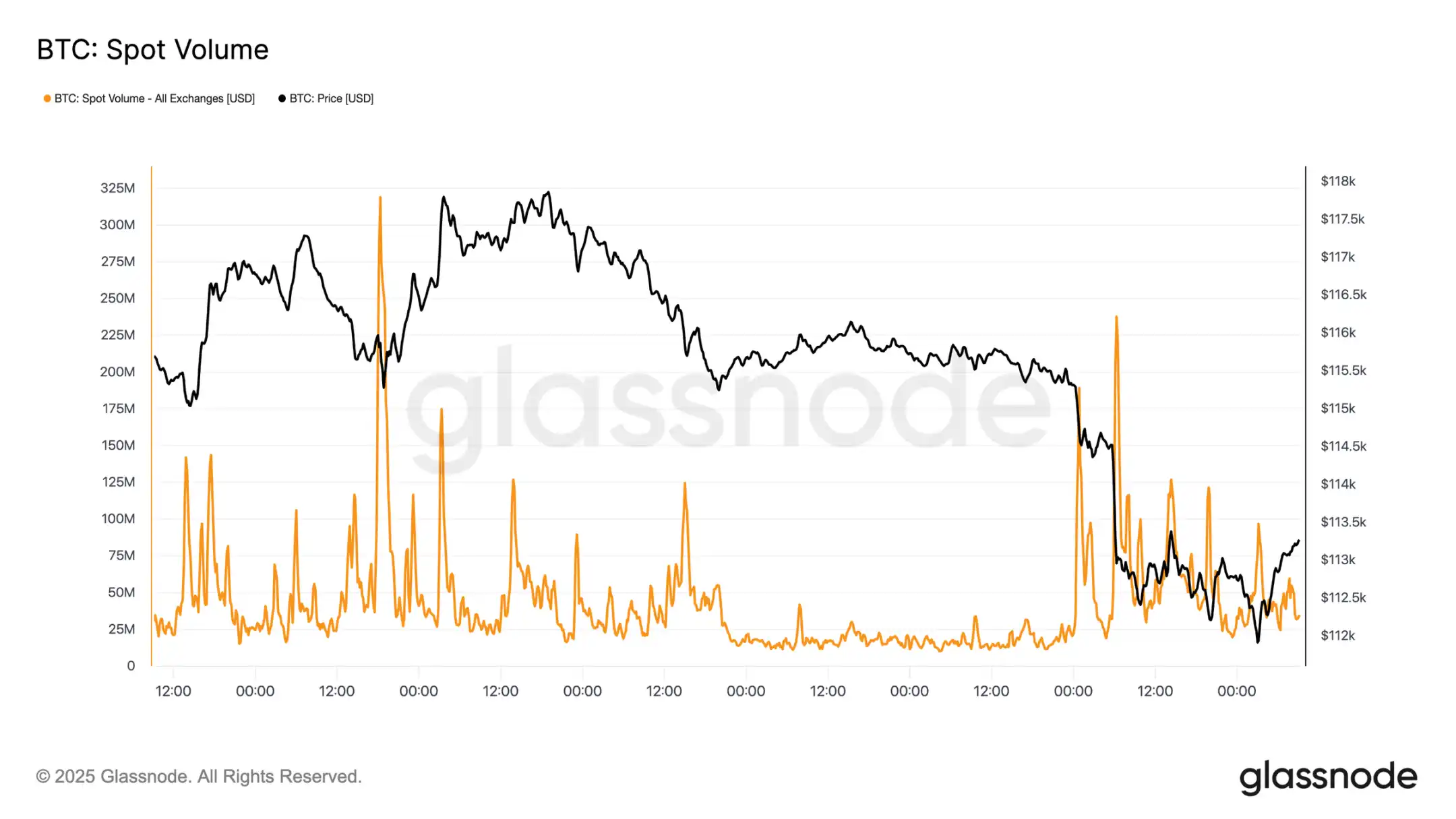

• Il volume degli scambi spot è aumentato durante la svendita e il mercato dei futures ha vissuto forti oscillazioni di deleveraging. Il cluster di liquidazioni ha rivelato la vulnerabilità del mercato alla volatilità guidata dalla liquidità bidirezionale.

• Il mercato delle opzioni ha visto una radicale rivalutazione, con lo skew in forte aumento e una forte domanda di opzioni put, indicando una posizione difensiva, poiché il contesto macro suggerisce un mercato sempre più esausto.

Dal Rally alla Correzione

Dopo il rally guidato dalla FOMC e il prezzo vicino al picco di $117.000, Bitcoin è passato in una fase di correzione, rispecchiando il tipico schema "compra sulla voce, vendi sulla notizia". In questa edizione, usciamo dalla volatilità a breve termine per valutare la struttura di mercato più ampia, utilizzando indicatori on-chain a lungo termine, domanda di ETF e posizioni sui derivati per valutare se questo ritracciamento sia una sana consolidazione o una contrazione nelle fasi iniziali.

Analisi On-chain

Contesto della Volatilità

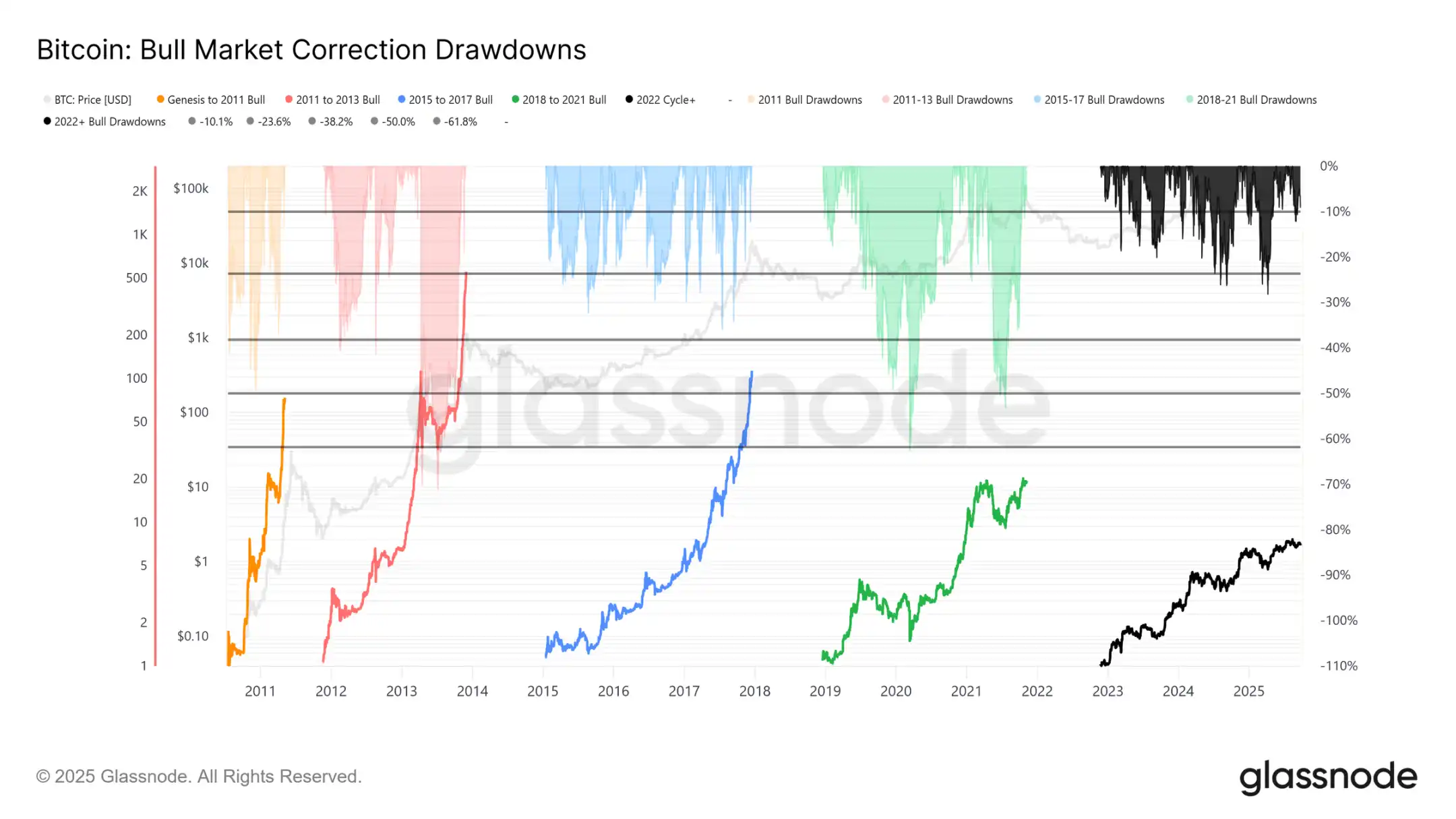

L'attuale calo dal massimo storico (ATH) di $124.000 a $113.700 è solo una diminuzione dell'8% (l'ultimo calo ha raggiunto il 12%), che appare lieve rispetto al calo del 28% in questo ciclo o al calo del 60% nei cicli precedenti. Questo è coerente con la tendenza a lungo termine della diminuzione della volatilità, sia tra i cicli macro che all'interno delle fasi del ciclo, somigliando al progresso costante del 2015-2017, tranne che la fase esplosiva di rally finale non è ancora emersa.

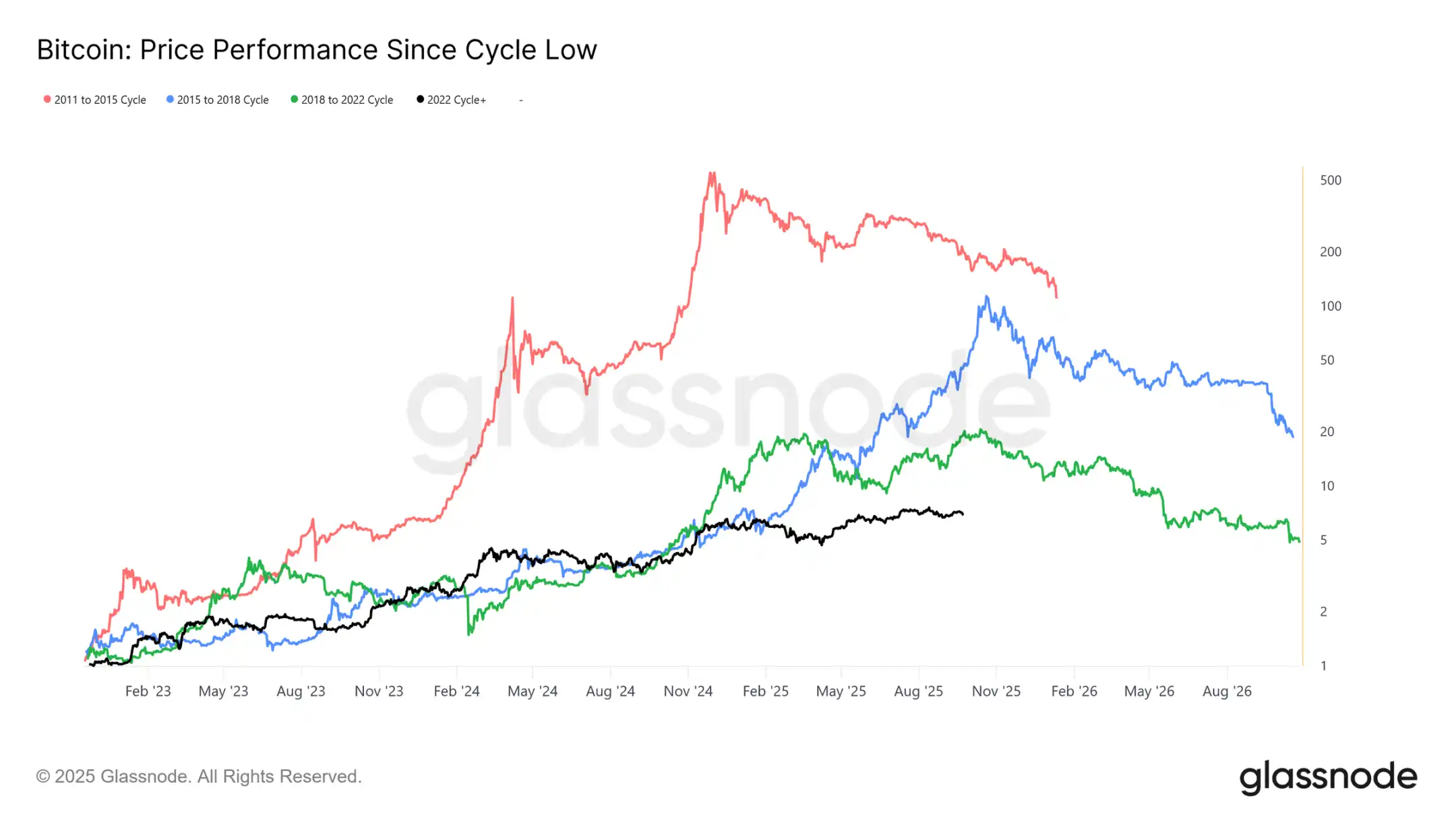

Durata del Ciclo

Sovrapponendo i quattro cicli passati si nota che, anche se la traiettoria attuale si allinea strettamente con i primi due cicli, i rendimenti di picco sono diminuiti nel tempo. Supponendo che $124.000 rappresenti il massimo globale, questo ciclo è durato circa 1030 giorni, molto vicino alla durata di circa 1060 giorni osservata nei due cicli precedenti.

Misurazione dell'Afflusso di Capitale

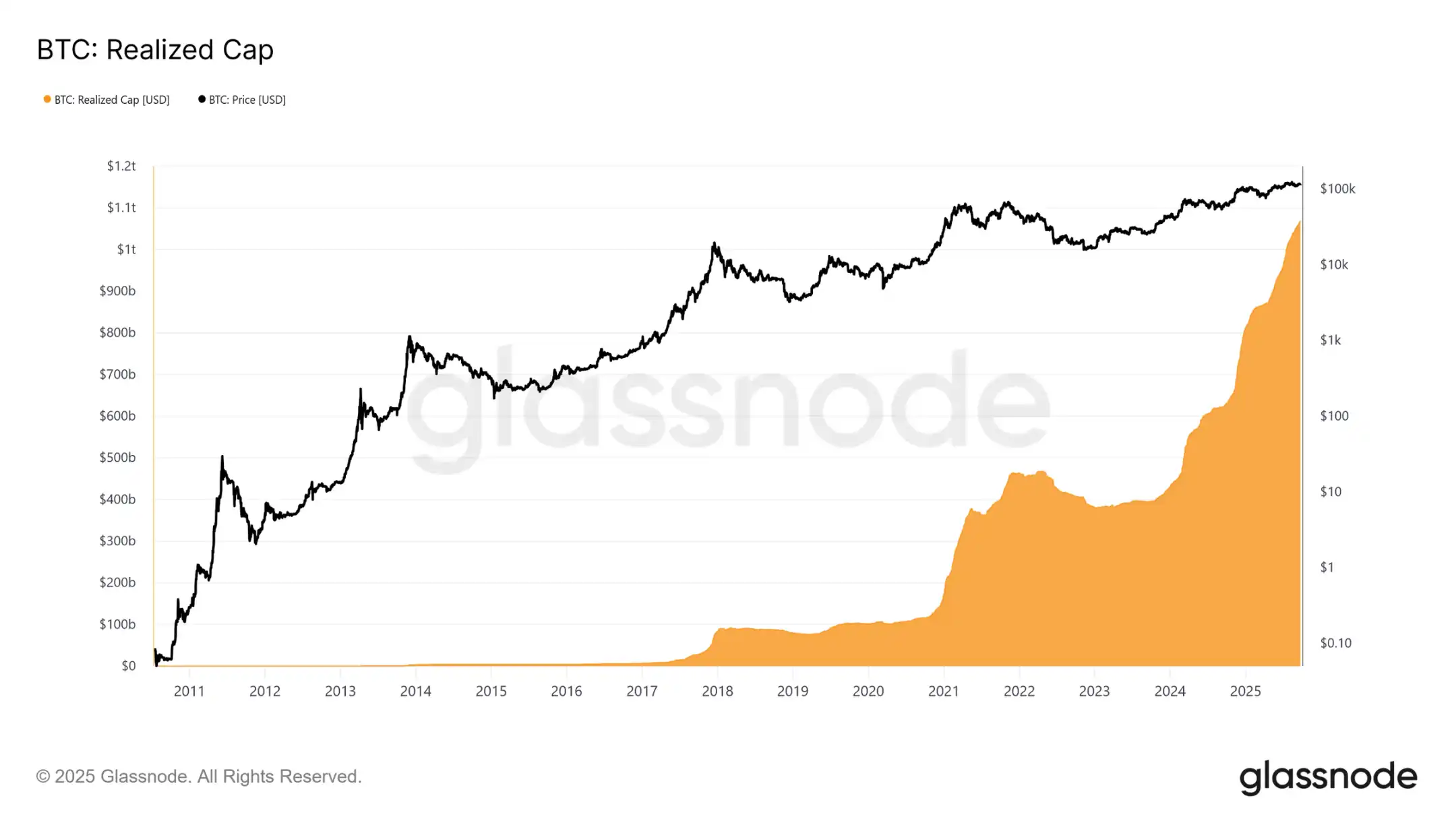

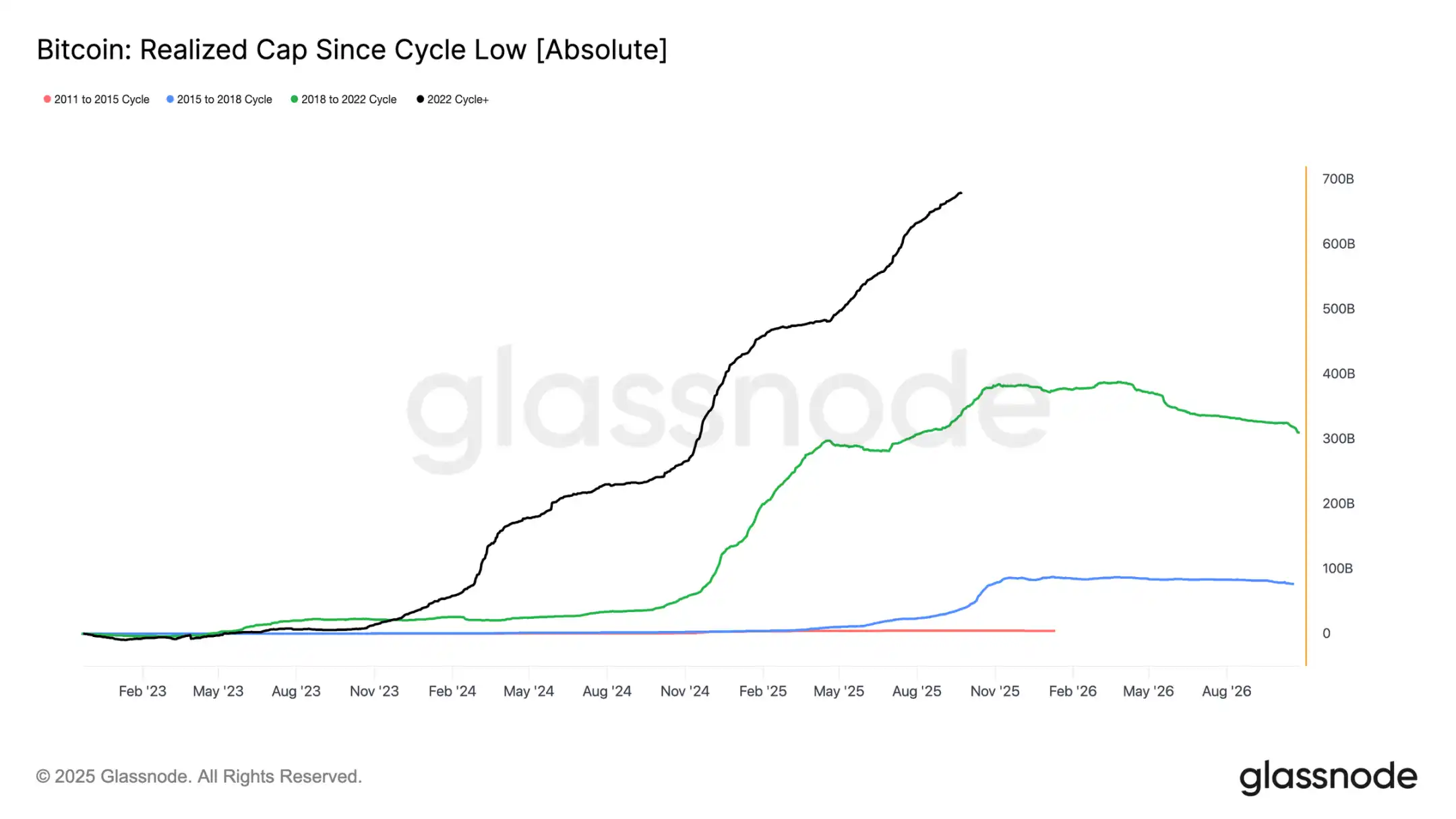

Oltre all'azione dei prezzi, la distribuzione del capitale offre una prospettiva più affidabile.

Il market cap realizzato ha visto tre ondate di aumento da novembre 2022. Portando il totale a $1,06 trilioni riflette la scala del capitale in entrata che sostiene questo ciclo.

Crescita del Market Cap Realizzato

Contesto Storico:

· 2011–2015: $4,2 miliardi

· 2015–2018: $85 miliardi

· 2018–2022: $383 miliardi

· 2022–Presente: $678 miliardi

Questo ciclo ha assorbito un afflusso netto di $678 miliardi, quasi 1,8 volte quello del ciclo precedente, sottolineando la portata senza precedenti della rotazione di capitale.

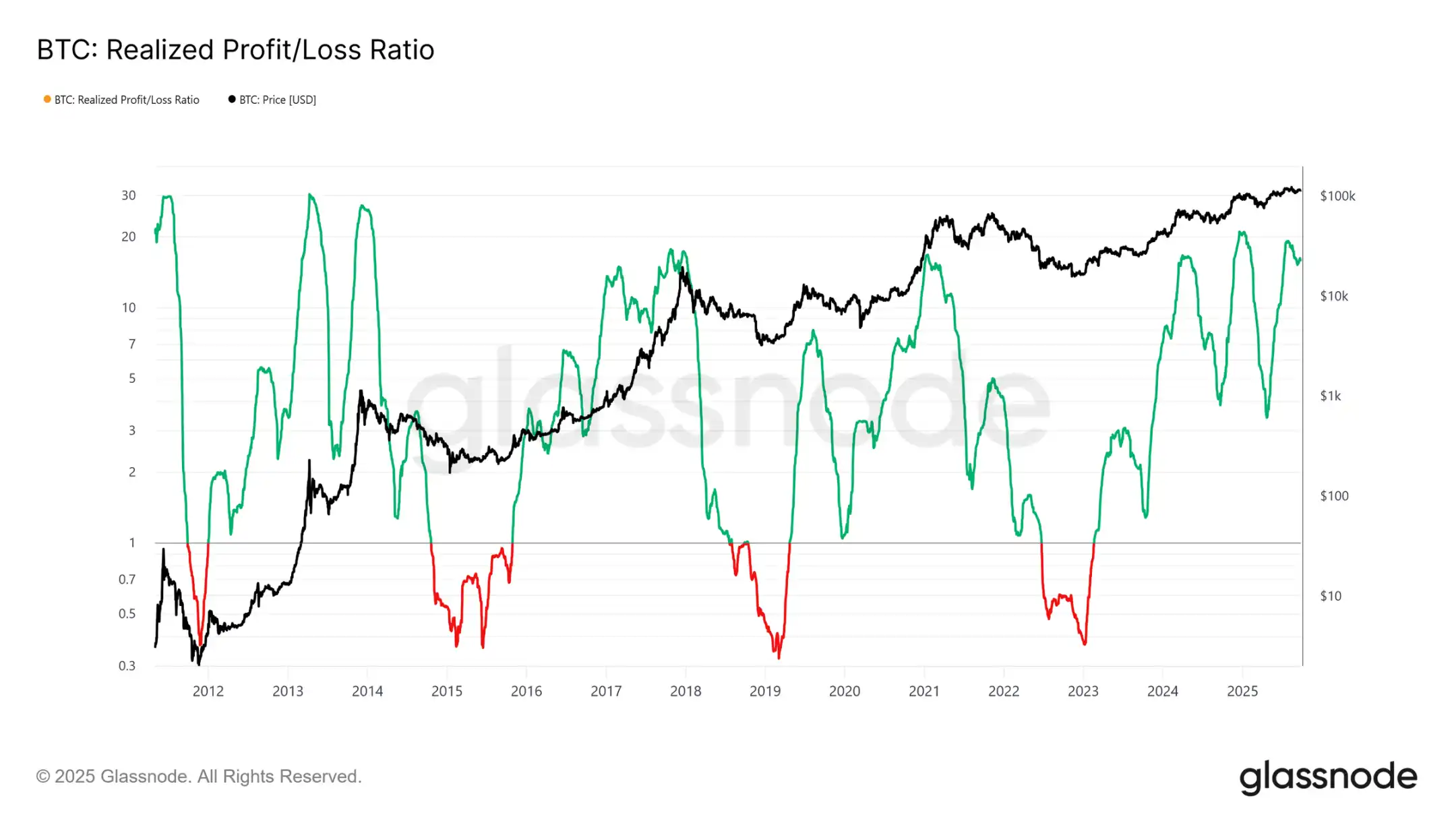

Realizzazione di Profitti di Picco

Un'altra distinzione risiede nella struttura degli afflussi. A differenza dell'unica ondata vista nei cicli precedenti, questo ciclo ha vissuto tre ondate distinte e sostenute della durata di diversi mesi. Il rapporto di profitto realizzato indica che ogni realizzazione di profitto di picco superiore al 90% del movimento del token ha segnato un picco ciclico. Appena usciti dalla terza istanza di uno scenario così estremo, la probabilità punta verso una fase di raffreddamento successiva.

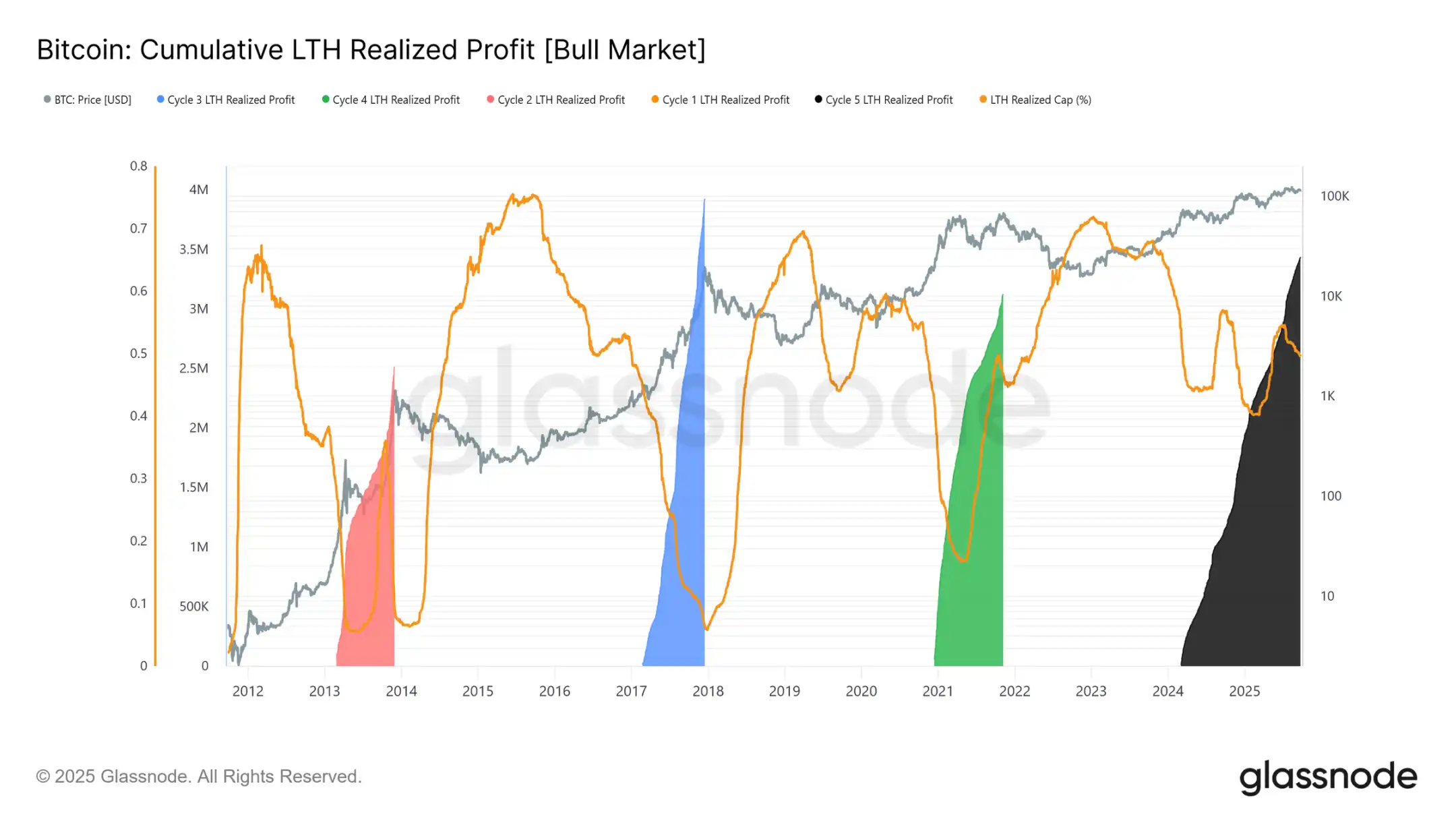

Dominanza dei Profitti dei Detentori a Lungo Termine

Concentrandosi sui detentori a lungo termine, la scala diventa più chiara. Questa metrica traccia il profitto cumulativo dei detentori a lungo termine dal nuovo massimo storico (ATH) al picco del ciclo. Storicamente, le loro vendite significative hanno segnalato il top. In questo ciclo, i detentori a lungo termine hanno realizzato un profitto di 3,4 milioni di BTC, superando i cicli precedenti, evidenziando la maturità di questo gruppo e la scala della rotazione di capitale.

Analisi On-chain

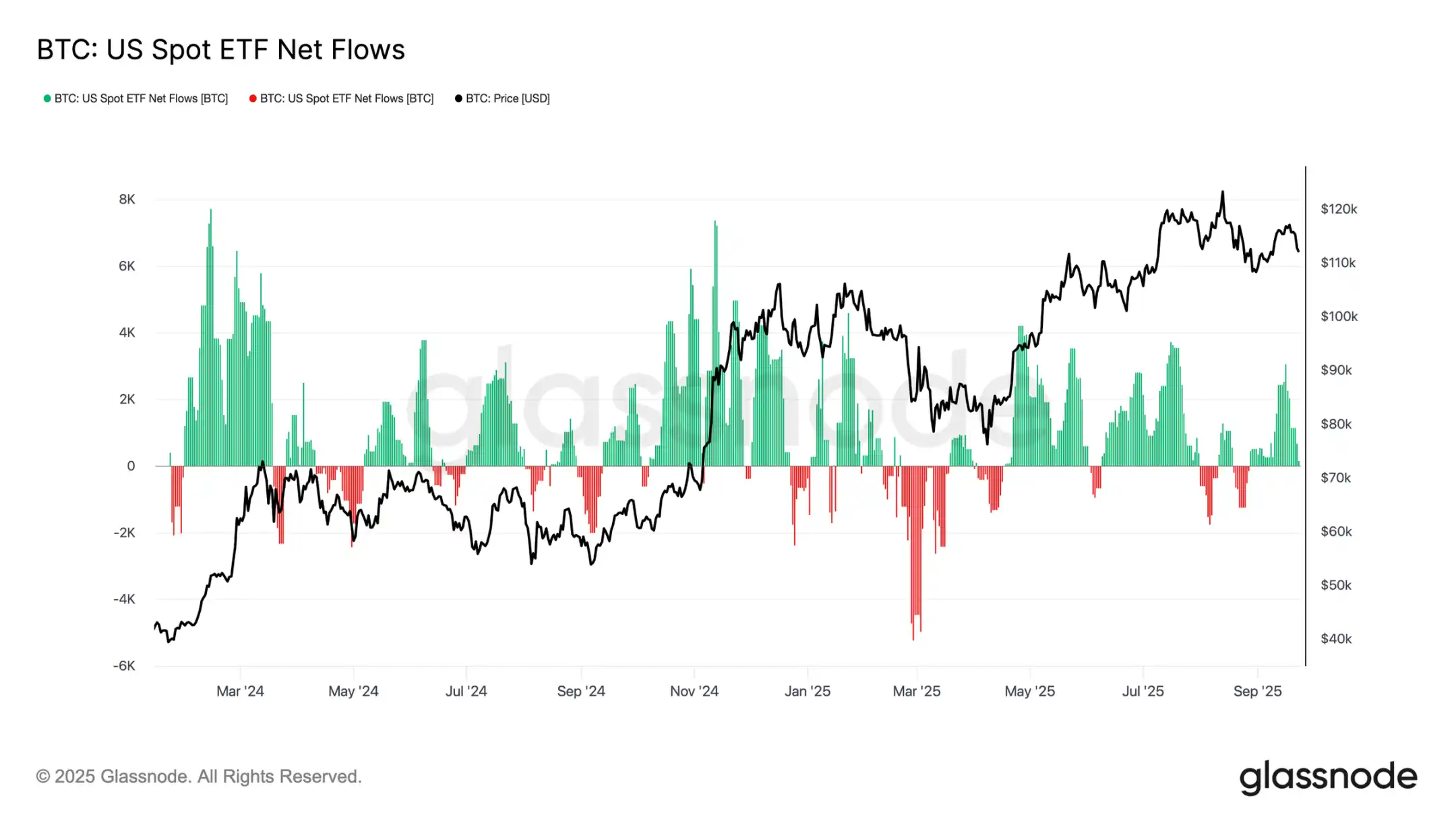

Domanda ETF vs. HODLers

Questo ciclo è stato anche caratterizzato da un tira e molla tra la pressione di vendita degli HODLer e la domanda istituzionale tramite ETF spot statunitensi e DAT. Con gli ETF che emergono come una nuova forza strutturale, il prezzo ora riflette questa dinamica di spinta e trazione: la presa di profitto degli HODLer ha limitato il rialzo, mentre gli afflussi negli ETF hanno assorbito le vendite e mantenuto il progresso del ciclo.

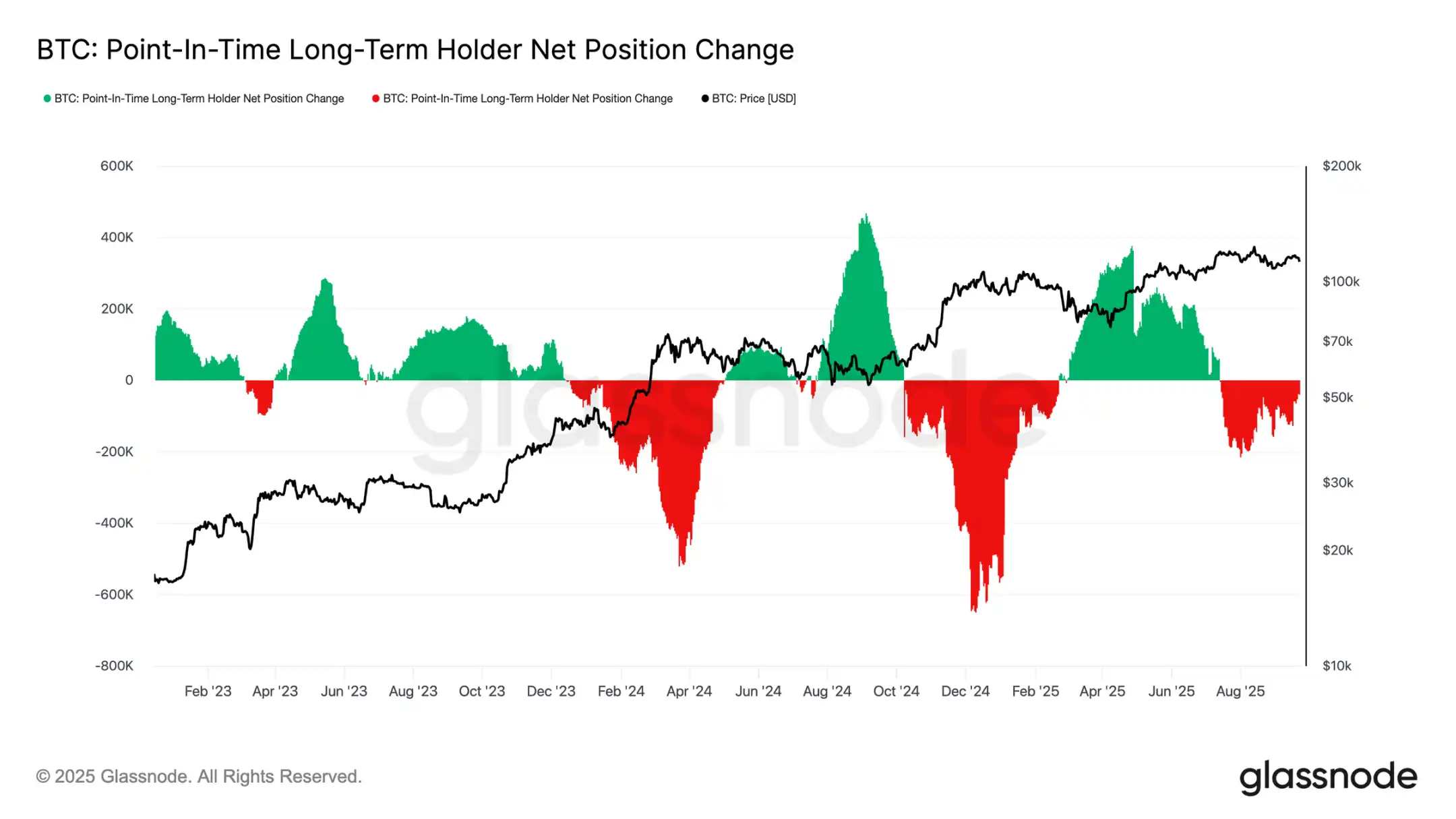

Equilibrio Fragile

Gli afflussi negli ETF finora hanno bilanciato le vendite degli HODLer, ma il margine di errore è minimo. Intorno al periodo della riunione della FOMC, le vendite degli HODLer sono salite a 122.000 BTC al mese, mentre i flussi netti negli ETF sono crollati da 2.600 BTC al giorno a quasi zero. La combinazione di una crescente pressione di vendita e una domanda istituzionale in calo ha creato uno sfondo fragile, predisponendo il terreno alla debolezza.

Pressione sul Mercato Spot

Questa fragilità è evidente nel mercato spot. Durante la svendita post-FOMC, il volume degli scambi è aumentato mentre le liquidazioni forzate e la liquidità ridotta hanno accentuato la tendenza al ribasso. Nonostante il dolore, si è formato un minimo temporaneo vicino al costo base dei detentori a breve termine intorno a $111.800.

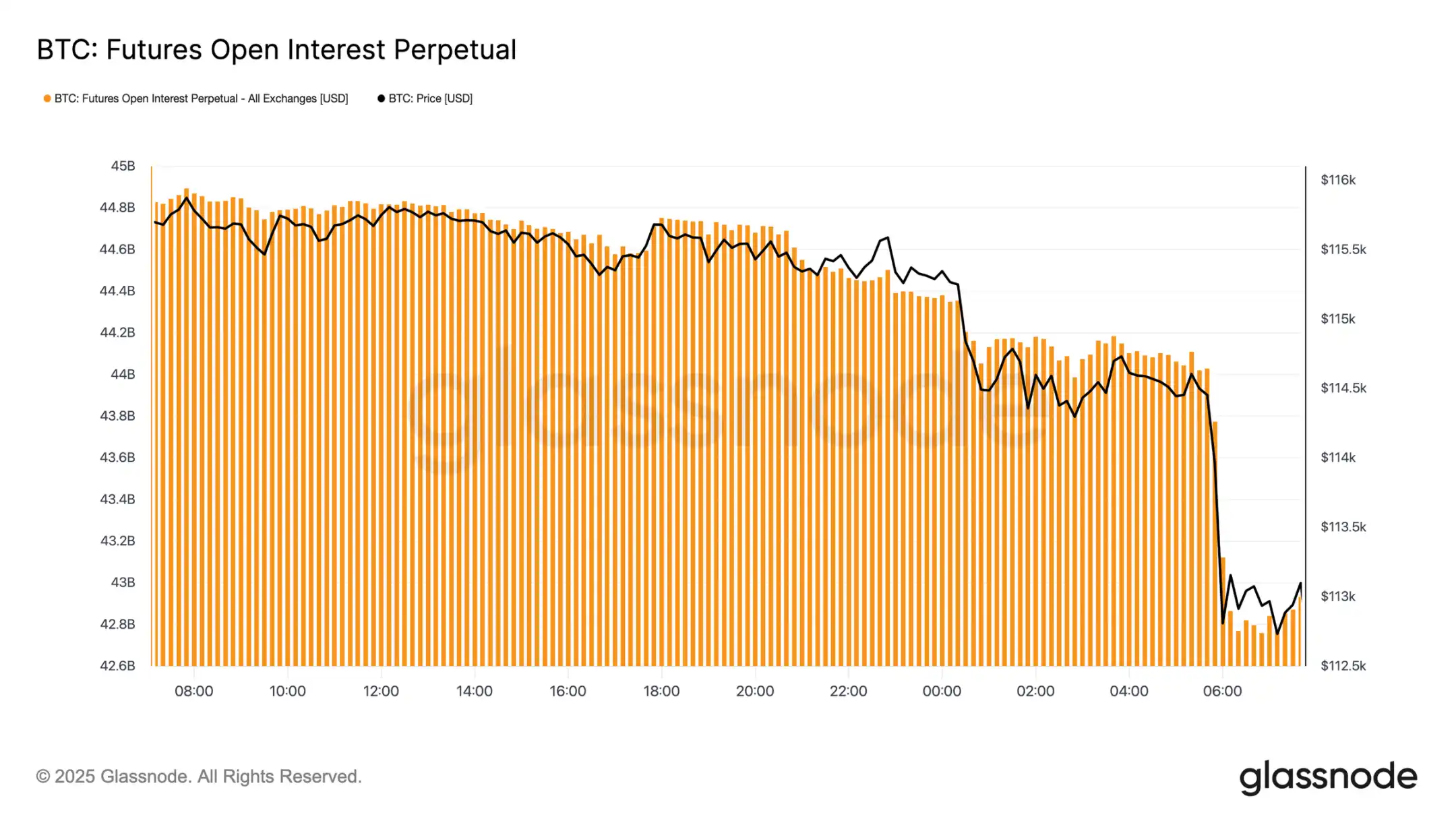

Deleveraging dei Futures

Contemporaneamente, quando Bitcoin è sceso sotto i $113.000, l'open interest nei contratti futures è diminuito bruscamente da $44,8 miliardi a $42,7 miliardi. Questo evento di deleveraging ha liquidato le posizioni long a leva, amplificando la pressione al ribasso. Sebbene abbia causato instabilità nel breve termine, questo reset ha aiutato a eliminare l'eccesso di leva e a ristabilire l'equilibrio nel mercato dei derivati.

Cluster di Liquidazione

La heat map delle liquidazioni dei contratti perpetui offre ulteriori spunti. Quando il prezzo è sceso sotto la fascia $114.000-$112.000, densi cluster di posizioni long a leva sono stati liquidati, portando a un numero significativo di liquidazioni e accelerando il ribasso. Sacche di rischio esistono ancora sopra i $117.000, rendendo entrambi i lati del mercato suscettibili alla volatilità guidata dalla liquidità. In assenza di una domanda più forte, la vulnerabilità vicino a questi livelli aumenta il rischio di ulteriori intense fluttuazioni.

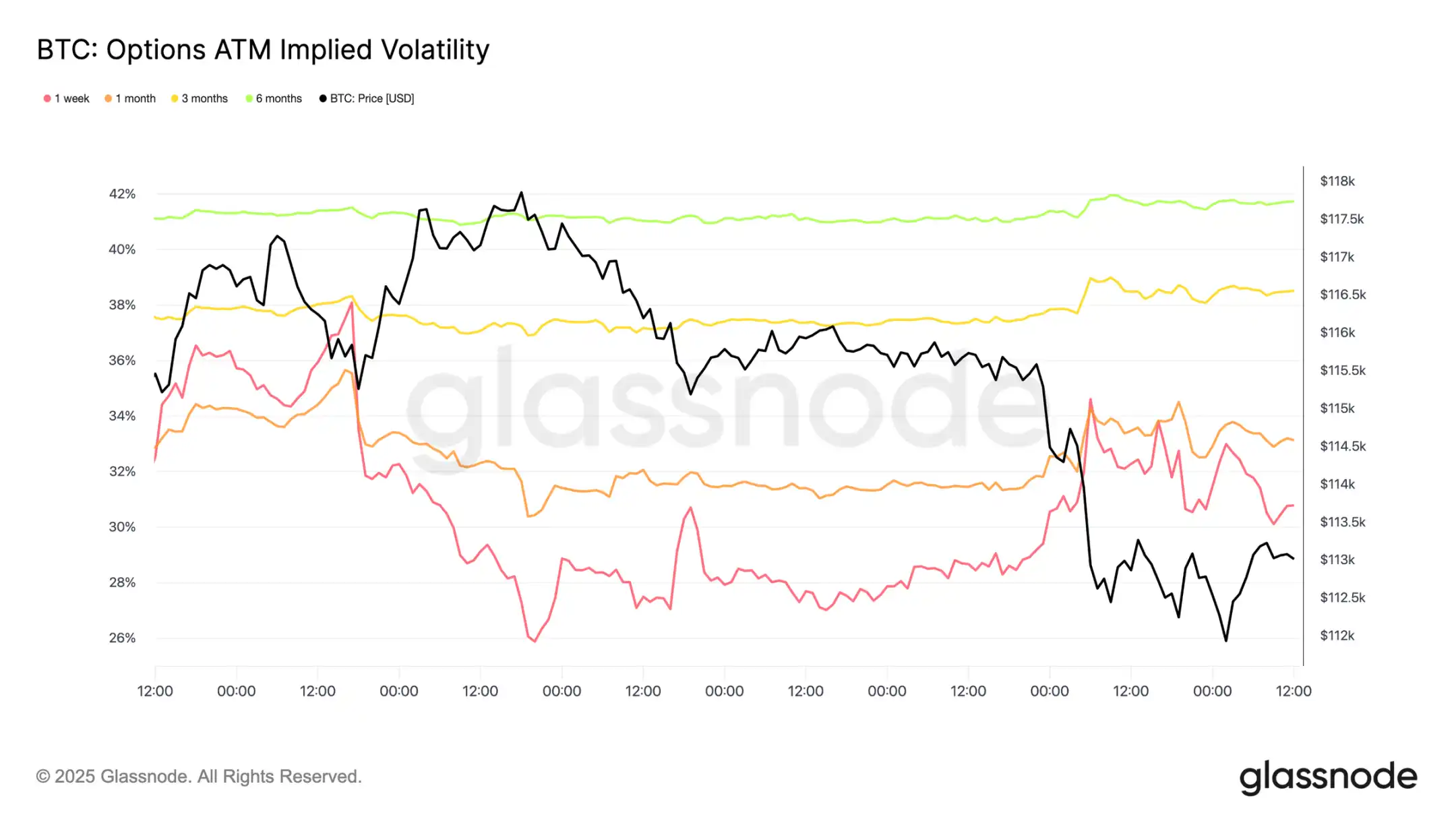

Mercato delle Opzioni

Volatilità

Passando al mercato delle opzioni, la volatilità implicita ha fornito ai trader una visione chiara su come navigare una settimana turbolenta. Due catalizzatori principali hanno plasmato il panorama di mercato: il primo taglio dei tassi dell'anno e il più grande evento di liquidazione dal 2021. Con la domanda di copertura in aumento, la volatilità è salita prima della riunione della FOMC ma è rapidamente diminuita dopo la conferma del taglio dei tassi, indicando che questa mossa era già stata in gran parte prezzata. Tuttavia, la drammatica liquidazione dei futures di domenica notte ha riacceso la domanda di protezione, guidando un rally della volatilità che poi si è esteso fortemente su varie scadenze.

Rivalutazione del Taglio dei Tassi da Parte del Mercato

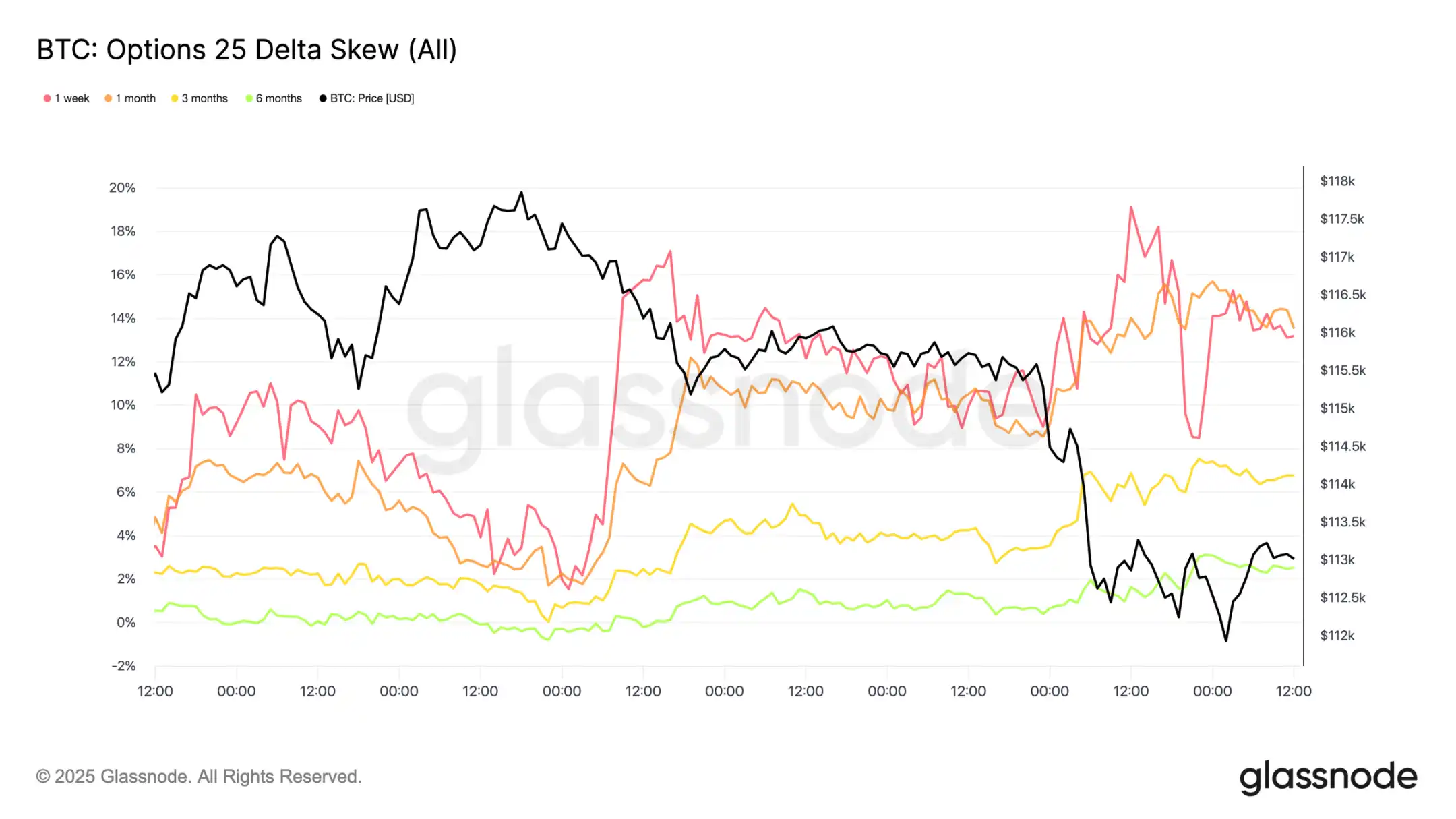

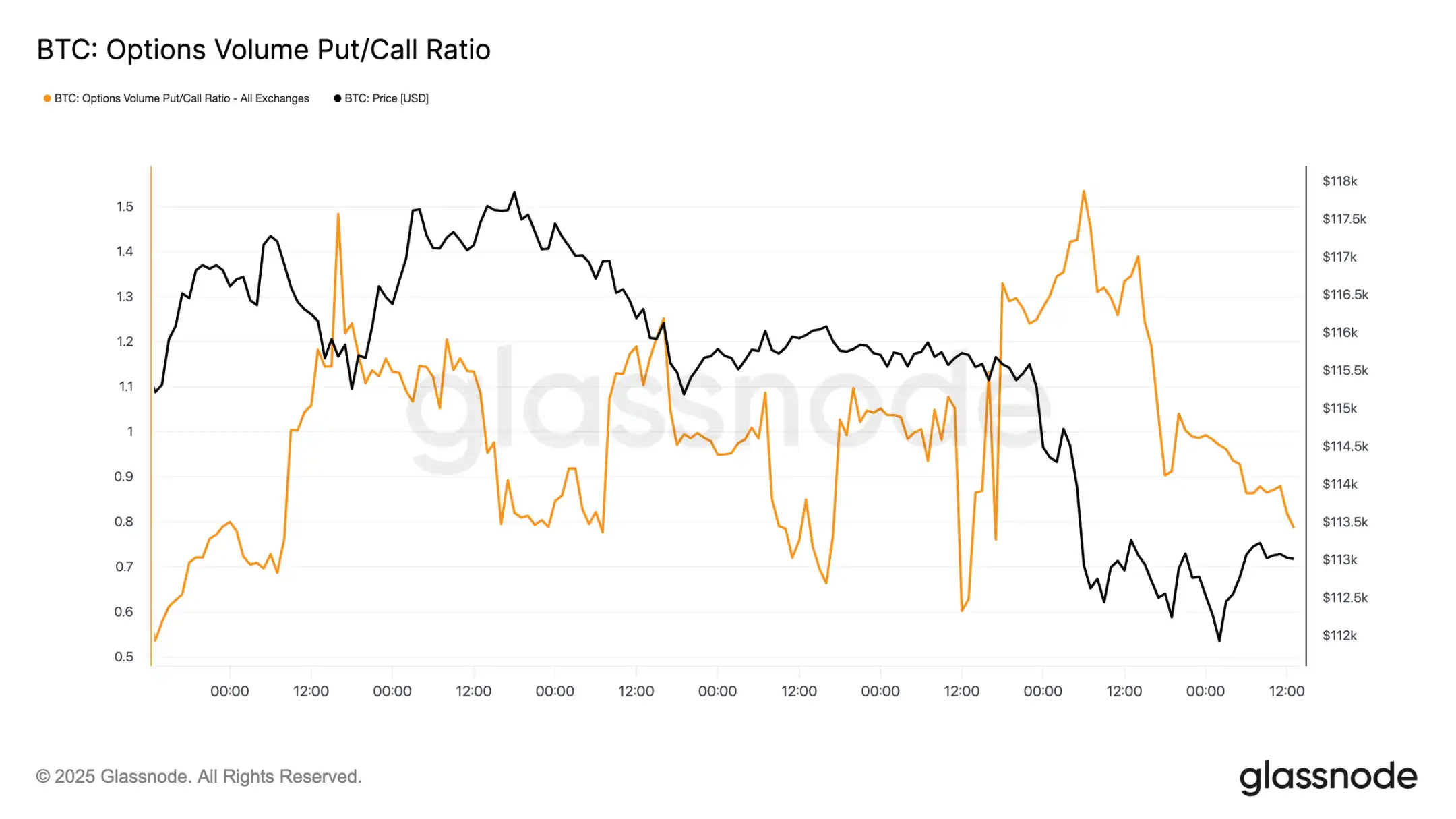

Dopo la riunione della FOMC, si è registrata una domanda pronunciata di opzioni put sia come protezione contro un forte ribasso sia come modo per trarre profitto dalla volatilità. Solo due giorni dopo, il mercato ha confermato questo segnale con il più grande evento di liquidazione dal 2021.

Flusso Put/Call delle Opzioni

Dopo la svendita, il rapporto tra il volume delle opzioni put e call ha visto un calo poiché i trader hanno bloccato i profitti sulle opzioni put in-the-money, mentre altri sono passati a opzioni call più economiche. Le opzioni a breve e medio termine favoriscono ancora fortemente le put, rendendo la protezione al ribasso relativamente più costosa rispetto all'esposizione al rialzo. Questo squilibrio ha creato un'opportunità per i partecipanti con una visione costruttiva di fine anno: accumulare opzioni call a un costo relativamente inferiore o finanziare la propria tesi vendendo costosa esposizione al rischio di ribasso.

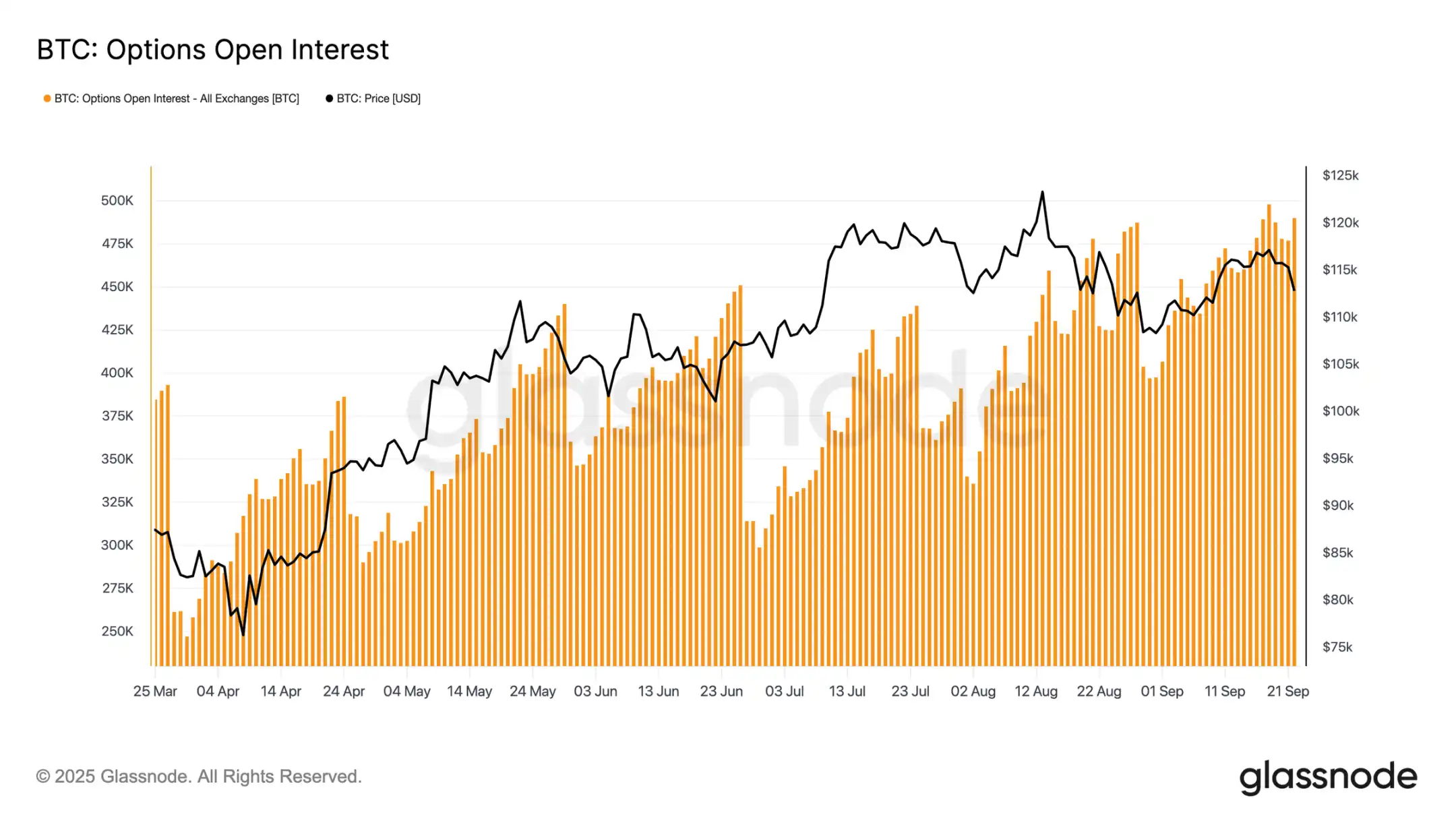

Open Interest delle Opzioni

L'open interest totale delle opzioni rimane vicino ai massimi storici e dovrebbe diminuire bruscamente alla scadenza di venerdì mattina, per poi ricostruirsi verso dicembre. Il mercato si trova attualmente in un punto in cui anche piccoli movimenti di prezzo costringono i market maker a coperture aggressive. I market maker sono short sul ribasso e long sul rialzo, una struttura che amplifica la pressione di vendita limitando i rimbalzi. Questa dinamica inclina il rischio di volatilità a breve termine verso il basso, accentuando la fragilità fino allo scioglimento delle posizioni e al reset delle stesse.

Conclusione

Il calo di Bitcoin dopo la riunione della FOMC riflette uno schema tipico di "compra sulla voce, vendi sulla notizia", ma il contesto più ampio indica una crescente sensazione di esaurimento. L'attuale calo del 12% è relativamente lieve rispetto ai cicli passati, ma arriva dopo tre grandi ondate di afflussi di capitale che hanno aumentato la capitalizzazione di mercato realizzata di $678 miliardi, quasi il doppio del ciclo precedente. I detentori a lungo termine hanno realizzato un profitto di 3,4 milioni di BTC, evidenziando una significativa pressione di vendita e maturità in questo rally.

Nel frattempo, l'offerta precedentemente assorbita tramite afflussi negli ETF si è rallentata, creando un equilibrio fragile. Il volume degli scambi spot è aumentato a causa delle vendite forzate, i futures hanno visto un forte deleveraging e il mercato delle opzioni ha prezzato il rischio di ribasso. Questi segnali suggeriscono collettivamente che il momentum di mercato sta diminuendo, con la volatilità guidata dalla liquidità che prende il sopravvento.

A meno che la domanda istituzionale e quella dei detentori non si riallineino, il rischio di un profondo raffreddamento rimane elevato.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Glassnode: Consolidamento ribassista di Bitcoin, grande volatilità in arrivo?

Se iniziano a manifestarsi segnali di esaurimento dei venditori, nel breve termine rimane possibile una spinta verso i 95.000 dollari, ovvero il costo base dei detentori a breve termine.

Axe Compute (NASDAQ: AGPU) completa la ristrutturazione aziendale (precedentemente POAI), la potenza di calcolo GPU decentralizzata di livello enterprise di Aethir entra ufficialmente

Predictive Oncology ha annunciato oggi il suo rebranding ufficiale come Axe Compute e ha iniziato a essere quotata al Nasdaq con il simbolo AGPU. Questo rebranding segna la transizione di Axe Compute verso un’identità operativa aziendale, ufficializzando la commercializzazione della rete GPU decentralizzata di Aethir per offrire a livello globale alle imprese di AI servizi di potenza di calcolo sicuri e di livello enterprise.

Glassnode: Bitcoin in debole oscillazione, grande volatilità in arrivo?

Se iniziano a manifestarsi segni di esaurimento dei venditori, nel breve termine è ancora possibile un movimento verso i 95.000 dollari fino alla base di costo dei detentori a breve termine.

Axe Compute 「NASDAQ: AGPU」 completa la ristrutturazione aziendale (precedentemente POAI), la potenza di calcolo GPU decentralizzata di livello enterprise Aethir entra ufficialmente nel mercato mainstream

Predictive Oncology ha annunciato oggi il cambio ufficiale del proprio nome in Axe Compute e l'inizio della negoziazione sul Nasdaq con il ticker AGPU. Questo rebranding segna il passaggio di Axe Compute a operatore di livello aziendale, avviando la commercializzazione della rete GPU decentralizzata di Aethir per fornire servizi di potenza di calcolo di livello enterprise, affidabili e garantiti, alle aziende AI di tutto il mondo.