Il crollo del 10.11 è stato un attacco organizzato? Analisi dettagliata di due grandi dubbi

La più grande liquidazione della storia è stata un attacco deliberato?

Titolo originale: Was the Friday Crash a Coordinated Attack? The Evidence Points to Something Disturbing

Autore originale: @yq_acc

Traduzione originale: Jiahua, ChainCatcher

L'evento "cigno nero" tra il 10 e l'11 ottobre ha portato alla più grande liquidazione nella storia delle criptovalute, per un importo fino a 19.3 miliardi di dollari. Sebbene i primi rapporti abbiano attribuito la causa al panico di mercato innescato dall'annuncio delle tariffe, un'analisi approfondita dei dati ha rivelato alcuni elementi che sollevano dubbi. Si è trattato forse di un attacco coordinato contro Binance e i detentori di USDe? Esaminiamo le prove.

Punto sospetto 1: Perché proprio questi tre asset?

Il punto più sconcertante di questo crollo si concentra su tre asset specifici: i loro prezzi sono crollati in modo catastrofico, ma solo su Binance:

USDe: è crollato su Binance fino a $0.6567, mentre su altri exchange è rimasto sopra $0.90.

wBETH: è crollato su Binance fino a $430, l'88,7% in meno rispetto al prezzo normale di ETH.

BNSOL: è precipitato su Binance fino a $34.9, mentre su altri exchange quasi non ci sono state oscillazioni.

Questo fenomeno di crollo "specifico per exchange" ha immediatamente fatto scattare l'allarme. Il panico di mercato di solito non colpisce in modo così preciso una sola piattaforma.

Punto sospetto 2: Tempismo sospettosamente perfetto

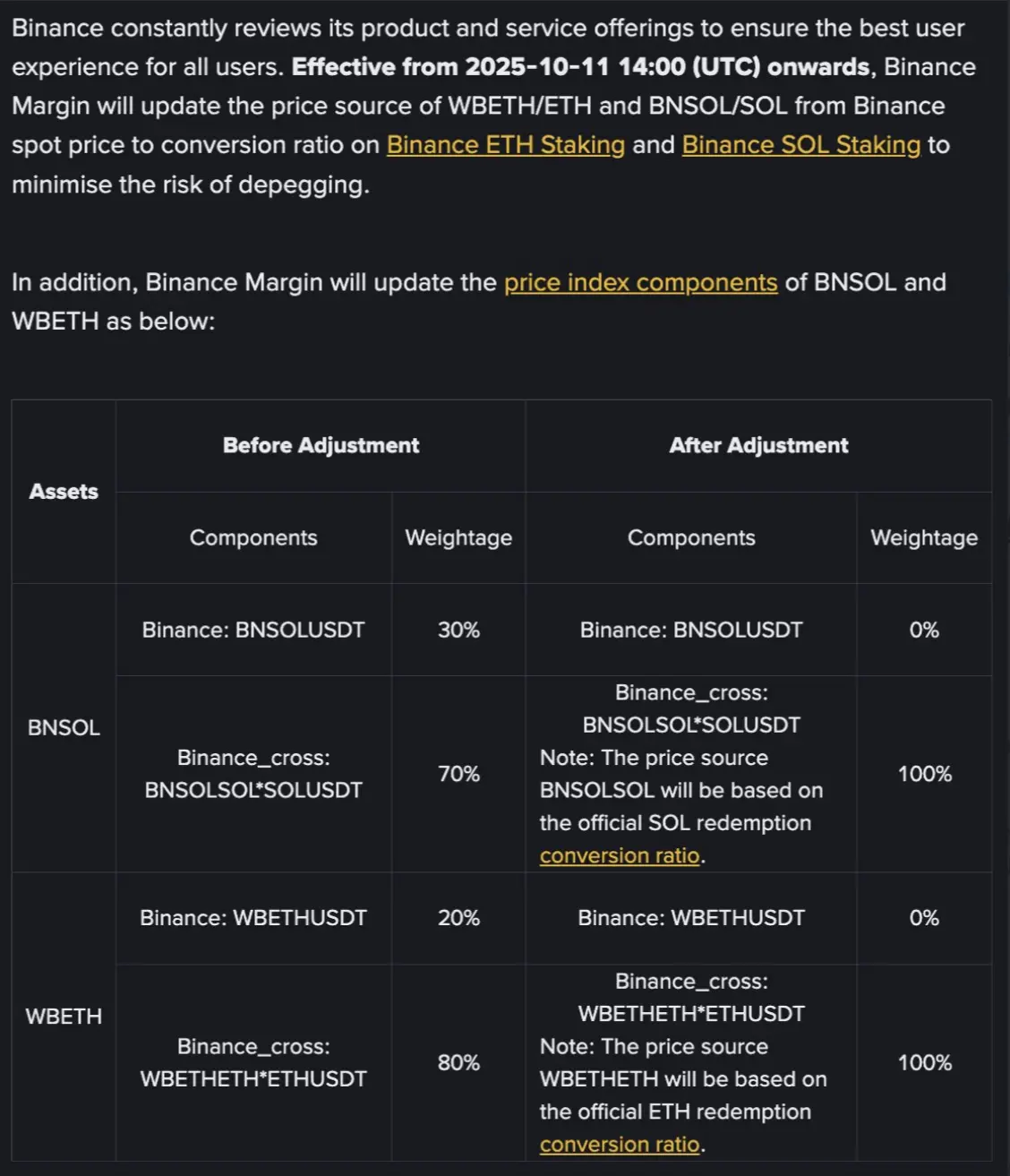

La questione diventa ancora più interessante. Già il 6 ottobre, Binance aveva annunciato che avrebbe aggiornato il meccanismo di pricing di WBETH e BNSOL, con entrata in vigore prevista per il 14 ottobre (poi anticipata all'11 ottobre). E il crollo è avvenuto proprio tra il 10 e l'11 ottobre, esattamente nella "finestra di vulnerabilità" tra l'annuncio e l'entrata in vigore del nuovo meccanismo.

Tra migliaia di coppie di trading, perché solo questi tre asset, annunciati in anticipo per l'aggiornamento, hanno subito uno sganciamento estremo? La probabilità che sia una semplice coincidenza è minima.

Ipotesi di attacco: una timeline pianificata nei dettagli

Supponendo che si sia trattato davvero di un attacco organizzato, la timeline mostra una pianificazione meticolosa:

Ore 5:00 (UTC+8): Il mercato inizia a scendere a causa delle notizie sulle tariffe, una reazione normale.

Ore 5:20 (UTC+8): Le liquidazioni sugli altcoin accelerano improvvisamente. Questa fase potrebbe essere stata mirata a colpire le posizioni dei market maker.

Ore 5:43 (UTC+8): USDe, WBETH e BNSOL iniziano a crollare contemporaneamente su Binance.

Ore 6:30 (UTC+8): La struttura di mercato crolla completamente.

Dettagli specifici del crollo:

-

Ore 5:00 (UTC+8): Inizio della volatilità di mercato

-

Bitcoin inizia a scendere da $119,000

-

Il volume di scambi resta nella norma

-

I market maker mantengono spread standard

-

-

Ore 5:20 (UTC+8): Prima ondata di liquidazioni a cascata

-

Le liquidazioni sugli altcoin accelerano bruscamente

-

Il volume di scambi esplode: 10 volte quello delle normali attività

-

Si osserva una modalità di ritiro dei market maker

-

-

Ore 5:43 (UTC+8): Evento chiave di sganciamento

-

USDe: $1.00 → $0.6567 (-34.33%)

-

WBETH: 3,813 USDT → inizia il crollo catastrofico

-

BNSOL: ~200 USDT → crollo accelerato

-

-

Ore 5:50 (UTC+8): Massima divergenza

-

WBETH tocca 430.65 USDT (in calo dell'88,7% rispetto al fair value)

-

BNSOL tocca il minimo a 34.9 USDT (-82,5%)

-

Totale assenza di liquidità lato acquisto

-

-

Ore 6:30 (UTC+8): Crollo totale della struttura di mercato

-

Liquidazioni totali superiori a 10 miliardi di dollari

-

I market maker si ritirano completamente

- Le anomalie di prezzo specifiche di Binance raggiungono il picco

-

USDE/USDT in calo alle 5:43 (UTC+8)

WBETH/USDT in calo alle 5:43 (UTC+8)

C'è un intervallo di 23 minuti tra la prima ondata di liquidazioni e il crollo di USDe, WBETH e BNSOL, il che indica un'esecuzione sequenziale, non un evento di panico casuale.

BNSOL/USDT in calo alle 5:43 (UTC+8)

Il fattore USDe

USDe presenta alcune debolezze che lo rendono un bersaglio ideale per un attacco:

1.Leva nascosta: Il piano di rendimento del 12% di Binance ha incentivato gli utenti a prendere in prestito in modo ricorsivo, creando posizioni con leva fino a 10 volte.

2.Concentrazione delle garanzie: Molti trader usano USDe come collaterale per la marginazione.

3.Liquidità debole: Nonostante sia chiamata "stablecoin", la profondità del book di USDe è sorprendentemente bassa.

Quando USDe è crollato a $0.6567, non solo ha causato perdite dirette, ma potrebbe aver innescato una reazione a catena in tutto l'ecosistema.

Punto di vista dei market maker

Una teoria diffusa tra i trader è che la prima ondata di liquidazioni sugli altcoin alle 5:20 (UTC+8) fosse mirata specificamente a colpire i market maker. Una volta che i market maker sono costretti a uscire a causa delle perdite, rimuovono contemporaneamente tutti gli ordini da tutte le coppie di trading, facendo sì che il mercato perda liquidità all'istante e diventi vulnerabile.

La prova è che, in quel momento, molti altcoin su Binance avevano prezzi molto inferiori rispetto ad altri exchange, coerentemente con il modello di liquidazione dei principali market maker.

Tracciare i fondi

Se si è trattato di un attacco organizzato, gli attaccanti hanno ottenuto profitti straordinari:

Profitto potenziale da short: 300 - 400 milioni di dollari

Accumulo a prezzi bassi: opportunità per 400 - 600 milioni di dollari

Arbitraggio tra exchange: 100 - 200 milioni di dollari

Potenziale totale di profitto: da 800 milioni a 1.2 miliardi di dollari

Questi non sono profitti da trading normale, ma rendimenti da rapina.

Altre spiegazioni

A onor del vero, esistono anche altre possibilità:

1.Effetto domino delle liquidazioni: Una grande liquidazione può naturalmente innescare un effetto valanga.

2.Rischio eccessivamente concentrato: Troppi trader hanno adottato strategie simili.

3.Stress di sistema: Gli exchange possono fallire sotto volumi di trading estremi.

4.Psicologia del panico: La paura stessa crea una profezia che si autoavvera.

Tuttavia, queste spiegazioni difficilmente giustificano perché il crollo abbia colpito in modo così preciso asset e exchange specifici.

Elementi sospetti dell'evento

Ci sono diversi fattori che distinguono questo evento da un tipico crollo di mercato:

-

Specificità della sede: il crollo dei prezzi è stato quasi esclusivamente limitato a Binance

-

Selettività degli asset: solo gli asset per cui era stato annunciato in anticipo un aggiornamento sono stati gravemente colpiti

-

Precisione temporale: è avvenuto esattamente nella finestra di vulnerabilità

-

Sequenzialità: i market maker sono stati eliminati prima che venissero colpiti gli obiettivi principali

-

Modello di profitto: coerente con una strategia pre-pianificata

Se fosse vero, cosa significherebbe

Se si è trattato davvero di un attacco coordinato, rappresenta una nuova evoluzione nella manipolazione dei mercati crypto. Gli attaccanti non attaccano più i sistemi o rubano chiavi, ma trasformano la struttura stessa del mercato in un'arma.

Questo implicherebbe che:

-

Ogni annuncio di un exchange diventa una potenziale vulnerabilità

-

La trasparenza potrebbe paradossalmente ridurre la sicurezza

-

La struttura del mercato necessita di una riprogettazione fondamentale

-

Gli attuali modelli di rischio non sono sufficienti

Alcune possibilità inquietanti

Sebbene non possiamo dimostrare con certezza l'esistenza di un attacco organizzato, le prove costituiscono un ragionevole sospetto. La precisione, il tempismo, la specificità della sede e il modello di profitto corrispondono perfettamente a un attacco coordinato.

Che sia stato tramite speculazione brillante o pianificazione deliberata, qualcuno ha trasformato la trasparenza di Binance in una vulnerabilità e, nel processo, ha sottratto quasi un miliardo di dollari.

L'industria crypto ora deve affrontare una domanda inquietante: nei nostri mercati interconnessi e operativi 24/7, la trasparenza stessa è diventata un'arma nelle mani di partecipanti astuti?

Fino a quando non avremo una risposta chiara, i trader dovrebbero presumere che tutti gli exchange abbiano vulnerabilità simili. L'evento del 10-11 ottobre può avere molte spiegazioni, ma una cosa è certa: non è stato casuale.

L'analisi di questo articolo si basa sui dati di mercato disponibili, sul confronto dei prezzi tra exchange e sui modelli comportamentali consolidati del mercato. Le opinioni espresse rappresentano solo me stesso, sono di riferimento ma non rappresentano la posizione di alcuna istituzione.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Il fossato delle public chain è solo 3 punti? Le dichiarazioni del fondatore di Alliance DAO scatenano un acceso dibattito nella comunità crypto

Invece di preoccuparsi delle "barriere protettive", forse dovremmo riflettere su come le criptovalute possano soddisfare in modo più rapido, economico e conveniente le reali esigenze di un numero maggiore di utenti di mercato.

Glassnode: Consolidamento ribassista di Bitcoin, grande volatilità in arrivo?

Se iniziano a manifestarsi segnali di esaurimento dei venditori, nel breve termine rimane possibile una spinta verso i 95.000 dollari, ovvero il costo base dei detentori a breve termine.

Axe Compute (NASDAQ: AGPU) completa la ristrutturazione aziendale (precedentemente POAI), la potenza di calcolo GPU decentralizzata di livello enterprise di Aethir entra ufficialmente

Predictive Oncology ha annunciato oggi il suo rebranding ufficiale come Axe Compute e ha iniziato a essere quotata al Nasdaq con il simbolo AGPU. Questo rebranding segna la transizione di Axe Compute verso un’identità operativa aziendale, ufficializzando la commercializzazione della rete GPU decentralizzata di Aethir per offrire a livello globale alle imprese di AI servizi di potenza di calcolo sicuri e di livello enterprise.