La "tassa invisibile" dell'oro on-chain: premio di scambio e difetti strutturali

Quando la "tokenizzazione" perde significato: perché dovremmo acquistare oro on-chain a un prezzo superiore?

Quando la "tokenizzazione" perde significato: perché dovremmo pagare un premio per acquistare oro on-chain?

Scritto da: @ballsyalchemist

Traduzione: AididiaoJP, Foresight News

L’oro on-chain (come PAXG e XAUT), pur introducendo il concetto di asset del mondo reale, presenta una trappola principale: un premio di negoziazione persistente e difetti strutturali. Questi fattori ostacolano l’arbitraggio efficiente da parte dei market maker, permettendo così che il prezzo dei token si discosti in modo significativo e prolungato dal loro fair value. Alla fine, questi difetti agiscono come una sorta di “tassa indiretta”, danneggiando gli interessi degli investitori.

L’oro tokenizzato ha attirato con successo molti utenti crypto nel campo degli asset del mondo reale, ma a quale prezzo?

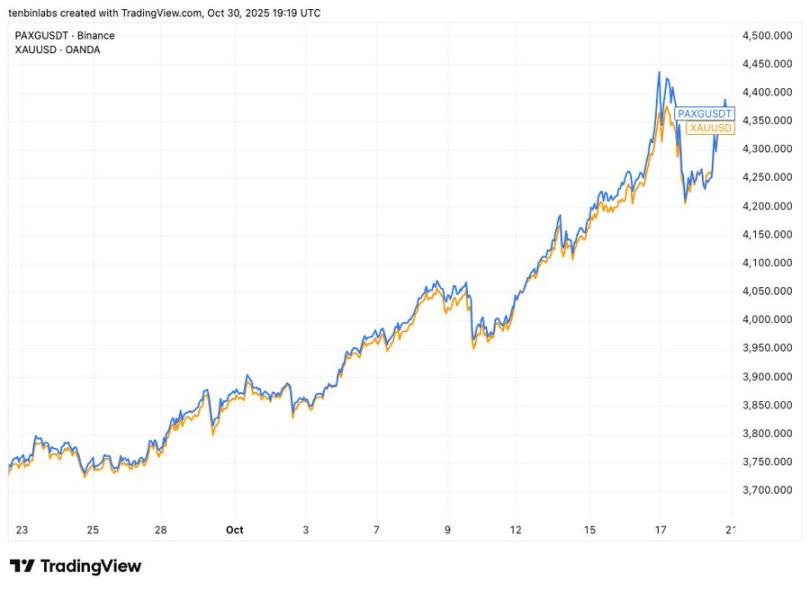

Prezzo PAXG su Binance vs prezzo spot dell’oro

Questo semplice grafico di confronto dei prezzi mostra: la linea blu rappresenta il principale oro tokenizzato PAXG, la linea gialla rappresenta l’oro spot. Ogni token PAXG corrisponde a un’oncia di oro spot. Tuttavia, durante il periodo illustrato, quasi ogni acquirente di PAXG ha acquistato a un prezzo superiore rispetto allo spot.

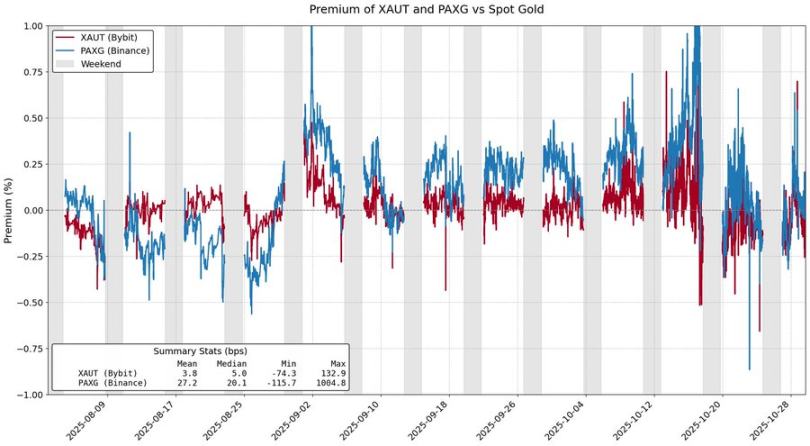

Premio di PAXG e XAUT rispetto all’oro spot

Gli asset tokenizzati dovrebbero rendere più conveniente l’investimento in asset reali, ma l’oro, che rappresenta l’84% della capitalizzazione totale delle commodity tokenizzate, non ha raggiunto questo obiettivo. Questi premi sembrano derivare dalla domanda di mercato, ma in realtà sono causati da attriti strutturali insiti nel modello di emissione dei token.

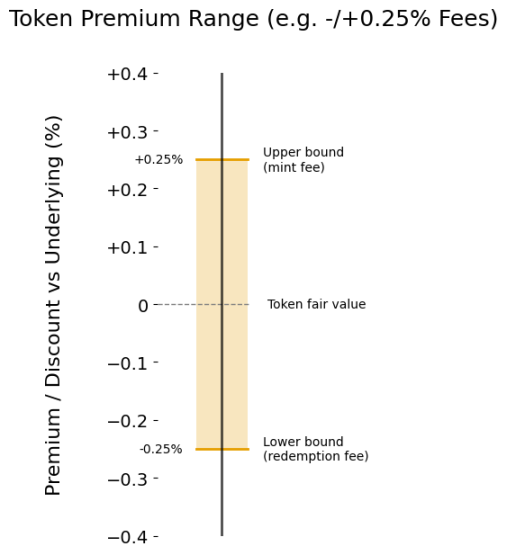

Commissioni di minting e redemption

La principale fonte del premio dei prodotti tokenizzati sono proprio le commissioni di minting e redemption. Queste commissioni definiscono di fatto la “fascia di premio” del prezzo del token, consentendo una fluttuazione ragionevole rispetto al valore dell’asset sottostante.

Supponiamo che tu sia un market maker di XAUt e PAXG. Se il prezzo dell’oro sale rapidamente e il capitale affluisce nell’oro tokenizzato, a quale prezzo saresti disposto a vendere? Almeno non inferiore al costo del tuo inventario, che è determinato dalla commissione di minting, fissando di fatto un soft cap al prezzo.

Allo stesso modo, l’oro tokenizzato può anche essere scambiato a sconto. Quando il capitale esce, acquisterai XAUt o PAXG solo a un prezzo inferiore rispetto a quello che otterresti riscattando i token da Tether o Paxos. Proprio come la commissione di minting limita il potenziale rialzo, la commissione di redemption limita il potenziale ribasso.

Fascia di premio determinata dalle commissioni

Più alte sono le commissioni, più ampia è la fascia di premio e maggiore è la deviazione del prezzo del token dal valore reale. Attualmente Tether applica una commissione di minting/redemption dello 0,25% su XAUt, mentre Paxos adotta una tariffa a scaglioni: 1% per 2-25 PAXG, 0,125% per oltre 800.

Considerando i costi operativi della tokenizzazione dell’oro fisico, queste commissioni possono sembrare ragionevoli. Tuttavia, è evidente che ridurre tali commissioni diminuirebbe le deviazioni di prezzo, a beneficio finale degli investitori.

Attriti strutturali

Le commissioni di minting/redemption fissano solo i “soft” boundaries del prezzo, ma altri attriti nel modello di emissione dei token possono aumentare ulteriormente il premio.

Ad esempio, Tether Gold richiede un minting minimo di 50 XAUt (circa 200.000 dollari) e un redemption minimo di 430 (circa 1,7 milioni di dollari). Queste soglie rendono difficile per i market maker operare con flessibilità, bloccando il capitale per lunghi periodi e aumentando i costi opportunità.

Un altro problema è il ritardo nel settlement. Paxos dichiara esplicitamente che il redemption di PAXG può richiedere diversi giorni lavorativi. Il capitale resta bloccato a lungo, con costi opportunità significativi.

Questi attriti scoraggiano i market maker, a meno che i profitti non siano sufficientemente elevati. Il risultato è che il prezzo dell’oro tokenizzato può discostarsi notevolmente dal valore reale, persino oltre i limiti fissati dalle commissioni.

L’oro tokenizzato dimostra l’attrattiva degli RWA, ma mette anche in luce i limiti dell’attuale modello. L’oro on-chain non solo viene scambiato con un premio, ma il redemption è anche lento. Questi ostacoli sono come tasse invisibili. Se gli asset tokenizzati vogliono svilupparsi, non dovrebbero penalizzare gli utenti che scelgono la blockchain.

Liquidità, efficienza nel redemption e stabilità dei prezzi devono andare di pari passo, senza che una vada a scapito dell’altra: questo deve cambiare.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Perché il prezzo di bitcoin può salire solo quando il governo degli Stati Uniti riapre?

Dopo 36 giorni di sospensione, il TGA ha prosciugato la liquidità globale?

Un altro importante round di finanziamento si concretizza quest'anno: come fa Ripple a sostenere una valutazione di 40 miliardi di dollari?

Grandi finanziamenti, la scala di RLUSD supera 1.1 billions, e la collaborazione con Mastercard: questi tre progressi creano un ciclo di feedback positivo che potrebbe segnare la trasformazione di Ripple dal concetto di "SWIFT basato su blockchain" a un'infrastruttura globale di regolamento trainata effettivamente dai ricavi.

Nel DeFi c'è un potenziale rischio di 8 miliardi di dollari, ma finora è esploso solo 1 miliardo.

Il crollo di Stream Finance e la crisi sistemica.

Analisi dei dati: la battaglia per i 100.000 dollari, bitcoin rimbalzerà o scenderà ancora?

Il mercato potrebbe essere entrato in una fase di lieve mercato orso.