Autore: DeFi Warhol

Traduzione: Saoirse, Foresight News

(L’articolo originale è stato sintetizzato e ridotto)

Gli airdrop di criptovalute sembrano essere “soldi gratis”, ma i “cacciatori di airdrop” più esperti sanno bene che non ogni airdrop vale il costo del gas e lo sforzo. Negli ultimi 5-7 anni ho partecipato a decine di airdrop: alcuni hanno portato guadagni a sei cifre, altri si sono rivelati privi di valore.

La chiave della differenza sta in una valutazione accurata. Questo articolo costruirà un framework, combinando casi reali come Uniswap e parametri quantitativi, per offrire una guida agli operatori su come identificare airdrop ad alto potenziale e basso rischio.

Dimensioni chiave per la valutazione degli airdrop

Valutare il potenziale di un airdrop non si basa su supposizioni o seguire la massa, ma su un processo strutturato. Di seguito vengono analizzate sei dimensioni fondamentali, ognuna delle quali si concentra sui fattori chiave di rischio e rendimento:

-

Fondamentali e narrazione del protocollo

-

Distribuzione dei token e tokenomics

-

Criteri di eleggibilità e resistenza agli attacchi Sybil

-

Bilanciamento tra impegno, costi, rischi e ritorni

-

Contesto di mercato e tempismo

-

Liquidità e strategia di uscita

Segue una spiegazione dettagliata:

Fondamentali e narrazione del protocollo

Prima di interagire con una testnet o effettuare un bridge cross-chain, è fondamentale valutare il progetto stesso: il valore dell’airdrop deriva dal successo del protocollo sottostante, non nasce dal nulla.

-

Valore centrale del progetto: il progetto risolve un problema reale (come la soluzione di scaling di Ethereum di Arbitrum) o segue solo una moda? I progetti con forti casi d’uso o tecnologie innovative (come nuove soluzioni di scaling o moduli DeFi unici) hanno più probabilità che il valore del token superi i cicli speculativi di breve termine; al contrario, i progetti imitativi senza vantaggi distintivi spesso vedono il prezzo stagnare dopo la vendita dei “cacciatori”.

-

Allineamento con la narrazione di mercato: il mercato crypto è guidato dalle narrazioni; temi come blockchain modulari, restaking, ZK Rollups nel 2023-2024 hanno attirato molta attenzione. I progetti che cavalcano queste narrazioni (come Celestia, una rete dati modulare) e riescono a dimostrare valore possono vedere esplodere la domanda di token; attenzione però ai “progetti puramente narrativi” senza basi tecniche, il cui hype svanisce rapidamente.

-

Attività di utenti e sviluppatori: valuta la vitalità del progetto tramite dati on-chain (attività su testnet), dinamiche della community (discussioni su Discord), frequenza degli aggiornamenti degli sviluppatori. Se il comportamento degli utenti non è puramente speculativo (come Blur nel mercato NFT, che ha aumentato il volume reale tramite la gamification degli airdrop), il progetto ha più potenziale a lungo termine.

Conclusione chiave: se ti interessa un progetto solo perché “ha un airdrop” e non per il suo valore intrinseco, partecipa con cautela — se il protocollo ha difetti, anche il miglior design di airdrop non può sostenere il valore del token nel lungo periodo.

Distribuzione dei token e tokenomics

Il design del token è il cuore del valore di un airdrop; è fondamentale prestare attenzione a proporzione di distribuzione, meccanismi di cattura del valore, regole di vesting e valutazione:

-

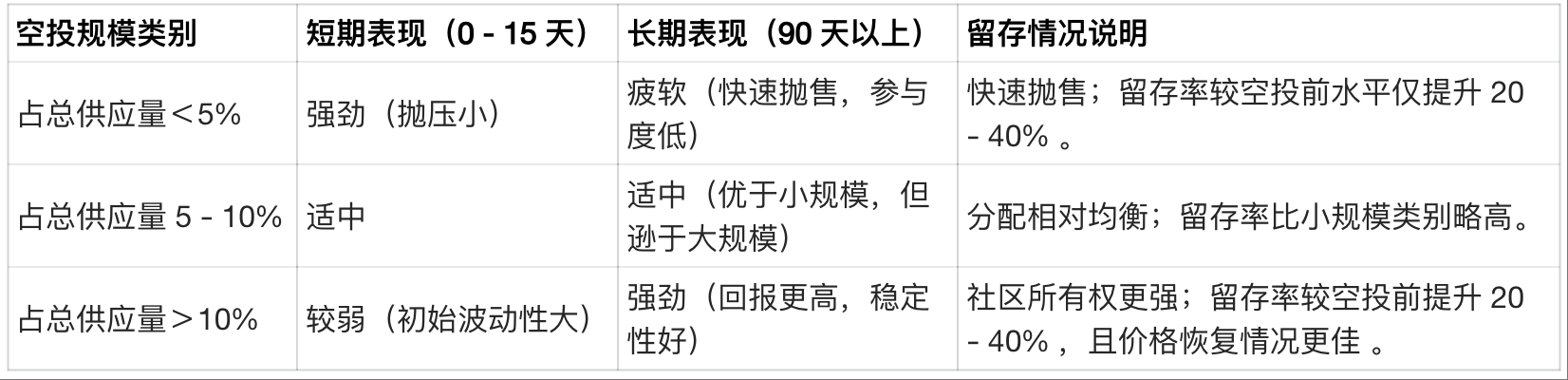

Quota di distribuzione agli utenti: airdrop che distribuiscono oltre il 10% dell’offerta totale agli utenti tendono ad avere una maggiore retention e performance più stabile; se la quota è inferiore al 5%, è più probabile una vendita concentrata. Ad esempio, l’airdrop di Uniswap nel 2020 ha distribuito il 15% dell’offerta UNI, raggiungendo un valore massimo di 6.4 miliardi di dollari e creando una community di governance fedele; nel 2024, alcuni airdrop con bassa quota agli utenti e controllo interno hanno visto il prezzo crollare subito dopo il listing, senza riprendersi.

Differenze di performance a breve/lungo termine e retention degli utenti in base alla quota di distribuzione degli airdrop

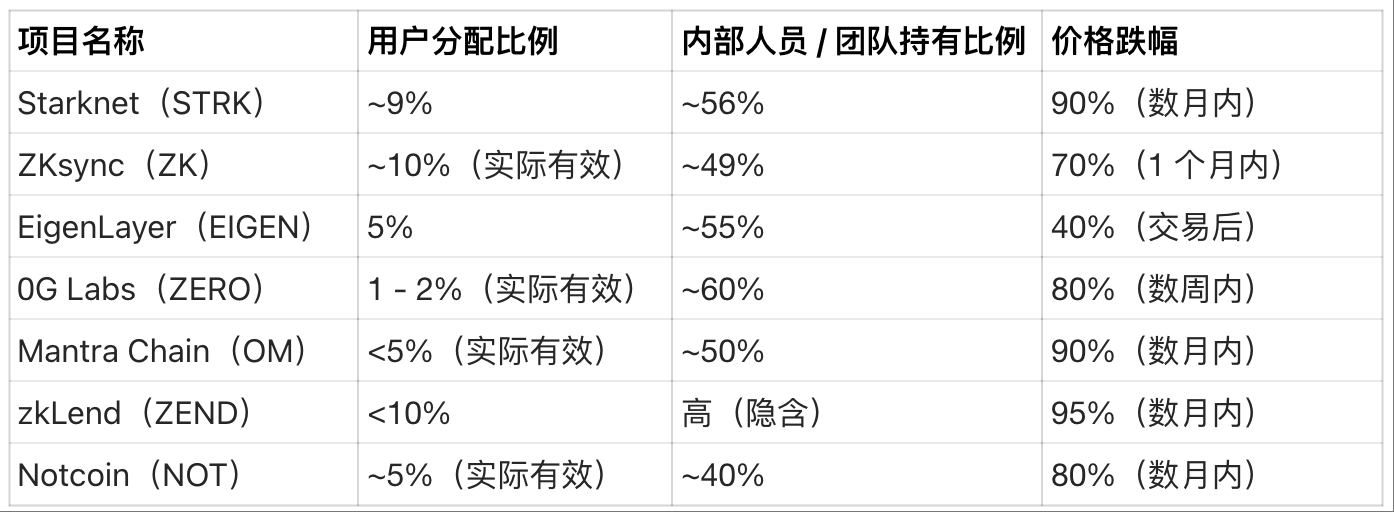

Airdrop di criptovalute nel 2024: bassa quota agli utenti e predominanza degli insider

-

Meccanismi di cattura del valore: il token deve avere una funzione economica reale (come dividendi, revenue sharing), non solo governance. Se il token serve solo per la governance (come UNI o DYDX), deve esserci un reale controllo DAO sui flussi di cassa o sui parametri di sistema per mantenere valore a lungo termine; al contrario, progetti come HYPE o GMX, che collegano il valore del token ai profitti, offrono ai “cacciatori” sia l’opzione di incassare l’airdrop sia di detenere per il cash flow, risultando più attraenti.

-

Vesting e liquidità: preferisci airdrop con token immediatamente liquidabili — il vesting forzato a lungo termine o meccanismi veToken (come l’airdrop EigenLayer 2024, inizialmente non trasferibile) impediscono ai “cacciatori” di monetizzare subito, aumentando il rischio.

-

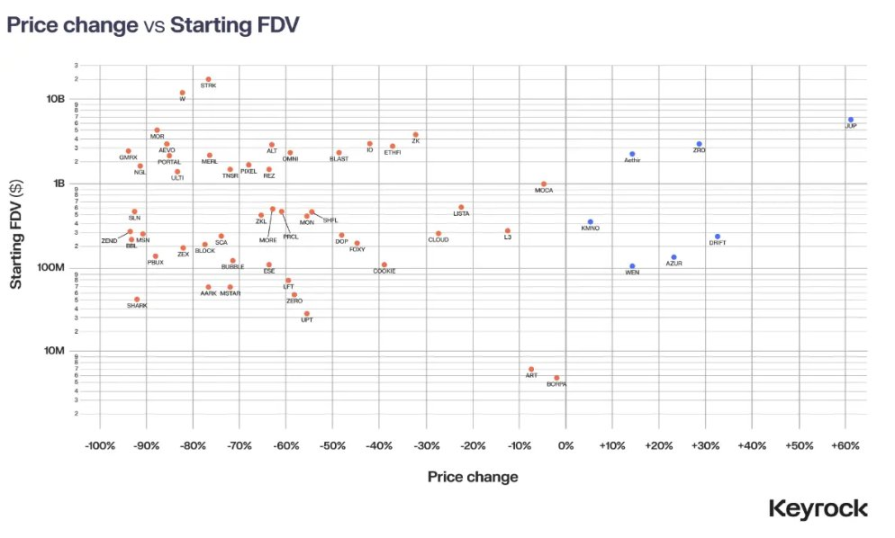

Valutazione fully diluted (FDV): una FDV troppo alta (come il crollo del 50%-80% in due settimane di alcuni progetti nel 2024) è una causa chiave di crash del prezzo. Confronta con progetti simili per trovare un “margine di sicurezza”: se i peer valgono 500 milioni di dollari e il progetto target implica 5 miliardi, attenzione; valuta anche la liquidità — solo con listing su exchange principali o sufficiente profondità DEX si evita che “progetti di qualità vengano svenduti per mancanza di liquidità”.

Performance dei nuovi token crypto rispetto alla loro FDV

-

Segnali di mercato pre-TGE: i prezzi nei mercati pre-lancio riflettono la forza della narrazione, ma attenzione al rischio di sopravvalutazione; usali come indicatori di sentiment, non come garanzia, e regola l’esposizione di conseguenza.

-

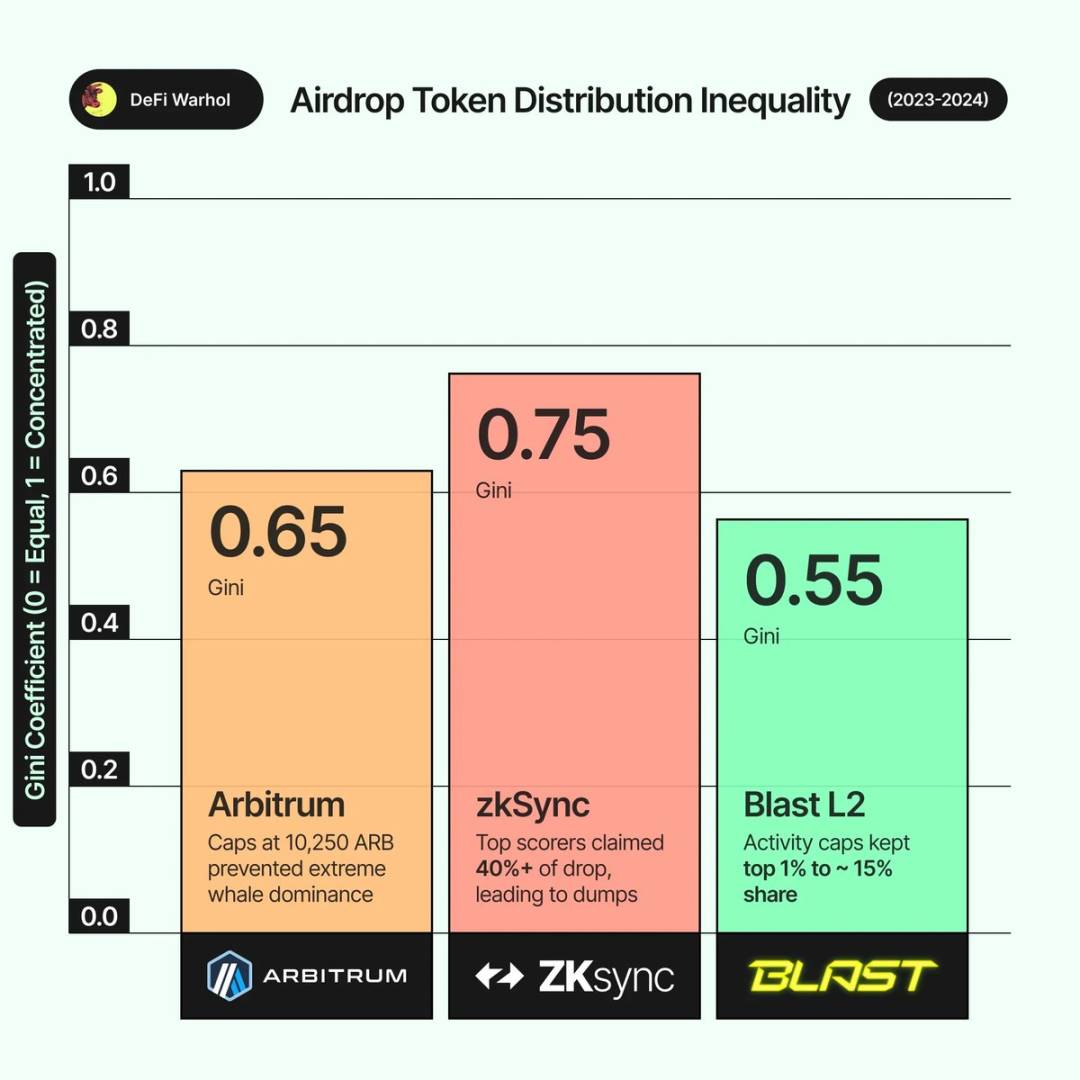

Equità della distribuzione: evita token troppo concentrati in poche “balene” (come nell’airdrop Arbitrum, dove i top user hanno ricevuto 10.250 ARB, creando subito grandi holder). Preferisci progetti con cap individuali e distribuzione quadratica (come Blast L2, che limita l’accumulo dei ricchi), riducendo il rischio di dump concentrati.

Coefficiente di Gini e situazione della distribuzione degli airdrop di tre progetti nel 2023-2024

(Nota: il coefficiente di Gini misura l’equità della distribuzione; più alto è il valore, più è iniqua)

Criteri di eleggibilità e resistenza agli attacchi Sybil

Chiarezza sulle regole di eleggibilità e sulle misure anti-Sybil del progetto aiuta a valutare la “probabilità di ottenere la ricompensa” e la fattibilità di strategie multi-wallet:

-

Trasparenza delle regole: regole pubbliche e chiare (come i task a punti di Arbitrum: bridge, trading multi-mese, fornitura di liquidità) facilitano la pianificazione; se le regole sono vaghe, bisogna “sovra-operare” per coprire i rischi, con efficienza molto bassa.

-

Rapporto costi/benefici per singolo wallet: stima i rendimenti sulla base di casi storici (ad esempio, airdrop L2 Ethereum: 500-2000 dollari per wallet in media); se il potenziale è alto (come i primi trader dYdX che hanno ricevuto decine di migliaia di dollari in DYDX), si può accettare un alto impegno; se serve uno sforzo estremo (come gestire nodi per mesi) per un ritorno ordinario, meglio ridurre l’impegno o rinunciare.

-

Meccanismi anti-Sybil: i progetti spesso usano tecniche per identificare e bannare multi-account (come Optimism nel 2022 che ha rimosso 17.000 indirizzi Sybil, LayerZero nel 2024 che ha ridotto la ricompensa a 800.000 indirizzi Sybil al 15%). Se il progetto è esplicitamente anti-Sybil, usare molti wallet può portare a sprecare gas e perdere l’eleggibilità; in tal caso, concentrati su 1-2 wallet “con attività reale”.

-

Rischio di cambiamento delle regole: alcuni progetti modificano i criteri all’ultimo momento (ad esempio ridefinendo il “comportamento Sybil”); resta aggiornato tramite la community per evitare di essere escluso dopo aver completato le attività.

Bilanciamento tra impegno, costi, rischi e ritorni

Un airdrop è, in sostanza, un investimento di tempo e denaro; è necessario analizzare costi e benefici in anticipo:

-

Tempo e complessità: evita “alto impegno, basso rendimento” (come 100 ore per 500 dollari); attenzione alle “attività a punti” senza scadenza chiara, che possono diventare “trappole a rendimento decrescente”; imposta checkpoint periodici (ad esempio, se dopo un mese non sei tra i top X% degli utenti, esci).

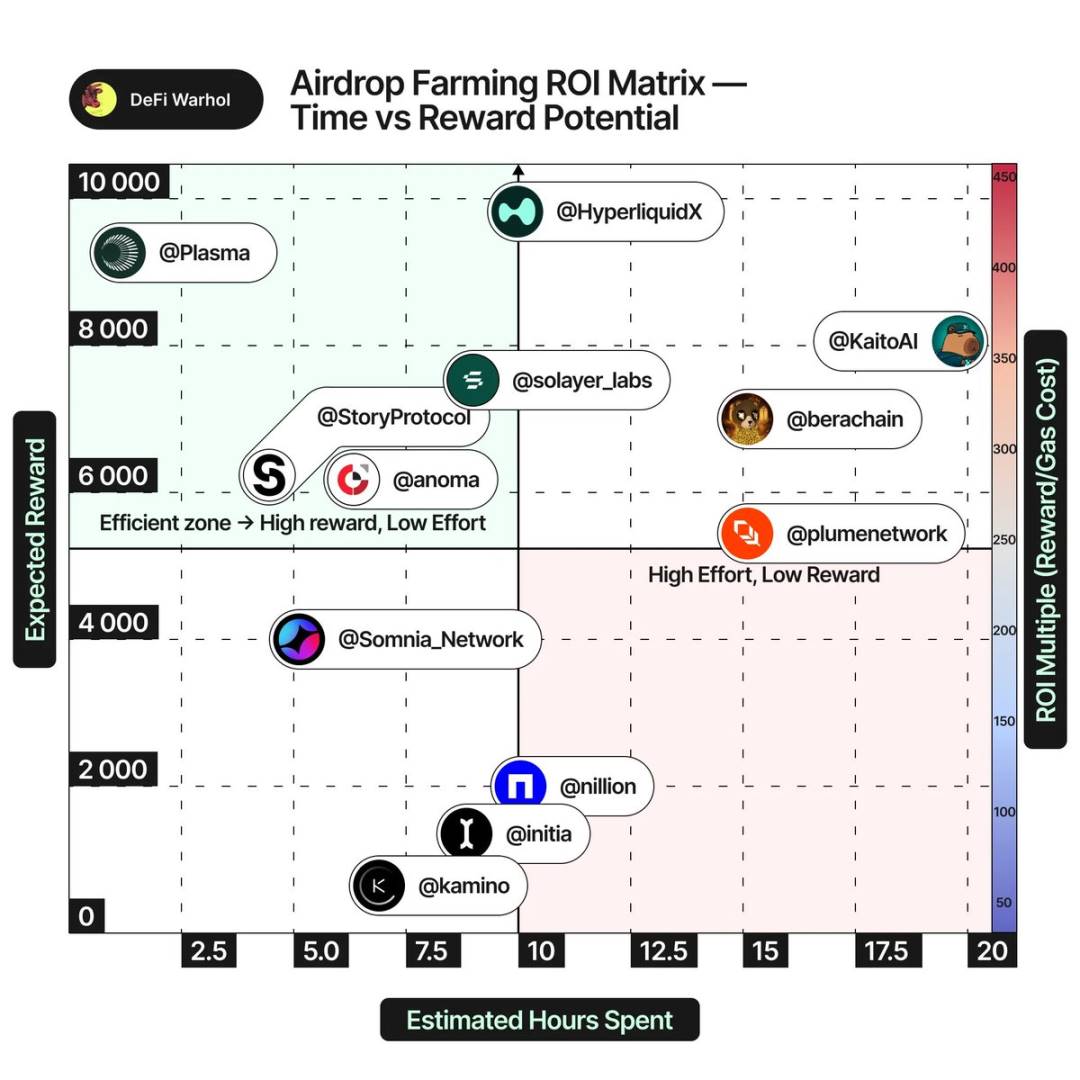

Matrice ROI degli airdrop, che mostra la relazione tra tempo e rendimento dei vari progetti

-

Gas e costi diretti: simula le operazioni in anticipo per calcolare i costi (ad esempio, Arbitrum richiedeva un bridge di 10.000 dollari + trading multi-mese; su reti con gas alto, i costi aumentano notevolmente); se i costi si avvicinano o superano i rendimenti attesi (come nel 2021, quando il claim di piccoli airdrop costava oltre 100 dollari), meglio rinunciare.

-

Rischio di capitale: se è richiesto il lock, la fornitura di liquidità o lo staking, valuta la sicurezza degli smart contract (come il furto da 600 milioni di dollari del bridge Ronin); preferisci progetti auditati e con basso rischio di bug, per evitare di “perdere il capitale inseguendo un airdrop”.

-

Piano per il peggior scenario: supponi che alcuni progetti “non facciano airdrop” o che il token “non valga nulla”, controlla i costi irreversibili (imposta checkpoint temporali, non investire troppo capitale); decidi in base a “ROI atteso = probabilità di airdrop × valore stimato - costi”, procedendo solo con progetti a ROI positivo.

Contesto di mercato e tempismo

-

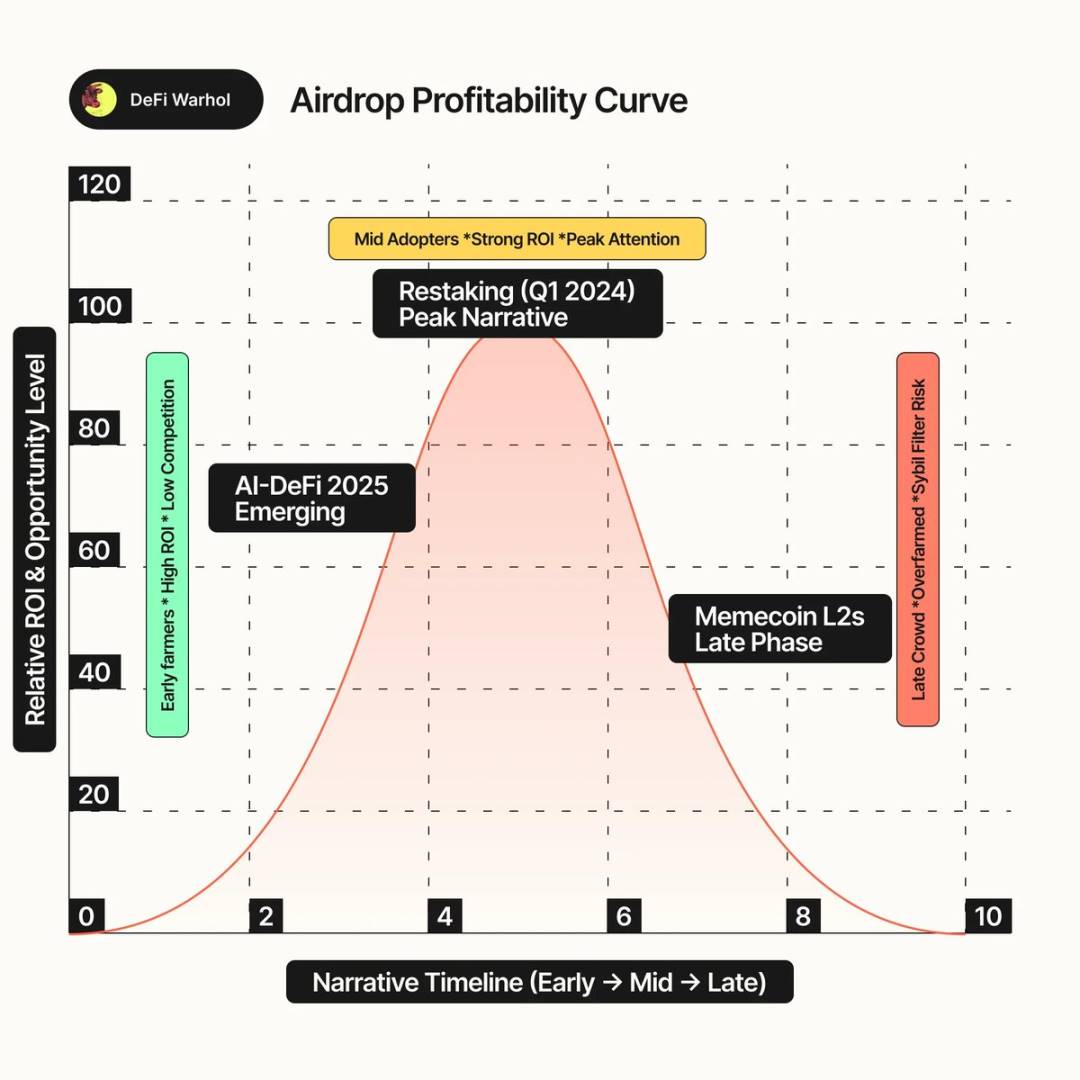

Ciclo toro/orso: in bull market, gli airdrop hanno valutazioni alte e i compratori sono in FOMO (come nel 2021, con i token che salivano dopo il listing); partecipa di più e considera di mantenere più a lungo; in bear market la domanda è debole (come nel 2022-2023, con forti vendite iniziali di Optimism e Aptos), concentrati solo su progetti ad alto potenziale e vendi subito al listing.

-

Ciclo narrativo: valuta la fase della narrazione dell’airdrop — se una testnet è “coltivata da tutti” (come nel tardo ciclo restaking inizio 2024), le opportunità facili sono finite e le misure anti-Sybil si rafforzano; al contrario, airdrop discreti in settori emergenti (come i protocolli AI-DeFi nel 2025) hanno meno concorrenza e tassi di successo più alti.

Curva dei rendimenti degli airdrop, che mostra ROI e opportunità nelle varie fasi del ciclo narrativo

-

Tempistiche del progetto: se il mainnet/token launch è vicino (entro poche settimane), riduci il tempo di “coltivazione”; se la testnet continua, valuta il ciclo di farming e monitora la data di snapshot (completa le attività in anticipo, evita rush last minute).

-

Gestione delle crisi del progetto: team che gestiscono bene i bug e hanno community coese sono più resilienti (come Arbitrum e Optimism, che hanno visto crescita utenti nonostante le controversie sugli airdrop); se piccoli ritardi causano fuga della community, l’hype è solo superficiale, quindi attenzione.

Liquidità e strategia di uscita

“Guadagnare con un airdrop” significa concretizzare il profitto: pianifica in anticipo la strategia di uscita:

-

Strategia di claim: al lancio del claim, il gas può schizzare e gli RPC andare in crash (come nel giorno del claim di Arbitrum); prepara RPC alternativi in anticipo, e in caso di multi-wallet, dai priorità al claim dei wallet che venderai subito, evitando i picchi di traffico.

-

Liquidità di mercato: preferisci airdrop che saranno listati su exchange principali o con sufficiente profondità DEX (come ARB, che ha avuto 1 miliardo di dollari di volume al listing, facilitando l’uscita); i progetti di nicchia con un solo DEX rischiano che lo slippage eroda i profitti: valuta se ridurre la posizione o rinunciare.

-

Vendita, holding e staking: la maggior parte dei token airdrop raggiunge il picco entro due settimane; la strategia standard è “vendi il 50% il primo giorno/alla claim per bloccare i profitti, il resto con trailing stop”; mantieni a lungo solo i progetti in cui credi davvero, e valuta lo staking in base al trade-off tra “rendimento extra e perdita di flessibilità” (ad esempio, il lock per governance impedisce la vendita immediata).

Tempistiche e dati relativi al raggiungimento del massimo storico dei token airdrop

-

Tassazione e compliance: nella maggior parte dei paesi, gli airdrop sono reddito tassabile, quindi prevedi le imposte; attenzione alle restrizioni geografiche (come EigenLayer che esclude utenti USA) e ai requisiti KYC (alcuni airdrop dal 2025 richiederanno KYC), per evitare di “avere un airdrop di valore ma non poterlo monetizzare”.

Best practice e conclusioni chiave

Raccomandazioni operative chiave

-

Ricerca preventiva: non affidarti ai rumors, verifica i piani di token tramite documentazione e forum di governance, per evitare di “supporre un airdrop che non c’è” o “perdere un airdrop reale”.

-

Verifica la tesi di valore: chiarisci la logica di valore dell’airdrop (ad esempio “progetto leader in un nuovo settore + bassa market cap iniziale + alta domanda”), validandola costantemente con dati on-chain; se la narrazione si rompe (ad esempio, crescita stagnante), adatta subito la strategia.

-

Valutazione quantitativa comparata: assegna punteggi ponderati (“qualità protocollo 30% + potenziale rendimento 30% + rischio/costo 20% + difficoltà Sybil 20%”) per trovare progetti “poco noti ma con alto rapporto rischio/rendimento”, evitando la concorrenza di massa.

-

Diversifica il rischio: considera gli airdrop come un portafoglio di investimenti, partecipa a 5-10 progetti contemporaneamente e mantieni riserve di capitale per eventuali “super airdrop”, evitando di puntare tutto su uno solo.

-

Monetizza in modo sistematico: esci secondo piano, senza farti guidare dall’avidità (ad esempio, non aspettare che un airdrop da 10.000 dollari diventi 20.000 per poi vederlo scendere a 2.000), blocca i profitti in modo razionale.

-

Apprendimento iterativo: registra errori e successi di ogni airdrop (come sovrastima del potenziale o errori nei criteri di eleggibilità), ottimizza il framework di valutazione e sviluppa l’intuito per “cogliere opportunità di mercato sottovalutate”.

Conclusioni chiave

La valutazione degli airdrop è “arte + scienza”: bisogna comprendere incentivi umani e narrazioni crypto (arte), ma anche analizzare dati e tokenomics (scienza). I migliori airdrop premiano la “partecipazione reale e precoce”, non la speculazione di breve termine — chi riconosce e supporta progetti di qualità nelle fasi iniziali ottiene spesso i rendimenti più alti.

Concentrandosi sui fondamentali, valutando razionalmente il design dei token, stimando con precisione costi e benefici, e adattandosi rapidamente ai cambiamenti informativi, si può aumentare notevolmente la probabilità di “catturare airdrop di alto valore”. In definitiva, gli airdrop vanno trattati come investimenti seri: serve due diligence, gestione del rischio e pianificazione strategica, per trovare segnali validi nel caos informativo e cogliere la prossima opportunità in stile UNI o ARB.