NVIDIAストック分析:機関投資家の売却、Q3収益プレビュー、将来成長見通し

今11月、注目の第3四半期(Q3)収益報告の発表に合わせ、NVIDIAストックに市場の視線が集まります。ここ数カ月、NVIDIAはAI投資ラッシュの主役となり、株価と時価総額は記録を次々と更新。しかし発表が近づくにつれ、雰囲気はやや不透明に変化しています。多くのアナリストは依然として強い数字と成長継続を予想する一方、NVIDIAの大口機関株主の一部は静かに手仕舞いへ。本稿では、主要な収益指標、直近の大口投資家の動き、潜在リスク、そしてNVIDIAストックの今後を総括します。

NVIDIAのQ3収益レポート:投資家は何を注視すべきか?

NVIDIAストックの第3四半期レポートは以下の観点で重要です。

-

データセンターの記録的成長が予想:飽くなきAI需要に支えられ、データセンター部門が引き続き好調。

-

収益と売上高の予想:FactSetのコンセンサスは、調整後EPS $1.23、売上高$54.83 billionを見込む。

-

前向きなガイダンス期待:受注残とパイプラインが厚く、BlackwellシリーズやVera Rubinなど次世代トップチップが追い風になるとの見方。

-

需給動向:Quantaなどサプライヤーは2027年まで供給逼迫と注文の継続を想定。AIサーバー需要がNVIDIAストックを長期で支える見込み。

ただし、強いファンダメンタルズにもかかわらず、機関投資家の売却の波が短期的な上値余地とリスクに疑問符を付けています。

機関投資家の売却:ピーター・ティールからブリッジウォーター、ソフトバンクまで

空前のバリュエーション下での大規模ポートフォリオ再編

-

ピーター・ティールのThiel Macro LLC:Q3にNVIDIA株537,742株を全株売却。以前のポートフォリオ比率の約40%を占めていたポジションでした。同時に米国株保有の合計を3分の2削減($212 million → $74 million)。資金をMicrosoftとAppleへ再配分。Vistra Energyは全て売却し、Teslaへの露出は76%圧縮。

-

ブリッジウォーター・アソシエイツ:世界最大のヘッジファンドはNVIDIA保有を65%削減。Q2に大幅に積み増した直後で、モメンタム追随から明示的なリスク管理への劇的な転換を示唆。

-

ソフトバンク:NVIDIAからの完全撤退を開示。AIセクターからのローテーションを継続。

-

これらの売却は、NVIDIAの時価総額が$5 trillionを突破したタイミングで発生。業界バブルの頂点を想起させる象徴的な水準との声も。

なぜ急転したのか?

各社はNVIDIAのAIチップ/ハードウェアでの優位性を認めつつも、バリュエーションリスク、市場集中、現在のAI「熱狂」の持続可能性に対する懸念を強めています。さらにマクロ・地政学リスクも高まる環境です。

まだ成長余地はあるのか?NVIDIAストックを支える需要の基礎は堅調

AIバブルの兆しが語られる一方で、NVIDIAストックの需要は依然強力です。

-

前例のないデータセンター/AI需要:モルガン・スタンレーによれば、Q3のクライアント需要は既に積極型の予想を上回り、ハイパースケーラーの2026年設備投資は$1.42 trillionへ(1四半期で60%上振れ)。

-

2027年までAIサーバーブーム:QuantaなどはAIサーバー出荷の倍増を見込み、NVIDIAストックの需要は2027年まで継続。

-

新チップ投入:Blackwellシリーズの展開で四半期ごとの連続的な成長を後押しし、AIハードでの主導権を強化。

-

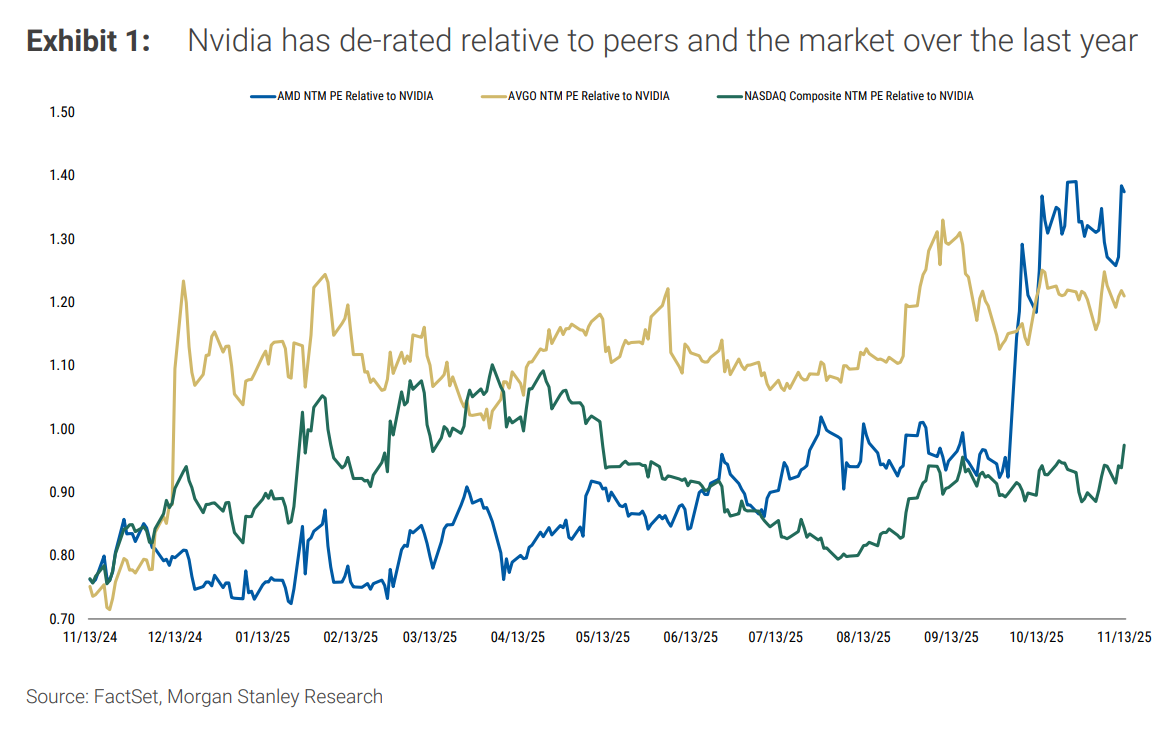

アナリスト予想の上方修正:モルガン・スタンレーは2027年度売上高$298.5 billion、Non-GAAP EPS $7.11をモデル化。NVIDIAストックの価格目標は現在$215〜$250の範囲で、2027年の先行PER 25〜26倍を前提。直近2年平均よりややディスカウントだが、なお強い成長を織り込む水準。

アナリストとインサイダーは実際どう見ているか?

著名な売却が相次ぐ中でも、ウォール街のコンセンサスはNVIDIAストックに強気です。

-

D.A. Davidson:価格目標$250で買い評価を継続。Gil Luria氏は、ハイパースケールやAIイノベーターからのNVIDIA製品需要に減速は見られないと指摘。

-

J.P.モルガン:オーバーウエイト継続、価格目標$215。サプライチェーン拡張の進展が、再び上振れ要因になり得ると強調。

-

リスク調整後バリュエーション:機関マネーがNVIDIAストックへの露出を落としても、目標株価は半導体セクター平均を上回る成長を前提。

NVIDIAストック売却後、「大口マネー」はどこへ?

大手機関はテック全体から撤退しているわけではありません。高バリュエーション銘柄から、より分散・プラットフォーム型の巨大企業へローテーションする動きが目立ちます。

-

Thiel Macro LLC:NVIDIAストック売却後、Microsoft(49,000株)とApple(79,181株)に新規の大きなポジションを構築し、Teslaは縮小。不透明期には、安定キャッシュフロー、クラウド覇権、事業分散を重視する戦略。

-

ブリッジウォーター:広範な米国株ETFを積み増し、新興国を削減。NVIDIAストック退出後、より安全かつ流動性の高い投資へシフト。

AIバブルか、長期イノベーションか?NVIDIAストックの次の一手

NVIDIAストックの急騰と米指数での存在感は、過去の熱狂相場を想起させます。ただし今回は、AIハードへの実需に裏打ちされた収益成長という違いもあります。それでも、ジェフ・ベゾス、ゴールドマン・サックスのデービッド・ソロモン、ジェームズ・アンダーソンらはAI関連株の過度な熱狂リスクを指摘。

記録的な業績発表を控える中、Q3の結果が、強気のアナリストと慎重なメガファンドのいずれが市場を正しく読んでいるかを占う材料になりそうです。

結論:NVIDIAストックはまだ��入か?

重要な決算節目を前に、機関投資家からのシグナルはまちまちです。ファンダメンタルズは強い一方、リスクの見直しも進行中。アナリストの見方は前向きながら、トップファンドの大規模な売却は、史上高値圏での追随に警戒を促します。

当面、NVIDIAストックは市場論争の中心に居続けるでしょう。比類なき成長とイノベーションを備える一方、現在の空前の評価に対する視線は厳しさを増しています。

免責事項:本記事の見解は情報提供のみを目的としています。本文は、記載の製品・サービスの推奨や、投資・金融・トレーディング助言を構成するものではありません。投資判断の前に、有資格の専門家にご相談ください。

- ゴールド価格予測:XAU/USDはFedの利下げ期待を背景に$4,100を突破して急騰2025-11-19 | 5m

- GAIB(GAIB):AIインフラ投資の経済レイヤー2025-11-19 | 5m

- AI関連株式ブーム2025:Nvidia、Microsoft、Meta、Amazonのパフォーマンス、リスク、予測2025-11-19 | 5m