執筆:伞,深潮 TechFlow

25日夜、AAVEの創設者Staniが間もなくAAVE V4をローンチすることを発表した投稿は、瞬く間に多くの注目と議論を集めました。また、最近AAVEとWLFIの7%トークン配分提案を巡る論争も市場で大きな話題となっています。

一時的に、市場の注目はこの老舗レンディングプロトコルAAVEに集中しました。

AAVEとWLFIの論争にはまだ最終的な結論が出ていませんが、この「騒動」の背後には、まるで「流れる新しいトークン、鉄壁のAAVE」という別の光景が浮かび上がっているようです。

新しいトークンが次々と登場し、オンチェーンでの安定したトークンレンディング需要が刺激される中、AAVEは間違いなく良好なファンダメンタルズとカタリストを持っています。

今回のV4アップデートによって、私たちはAAVEがDeFi分野で今後持つ強力な競争力や、その取引量が継続的に増加している根本的な理由を明らかにできるかもしれません。

レンディングプロトコルからDeFiインフラへ

AAVE V4について議論する際、まず理解すべき重要なポイントは、なぜ市場が今回のアップグレードに期待しているのかということです。

2017年のETHLendから、現在TVL386億ドルのDeFi大手へと成長したAAVEは、老舗プロトコルとして、これまでの各バージョンアップで最適化を重ね、オンチェーン資産の流動性や運用方法にさまざまな影響を与えてきました。

AAVEのバージョン史は、まさにDeFiレンディングの進化史です。

2020年初頭、V1がローンチされた当時、DeFi全体のロック総額はまだ10億ドルに満たない規模でした。AAVEは流動性プールをP2Pモデルの代わりに採用し、レンディングを「マッチング待ち」から「即時成立」へと変えました。この変更がAAVEの市場シェア獲得を加速させました。

V2は2020年末に登場し、主なイノベーションはフラッシュローンと債務トークン化でした。フラッシュローンはアービトラージや清算エコシステムを生み出し、プロトコルの重要な収益源となりました。債務トークン化はポジションの譲渡を可能にし、後続のイールドアグリゲーターの道を開きました。2022年のV3はクロスチェーン相互運用性を主軸とし、より多くのオンチェーン資産がAAVEに流入できるようになり、マルチチェーン流動性のコネクターとなりました。

さらに重要なのは、AAVEがすでに価格決定のベンチマークとなっていることです。DeFiプロトコルは金利設計時にAAVEの需給曲線を参考にし、新規プロジェクトも担保率設定時にAAVEのパラメータを基準としています。

しかし、インフラであるにもかかわらず、V3のアーキテクチャの限界が次第に明らかになっています。

最大の問題は流動性の分断です。現在AAVEはEthereumで600億ドルのTVLを持ちますが、Arbitrumは44億ドル、Baseはさらに少額です。各チェーンは独立した王国であり、資金が効率的に流動できません。これは資金効率を低下させるだけでなく、小規模チェーンの発展も制限します。

2つ目の問題はイノベーションのボトルネックです。新機能はすべてガバナンスプロセスを経る必要があり、提案から実装まで数ヶ月かかることもあります。DeFiが急速に進化する環境下では、このスピードは明らかに市場ニーズに追いついていません。

3つ目の問題はカスタマイズ需要に対応できないことです。RWAプロジェクトはKYCが必要であり、GameFiはNFT担保が必要、機関投資家は隔離プールが必要です。しかしV3の統一アーキテクチャでは、これらの多様なニーズに対応するのは困難です。全てサポートするか、全くサポートしないかの二択で、中間がありません。

これこそがV4が解決すべきコアな問題です:AAVEを強力だが硬直的なプロダクトから、柔軟でオープンなプラットフォームへと進化させるにはどうすればよいか。

V4 アップグレード

公開されている情報によると、V4のコアな改良点は「統一流動性レイヤー」(Unified Liquidity Layer)の導入にあり、Hub-Spokeモデルを採用して既存の技術設計やビジネスモデルを変革します。

画像出典:@Eli5DeFi

Hub-Spoke:両立困難な課題の解決

簡単に言えば、Hubが全ての流動性を集約し、Spokeが具体的な業務を担当します。ユーザーは常にSpokeを通じてインタラクションし、それぞれのSpokeは独自のルールやリスクパラメータを持つことができます。

これは何を意味するのでしょうか?AAVEがもはや一つのルールで全てのユーザーにサービスを提供する必要がなくなり、異なるSpokeが異なるニーズに対応できるようになるということです。

例えば、Frax FinanceはfrxETHとFRAXのみを担保資産として受け入れ、よりアグレッシブなパラメータを設定した専用Spokeを作成できます。一方、「機関投資家向けSpoke」はBTCとETHのみを受け入れ、KYCを要求しつつ、より低い金利を提供することも可能です。

2つのSpokeは同じHubの流動性を共有しつつ、リスクは相互に隔離されます。

このアーキテクチャの巧妙な点は、「両立困難な課題」を解決できることです。深い流動性とリスク隔離、統一管理と柔軟なカスタマイズ、これらは従来AAVE内では矛盾していましたが、Hub-Spokeモデルによって共存が可能となります。

動的リスクプレミアムメカニズム

Hub-Spokeアーキテクチャに加え、V4は動的リスクプレミアムメカニズムを導入し、レンディング金利の設定方法を刷新します。

V3の統一金利モデルとは異なり、V4では担保資産の質や市場流動性に応じて金利を動的に調整します。例えば、WETHなど流動性の高い資産には基礎金利が適用され、LINKなどボラティリティの高い資産には追加プレミアムが課されます。この仕組みはスマートコントラクトによって自動化され、プロトコルの安全性を高めるだけでなく、レンディングコストもより公平になります。

スマートアカウント

V4のスマートアカウント機能により、ユーザーの操作効率が向上します。従来、ユーザーは異なるチェーンやマーケット間でウォレットを切り替え、複雑なポジション管理に多くの時間と労力を要していました。今では、スマートアカウントにより単一ウォレットでマルチチェーン資産やレンディング戦略を管理でき、操作ステップが減少します。

ユーザーは同じインターフェース上でEthereumのWETH担保やAptosでの借入を調整でき、手動でクロスチェーン移動する必要がありません。このシンプルな体験により、小口ユーザーもプロトレーダーもDeFiにより簡単に参加できるようになります。

クロスチェーンとRWA:DeFiの境界拡張

V4はChainlink CCIPを通じて秒単位のクロスチェーンインタラクションを実現し、Aptosなど非EVMチェーンもサポートすることで、より多くの資産がシームレスにAAVEに接続できるようになります。例えば、Polygon上の資産を担保にしてArbitrumで借入を行うことが、一つのトランザクションで完結します。さらに、V4は現実世界資産(RWA)、例えばトークン化された国債を統合し、機関資金のDeFi参入に新たな道を開きます。これによりAAVEの資産カバレッジが拡大し、レンディング市場の包摂性も高まります。

市場の反応

今週AAVEは暗号市場全体の暴落に追随しましたが、本日の反発力は他の主要DeFi銘柄よりも明らかに強いものでした。

AAVEトークンは今週の暗号市場暴落後24時間で全ネットワーク取引量が1,872万ドルに達し、Uniの720万ドルやLdoの365万ドルを大きく上回りました。これは投資家がプロトコルのイノベーションに積極的に反応していることを反映しており、取引活発度の向上も流動性をさらに強化しています。

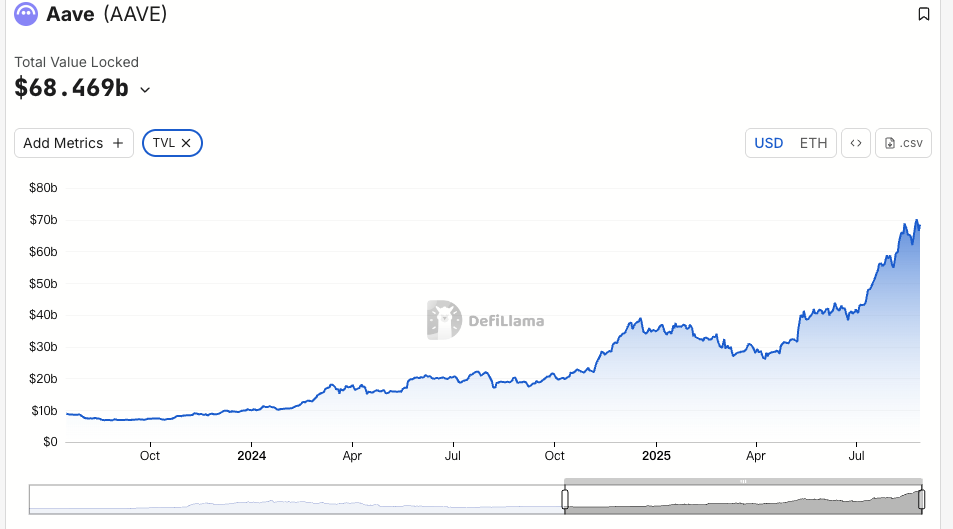

TVLは市場の評価をより直感的に示しており、8月初めと比べてAAVEのTVLは今月19%急増し、最高で700億ドル近くに達し過去最高を記録、現在はETHチェーン上のTVLランキングで1位となっています。この成長はDeFi市場の平均を大きく上回り、TVLの増加はAAVE V4のマルチアセットサポート戦略の有効性を裏付けるものであり、機関資金が密かに参入している可能性も示唆しています。

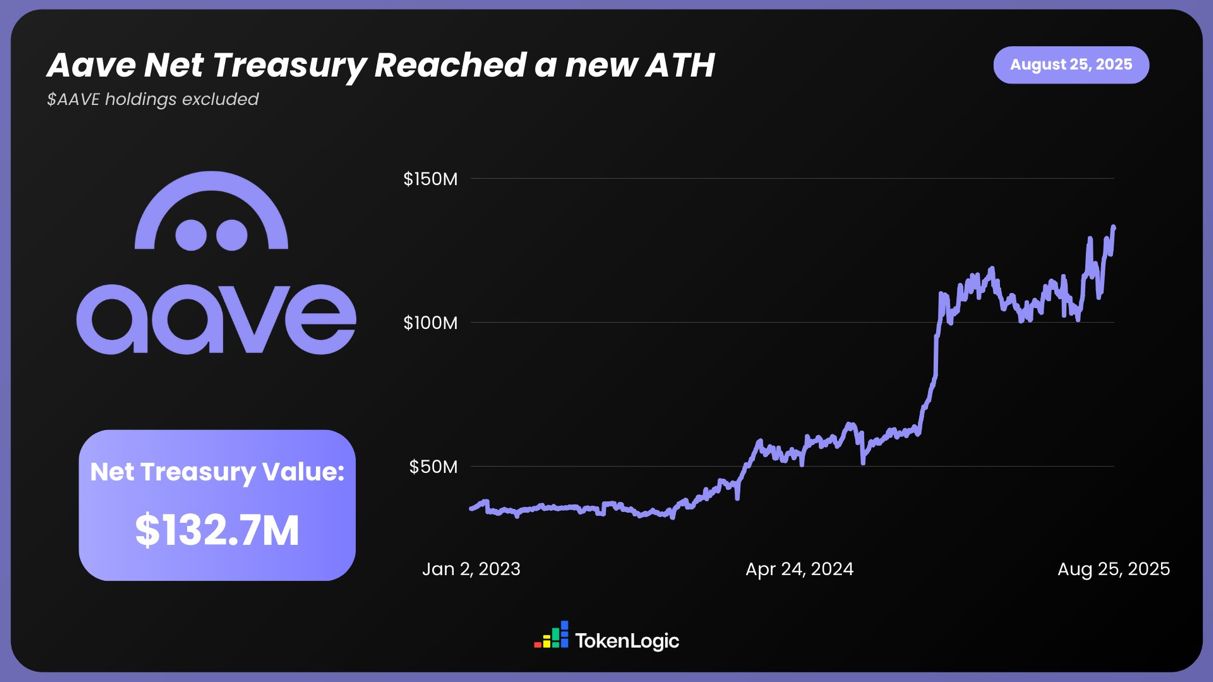

TokenLogicのデータによると、AAVEの純資産総額はすでに1億3,270万ドル(AAVEトークン保有分を除く)の新高値を記録し、過去1年で約130%増加しています。

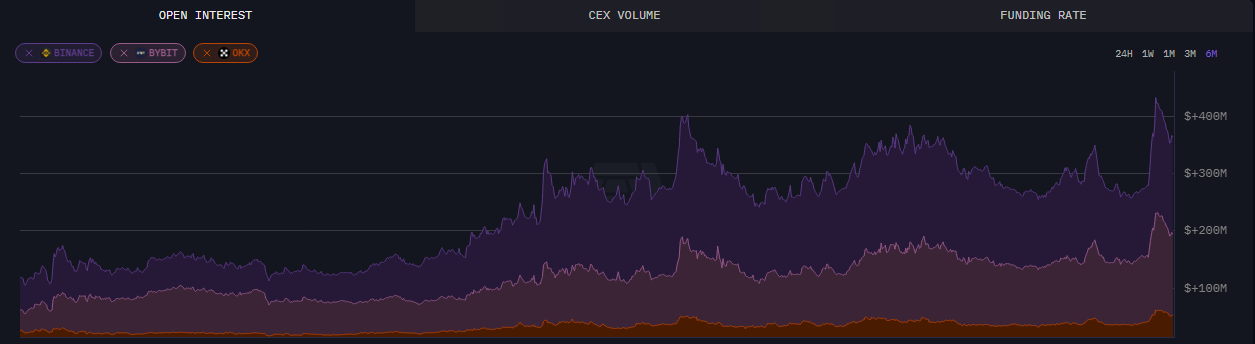

オンチェーンデータでは、8月24日時点でAAVEの未決済契約は4億3,000万ドルを超え、過去6ヶ月で新高値を記録しています。

直感的なデータだけでなく、今回のAAVEアップグレードはコミュニティでも広く議論されており、現在公開されているV4の事前情報も多くの支持と評価を得ています。特に資金利用率やDeFiのコンポーザビリティにおいて、市場はより多くの可能性と潜在力を見出しています。

Make DeFi great again

現在明らかになっているアップデート内容を総合すると、今回のAAVEアップグレードはDeFi市場をさらに一段階引き上げる可能性が高いです。モジュラーアーキテクチャ、クロスチェーン拡張、RWA統合といったアップグレードの注目点は市場の熱意を掻き立てるだけでなく、価格やTVLの上昇も後押ししています。

また、創設者Stani自身もV4アップグレード後のDeFi分野への影響に大きな自信を示しているようです。

近い将来、AAVEは暗号バブル到来の流動性の「追い風」を受けて急上昇し、無限の可能性を切り開くかもしれません。