Grayscale第3四半期資産レビュー:第4四半期のパフォーマンスを�牽引するものは何か?

最近、市場で注目されている4つの主要なテーマは、Digital Asset Treasury(DAT)、ステーブルコインの採用、取引所の取引量の増加、そして分散型パーペチュアル契約の成長です。

Original Article Title: Grayscale Research Insights: Crypto Sectors in Q4 2025

Original Source: Grayscale

Original Translation: Jinse Finance

本記事の主なポイント:

· 2025年第3四半期において、6つの暗号資産セクターすべての価格リターンはプラスとなりましたが、ファンダメンタルズの変化はまちまちでした。「暗号資産セクター」は、インデックスプロバイダーであるFTSE/Russellと共同で開発した独自のフレームワークであり、デジタル資産市場を整理しリターンを測定するためのものです。

· Bitcoinのパフォーマンスは他の暗号資産よりも劣っており、他の暗号資産のリターンパターンは「Alt Season」と見なすことができますが、過去とは異なります。

· 第3四半期前のボラティリティ調整後の価格リターンに基づくトップ20トークンのランキングは、ステーブルコインの規制と普及の重要性、中央集権型取引所の取引量の増加、Digital Asset Treasuries(DAT)の重要性を浮き彫りにしました。

暗号資産の各アセットは、何らかの形でブロックチェーン技術と関連しており、同じ基礎的な市場構造を共有していますが、共通点はそこまでです。このアセットクラスは、消費者金融、人工知能(AI)、メディア、エンターテインメントなど、さまざまな分野で応用される幅広いソフトウェア技術をカバーしています。データを整理するために、Grayscale ResearchはFTSE/Russellと共同で開発した独自の分類およびインデックスシリーズ「Crypto Sectors」を使用しています。「Crypto Sectors」フレームワークは6つの異なるサブマーケット(図1)をカバーしており、合計261トークン、総時価総額は3.5兆ドルに達しています。

図1:「Crypto Sectors」フレームワークはデジタル資産市場の整理に役立ちます

ブロックチェーンのファンダメンタルズの測定

ブロックチェーンは企業ではありませんが、その経済活動や財務健全性は同様の方法で測定できます。オンチェーン活動の3つの主要指標は、ユーザー数、取引数、取引手数料です。ブロックチェーンは匿名性があるため、アナリストは通常「アクティブアドレス」(少なくとも1回の取引があるブロックチェーンアドレス)をユーザー数の不完全な代理指標として使用します。

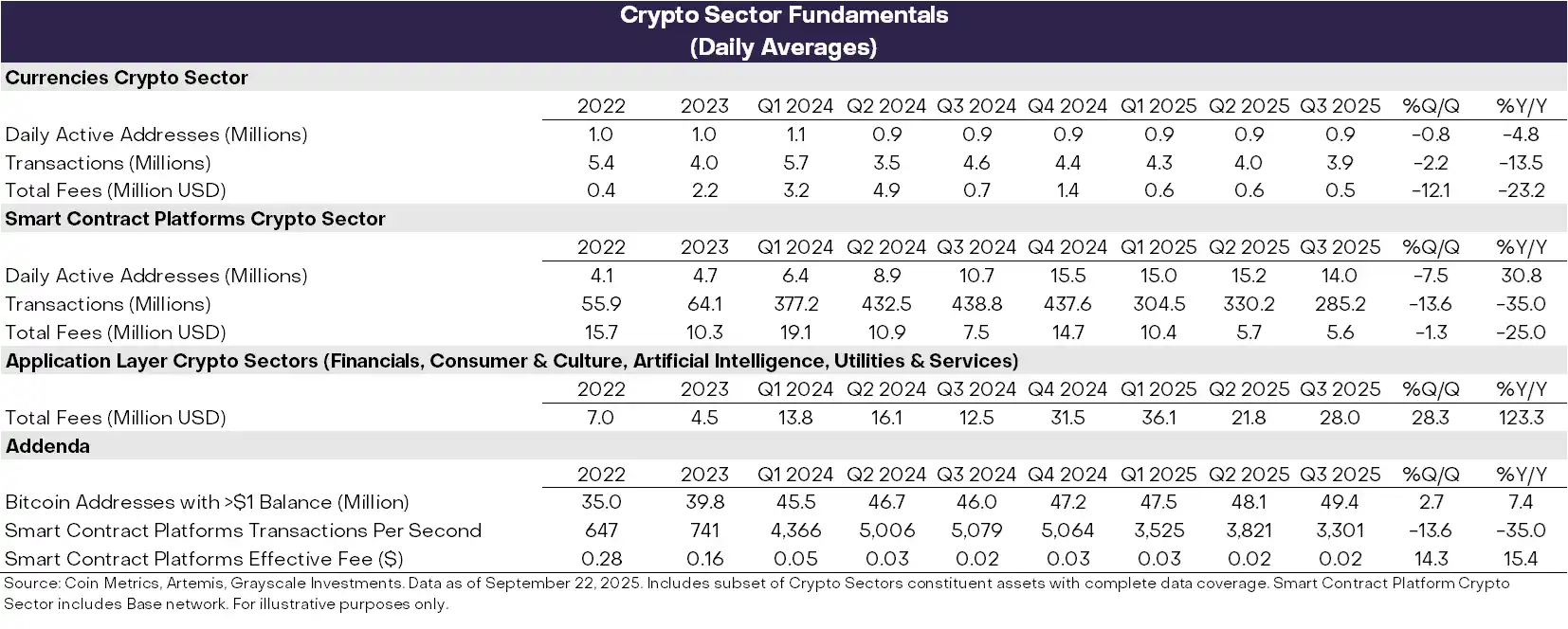

第3四半期には、ブロックチェーンの健全性を示すファンダメンタルズ指標が変動しました(図2)。ネガティブな側面としては、通貨およびスマートコントラクトプラットフォームの暗号資産セクターにおけるユーザー数、取引量、手数料が前期比で減少しました。全体として、2025年第1四半期以降、Memeコインに関連する投機的活動が減少し、それに伴い取引量と活動も減少しています。

さらに注目すべきは、ブロックチェーンベースのアプリケーションの手数料収入が前四半期比で28%増加したことです。この成長は主に、手数料収入で上位にランクインしたいくつかのアプリケーションの活動によるものです:(i)Solanaベースの分散型取引所Jupiter、(ii)主要な暗号資産レンディングプロトコルAave、(iii)主要なパーペチュアル先物取引所Hyperliquidです。年率換算で、アプリケーションレイヤーの手数料収入はすでに100億ドルを超えています。ブロックチェーンはデジタルトランザクションのネットワークであると同時に、アプリケーションのプラットフォームでもあります。したがって、アプリケーション手数料の増加は、ブロックチェーン技術の普及が進んでいる兆候と見なすことができます。

図2:2025年第3四半期における暗号資産セクターのファンダメンタルズパフォーマンス

価格パフォーマンスの追跡

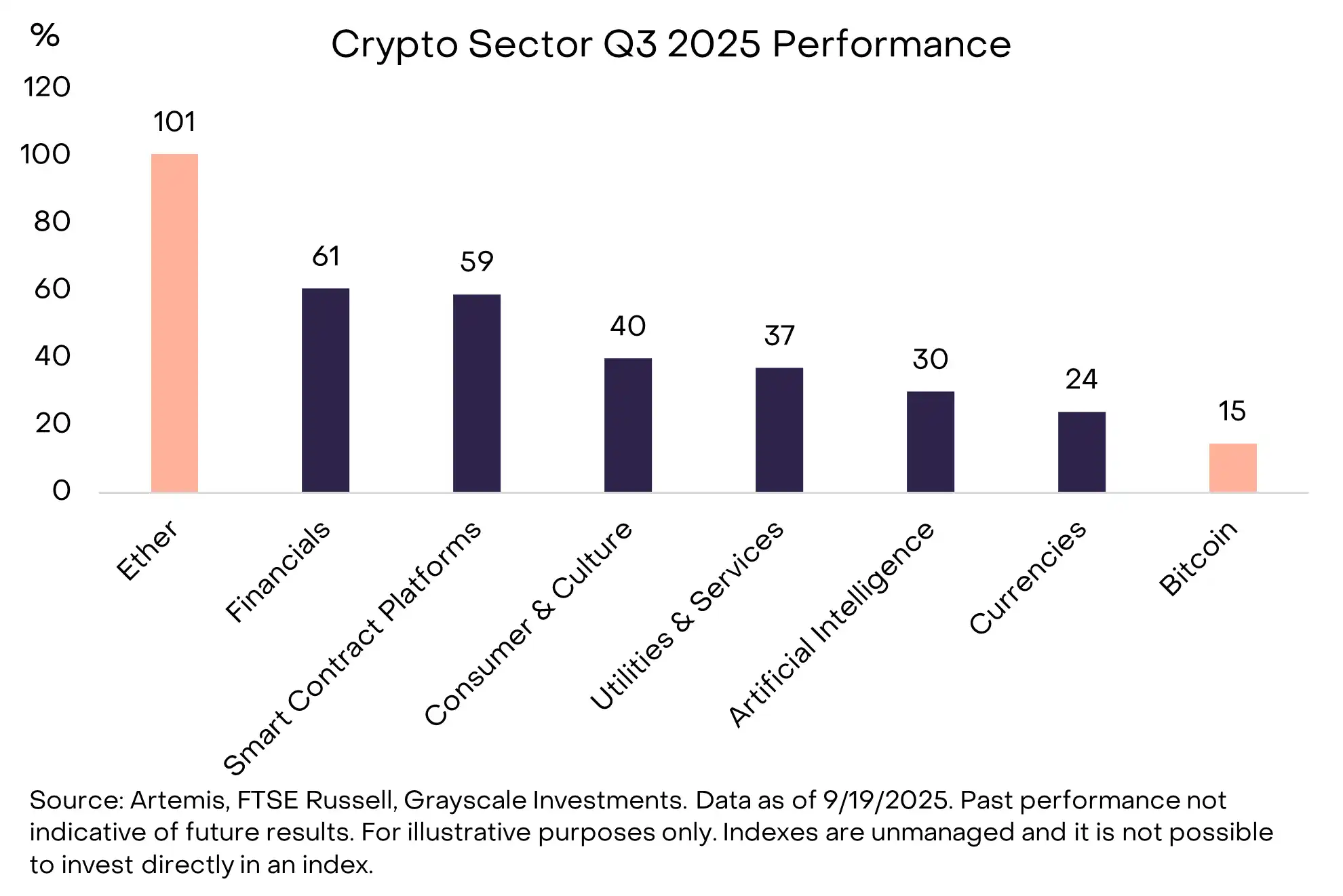

2025年第3四半期、6つの暗号資産セクターすべての投資リターンはプラスとなりました(図3)。Bitcoinのパフォーマンスは他のサブマーケットに比べて遅れを取り、このリターンパターンは暗号資産における「altcoin season」と見なすことができますが、過去のBitcoin優位性低下時期とは異なります。中央集権型取引所(CEX)の取引量増加により、金融系暗号資産セクターがリードし、スマートコントラクトプラットフォーム系暗号資産セクターはステーブルコインの法制化と普及から恩恵を受けた可能性があります(スマートコントラクトプラットフォームはユーザーがステーブルコインでP2P決済を行うネットワークです)。すべての暗号資産セクターがプラスリターンを達成したものの、人工知能系暗号資産セクターは他のサブマーケットに比べて遅れを取り、AI株式リターンの低迷期を反映しています。通貨系暗号資産セクターもパフォーマンスが劣っており、Bitcoinの価格上昇が比較的穏やかであったことを示しています。

図3:Bitcoinのパフォーマンスは他の暗号資産セクターに遅れを取る

暗号資産のアセットクラスの多様性は、支配的なテーマや市場リーダーシップの頻繁なローテーションを意味します。図3は、2025年第3四半期にボラティリティ調整後の価格リターンでランク付けされたインデックス対象トークンのトップ20を示しています。このリストには、時価総額が100 billion US dollarsを超えるETH、BNB、SOL、LINK、AVAXなどの大型トークンや、時価総額が5 billion US dollars未満のトークンも含まれています。金融系暗号資産セクター(7資産)とスマートコントラクトプラットフォーム系暗号資産セクター(5資産)が今四半期のトップ20リストで最も多くを占めました。

図4:リスク調整後リターンに基づく各暗号資産セクターのベストパフォーマンス資産

私たちは、最近の市場パフォーマンスで際立った4つの主要テーマがあると考えています:

(1) Digital Asset Treasury(DAT):前四半期、DATの量が急増しました。これは、公開企業がバランスシート上に暗号資産を財務準備資産として、また株式投資家向けの投資ツールとして保有することを意味します。トップ20トークンの中には、ETH、SOL、BNB、ENA、CROなど、新たなDATの創出から恩恵を受ける可能性があるものも含まれています。

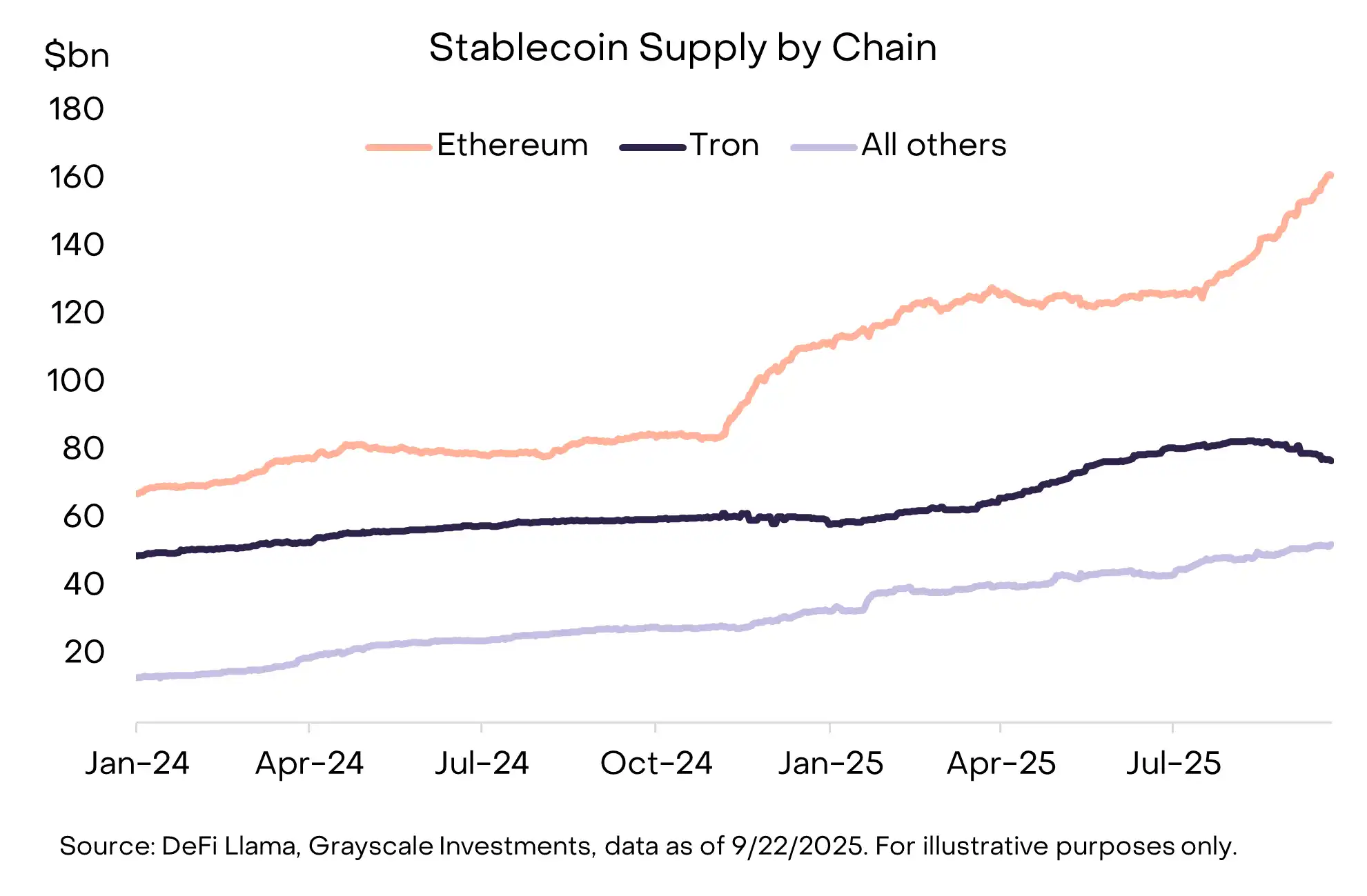

(2) ステーブルコインの普及:前四半期のもう一つの重要なテーマは、ステーブルコインの法制化と普及でした。7月18日、トランプ前大統領は「Stablecoin Act」(GENIUS Act)に署名し、米国におけるステーブルコインの包括的な規制枠組みを提供しました。この法案の可決後、ステーブルコインの普及が加速し、流通供給量は16%増加して290 billion US dollarsを超えました(図4)。主な恩恵を受けたのは、ステーブルコインをホストするスマートコントラクトプラットフォームであるETH、TRX、AVAXで、AVAXはステーブルコイン取引量が大幅に増加しました。ステーブルコイン発行者Ethena(ENA)も強い価格パフォーマンスを示しましたが、そのUSDeステーブルコインは「Stablecoin Act」の要件を満たしていません(USDeは分散型金融で広く使用されており、Ethenaは法案に準拠した新たなステーブルコインを立ち上げています)。

図5:今四半期のステーブルコイン供給量の増加、Ethereumが主導

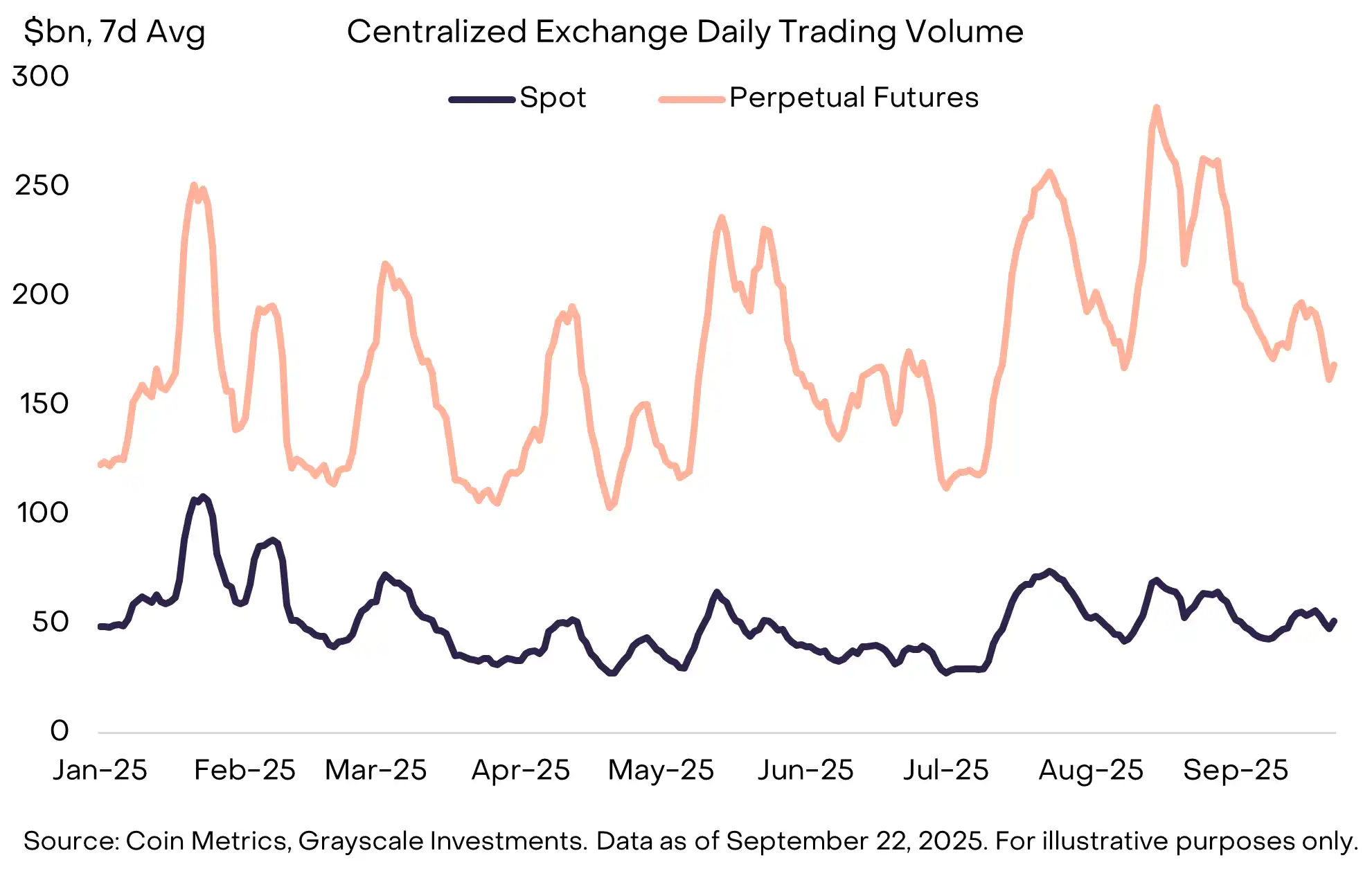

(3) 取引所取引量の増加:取引所ももう一つの主要テーマであり、中央集権型取引所の取引量は8月に1月以来の新高値を記録しました(図5)。取引量の増加は、BNB、CRO、OKB、KCSなど、中央集権型取引所と関連する複数の資産に恩恵をもたらし、これらはすべてトップ20にランクインしています(場合によっては、これらの資産はスマートコントラクトプラットフォームとも関連しています)。

(4) 一方、分散型パーペチュアル契約も引き続き強い勢いを維持しています。主要なパーペチュアル契約取引所Hyperliquidは急速な成長を遂げ、今四半期の手数料収入でトップ3にランクインしました。小規模な競合DRIFTは、取引量の大幅な増加を受けて暗号資産業界のトップ20に入りました。もう一つの分散型パーペチュアル契約プロトコルASTERは9月中旬にローンチされ、わずか1週間で時価総額が145 million US dollarsから3.4 billion US dollarsに成長しました。

図6:8月のCEXパーペチュアル契約取引量は年間最高値を記録

2025年第4四半期、暗号資産セクターのリターンは一連の独自テーマによって牽引される可能性があります。

まず、7月に超党派の下院で関連法案が可決されたことを受け、米国上院委員会は暗号資産市場構造法案の策定作業を開始しました。これは、暗号資産業界に対する包括的な金融サービス法案を意味し、伝統的な金融サービス分野との深い統合のきっかけとなる可能性があります。

次に、米国SECはコモディティベースの上場投資商品(ETP)に関するユニバーサル上場基準を承認しました。これにより、米国投資家がETP構造を通じて利用できる暗号資産の数が増加する可能性があります。

最後に、マクロ環境も引き続き変化する可能性があります。先週、連邦準備制度理事会(FRB)は25ベーシスポイントの利下げを承認し、年内にさらに2回の利下げを示唆しました。条件が変わらなければ、暗号資産はFRBの利下げから恩恵を受けると予想されます(利下げは無利息資産の保有機会コストを下げ、投資家のリスク選好を支えることができます)。

一方で、米国労働市場の軟化、株式市場バリュエーションの上昇、地政学的不確実性は、第4四半期の下振れリスク要因と見なされる可能性があります。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

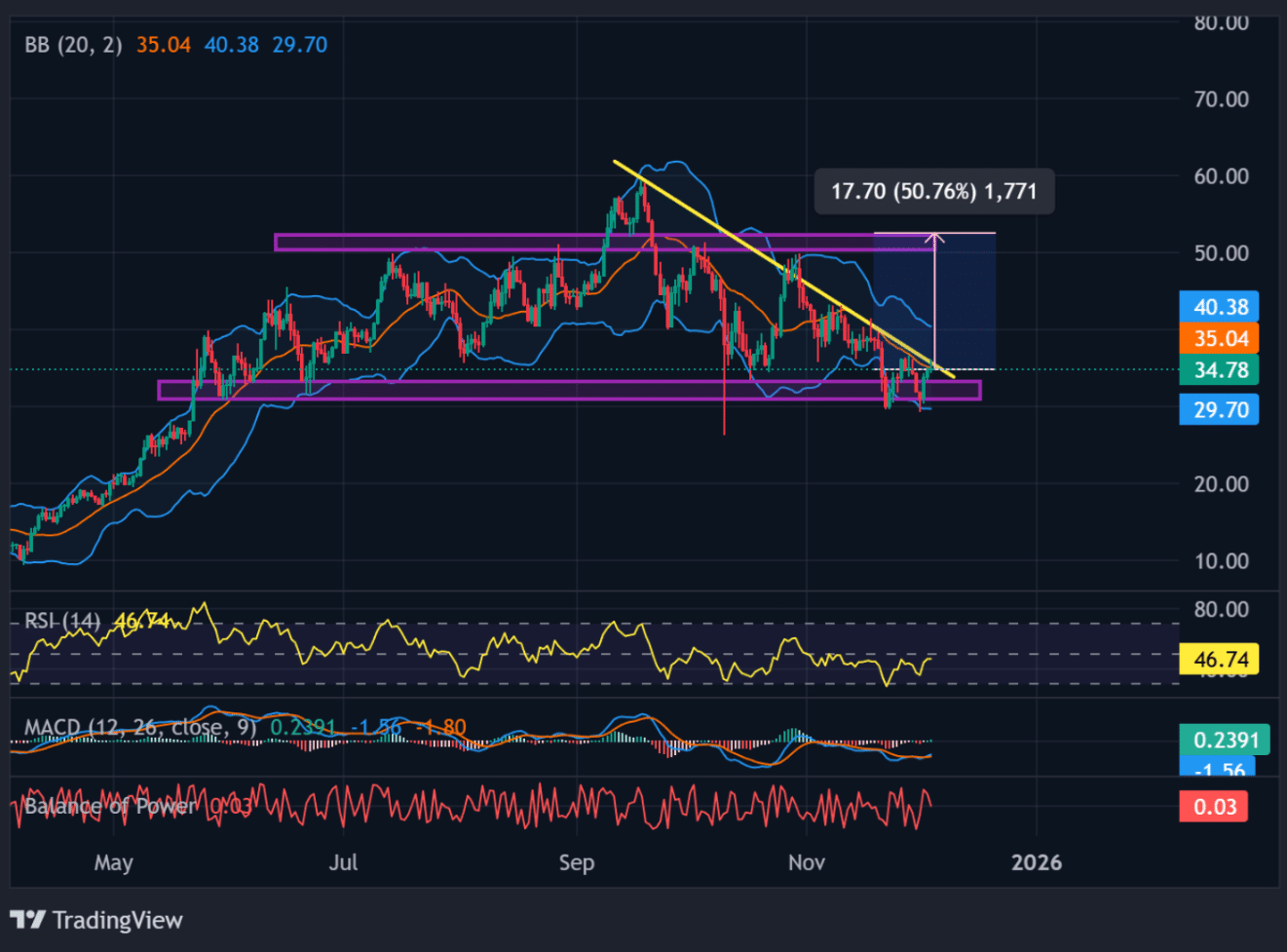

ChainlinkのETFフロー、チャネルブレイクアウト後に17ドルの壁と衝突

資産運用会社が15000 HYPEを引き出し:トレンドラインのブレイクアウトは50%の急騰を引き起こすか?

資産運用会社DACMは、HIP-3カスタムマーケットの取引量が50億ドルに達した12月4日に、15,000 Hyperliquid(HYPE)トークンを引き出しました。

�ストラテジーのBitcoin投資が93%減少、Hamak StrategyがBTCトレジャリーと金探査強化のために300万ドルを調達

Strategyは、2024年11月以降、月間のBitcoin購入量が93%減少し、これまでの歴史的な蓄積ペースから後退しています。

LedgerがEthereum L2 Celoとの統合で資産対応範囲を拡大

ハードウェレット企業のLedgerは、Celoへの資産カバレッジをさらに拡大しました。