Glassnode:BTCは8.9万まで下落、オプション市場では依然としてリスク回避のムードが強い

短期的には、95,000ドルから97,000ドルのレンジが一時的なレジスタンスとなる可能性があります。この価格帯を再び上回ることができれば、市場が徐々にバランスを回復しつつあることを示しています。

原文标题:Below the Band

原文作者:Chris Beamish、CryptoVizArt、Antoine Colpaert,Glassnode

原文编译:Jinse Finance

本文要点:

• bitcoinはSTH(短期保有者)のコスト基準および-1 STD(標準偏差)区間を下回り、最近購入した投資家にプレッシャーを与えています。95,000ドルから97,000ドルのエリアは現在重要なレジスタンスとなっており、このエリアを再び奪還できれば、市場構造回復の初期段階を示すことになります。

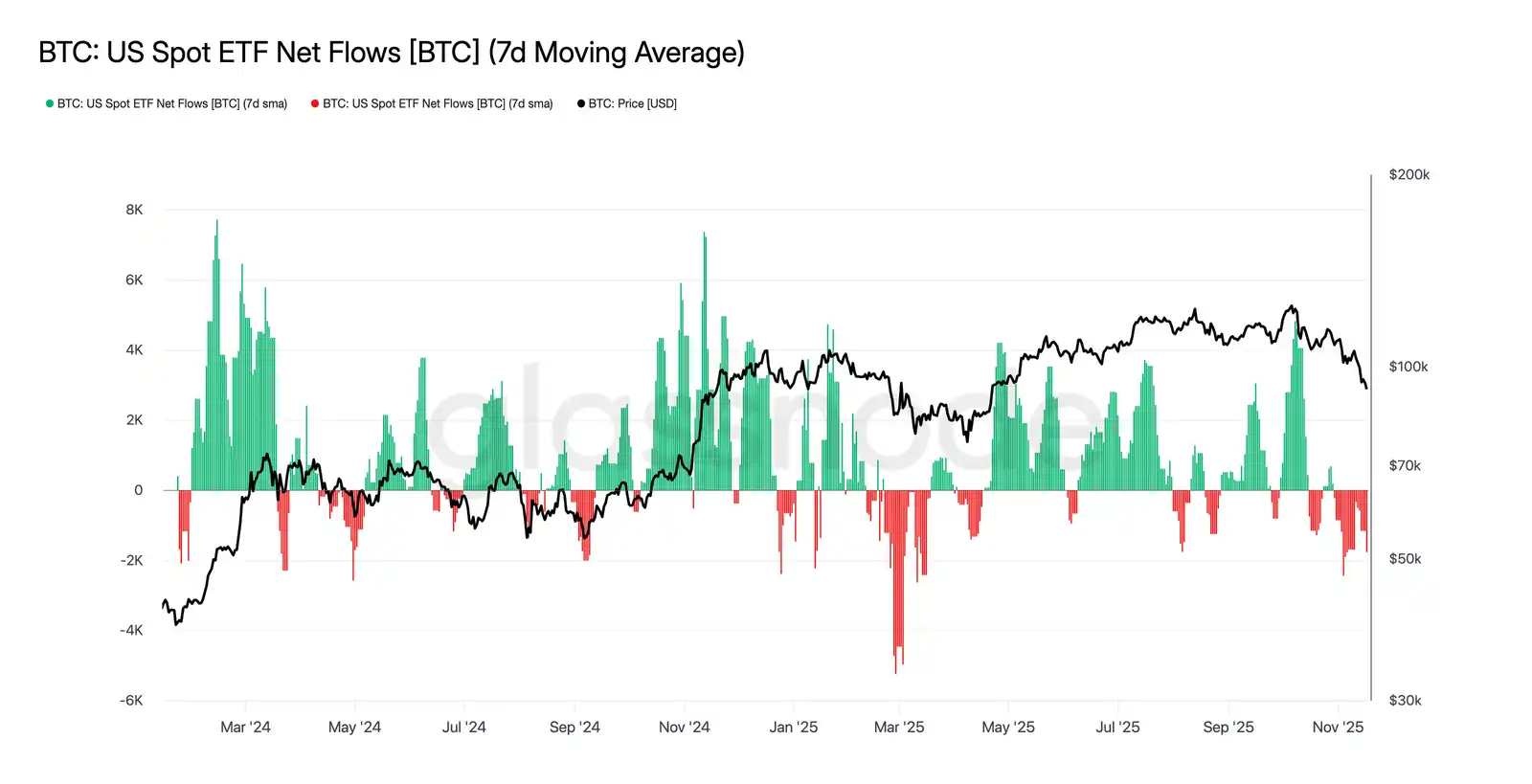

• 現物需要は依然として弱く、米国現物ETFの資金流入は大幅なマイナスであり、TradFiの資産配分者も買いを増やしていません。

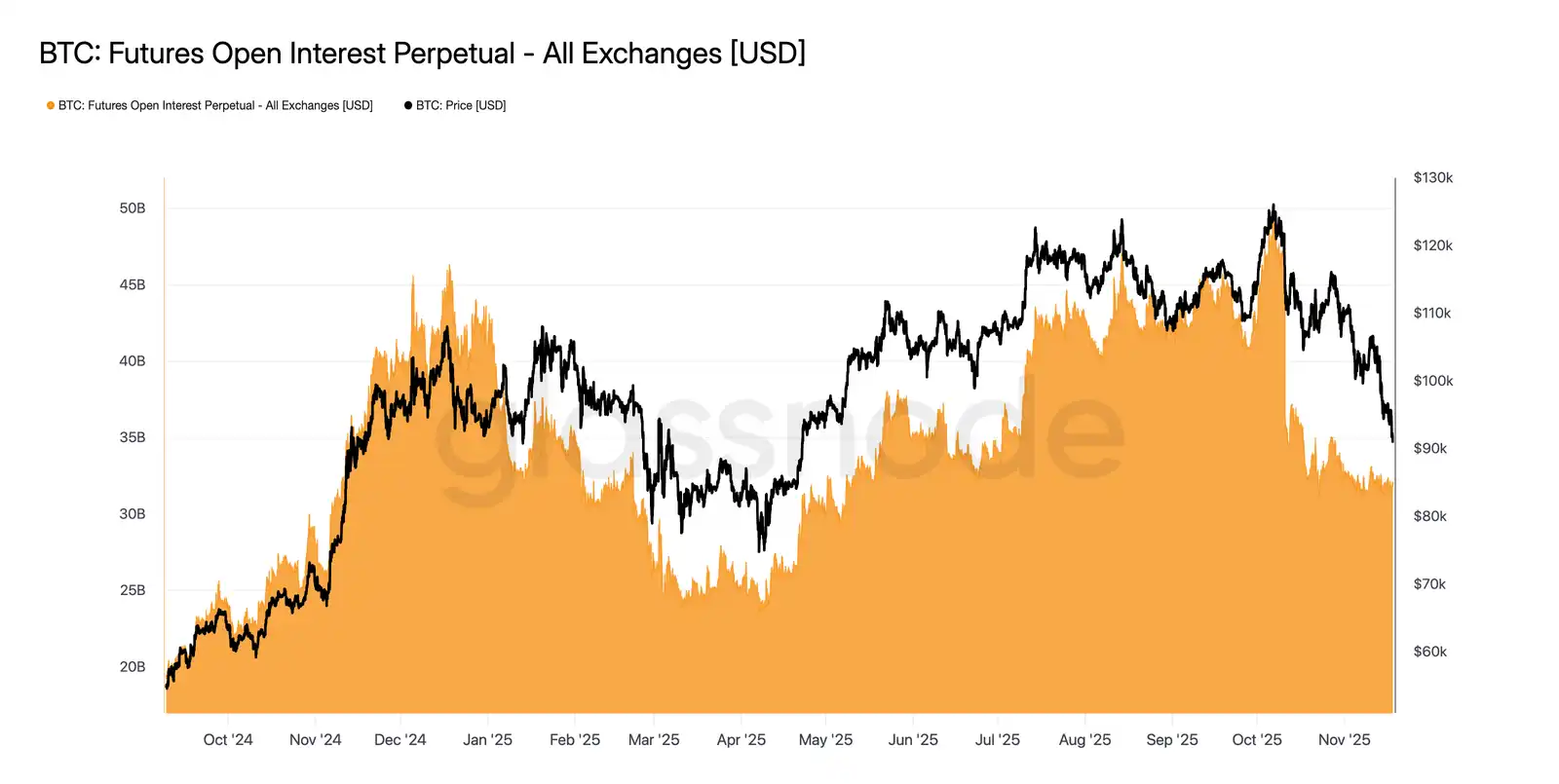

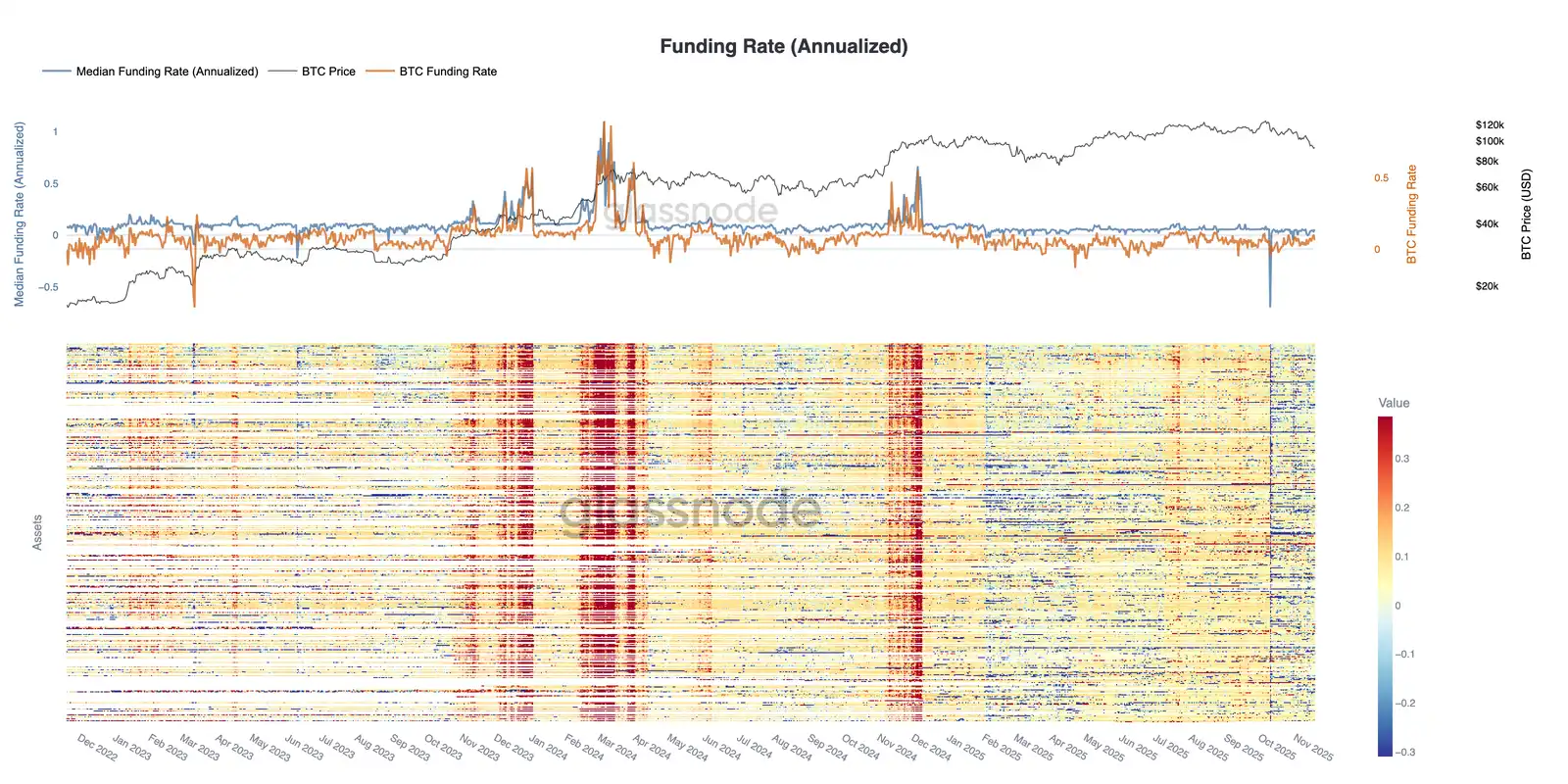

• 投機的レバレッジは継続して減少しており、これは上位500資産の先物未決済建玉の減少や、ファンディングレートがサイクルの最低水準まで低下していることに反映されています。

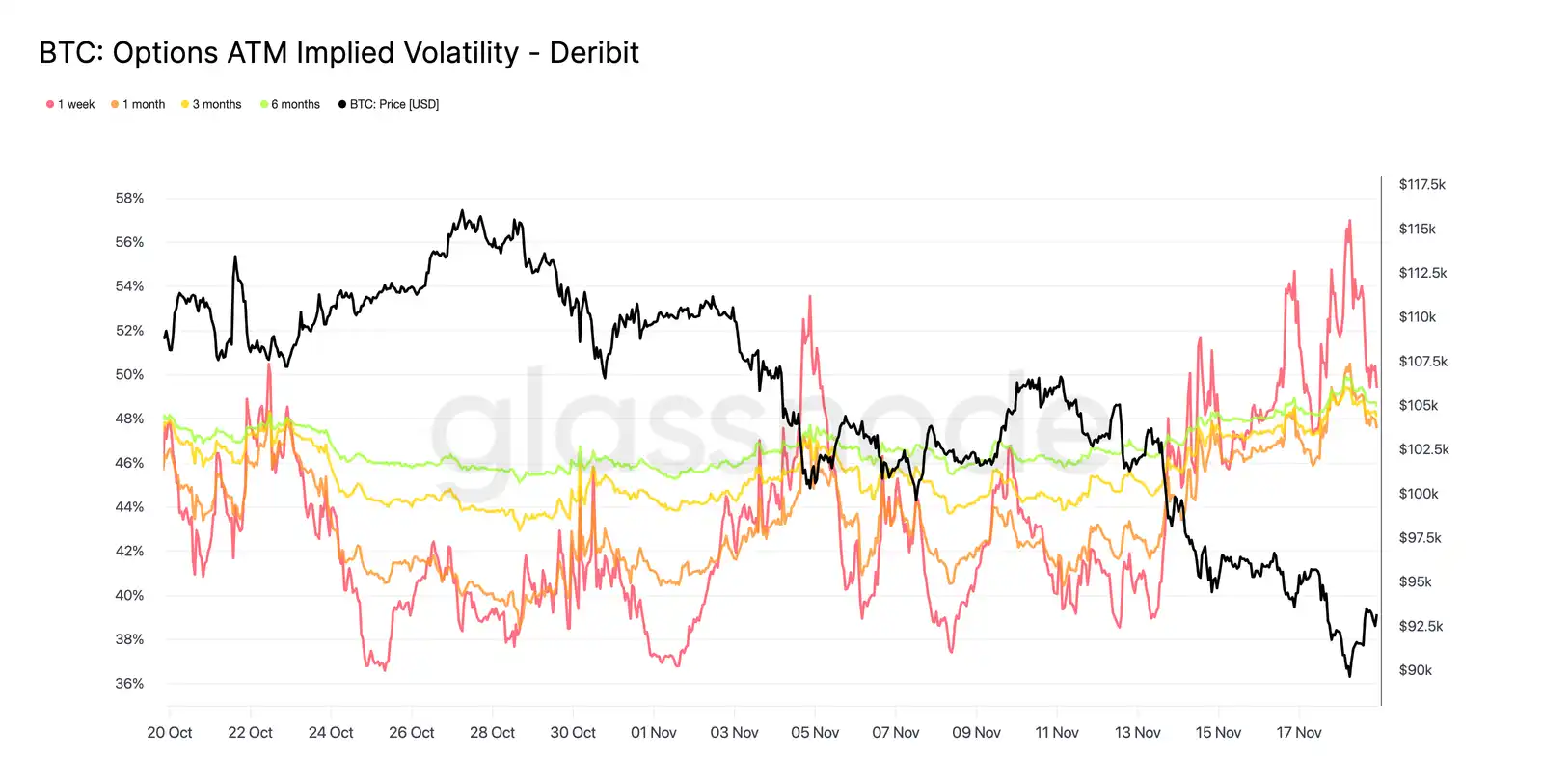

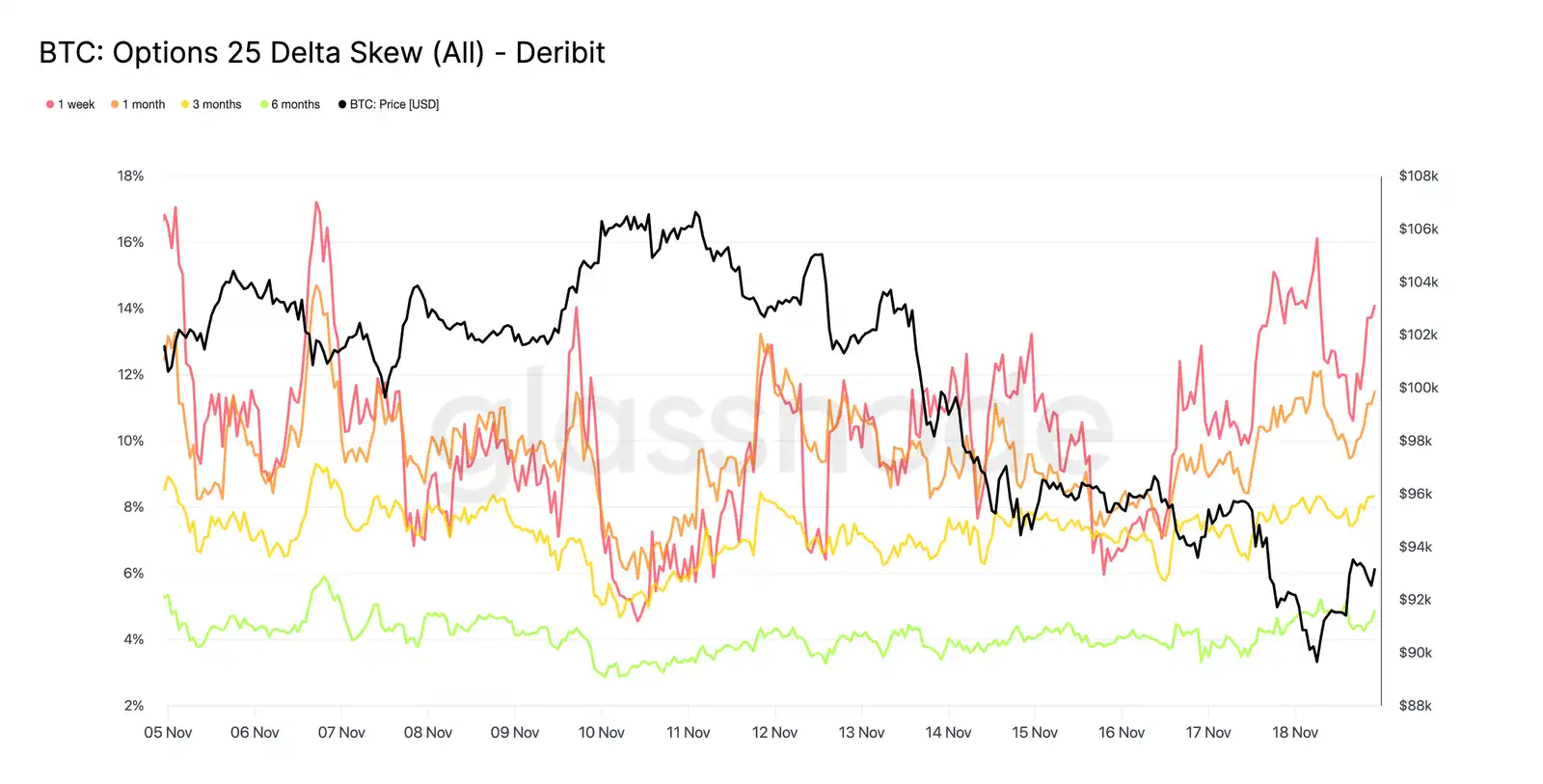

• オプション市場はリスクを大幅に再評価しており、全ての期間でインプライド・ボラティリティが上昇、スキューは依然として低いままで、トレーダーは下方リスクヘッジのために高いプレミアムを支払っています。

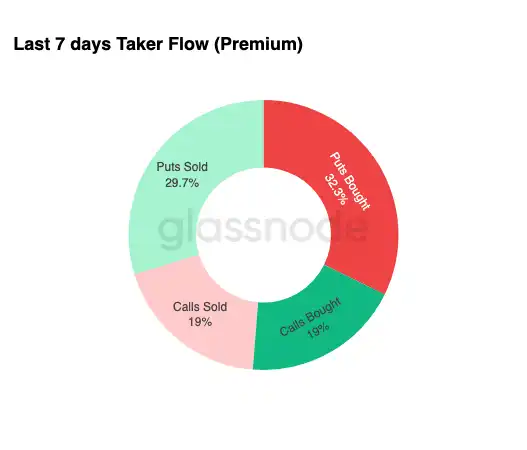

• 主要な権利行使価格(例:90K)のプットオプション主導のフローと需要が防御的なポジション戦略を強化し、トレーダーは上昇リスクのエクスポージャーを増やすよりも積極的にヘッジを行っています。

• DVOLは月間高値まで回復し、ボラティリティ、スキュー、フロー指標などリスクの広範な再評価と結びつき、近い将来のボラティリティ上昇の予想を示しています。

bitcoinは以前のレンジを下抜け、97,000ドルを割り込み、一時89,000ドルに達して新たなローカル安値を記録し、年初来の上昇幅もマイナスに転じました。このより深い下落は、先週強調した穏やかな弱気トレンドの継続であり、構造的なサポートが再び現れるかどうかについての疑問を呼び起こしています。本稿では、オンチェーンの価格モデルと短期保有者の実現損失状況を用いて、今回の下落に対する市場の反応を評価します。その後、オプション、ETF資金フロー、先物ポジションを分析し、投機家がこの新たな弱気局面でどのようにセンチメントを調整しているかを評価します。

オンチェーンインサイト

下限突破

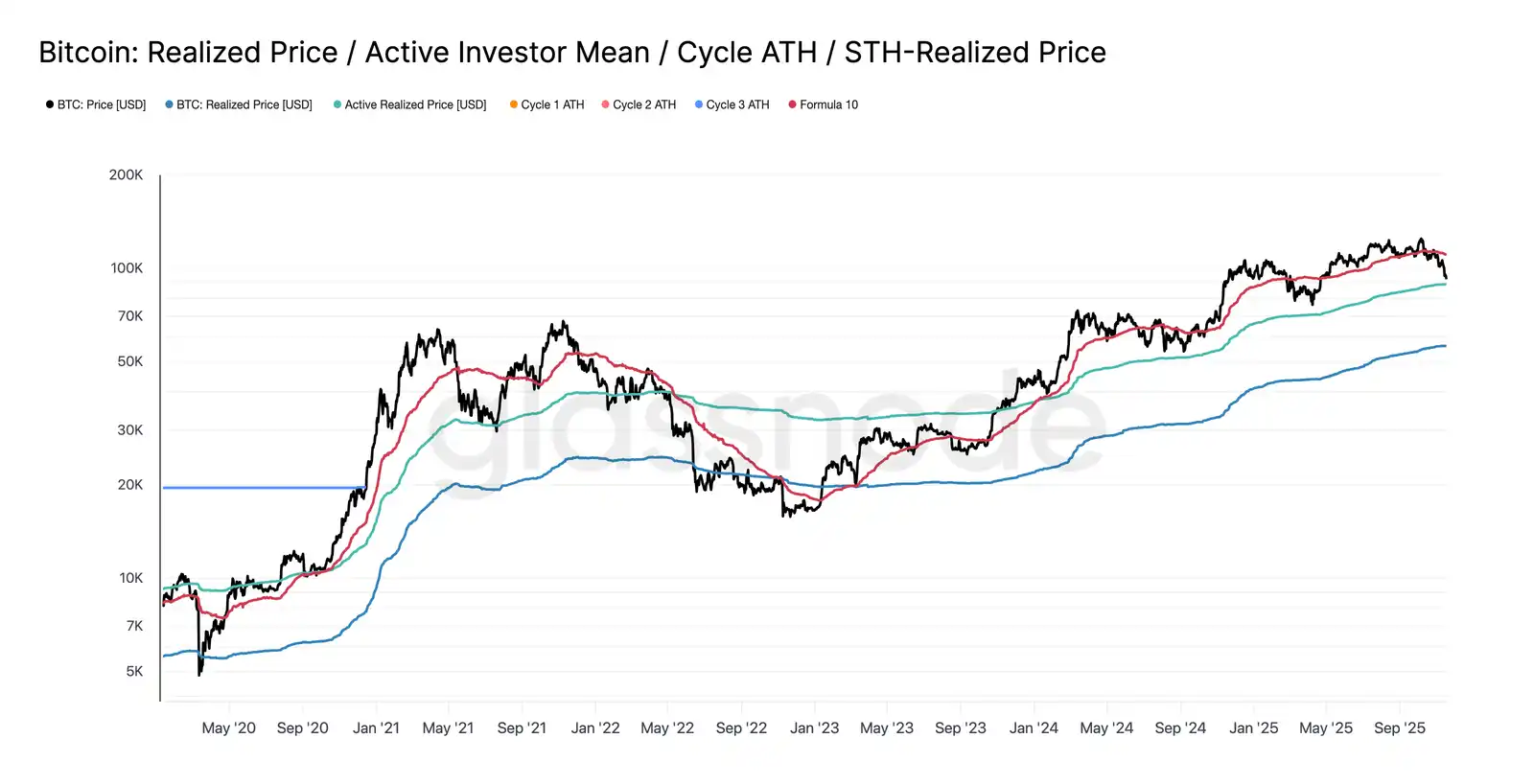

97,000ドル、すなわち先週の「レンジ下限」を下回ったことは、より深い調整リスクを示唆しています。その後、価格は89,000ドルまで急落し、新たなローカル安値を形成、短期保有者コスト基準(現在約109,500ドル)に対する-1標準偏差水準(約95,400ドル)を下回りました。

この下落は、最近のほぼ全ての投資家グループが損失を被ったことを裏付けており、このような構造は歴史的にパニック売りを引き起こし、市場のモメンタムを弱め、回復には時間がかかります。短期的には、95,000ドルから97,000ドルの区間がローカルレジスタンスとなる可能性があり、価格がこの区間を再び上回れば、市場が徐々にバランスを取り戻していることを示します。

パニック売りのピーク

投資家行動から見ると、今回の急落は2024年初以来、価格が短期保有者コスト基準モデルの下限を3度目に下回ったことを示しています。しかし、今回はトップバイヤーのパニック度合いが明らかに高いです。STHの実現損失7日移動平均は1日あたり5億2,300万ドルに急上昇し、FTX崩壊以来の最高水準となりました。

これほど高い損失実現は、106,000ドルから118,000ドルの間に形成されたより重いトップ構造を浮き彫りにしており、その密度は過去のサイクルピークを大きく上回っています。これは、売却されたbitcoinを吸収するためにより強い需要が必要であるか、市場がバランスを回復するにはより長く、より深い蓄積段階を経る必要があることを意味します。

アクティブ需要のテスト

評価モデルを再検討すると、市場は現在未知の領域に入り、この穏やかな弱気局面で投機的関心が顕著に増加しています。最初の主要な防御エリアはアクティブ投資家の実現価格(Active Investors' Realized Price)で、現在約88,600ドルです。bitcoinがこの価格帯で取引されていることは、ここ数ヶ月積極的に取引してきた非休眠保有者のコスト基準に相当し、中期的な取引レンジとなる可能性があります。

しかし、価格がこのモデルを明確に下回った場合、今サイクルで初めてアクティブ投資家のコスト基準を下回ることとなり、弱気の勢いが市場を支配していることを明確に示します。

もう一つの撤退の形

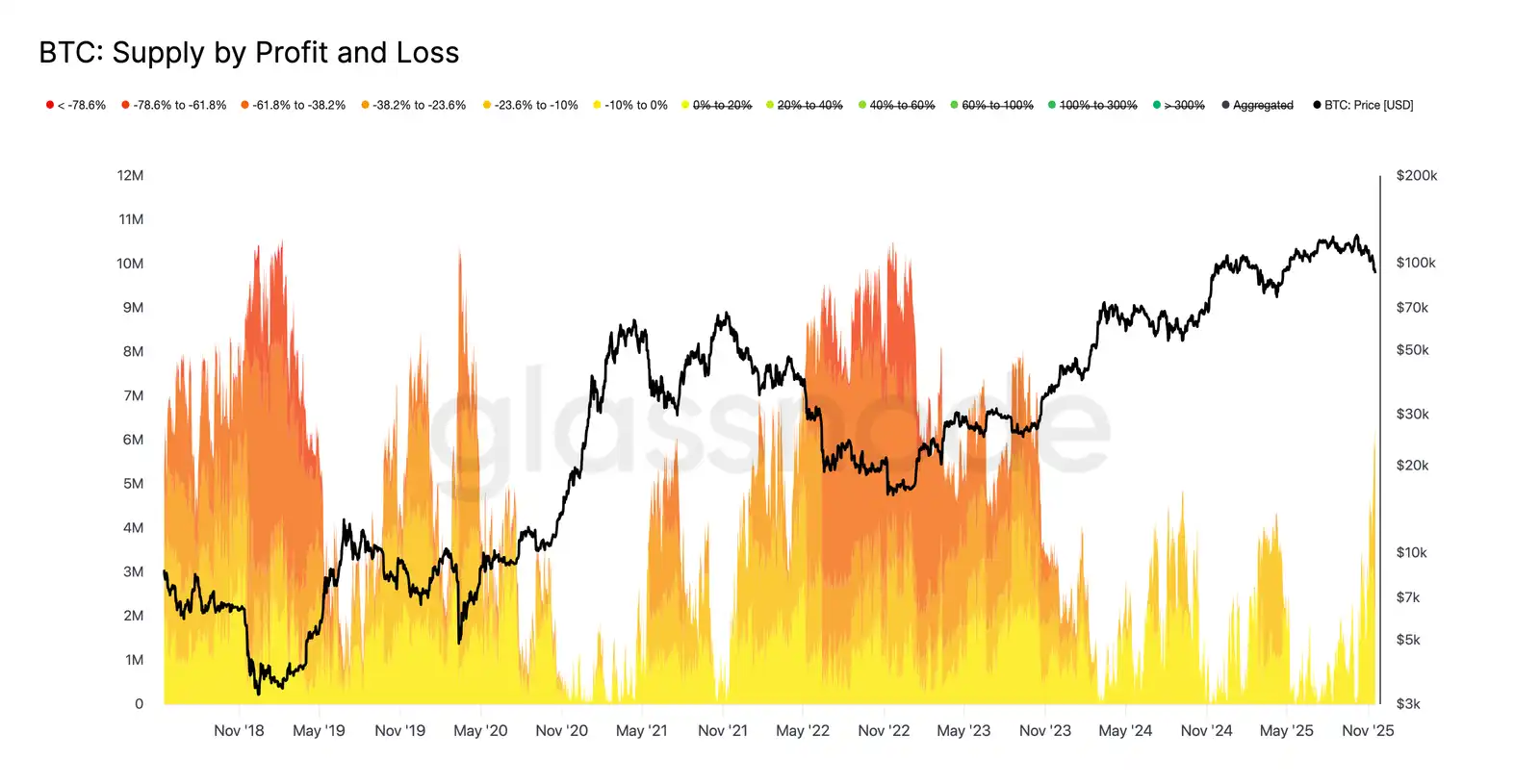

たとえbitcoin価格が短期保有コスト基準モデルの主要下限を下回ったとしても、投資家が被った損失の規模や程度は2022-2023年の弱気相場時の極端な状況には及びません。下図は現在損失状態にある全ての暗号資産を追跡し、その未実現ドローダウンの深さでグループ分けしています。現在約630万枚のbitcoinが損失状態にあり、その大部分の損失幅は-10%から-23.6%の間です。

この分布は2022年第1四半期の一時的なレンジ相場により近く、深い降伏局面ではありません。

したがって、アクティブ投資家の実現価格(88,600ドル)と実際の市場平均(82,000ドル)の間の価格帯は、穏やかな弱気相場と2022-2023年の全面的な弱気構造を区別する分水嶺となる可能性があります。

オフチェーンインサイト

ETF需要不足

米国現物ETFの資金フローは需要不足を明確に反映し、ここ数週間7日移動平均は一貫してマイナスとなっています。継続的な資金流出は、伝統金融の資産配分者が現在の下落局面で買い増しをためらっていることを示しており、以前の市場上昇を支えた強力な資金流入パターンとは対照的です。継続的な弱さは、自律的でない投資需要が大幅に冷え込んでいることを示し、市場最大の限界買い手グループの一つが新規買いを欠いていることを強調し、全体的な需要制約を強化しています。ETF資金の継続的な流入の欠如は、重要な需要の柱がまだ回復していないことを示し、今回のサイクルで市場が重要な需要源を欠いていることにつながっています。

リスクの兆候なし

今週の先物未決済建玉は価格とともに継続して低下しており、投機活動の減少を示しています。トレーダーは安値で買い増すのではなく、システマティックにポジションを解消しており、デリバティブ市場のポジションは以前の下落水準を明らかに下回っています。このレバレッジ拡大の欠如は、市場参加者の慎重な姿勢を際立たせ、リスク志向グループの需要が全体的に弱まっているトレンドとも一致しています。

先物ポジションの継続的な縮小は、市場が依然として資金投入をためらっていることを浮き彫りにし、現在の価格動向の背後にある信頼感の欠如をさらに強調しています。

ファンディングレートはサイクルの最低水準

先物未決済建玉が継続して減少する中、デリバティブ市場は投機的ポジションの明確な減少を示しています。トレーダーはポジションを解消しており、安値で買い増すことはなく、未決済建玉のレバレッジは以前の下落水準を大きく下回っています。

この動きはファンディング市場にも現れており、上位500資産の金利は明確に中立またはマイナス圏に転じています。以前はプレミアムがプラスだったものが、現在はマイナスとなり、レバレッジロング需要の全体的な冷え込みと、市場がより防御的な戦略にシフトしていることを浮き彫りにしています。

未決済建玉の減少とマイナスファンディングは、投機的レバレッジがシステマティックに市場から引き上げられていることを裏付け、リスク回避のセンチメントを強化しています。

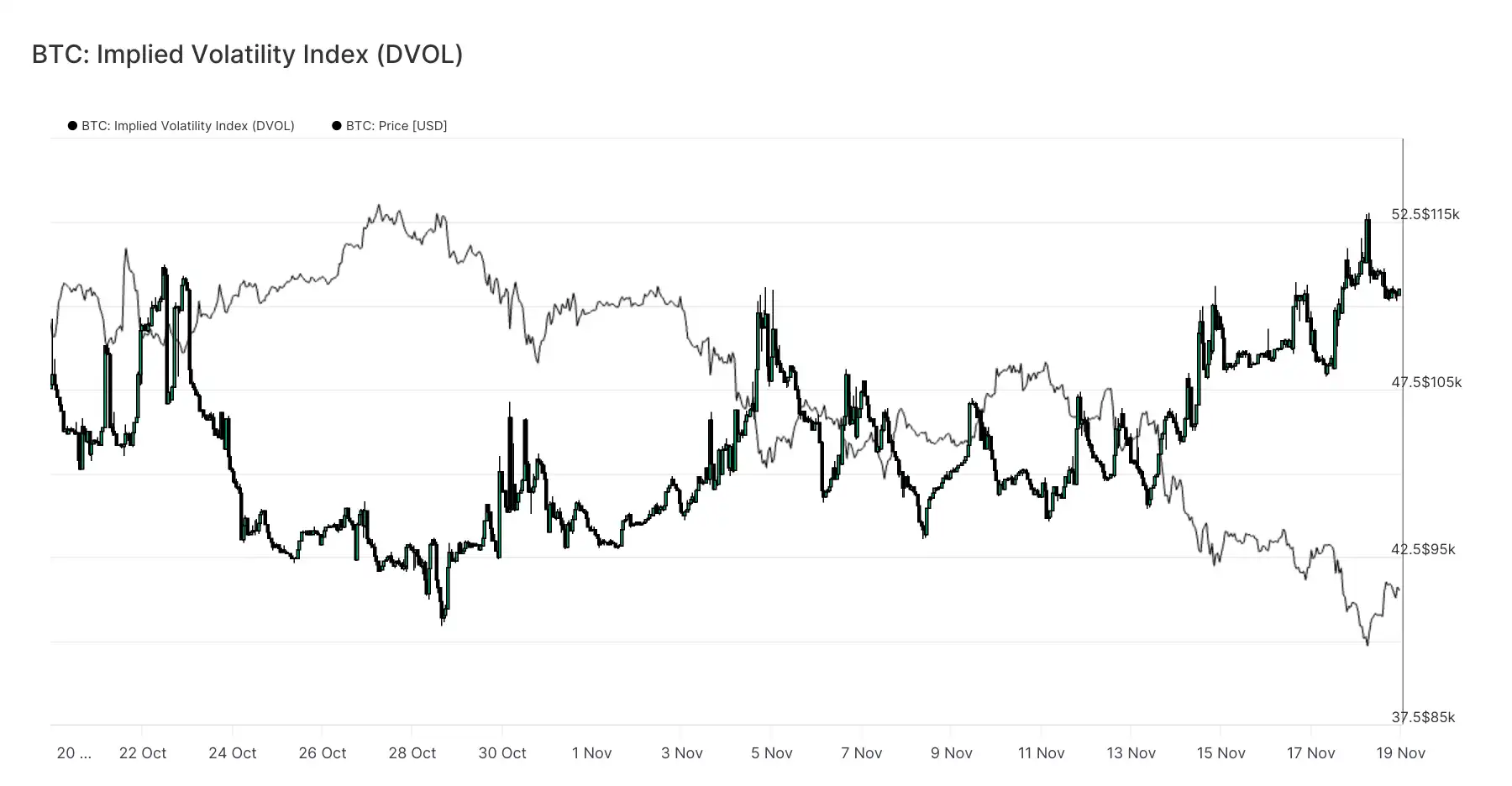

インプライド・ボラティリティの急上昇

オプション市場は通常、リスク再評価の最も早い市場であり、bitcoin価格が一時90,000ドルを下回った後、オプション市場は迅速にリスク再評価を完了しました。全ての期間でインプライド・ボラティリティが大幅に上昇し、特に近月オプションの反応が最も強烈でした。チャートは短期オプションのボラティリティが明確に上昇し、オプションカーブ全体が広範に再評価されたことを示しています。

この上昇は2つの要因によるものです。第一に、トレーダーがより大きな調整に備えて下方ヘッジ需要が高まったこと。第二に、ショートガンマトレード部門の反応です。多くのトレーダーがショートオプションを買い戻し、ポジションを上方にロールしたため、機械的に近月インプライド・ボラティリティが押し上げられました。

インプライド・ボラティリティは現在、10月11日の清算イベント時の水準に近づいており、トレーダーが直近のリスクを迅速に再評価したことを示しています。

このスキューが懸念を裏付ける

インプライド・ボラティリティからスキューに目を移すと、オプション市場は同じメッセージを伝えています。25デルタ・スキューは全ての期間でマイナスを維持しており、1週間物のスキューは極端なベア水準に近づいています。1週間物プットオプションのプレミアムは約14%で、スポット価格に関係なく、トレーダーが下方ヘッジのためにより高い価格を支払う意思があることを示しています。

この行動は自己実現的な予言を生み出します。トレーダーがこれらのプットオプションを購入すると、ディーラーは最終的にショートポジションを持つことになります。このリスクをヘッジするため、彼らは先物やパーペチュアルを売却します。この売り圧力が市場のプレッシャーを増大させ、トレーダーが回避しようとする弱気トレンドを拡大させる可能性があります。

長期債のイールドカーブもベア寄りですが、その程度は軽微です。6ヶ月債のイールドカーブは5%をわずかに下回っており、市場の懸念は主に短期債に集中していることを示しています。

下方ヘッジ需要

市場スキューから実際の取引活動まで、過去7日間の取引フローも同じパターンを裏付けています。トレーダーは大量のプットオプションプレミアムを購入しており、コールオプション需要を大きく上回っています。これはヘッジ行動と一致し、トレーダーが市場のさらなる下落を警戒し、上昇を賭けるよりも防御を重視していることを反映しています。

コールオプション取引活動の低迷は、年末までにトレーダーがリスクエクスポージャーを大幅に増やしていないことをさらに裏付けています。プットオプションのフローと比較して、コールオプションの買い・売りボリュームはいずれも低水準であり、ポジション変動を駆動しているのは投機ではなく慎重さであるという見方を支持します。

全体として、この組み合わせは市場がボラティリティに備えており、リスクを取るよりも防御を重視していることを示しています。

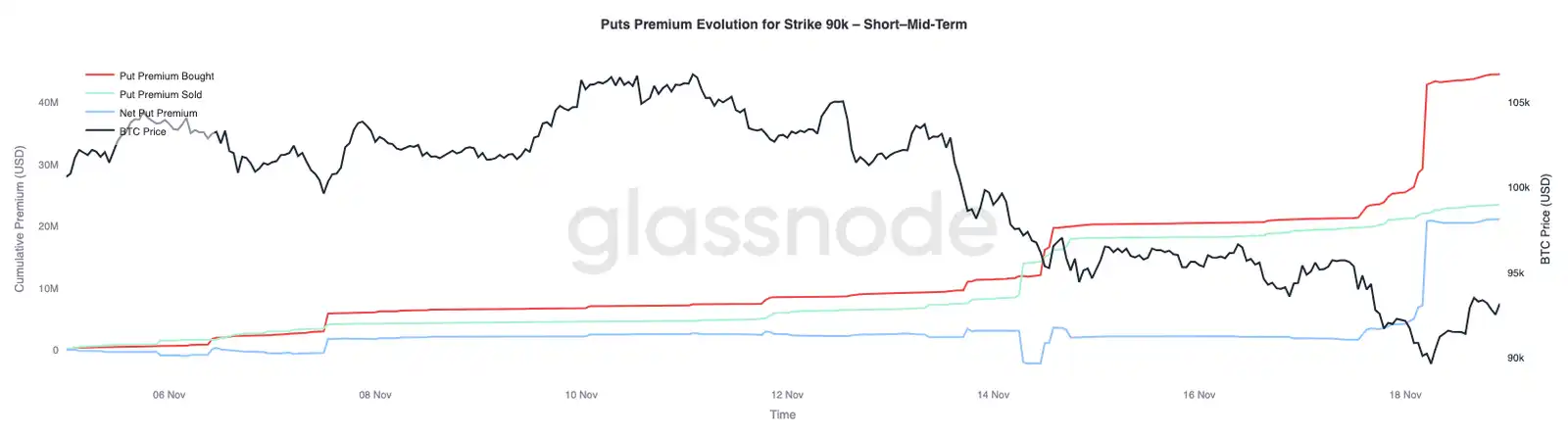

90K権利行使価格オプションプレミアム

全体的な資金フローデータを引き継ぎ、90K権利行使価格のプットオプションプレミアムは、価格が弱含む中でヘッジ需要が加速していることを示しています。過去2週間、この権利行使価格の純プットオプションプレミアムは比較的均衡を保っていましたが、bitcoinが93,000ドルを下回ると、トレーダーはこれらのプットオプションの売りを強化し、90K権利行使価格のオプションプレミアムが大幅に上昇しました。

この行動は、スポットのプレッシャーが強まる中で、トレーダーが下方ヘッジのためにますます高い価格を支払う意思があることを示しています。この動きは、短期インプライド・ボラティリティの上昇とも一致しており、主要権利行使価格への需要集中が通常カーブの近月契約価格を押し上げます。

90Kプットオプションの急激な再評価は、重要な価格水準が突破された際に下方ヘッジ活動がどれほど速く加速するかを浮き彫りにしています。

市場の脆弱性のプライシング

DVOL指数は単一オプション価格からより広範なボラティリティ指標へと移行し、市場のリスク再評価の程度を反映しています。DVOL指数は3週間前に40近くまで下落した後、現在は50近くの月間高値付近まで回復しています。DVOLは一連の固定満期オプションのインプライド・ボラティリティを反映しているため、DVOL指数が上昇すると、トレーダーが今後の価格変動幅の拡大を予想していることを示します。

この上昇はオプション市場全体のトレンドを結び付けています。全ての期間でインプライド・ボラティリティが上昇し、スキューは依然としてマイナス、直近の資金フローのデルタ値もマイナスで、トレーダーは年末までリスクを増やす意欲がないようです。これらの要素は、市場が価格の大きな変動に備えていることを示しています。主な要因はパーペチュアルの清算リスク、マクロ経済の不確実性、ETF資金流入の減少による現物需要の弱さです。

このボラティリティ構造を変える可能性がある次のイベントは、3週間後のFOMC(連邦公開市場委員会)会合です。それまでは、オプション市場は引き続き慎重なシグナルを発し、リスク回避を明確に示すでしょう。

DVOLの上昇は、市場が今後のより大きなボラティリティを織り込み、トレーダーが市場変動に備えていることをさらに裏付けています。

結論

bitcoinは依然としてチャレンジングな市場局面を経験しており、その特徴は市場構造の弱さ、投機需要の縮小、デリバティブ市場でのリスク回避センチメントの顕著な高まりです。

現物需要は依然として低迷し、ETF資金流入はマイナス、先物市場も弱含みの中でレバレッジを増やす意欲はありません。

同時に、インプライド・ボラティリティ、スキュー、ヘッジフローは、投資家が直近の下方リスクをより強く懸念し、保護のためにますます高いプレミアムを支払っていることを示しています。

これら全ての要素が安定を模索する市場を形成しており、今後の方向性は、需要が重要なコスト水準付近で再び現れるか、それとも現在の脆弱性がより深い調整や弱気相場に発展するかにかかっています。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

現物bitcoin ETFが再び資金流入に転じ、BTCは92,000ドルを上回って回復

米国のスポットBTC ETFは、5日間連続で合計22.6億ドルの純流出が続いた後、純流入に転じました。特にBlackRockのIBITは、前日に5億2300万ドルの純流出を記録した後、水曜日には6061万ドルの純流入となりました。

ビットコインは、FRBが利下げに慎重な姿勢を示す中、「脆弱な上昇」を試みる

ビットコインは約92,000ドル付近で反発しましたが、2日間の急落後、市場が安定する中でも依然として重要な構造的水準を下回っています。アナリストによると、オンチェーンのリスク指標は依然として「深刻なストレス」を示していますが、より大きな上昇反転の余地があることも指摘されています。

Metaplanetは、MERCURY優先株による資金調達後、さらに9500万ドル相当のbitcoin購入を計画

Metaplanetは、新たなクラスB優先株の発行を通じて212.5億円(約1億3500万ドル)を調達する計画です。同社は、純収益のうち約9500万ドルを2025年12月から2026年3月の間にbitcoinの購入に充てる予定です。

RippleXのエンジニアがネイティブXRPステーキングの可能性を探求、David Schwartzが今後のXRPL設計について意見を述べる

RippleXの開発者J. Ayo Akinyele氏と退任するRippleのCTOであるDavid Schwartz氏は、XRPL上でのネイティブステーキングの仕組みについて概要を説明しつつ、これらのアイデアは依然として探索段階であり複雑であることを強調しました。この議論は、DeFiやトークン化市場におけるXRPの活動が活発化していることや、先週Canaryによる米国初の純粋なスポットXRP ETFのローンチに続くものです。