O motivo por trás da "reação positiva das principais classes de ativos globais na terça-feira": uma "mudança significativa" no Vanguard Group, gigante da gestão de ativos

A gigante conservadora, que antes resistia firmemente aos criptoativos, finalmente cedeu e liberou oficialmente o acesso à negociação de ETF de bitcoin para seus 8 milhões de clientes.

O gigante conservador, que antes resistia firmemente aos ativos cripto, finalmente cedeu e abriu oficialmente o acesso à negociação de ETFs de bitcoin para 8 milhões de clientes.

Escrito por: Ye Zhen

Fonte: Wallstreetcn

Nesta terça-feira, o bitcoin e outras criptomoedas lideraram a recuperação dos ativos de risco, impulsionados por uma grande mudança de postura do gigante global de gestão de ativos Vanguard.

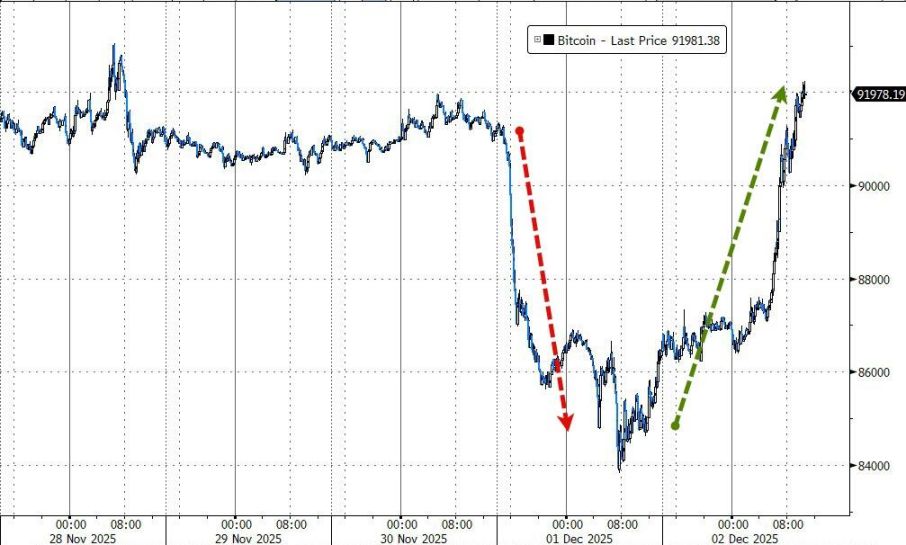

Após o colapso de segunda-feira, o bitcoin recuperou com força o patamar de 90 mil dólares na terça-feira, com uma alta diária superior a 6%, enquanto o ethereum voltou a superar os 3.000 dólares. Ao mesmo tempo, Trump sugeriu que seu conselheiro econômico Kevin Hassett é um potencial candidato à presidência do Federal Reserve. Combinado à estabilização do leilão de títulos japoneses, isso pressionou levemente os rendimentos dos títulos do Tesouro dos EUA e o índice do dólar, aliviando as preocupações com a liquidez do mercado e impulsionando uma recuperação significativa dos ativos de risco globais.

Nesta terça-feira, a Vanguard confirmou que os clientes agora podem comprar ETFs e fundos mútuos de criptomoedas de terceiros, como o iShares Bitcoin Trust ETF da BlackRock, por meio de sua plataforma de corretagem. Esta é a primeira vez que o gigante da gestão de ativos, conhecido por sua filosofia de investimento conservadora, abre canais de investimento em criptomoedas para seus 8 milhões de clientes de corretora própria.

O analista da Bloomberg, Eric Balchunas, destacou que este é o típico "efeito Vanguard". No primeiro dia de negociação após a mudança da Vanguard, o bitcoin disparou logo na abertura do mercado de ações dos EUA, e o IBIT da BlackRock ultrapassou 1 bilhão de dólares em volume de negociação nos primeiros 30 minutos, mostrando que até mesmo investidores conservadores querem adicionar um pouco de emoção aos seus portfólios.

A Vanguard anteriormente rejeitava firmemente o setor de criptomoedas, considerando os ativos digitais excessivamente especulativos e voláteis, o que não se alinhava com seu princípio central de portfólios equilibrados de longo prazo. A mudança de postura agora reflete a pressão contínua da demanda varejista e institucional, além do receio de perder oportunidades em um mercado de rápido crescimento.

Enquanto a BlackRock colhe grande sucesso com seu ETF de bitcoin, a flexibilização da Vanguard — fiel ao "Bogleismo" — neste novo segmento de ativos terá um impacto profundo nos fluxos de capital futuros.

Grande mudança na Vanguard: de "resistência" para "abertura"

O principal motor da reversão do sentimento do mercado foi a mudança de postura da segunda maior gestora de ativos do mundo, a Vanguard. Segundo confirmação da Bloomberg, a partir desta terça-feira, a Vanguard permite que clientes com contas de corretagem comprem e negociem ETFs e fundos mútuos que detêm principalmente criptomoedas (como o IBIT da BlackRock).

Essa decisão representa uma concessão clara. Desde que os ETFs spot de bitcoin foram aprovados nos EUA em janeiro de 2024, a Vanguard proibia a negociação desses produtos em sua plataforma, alegando que "ativos digitais são muito voláteis e especulativos, inadequados para portfólios de longo prazo". No entanto, à medida que os ETFs de bitcoin atraíram dezenas de bilhões de dólares em ativos — e mesmo após correções, o IBIT da BlackRock ainda soma 70 bilhões de dólares —, a demanda persistente dos clientes (tanto varejistas quanto institucionais) forçou a Vanguard a mudar de posição.

Além disso, o atual CEO da Vanguard, Salim Ramji, foi executivo da BlackRock e é um defensor de longa data da tecnologia blockchain. Sua nomeação também é vista como um dos fatores internos para a mudança de política. O executivo da Vanguard, Andrew Kadjeski, afirmou que os ETFs de criptomoedas já provaram sua resiliência diante da volatilidade do mercado e que os processos de gestão estão maduros.

No entanto, a Vanguard ainda mantém certa cautela: a empresa deixou claro que, por ora, não planeja lançar seus próprios produtos de investimento em criptomoedas, e produtos cripto alavancados ou inversos continuam excluídos da plataforma.

Duelo de gigantes pode ser redefinido

Essa decisão da Vanguard reacende a disputa de mais de trinta anos entre ela e a BlackRock. Segundo o livro "ETF Global Investing: The First Lesson", as duas empresas representam filosofias e modelos de negócios completamente diferentes.

A BlackRock representa a "técnica". Seu fundador, Larry Fink, é um exímio operador de títulos, e a missão inicial da BlackRock era "fazer melhores negociações". Sua principal vantagem competitiva está no poderoso sistema de gestão de riscos "Aladdin" e em uma ampla gama de produtos. A iShares, da BlackRock, possui mais de 400 ETFs cobrindo todos os tipos de ativos globais. Para a BlackRock, o ETF é uma ferramenta para atender às necessidades de negociação dos clientes e construir portfólios, sem restrições quanto à classe de ativos. Seja promovendo investimentos ESG para evitar "riscos climáticos" ou lançando o primeiro ETF spot de bitcoin (o IBIT atingiu 10 bilhões de dólares em apenas 7 semanas, superando em muito as expectativas da Vanguard e quebrando o recorde do ETF de ouro, que levou 3 anos), a BlackRock sempre busca ser o melhor "vendedor de pás" do mercado.

A Vanguard defende o "caminho". Embora o fundador John Bogle já tenha falecido, sua filosofia ainda é a alma da Vanguard: a melhor escolha de longo prazo para investidores é possuir índices amplos de mercado, e a missão da Vanguard é reduzir custos ao máximo. Graças à sua estrutura única de "propriedade compartilhada", as taxas da Vanguard são extremamente baixas, com pouco mais de 80 ETFs, principalmente focados em índices amplos como VOO e VTI. Sua base de clientes é composta principalmente por investidores de longo prazo e consultores sensíveis a taxas.

As diferenças entre as duas empresas ficam evidentes nos ETFs spot de bitcoin. A BlackRock apresentou seu pedido já em junho de 2023, e o IBIT atingiu 10 bilhões de dólares em ativos após apenas 7 semanas, quebrando o recorde do ETF de ouro GLD, que levou 3 anos. Já a Vanguard só permitiu a negociação de produtos cripto de terceiros para seus clientes nesta semana.

O mercado é pragmático. Com a participação da Vanguard no mercado de ETFs dos EUA se aproximando e até podendo superar a da BlackRock, o ETF spot de bitcoin tornou-se uma variável crucial. Diante da enorme vantagem inicial da BlackRock no setor de criptoativos e da forte demanda dos clientes por diversificação, a Vanguard finalmente optou por flexibilizar o acesso à negociação.

A mudança de política da Vanguard em relação às criptomoedas pode ter vindo tarde, mas a demanda potencial de seus 8 milhões de clientes de corretora própria não pode ser subestimada. Essa mudança pode não apenas influenciar os fluxos de capital de curto prazo, mas também remodelar a dinâmica competitiva de longo prazo entre os dois gigantes.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Empréstimos de curto prazo para pagar dívidas de longo prazo: Bancos centrais do Reino Unido e Japão lideram abandono de títulos de longo prazo e apostam em “jogos de roleta” de taxas de juros de alta frequência

Caso as expectativas não se concretizem, o governo enfrentará riscos de descontrole de custos e de sustentabilidade fiscal devido à necessidade frequente de prorrogação.

A Babylon fez parceria com a Aave Labs para introduzir suporte nativo ao Bitcoin nos serviços de empréstimo da Aave V4.

O principal protocolo de infraestrutura de Bitcoin, Babylon, através de sua equipe Babylon Labs, anunciou hoje uma parceria estratégica com a Aave Labs. Ambas as partes irão colaborar para construir um Spoke suportado por Bitcoin nativo na Aave V4, a próxima geração da estrutura de empréstimos desenvolvida pela Aave Labs. Essa arquitetura segue o modelo Hub-and-Spoke, projetado para suportar mercados adaptados para casos de uso específicos.

Como 8 principais bancos de investimento veem 2026? Gemini leu tudo para você e destacou os pontos principais

O ano de 2026 não será adequado para investimentos passivos, mas sim para aqueles investidores que sabem interpretar os sinais do mercado.

Avaliação dispara para 11 bilhões, como a Kalshi está crescendo rapidamente apesar das restrições regulatórias?

Enquanto a Kalshi enfrenta processos judiciais em vários estados e é classificada como aposta por órgãos reguladores, o volume de negociações dispara e o valor de mercado atinge 11 bilhões de dólares, revelando as contradições estruturais do rápido crescimento dos mercados de previsão nos espaços legais dos Estados Unidos.

Populares

MaisEmpréstimos de curto prazo para pagar dívidas de longo prazo: Bancos centrais do Reino Unido e Japão lideram abandono de títulos de longo prazo e apostam em “jogos de roleta” de taxas de juros de alta frequência

A Babylon fez parceria com a Aave Labs para introduzir suporte nativo ao Bitcoin nos serviços de empréstimo da Aave V4.