IOSG: Почему эпоха «слепых покупок» в альтсезон�е уже в прошлом?

В будущем рынок альткоинов, возможно, станет "гантелеобразным": с одной стороны — blue-chip DeFi и инфраструктурные проекты, с другой — исключительно высокорисковые активы для игроков с агрессивным аппетитом к риску.

Оригинальное название: «IOSG Weekly Brief|Несколько размышлений о текущем сезоне альткоинов #292»

Автор: Jiawei, IOSG Venture

Введение

▲ Источник: CMC

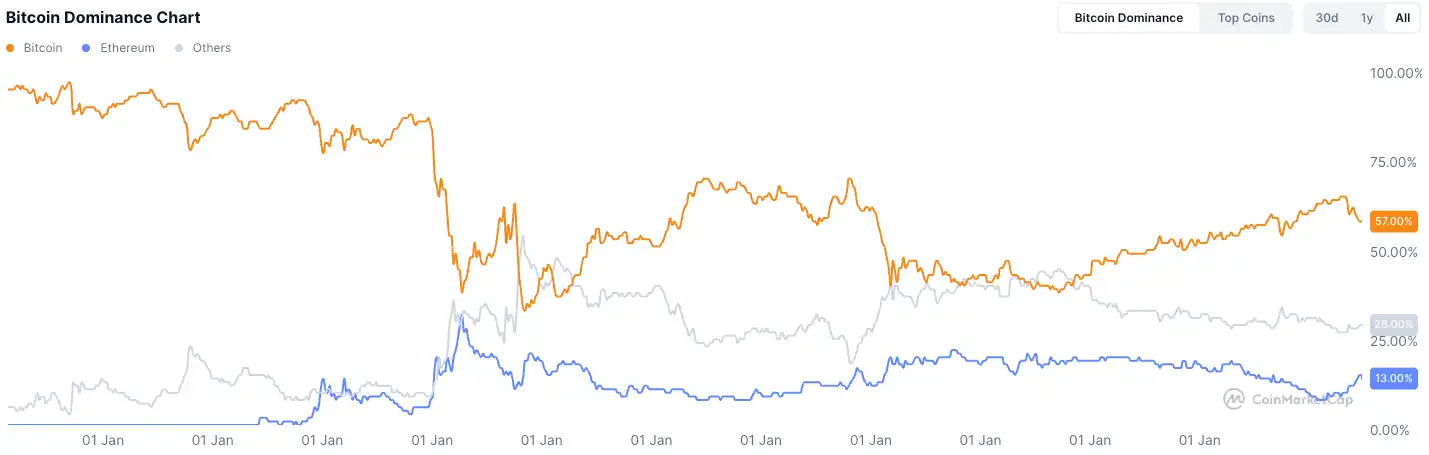

В последние два года внимание рынка постоянно было приковано к одному вопросу: наступит ли снова сезон альткоинов?

По сравнению с доминированием bitcoin и продвижением институционализации, большинство альткоинов показывают слабые результаты: рыночная капитализация большинства существующих альткоинов по сравнению с прошлым циклом сократилась на 95%, а новые монеты, окружённые ореолом, также застряли в болоте. Даже ethereum долгое время находился в состоянии эмоционального спада и только недавно начал восстанавливаться благодаря таким торговым структурам, как «coin-stock model».

Даже на фоне новых исторических максимумов bitcoin и относительной стабилизации ethereum после роста, общее настроение рынка по отношению к альткоинам остаётся подавленным. Каждый участник рынка надеется, что рынок повторит эпическую бычью волну 2021 года.

Я выдвигаю ключевой тезис: макроэкономическая среда и рыночная структура, которые позволили «заливному» и продолжительному росту 2021 года, больше не существуют — это не значит, что сезон альткоинов не наступит вовсе, но он, скорее всего, проявится в условиях медленного бычьего рынка и будет иметь более выраженные черты дифференциации.

Мимолётный 2021 год

▲ Источник: rwa.xyz

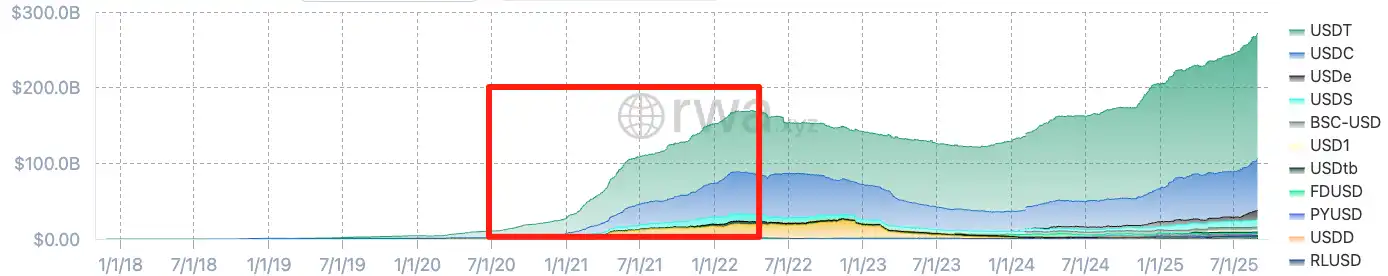

Внешняя рыночная среда 2021 года была поистине уникальной. На фоне пандемии COVID-19 центральные банки разных стран печатали деньги с беспрецедентной скоростью, вливали дешёвый капитал в финансовую систему, доходность традиционных активов была подавлена, и у всех внезапно появилось много наличности.

В поисках высокой доходности капитал массово устремился в рисковые активы, и крипторынок стал одним из главных направлений. Самый наглядный пример — резкий рост объёма эмиссии стейблкоинов: с примерно 20 миллиардов долларов в конце 2020 года до более чем 150 миллиардов долларов к концу 2021 года, что составляет более чем семикратный рост за год.

Внутри криптоиндустрии после DeFi Summer инфраструктура on-chain финансов только начинала формироваться, концепции NFT и метавселенной вошли в массовое сознание, а публичные блокчейны и решения масштабирования находились на этапе роста. При этом предложение проектов и токенов было относительно ограниченным, а концентрация внимания — высокой.

Возьмём DeFi: тогда количество blue chip-проектов было ограничено, и такие протоколы, как Uniswap, Aave, Compound, Maker, могли представлять весь сектор. Инвесторам было легко выбирать, и капиталу проще было объединиться и поднять весь сектор.

Эти два фактора создали почву для сезона альткоинов 2021 года.

Почему «золотое время не вечно, а пир не повторяется»

Оставив макроэкономические факторы в стороне, я считаю, что по сравнению с четырьмя годами назад рыночная структура изменилась следующим образом:

Стремительный рост предложения токенов

▲ Источник: CMC

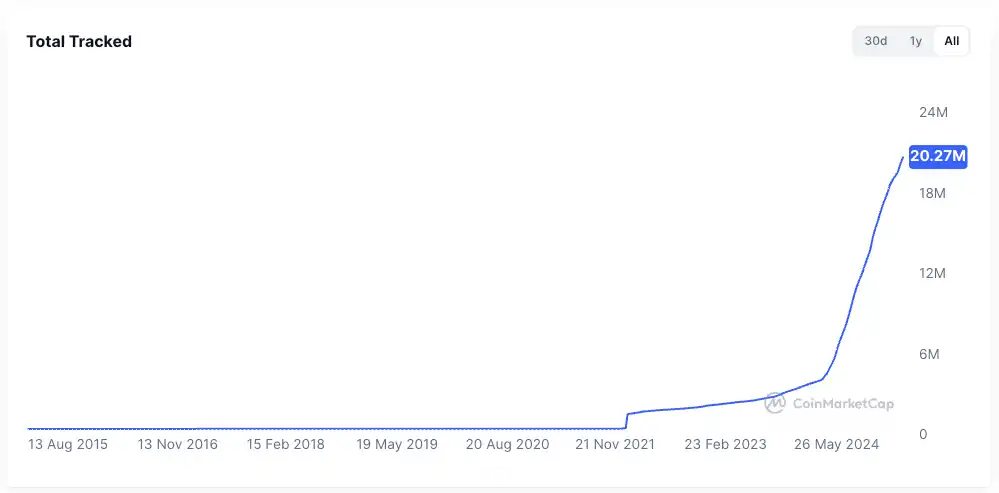

Эффект быстрого обогащения в 2021 году привлёк на рынок огромное количество капитала. За последние четыре года бурный рост венчурных инвестиций незаметно повысил среднюю оценку проектов, а распространение airdrop-экономики и вирусное распространение memecoin привели к резкому ускорению выпуска токенов и росту их оценок.

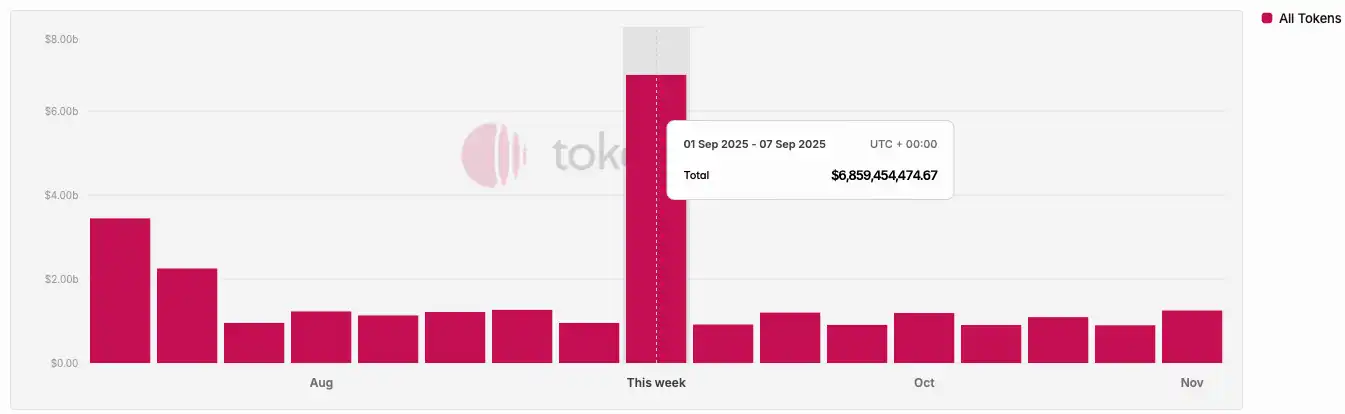

▲ Источник: Tokenomist

В отличие от 2021 года, когда большинство проектов находились в состоянии высокой ликвидности, сейчас большинство основных проектов (за исключением memecoin) сталкиваются с огромным давлением разблокировки токенов. По данным TokenUnlocks, только в 2024-2025 годах более чем на 200 миллиардов долларов токенов предстоит разблокировать. Это и есть нынешняя ситуация в отрасли, за которую её критикуют: «высокий FDV, низкая ликвидность».

Дробление внимания и ликвидности

▲ Источник: Kaito

На уровне внимания, на приведённой выше диаграмме случайно выбраны проекты Pre-TGE на Kaito. Среди топ-20 проектов можно выделить не менее 10 различных подотраслей. Если бы нас попросили описать основные нарративы рынка 2021 года, большинство бы ответило: «DeFi, NFT, GameFi/Metaverse». А за последние два года рынок сложно сразу охарактеризовать несколькими словами.

В такой ситуации капитал быстро перемещается между разными секторами, причём на короткое время. Crypto Twitter переполнен информацией, а разные группы обсуждают разные темы. Такая фрагментация внимания мешает капиталу объединяться, как это было в 2021 году. Даже если в каком-то секторе начинается рост, он редко распространяется на другие области, не говоря уже о всеобщем росте.

На уровне ликвидности одним из условий сезона альткоинов является эффект перелива прибыли: сначала ликвидность поступает в такие основные активы, как bitcoin и ethereum, а затем начинает искать альткоины с более высоким потенциальным доходом. Этот эффект перелива и ротации капитала обеспечивает устойчивый спрос на длинный хвост активов.

Однако в этом цикле мы не видим такой, казалось бы, естественной ситуации:

· Во-первых, институциональные инвесторы и ETF, которые способствуют росту bitcoin и ethereum, не будут дальше размещать капитал в альткоинах. Эти средства предпочитают ликвидные и регулируемые основные активы и связанные с ними продукты, что усиливает эффект притяжения к топ-активам, а не равномерно поднимает уровень рынка.

· Во-вторых, большинство розничных инвесторов на рынке, возможно, вообще не владеют bitcoin или ethereum, а за последние два года оказались глубоко «заперты» в альткоинах и не имеют избыточной ликвидности.

Отсутствие массовых приложений

За бешеным ростом рынка 2021 года всё же стояла определённая основа. DeFi вдохнул новую жизнь в блокчейн, который долгое время страдал от отсутствия приложений; NFT распространили эффект создателей и знаменитостей за пределы криптосообщества, а рост обеспечивался притоком новых пользователей и кейсов (по крайней мере, такова была история).

После четырёх лет технологических и продуктовых итераций мы видим, что инфраструктура переизбыточна, а по-настоящему массовых приложений крайне мало. Одновременно рынок становится более зрелым и прагматичным — на фоне усталости от бесконечных нарративов рынок требует реального роста пользователей и устойчивых бизнес-моделей.

Без постоянного притока свежей крови, способной поглотить растущее предложение токенов, рынок оказывается в ловушке внутренней конкуренции за ограниченные ресурсы, что не может создать основу для всеобщего роста.

Очертания и сценарии текущего сезона альткоинов

Сезон альткоинов наступит, но это уже не будет сезон 2021 года.

Во-первых, базовая логика ротации капитала и смены секторов сохраняется. Мы видим, что после достижения bitcoin отметки в 100 000 долларов краткосрочный импульс роста явно ослабевает, и капитал начинает искать следующий объект для инвестиций. Аналогично и с ethereum.

Во-вторых, при длительном дефиците рыночной ликвидности, когда альткоины застряли в портфелях, капиталу приходится искать способы самоспасения. Ethereum — хороший пример: изменились ли фундаментальные показатели ethereum в этом цикле? Самые популярные приложения Hyperliquid и pump.fun не работают на ethereum; концепция «мирового компьютера» тоже уже не нова.

Недостаток внутренней ликвидности вынуждает искать её вовне. Под влиянием DAT и трёхкратного роста ETH многие истории о стейблкоинах и RWA получили реальную основу.

Я предполагаю следующие сценарии:

Определённый рост на основе фундаментальных показателей

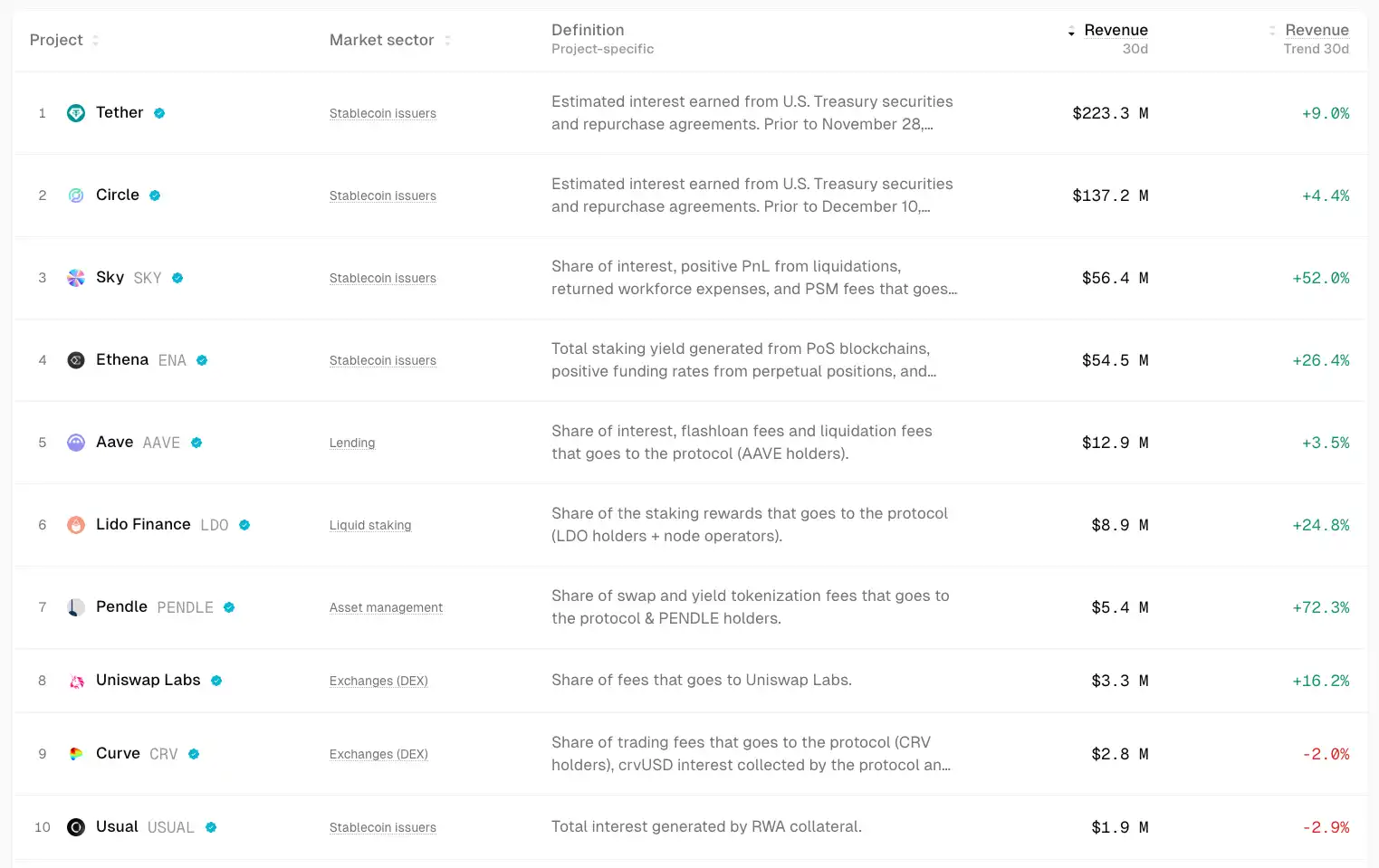

▲ Источник: TokenTerminal

В условиях неопределённости рынка капитал инстинктивно ищет определённость.

Капитал будет больше направляться в проекты с фундаментальными показателями и PMF. Рост этих активов может быть ограничен, но они более устойчивы и предсказуемы. Например, такие DeFi blue chips, как Uniswap и Aave, даже в периоды спада рынка сохраняют хорошую устойчивость; Ethena, Hyperliquid и Pendle выделились как новые звёзды этого цикла.

Потенциальными катализаторами могут стать такие действия на уровне управления, как включение комиссии и т.д.

Общая черта этих проектов — способность генерировать значительный денежный поток, а их продукты уже прошли рыночную проверку.

Beta-возможности для сильных активов

Когда основной тренд рынка (например, ETH) начинает расти, капитал, пропустивший этот рост или ищущий больший рычаг, будет искать тесно связанные «замещающие активы» для получения Beta-доходности. Например, UNI, ETHFI, ENS и т.д. Они могут усиливать волатильность ETH, но их устойчивость ниже.

Переоценка старых секторов на фоне массового внедрения

От институциональных покупок bitcoin, ETF до DAT-модели — основной нарратив этого цикла — внедрение традиционных финансов. Если рост стейблкоинов ускорится, предположим, увеличится в 4 раза до 1 триллиона долларов, часть этих средств, скорее всего, поступит в DeFi, что приведёт к переоценке сектора. Переход от крипто-продуктов для узкого круга к традиционным финансам изменит оценку DeFi blue chips.

Локальные спекуляции в отдельных экосистемах

▲ Источник: DeFiLlama

HyperEVM благодаря высокой вовлечённости, пользовательской лояльности и притоку нового капитала может создать эффект богатства и Alpha в экосистемных проектах на протяжении нескольких недель или месяцев.

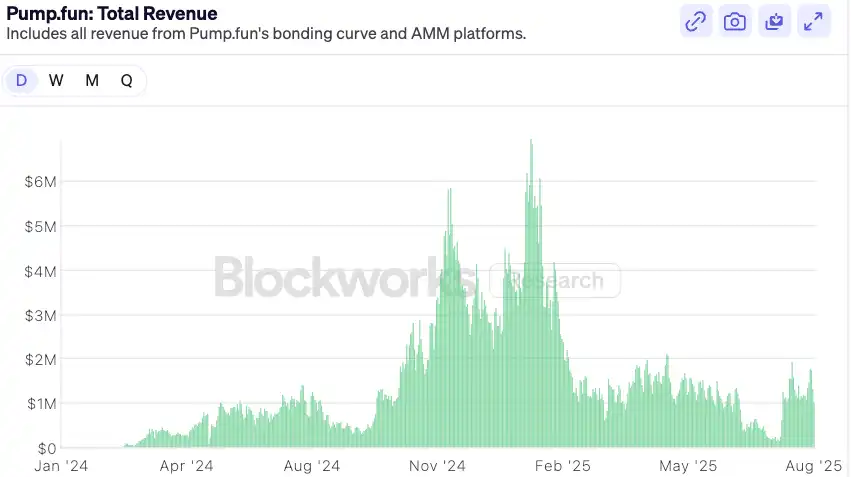

Разногласия в оценке звёздных проектов

▲ Источник: Blockworks

Возьмём pump.fun: когда пик ажиотажа по поводу выпуска токена утихает, оценка возвращается к консервативному диапазону и на рынке возникают разногласия, при сохранении сильных фундаментальных показателей возможен рост. В среднесрочной перспективе pump.fun как лидер meme-сектора с доходом и моделью выкупа может обогнать большинство топовых meme.

Заключение

Сезон альткоинов, когда можно было «покупать с закрытыми глазами», остался в прошлом. Рыночная среда становится более зрелой и дифференцированной — рынок всегда прав, и инвестору остаётся только постоянно адаптироваться к этим изменениям.

В заключение я хотел бы сделать несколько прогнозов:

1. После прихода традиционных финансовых институтов в криптомир их логика распределения капитала кардинально отличается от розничных инвесторов — им нужны объяснимый денежный поток и сопоставимые модели оценки. Такая логика напрямую благоприятствует расширению и росту DeFi в следующем цикле. Для привлечения институционального капитала DeFi-протоколы в ближайшие 6–12 месяцев будут активнее внедрять распределение комиссий, выкуп или дивидендные механизмы.

В будущем простая логика оценки на основе TVL сменится логикой распределения денежного потока. Мы уже видим новые институциональные DeFi-продукты, например, Horizon от Aave, который позволяет использовать токенизированные казначейские облигации США и институциональные фонды в качестве залога для получения стейблкоинов.

С усложнением макроэкономической ситуации с процентными ставками и ростом спроса традиционных финансов на доходность on-chain, стандартизированная и продуктовая инфраструктура доходности станет жемчужиной: производные на процентные ставки (например, Pendle), платформы структурированных продуктов (например, Ethena) и агрегаторы доходности получат выгоду.

Риск для DeFi-протоколов заключается в том, что традиционные институты, используя свои бренд, соответствие требованиям и дистрибуцию, будут выпускать собственные регулируемые продукты типа «walled garden», конкурируя с существующими DeFi. Пример тому — совместный запуск Tempo blockchain от Paradigm и Stripe.

2. Будущий рынок альткоинов, возможно, будет иметь «гантельную» структуру, когда ликвидность устремляется к двум крайностям: с одной стороны — blue chip DeFi и инфраструктура, обладающие денежным потоком, сетевым эффектом и институциональным признанием, которые будут поглощать большую часть капитала, ищущего стабильный рост; с другой — чисто высокорискованные активы, такие как memecoin и краткосрочные нарративы. Эти активы не имеют фундаментальных историй, а служат высоколиквидными, низкопороговыми инструментами для спекуляций, удовлетворяя спрос на экстремальный риск и доходность. А проекты, находящиеся между этими полюсами, с определённым продуктом, но недостаточно глубокой защитой и скучным нарративом, в условиях неизменной структуры ликвидности могут оказаться в неловком положении на рынке.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Правда о резком падении BTC: это не крах криптовалют, а глобальное сокращение кредитного плеча, вызванное шоком иены.

Компания DAT: концепция в процессе трансформа�ции

Виталик похвалил обновление Ethereum Fusaka.

Популярное

ДалееПравда о резком падении BTC: это не крах криптовалют, а глобальное сокращение кредитного плеча, вызванное шоком иены.

Ежедневный утренний отчет Bitget (4 декабря)|Solana Mobile выпустит токен SKR; основная сеть Ethereum успешно активировала обновление Fusaka; данные по первичным заявкам на пособие по безработице в США будут опубликованы сегодня в 21:30