Ціна золота: стратегічна диверсифікація в умовах децентралізованого прийняття рішень

- Децентралізоване управління та AI-керовані рамки у 2025 році змінили підхід до управління системними ризиками, що призвело до зростання попиту на золото як стратегічний захист. - Промислові гіганти та економіки, що розвиваються, додали понад 200 метричних тонн золота до своїх резервів, використовуючи його подвійну роль у ланцюгах постачання та для геополітичної диверсифікації. - Ціни на золото перевищили $3,300 за унцію, оскільки центральні банки та країни BRICS перекваліфікували його як критичний актив на фоні знецінення долара та тенденцій до дедоларизації. - Інвесторам рекомендується виділяти 10–15% портфеля на золото.

У 2025 році перетин децентралізованого корпоративного управління та розподілу активів створив зсув парадигми в тому, як організації та інвестори підходять до системних ризиків. Оскільки компанії впроваджують платформи управління на основі AI та фреймворки прийняття рішень у реальному часі, попит на некорельовані активи, такі як золото, різко зріс. Ця еволюція відображає ширшу макроекономічну тенденцію: переосмислення ролі золота — від спекулятивного товару до стратегічного хеджу у світі фрагментованого управління та геополітичної невизначеності.

Децентралізоване управління та зростання золота як системного хеджу

Децентралізовані корпоративні моделі, що базуються на таких технологіях, як blockchain та AI, надали місцевим командам автономію дій при збереженні узгодженості із загальними стратегічними цілями. Така гнучкість змінила пріоритети управління ризиками: компанії дедалі більше віддають перевагу диверсифікації для захисту від макроекономічних та геополітичних шоків. Золото, яке давно вважається засобом збереження вартості, стало ключовим елементом цієї стратегії.

Наприклад, промислові гіганти, такі як Caterpillar та BASF, використали децентралізоване управління для скорочення термінів постачання на 30% завдяки ланцюгам постачання на основі blockchain. Тепер ці компанії підтримують стратегічні золоті резерви для забезпечення ланцюгів постачання у високотехнологічних секторах, таких як напівпровідники та зелена енергетика, де провідникові властивості золота є незамінними. Такий промисловий попит у поєднанні з фінансовою роллю золота створив для нього динаміку подвійного використання, стимулюючи як фізичну, так і фінансову активність на ринку.

Цю тенденцію віддзеркалили й центральні банки країн, що розвиваються. Польща, Китай і Türkiye додали понад 200 метричних тонн золота до своїх резервів у 2025 році, хеджуючись від падіння долара США на 10,8% у першій половині року — найгіршого старту з 1973 року. Девальвація долара, разом із використанням фінансових систем як зброї (наприклад, санкції проти країн BRICS), ще більше підвищила привабливість золота як політично нейтрального активу.

Реакція фінансових ринків: структурне зростання золота

Фінансові ринки відреагували на ці структурні зміни значним зростанням цін. ETF SPDR Gold Shares (GLD), що відстежує ціни на золото, у 2025 році перевищив $3,300 за унцію, відображаючи його обернену кореляцію з доларом США та стійкість на тлі зростаючої інфляції. Поведінкова економіка додатково пояснює цю тенденцію: теорія перспектив і уникнення втрат спонукають інвесторів вкладати в золото під час періодів невизначеності, особливо коли децентралізовані моделі управління віддають перевагу зниженню ризиків над короткостроковими прибутками.

Інвесторам дедалі частіше рекомендують виділяти 10–15% портфеля на золото для хеджування ризиків стагфляції — ця стратегія набирає популярності на тлі посилення макроекономічної волатильності. Такий попит є не циклічним, а структурним, закоріненим у децентралізації промислового та фінансового прийняття рішень. Наприклад, країни BRICS досліджують фінансові інструменти, забезпечені золотом, а Індія розглядає можливість інвестування пенсійних фондів у ETF на золото, що сигналізує про глобальну перекласифікацію золота як ключового активу.

Стратегічні можливості для інвесторів

Злиття децентралізованого управління та попиту на золото створює унікальні можливості для інвесторів. Відстеження закупівель центральних банків, ініціатив під керівництвом BRICS та промислового попиту у технологічному та енергетичному секторах є ключовим для розуміння довгострокових фундаментальних факторів золота. Основні індикатори для моніторингу включають:

- Золотовалютні резерви центральних банків: темпи накопичення золота ринками, що розвиваються.

- Промисловий попит: використання золота у напівпровідниках та проектах зеленої енергетики.

- Геополітичні зміни: тенденції дедоларизації та фінансові інновації BRICS.

Інвесторам також слід враховувати перекласифікацію золота урядом США як критично важливого мінералу та розширення внутрішніх можливостей з його переробки. Ці політики сигналізують про стратегічний курс на самодостатність, ще більше зміцнюючи роль золота як у промислових, так і у фінансових портфелях.

Висновок: нова ера диверсифікації

Еволюція децентралізованих моделей управління перетворила золото з традиційного захисного активу на наріжний камінь сучасного управління ризиками. Оскільки компанії та країни впроваджують гнучкі, технологічно орієнтовані фреймворки для навігації у нестабільному глобальному середовищі, подвійна роль золота як промислового та фінансового активу продовжить розширюватися. Для інвесторів це рідкісна можливість захеджуватися від системних ризиків і скористатися структурним зсувом у розподілі активів. У світі децентралізованого прийняття рішень золото залишається вічною, некорельованою опорою.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Від "хто дає гроші кому" до "давати лише правильним людям": наступне покоління Launchpad має бути перетасовано

Можливо, наступне покоління Launchpad зможе допомогти вирішити проблему запуску спільнот у сфері криптовалют, яку аірдропи досі не змогли вирішити.

Balancer планує розподілити 8 мільйонів доларів відновлених коштів після експлойту на 128 мільйонів доларів

Balancer запропонував план розподілу близько $8 мільйонів врятованих активів після масштабної атаки, внаслідок якої на початку цього місяця з його сховищ було виведено понад $128 мільйонів. Зазначається, що шість «біліх хакерів» повернули приблизно $3,86 мільйона під час атаки.

До Квон просить обмежити термін ув'язнення до 5 років у справі про шахрайство з Terra на $40 мільярдів

Засновник Terraform Labs До Квон та його адвокати попросили суд США обмежити його тюремний термін п’ятьма роками. Винесення вироку Квону заплановано на 11 грудня.

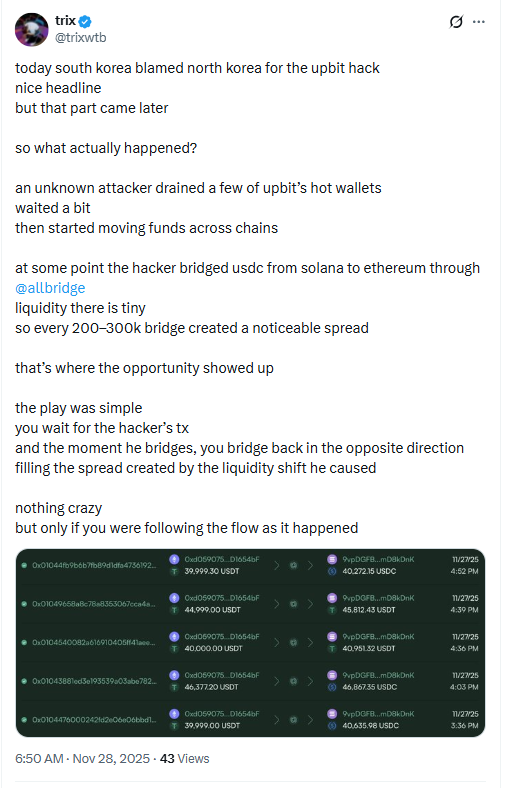

Злам Upbit, пов'язаний з Lazarus, відбувається на тлі штрафів FIU для Dunamu та заморожування VASP