Том Лі з Fundstrat радить інвесторам залишатися конструктивними щодо акцій США – ось його прогноз

Тома Лі з Fundstrat не відлякує волатильність ринку минулої п’ятниці.

У новому інтерв’ю для CNBC Лі заявив, що інвесторам слід «залишатися досить конструктивними» щодо американських акцій, незважаючи на нещодавнє зниження.

«JPMorgan, найбільший і найпотужніший банк у світі, інвестує 1.5 трильйона доларів у США в речі, які зміцнять переваги США. Критично важливі сфери. І в той час, коли США домінують у сфері AI, і, звісно, зараз у нас є потужний поштовх, оскільки blockchain — це ініціатива, на основі якої Wall Street створює продукти, тож я вважаю, що є багато причин для оптимізму інвесторів.»

JPMorgan Chase оголосив у понеділок про «Security and Resiliency Initiative» — 1.5 трильйона доларів, 10-річний план для підтримки галузей США, які є критично важливими для національної економічної безпеки. Фінансовий гігант заявив, що план включає до 10 мільярдів доларів прямих інвестицій у акціонерний капітал і венчурний капітал у вибрані американські компанії.

Лі прогнозує, що S&P 500 може додати «200 пунктів між сьогоднішнім днем і серединою листопада». Він також досі вважає, що провідний індекс досягне 7 000 до кінця року.

На момент написання S&P 500 торгується на рівні 6 654,85. Індекс зріс більш ніж на 1,5% за останній день, але знизився на 1,35% за останні п’ять днів.

Згенероване зображення: Midjourney

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Момент HTTPS для приватності Ethereum: від захисного інструменту до інфраструктури за замовчуванням

Підсумок «цілісної перебудови парадигми приватності» на основі десятків виступів та дискусій на заході Devconnect ARG 2025 «Ethereum Privacy Stack».

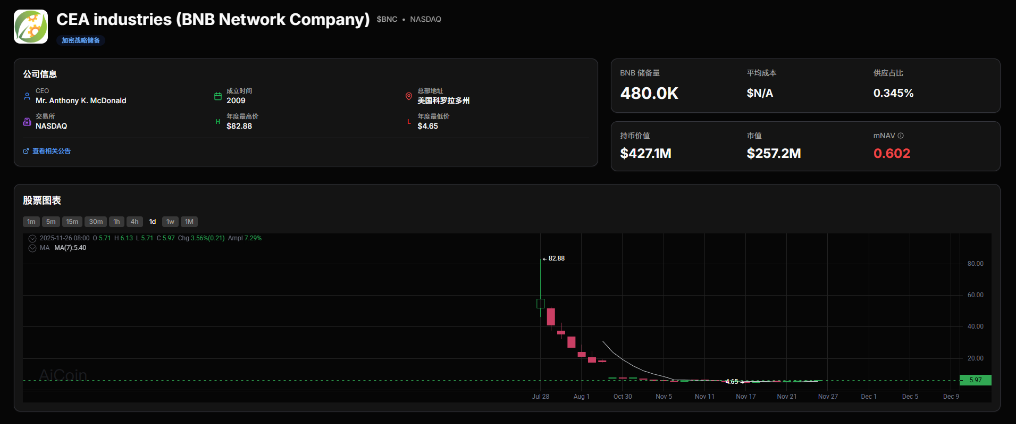

Повстання акціонерів: YZi Labs тисне на раду директорів BNC

Халвінг більше не є головною темою: ETF переписують бичачий цикл bitcoin

Крипторинок на тлі виснаження ліквідності: подвійне випробування ETF та кредитного плеча