Чи є те, що Strategy більше не "шалено скуповує", причиною цього падіння bitcoin?

Довгий час розглядалися як «автоматичні поглиначі нового обсягу пропозиції», спотові bitcoin ETF також демонструють подібні ознаки слабкості.

Автор: Oluwapelumi Adejumo, Crypto Slate

Переклад: Luffy, Foresight News

Протягом більшої частини 2025 року рівень підтримки Bitcoin здавався непохитним завдяки несподіваному союзу корпоративних цифрових активних тримачів (DAT) та біржових інвестиційних фондів (ETF), які разом створили фундамент для підтримки.

Корпорації купували Bitcoin шляхом випуску акцій та конвертованих облігацій, а припливи коштів в ETF непомітно поглинали нову пропозицію. Разом вони сформували стійку базу попиту, що допомогло Bitcoin протистояти тиску фінансового ужорсточення.

Сьогодні ця основа починає хитатися.

3 листопада засновник Capriole Investments Charles Edwards написав у X, що з уповільненням темпів накопичення інституційних інвесторів його бичачі очікування послабшали.

Він зазначив: «Вперше за 7 місяців чисті покупки інституцій впали нижче за щоденний обсяг майнінгу, і це поганий знак».

Обсяг інституційних покупок Bitcoin, джерело: Capriole Investments

Edwards заявив, що навіть якщо інші активи показують кращі результати, цей показник залишався ключовою причиною його оптимізму щодо Bitcoin.

Однак наразі близько 188 корпоративних скарбниць володіють значними позиціями в Bitcoin, і багато з них мають досить одновекторну бізнес-модель окрім експозиції до Bitcoin.

Уповільнення накопичення Bitcoin корпоративними скарбницями

Жодна компанія не уособлює корпоративні угоди з Bitcoin краще, ніж нещодавно перейменована «Strategy» (раніше MicroStrategy).

Цей виробник програмного забезпечення під керівництвом Michael Saylor трансформувався у компанію-скарбницю Bitcoin і наразі володіє понад 674 000 Bitcoin, залишаючись найбільшим корпоративним власником у світі.

Однак темпи її покупок значно сповільнилися за останні місяці.

Strategy у третьому кварталі додала лише близько 43 000 Bitcoin — це найнижчий квартальний показник за рік. Враховуючи, що в цей період обсяги окремих покупок знизилися до кількох сотень монет, це не дивує.

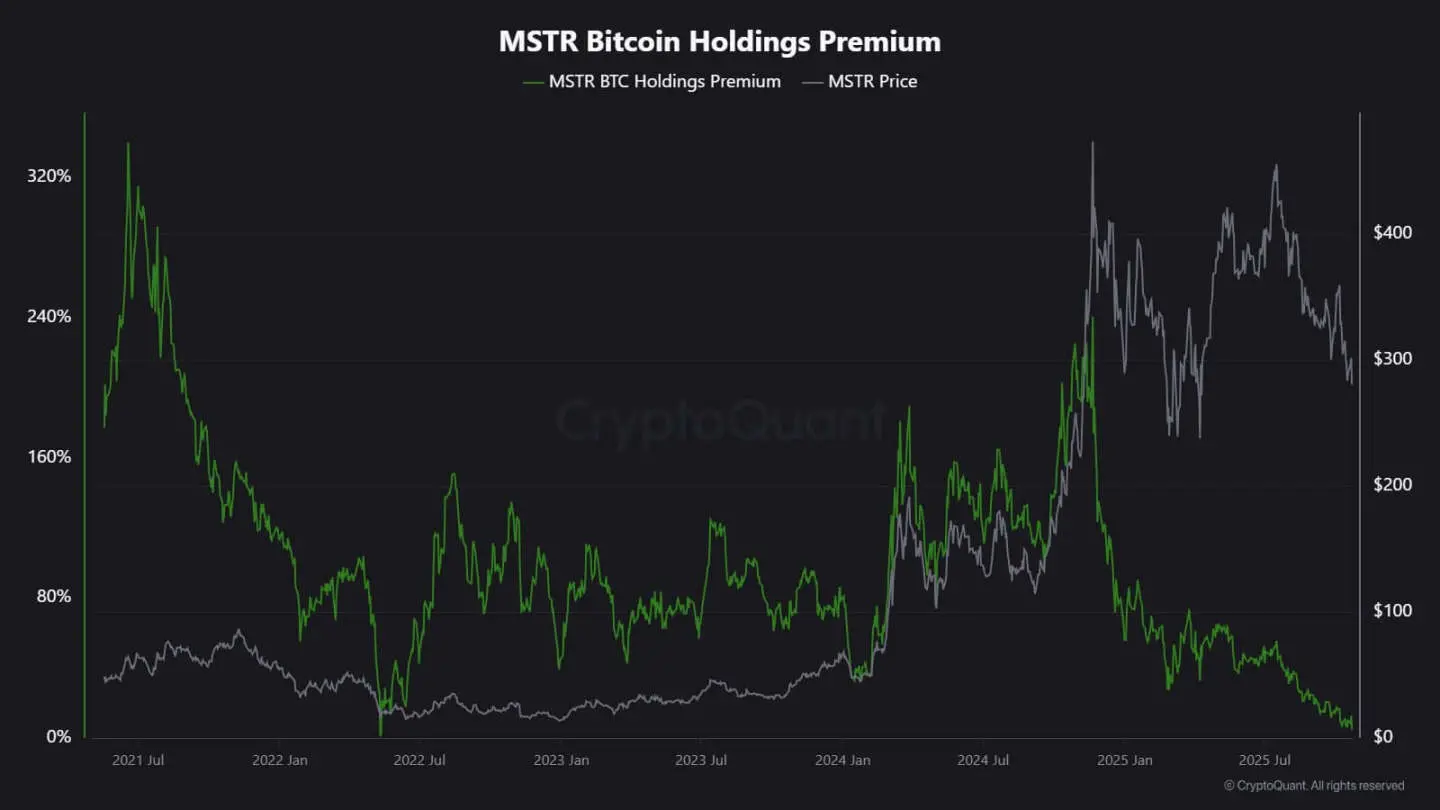

Аналітик CryptoQuant J.A. Maarturn пояснив, що уповільнення може бути пов’язане зі зниженням чистої вартості активів (NAV) Strategy.

Він зазначив, що інвестори раніше платили значну «NAV-премію» за кожен $1 Bitcoin на балансі Strategy, фактично дозволяючи акціонерам отримувати вигоду від зростання Bitcoin через кредитне плече. Але з середини року ця премія суттєво скоротилася.

Після ослаблення бонусу оцінки випуск нових акцій для купівлі Bitcoin вже не приносить значної доданої вартості, і мотивація для фінансування покупок знижується.

Maarturn зазначив: «Складність фінансування зросла, а премія на акції знизилася з 208% до 4%.»

Премія на акції Strategy, джерело: CryptoQuant

Тим часом тенденція до зниження темпів накопичення спостерігається не лише у Strategy.

Японська публічна компанія Metaplanet наслідувала цю американську піонерську модель, але після значного падіння її акцій, ціна торгівлі стала нижчою за ринкову вартість її Bitcoin.

У відповідь компанія затвердила програму викупу акцій і водночас оголосила нові фінансові орієнтири для розширення Bitcoin-скарбниці. Це свідчить про впевненість у балансі, але також підкреслює, що ентузіазм інвесторів щодо бізнес-моделі «крипто-скарбниці» згасає.

Фактично, уповільнення накопичення Bitcoin скарбницями вже призвело до деяких злиттів.

Минулого місяця компанія з управління активами Strive оголосила про придбання меншої Bitcoin-скарбниці Semler Scientific. Після злиття ці компанії володітимуть майже 11 000 Bitcoin.

Ці приклади відображають структурні обмеження, а не зміну переконань. Коли випуск акцій або конвертованих облігацій більше не приносить ринкової премії, припливи капіталу вичерпуються, і корпоративне накопичення сповільнюється.

Яка ситуація з потоками ETF?

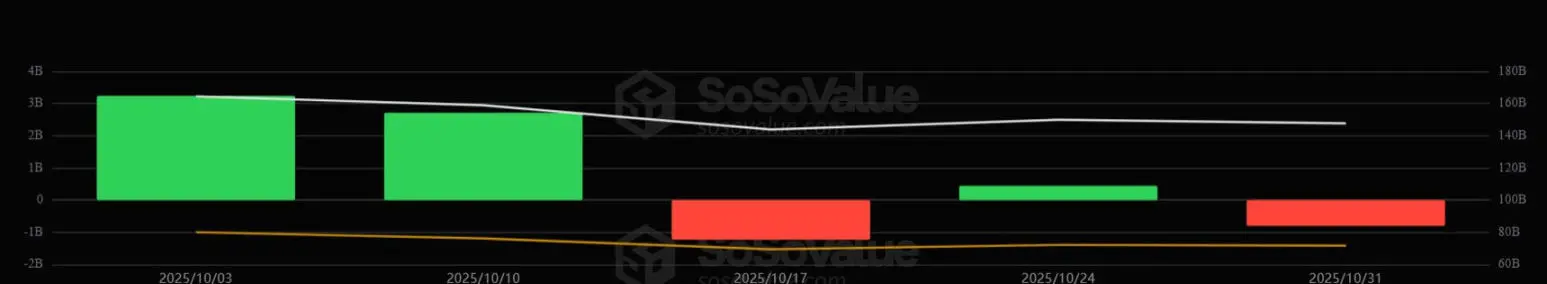

Довгий час сприймалися як «автоматичний поглинач нової пропозиції», спотові Bitcoin ETF також демонструють ознаки втоми.

Протягом більшої частини 2025 року ці фінансові інструменти домінували у чистому попиті, а обсяги підписки стабільно перевищували викуп, особливо під час зростання Bitcoin до історичних максимумів.

Однак наприкінці жовтня потоки стали нестабільними. Через зміну очікувань щодо ставок менеджери портфелів коригували позиції, а ризикові департаменти скорочували експозицію, і деякі тижні закінчувалися від’ємними потоками. Така волатильність свідчить про нову фазу поведінки Bitcoin ETF.

Макроекономічне середовище стало жорсткішим, надії на швидке зниження ставок згасають, а умови ліквідності охолоджуються. Попит на експозицію до Bitcoin залишається сильним, але змінився з «стійкого припливу» на «імпульсний».

Дані SoSoValue наочно ілюструють цю зміну. За перші два тижні жовтня крипто-інвестиційні продукти залучили майже $6 мільярдів, але до кінця місяця, коли викуп перевищив $2 мільярди, частина припливу була нівельована.

Щотижневі потоки Bitcoin ETF, джерело: SoSoValue

Ця модель свідчить, що Bitcoin ETF стали справжнім двостороннім ринком. Вони все ще забезпечують глибоку ліквідність і інституційний доступ, але вже не є одностороннім інструментом накопичення.

Коли макроекономічні сигнали змінюються, інвестори ETF можуть виходити так само швидко, як і входити.

Вплив на ринок Bitcoin

Ця зміна не обов’язково означає, що Bitcoin впаде, але дійсно вказує на зростання волатильності. Зі зниженням поглинальної здатності корпорацій та ETF, цінова динаміка Bitcoin дедалі більше залежатиме від короткострокових трейдерів і макроекономічних настроїв.

Edwards вважає, що в такій ситуації нові каталізатори — такі як монетарне пом’якшення, регуляторна визначеність чи повернення ризикових настроїв на фондовому ринку — можуть знову запалити інституційний попит.

Але наразі маржинальні покупці поводяться обережніше, що робить цінове відкриття більш чутливим до глобальних циклів ліквідності.

Вплив проявляється у двох основних аспектах:

По-перше, структурний попит, який раніше слугував підтримкою, слабшає. У періоди недостатнього поглинання денна волатильність може зростати, оскільки бракує стабільних покупців для стримування коливань. Квітневе халвінг 2024 року механічно зменшив нову пропозицію, але без стійкого попиту лише дефіцит не гарантує зростання ціни.

По-друге, кореляційні характеристики Bitcoin змінюються. Зі зниженням накопичення на балансах цей актив може знову слідувати за загальним циклом ліквідності. Періоди зростання реальних ставок і зміцнення долара можуть тиснути на ціну, а у сприятливому середовищі Bitcoin може знову стати лідером ризикових активів.

По суті, Bitcoin знову входить у фазу макроекономічної рефлексії, поводячись більше як актив з високим бета, а не як цифрове золото.

Водночас це не заперечує довгострокову історію Bitcoin як дефіцитного, програмованого активу. Навпаки, це відображає зростаючий вплив інституційної динаміки — ті самі інституції, які раніше захищали Bitcoin від волатильності, спричиненої роздрібними інвесторами, тепер ще тісніше пов’язують його з ринками капіталу.

Наступні місяці стануть випробуванням для Bitcoin: чи зможе він зберегти статус засобу збереження вартості без автоматичних корпоративних та ETF-припливів.

Якщо звернутися до історії, Bitcoin часто демонструє здатність до адаптації. Коли один канал попиту сповільнюється, з’являється інший — можливо, це будуть державні резерви, інтеграція фінтеху або повернення роздрібних інвесторів у періоди макроекономічного пом’якшення.

Оригінальне посилання

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Звіт Galaxy: Чому зростає Zcash, цей "апокаліптичний автомобіль"?

Незалежно від того, чи збережеться поточна сила ціни ZEC, ця ротація на ринку вже змусила його заново оцінити цінність приватності.

Азіатські фондові ринки обвалилися за принципом "circuit breaker", у Південній Кореї під час торгів спрацював механізм автоматичної зупинки торгів, індекс Nikkei впав нижче позначки у 50 тисяч пунктів.

Уолл-стріт попереджає: це лише початок, паніка, викликана крахом AI-бульбашки, тільки починається.

Лише 0,2% трейдерів можуть вийти на піку бичачого ринку: мистецтво "розумного виходу" в криптовалютних циклах

Ripple запускає сервіс крипто-прайм-брокериджу, призначений для інституційних інвесторів!