Fasanara Digital + Glassnode: Перспективи інституційного ринку на четвертий квартал 2025 року

На ринку, який зазнав потрясінь через нещодавні падіння та макроекономічний тиск, наш новий спільний звіт із Fasanara Digital відображає, як ключова інфраструктура екосистеми — спотова ліквідність, потоки ETF, стейблкоїни, токенізовані активи та децентралізовані перпетуальні контракти — змінюється у четвертому кварталі.

Цифрові активи проходять одну з найструктурно важливіших фаз циклу. Bitcoin подолав трирічний період зростання, що був зумовлений глибокою спотовою ліквідністю, історичними притоками капіталу та попитом з боку регульованих ETF. Центр ваги ринку змістився: потоки консолідуються, торгові майданчики дорослішають, а інфраструктура деривативів поглинає більші шоки з дедалі більшою стійкістю.

Спираючись на дані Glassnode та торгову перспективу Fasanara, наш останній аналітичний звіт показує, як структура ринку еволюціонувала до 2025 року. Ми досліджуємо, як ліквідність реорганізувалася між спотом, ETF та ф'ючерсами; як цикли кредитного плеча змінилися за масштабом; і як стейблкоїни, токенізація та позабіржові розрахунки змінюють рух капіталу. Разом ці зміни окреслюють ринкову архітектуру, яка суттєво відрізняється від попередніх циклів і продовжує розвиватися.

Основні моменти

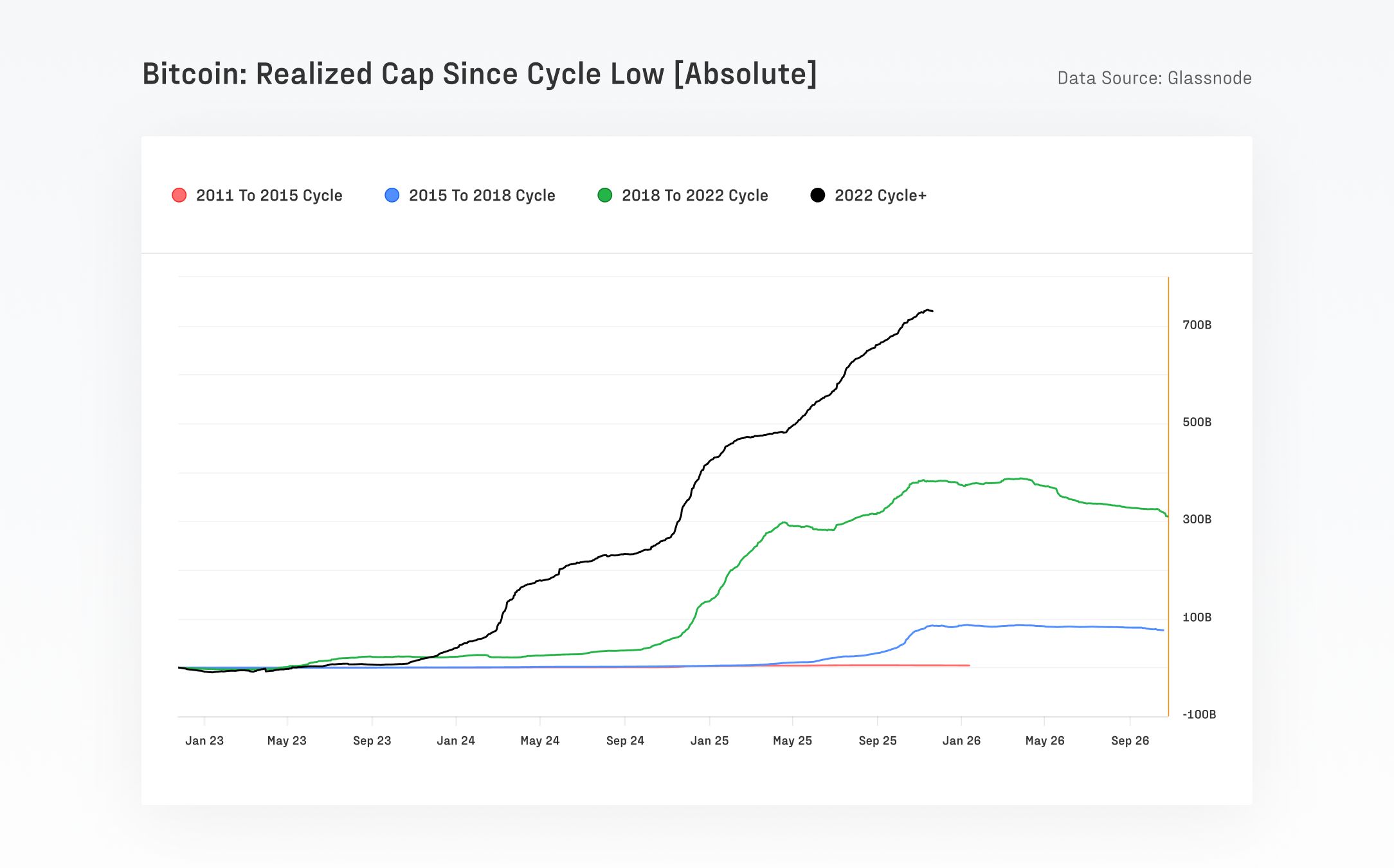

- Bitcoin залучив > $732B нового капіталу – більше, ніж усі попередні цикли разом узяті, піднявши свій Realized Cap до ~$1.1T із зростанням ціни на +690%.

- Довгострокова волатильність головного активу майже зменшилася вдвічі, впавши з 84% до 43%, що відображає зростаючу глибину ринку та участь інституційних гравців.

- За останні 90 днів Bitcoin здійснив розрахунки на ~$6.9T, що відповідає або перевищує квартальні обсяги Visa та Mastercard. Активність переміщується поза ланцюгом через перехід на ETF та брокерів, але Bitcoin і стейблкоїни домінують у розрахунках на ланцюгу.

- Обсяги торгів ETF зросли з менш ніж $1B до >$5B/день, з піками понад $9B/день (наприклад, після розплечення 10 жовтня).

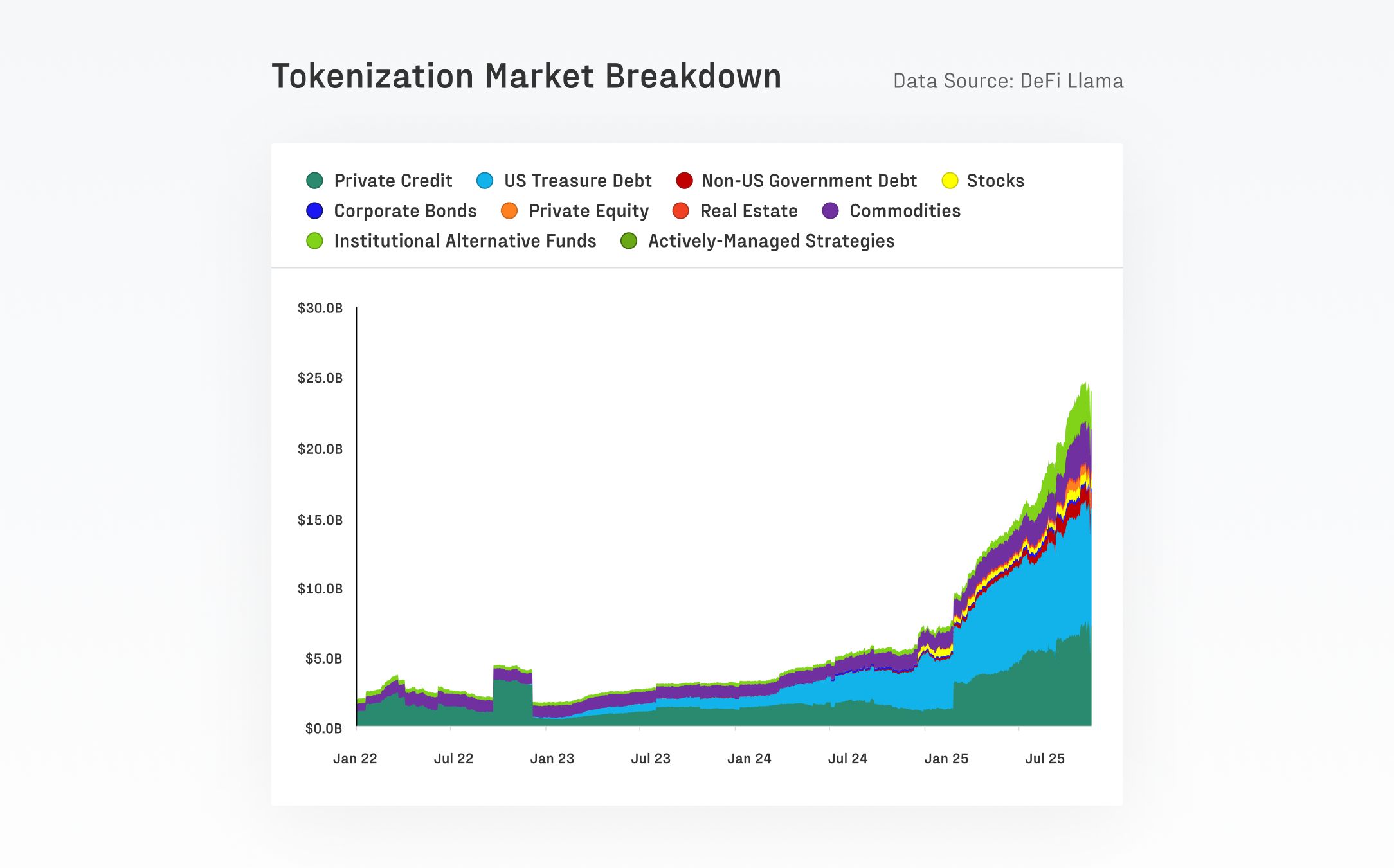

- Вартість токенізованих реальних активів (RWA) зросла з $7B до $24B за рік. Ключова перевага — їх низька кореляція з традиційними криптоактивами, що підвищує стабільність і ефективність капіталу в DeFi.

- Децентралізований сектор перпетуалів пережив вибухове, але стійке зростання: частка DEX perp зросла з ~10% до ~16-20%, а місячний обсяг перпетуалів перевищив $1T.

- VC-активність залишається тісно пов’язаною з циклами альткоїнів, з концентрацією в усталених, високопрофільних секторах, таких як біржі, основна інфраструктура та рішення для масштабування.

Цей цикл очолює Bitcoin, він спотовий і закріплений інституційно

Bitcoin наближається до 60% домінування, що означає повернення до високоліквідних мейджорів, тоді як альткоїни відступають. З листопада 2022 року домінування Bitcoin зросло з 38,7% до 58,3%, тоді як частка Ethereum впала до 12,1%, продовжуючи багаторічну тенденцію відставання від Bitcoin після злиття 2022 року.

Bitcoin залучив $732B нового капіталу від мінімуму циклу до піку — більше, ніж усі попередні цикли разом. Ethereum та ширший сектор альткоїнів також суттєво зросли, досягнувши піку понад +350%, але не перевершили Bitcoin, як це було у попередніх циклах.

Глибша ліквідність і нижча довгострокова волатильність, але шоки від кредитного плеча залишаються

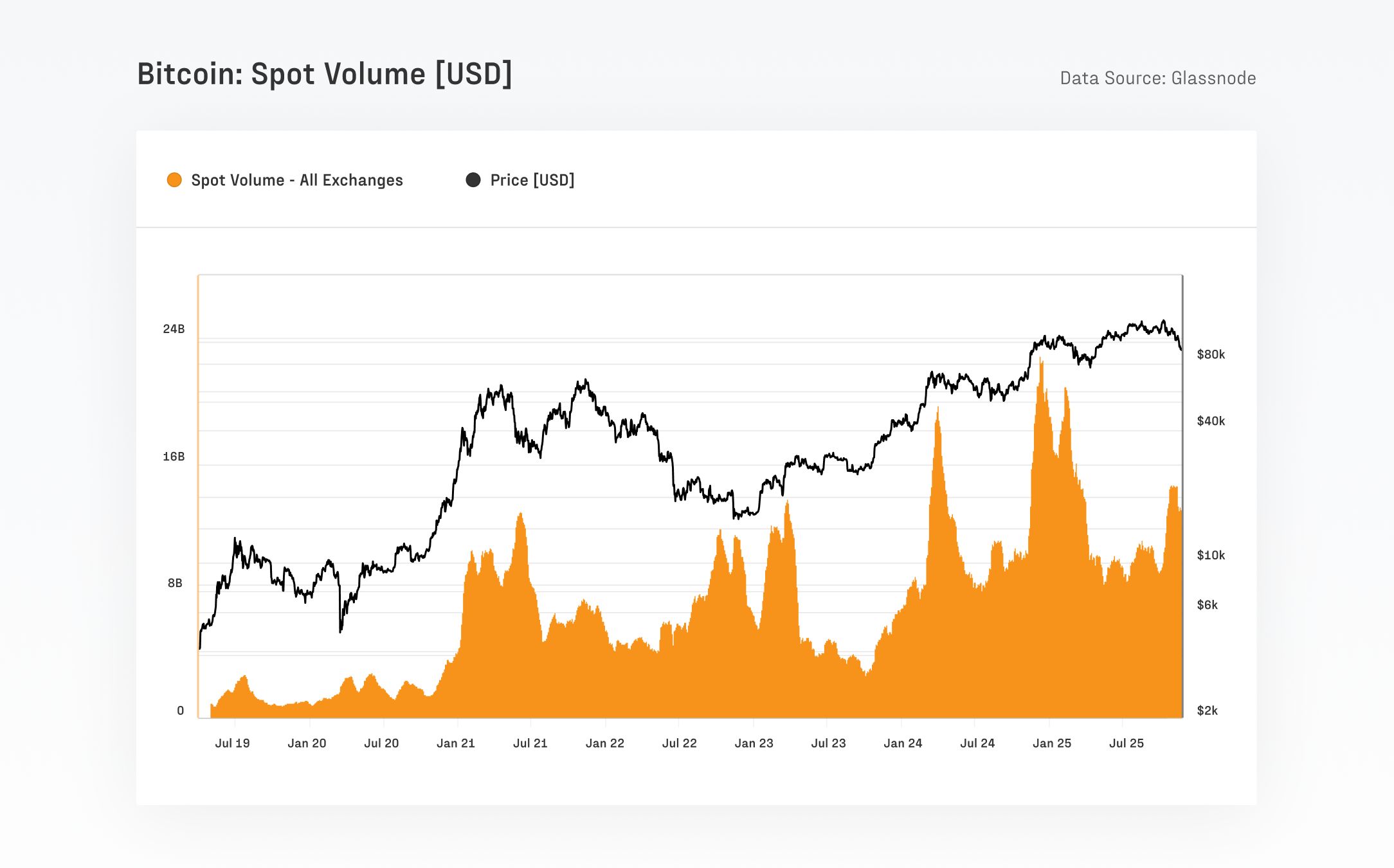

Структура ринку Bitcoin суттєво зміцнилася: обсяги спотових торгів зросли з $4B–$13B у попередньому циклі до $8B–$22B/день сьогодні. Довгострокова волатильність продовжує знижуватися: річна реалізована волатильність впала з 84,4% до 43,0%. Тим часом активність на ф'ючерсах досягла рекордних $67,9B відкритого інтересу, при цьому CME становить близько 30% від загального OI, що є явною ознакою інституційної присутності.

Активність переміщується поза ланцюгом, але Bitcoin і стейблкоїни домінують у розрахунках на ланцюгу

Кількість активних учасників Bitcoin зменшилася з приблизно 240 тисяч до 170 тисяч на день після схвалення спотових ETF у США, що відображає перехід активності до брокерських і ETF-майданчиків, а не спад використання мережі. Незважаючи на цю міграцію, Bitcoin здійснив розрахунки на суму близько $6.9T за останні 90 днів, що ставить його на один рівень або вище квартальних обсягів, які обробляють такі мережі, як Visa та Mastercard. З урахуванням внутрішніх переміщень за допомогою евристики Glassnode, економічні розрахунки все ще досягають приблизно $0.87T за квартал, або $7.8B на день.

Паралельно з цим стейблкоїни продовжують підтримувати ліквідність у всій екосистемі цифрових активів. Сукупна пропозиція п’яти найбільших стейблкоїнів досягла рекордних $263B. Сумарний обсяг переказів USDT та USDC у середньому становить близько $225B на день, при цьому USDC демонструє помітно вищу швидкість обігу, що відповідає більш інституційним та DeFi-орієнтованим потокам.

Токенізовані активи розширюють фінансову інфраструктуру ринку

Токенізовані реальні активи суттєво зросли за останній рік, піднявшись з $7B до $24B. Ethereum залишається основним шаром розрахунків для цієї активності, наразі на ньому розміщено близько $11.5B токенізованих активів. Найбільший окремий продукт, BlackRock’s BUIDL, виріс до $2.3B, більш ніж учетверо з початку року.

Поряд із цими притоками токенізовані фонди стали однією з найшвидше зростаючих категорій, відкриваючи нові канали розповсюдження для керуючих активами. Це відображає розширення спектру активів, які переводяться на блокчейн, і зростаюче інституційне впровадження токенізації як каналу розповсюдження та ліквідності.

Читайте повний звіт

Щоб отримати структурований огляд сучасного ринку на 35 сторінках з інституційної точки зору, ви можете завантажити свою копію звіту. Він поєднує контекст циклу з деталями мікроструктури щодо спредів, забезпечення та ліквідацій, а також аналіз стейблкоїнів, токенізованих активів, казначейств і позабіржових розрахунків.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

[Довгий тред англійською] Огляд розвитку сфери restaking: правда, непорозуміння та незавершений шлях

2026: рік зміни влади у Федеральній резервній системі США

Федеральна резервна система відійде від технократичної обережності епохи Павелла та перейде до чіткої пріоритетизації зниження вартості запозичень, щоб підтримати економічний порядок денний президента.

BTC відстає від глобального зростання грошової маси