如果拋售20億美元會導致BTC價格暴跌,為什麼買入830億美元卻沒能讓它飆升?

本著「沒有愚蠢問題」的精神,比特幣影響者Crypto Tea在X上發佈了一則貼文,提出了許多人心中疑惑卻未曾說出口的問題。如果先前休眠的巨鯨僅僅賣出20億美元的BTC就能讓BTC價格暴跌,那麼Saylor和etf一年內持續不斷地買入超過830億美元,為什麼沒有讓BTC價格一飛沖天?

The Bitcoin Therapist接續討論:

「請解釋這怎麼可能發生,」他思索道。

突發交易 vs 演算法買盤

The Bitcoin Quantile Model的創建者Plan C迅速出面解釋這一現象。一次粗心大意的20億美元BTC拋售,能讓市場下跌的速度比十層樓高的大鋼琴墜落還快。

然而,2025年Michael Saylor和etf團隊吞下的830億美元BTC呢?這似乎只讓BTC價格緩慢且穩定地上升,而不是一飛沖天。這是為什麼?

Plan C解釋,邏輯其實簡單得有點無聊:

「很簡單。要比較交易的影響,你需要考慮交易的速度,也就是用總金額除以發生的時間。」

換句話說:價格是在邊緣波動,而不是在平均值上移動。

突如其來的大額賣單,尤其是在流動性稀薄時,會瞬間清空訂單簿並導致價格急劇下跌。相反,演算法買盤則是精心設計,分散進場,避免引發市場波動。若一年內買入830億美元,你建立的是價格底部,而不是火箭,除非買入速度加快。

「紙上」比特幣:未知的X因素

但等等。「紙上」比特幣怎麼辦?The Bitcoin Therapist追問。你知道的,就是我們以為在交易所看到的供應量?Plan C的看法:

「這確實是一個未知的X因素,但我無法知道紙上比特幣的具體數量。我的回答是假設沒有紙上比特幣。但如果有大量存在,那將是價格波動受抑制的另一個因素。」

如果大量「紙上」比特幣(IOU或合成資產)被交易,而非真正的比特幣,那麼報告中的買盤可能被稀釋,造成買壓假象,實際上並未將真實比特幣從市場上移除。

究竟是什麼真正推動BTC價格?

最終,差異在於節奏、執行方式與市場結構。2025年etf及機構買盤是有計劃、穩定且高度分散於各大交易所及OTC櫃檯,有時甚至透過演算法訂單簿來最小化價格影響。

相比之下,崩盤往往是突發、集中,並且——沒錯——容易引發恐慌,特別是在流動性稀薄的週末進行時。

所以,下次看到頭條新聞大肆渲染20億美元拋售引發市場崩潰時,請記住,影響價格的不僅是規模,還有速度與來源。慢火築底,突擊帶來烈焰。而在這之間,「紙上」比特幣則成為市場最終的未知變數。

本文首發於CryptoSlate:If selling $2 billion crashes the BTC price, why doesn’t buying $83B send it to space?

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Bitwise專家認為自COVID以來風險回報比最佳

Do Kwon承認有罪後希望獲得較輕判刑

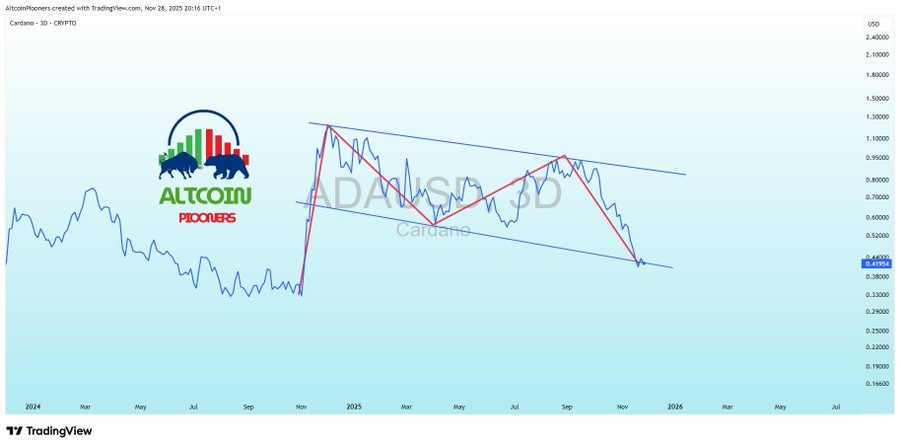

Cardano價格分析:ADA在Midnight上線臨近時閃現看漲反轉信號

Bitcoin(BTC)價格下滑至90.6K美元,市場進入關鍵轉折點——接下來會怎樣?