IOSG:為什麼「閉眼買」Shitcoin的時代已成歷史?

未來的altcoin市場可能會趨向於「槓鈴化」,一端由藍籌DeFi和基礎設施項目主導,另一端則由高度投機性的altcoin構成。

Original Article Title: "IOSG Weekly Brief | Reflections on the Shitcoin Season of this Cycle #292"

Original Article Author: Jiawei, IOSG Venture

前言

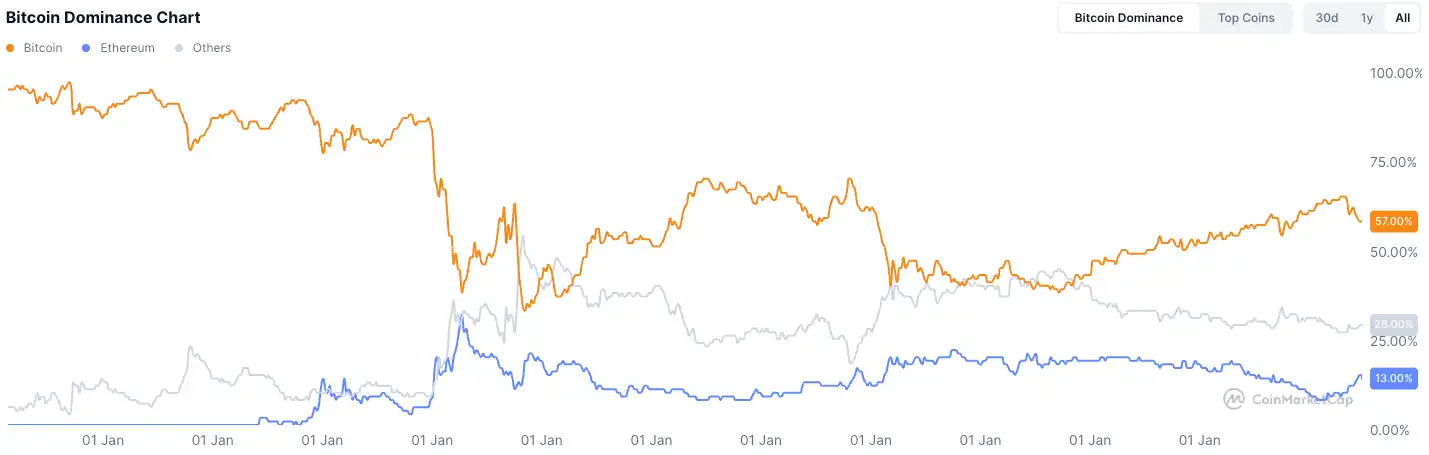

▲ Source: CMC

過去兩年,市場的關注點始終圍繞著一個問題:Shitcoin Season 會再次到來嗎?

與 bitcoin 的強勢和機構化進程相比,大多數 shitcoin 的表現都十分平淡。現有 shitcoin 的市值較上一輪週期普遍下跌了 95%,而新發的、帶有多重光環的新幣也陷入泥潭。ethereum 也經歷了長時間的情緒低迷,直到最近才因「幣股結構」等交易模式帶動回暖。

即使在 bitcoin 不斷創新高、ethereum 追趕並相對穩定的背景下,市場對 shitcoin 的整體情緒依然低迷。每一位市場參與者都期待著市場能重現 2021 年那場壯觀的牛市史詩。

筆者在此提出一個核心觀點:2021 年那種「洪水灌溉」式、持續數月的全面牛市,其宏觀環境和市場結構已不復存在——這並不是說 Shitcoin Season 不會來臨,而是更有可能在慢牛環境下,以更為分化的形式展開。

轉瞬即逝的 2021

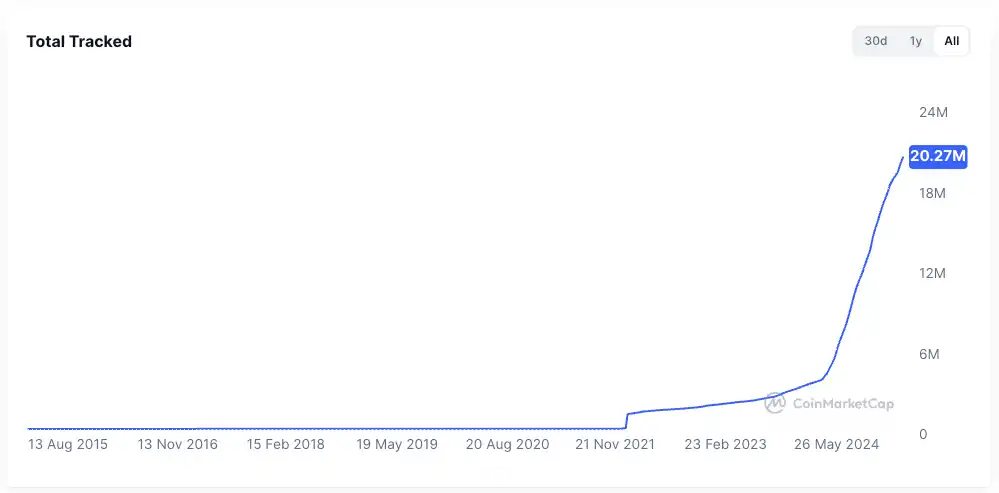

▲ Source: rwa.xyz

2021 年的外部市場環境極為特殊。在新冠疫情的陰影下,全球央行以史無前例的速度印鈔,將廉價資本注入金融體系,壓低傳統資產收益率,人們突然手中多了大量現金。

在追逐高收益的驅動下,資金開始大規模流入風險資產,加密市場成為關鍵目的地。最明顯的體現是穩定幣發行量的急劇擴張,從 2020 年底的約 200 億美元飆升至 2021 年底超過 1500 億美元,年內增長超過 7 倍。

加密行業內部,經歷 DeFi Summer 後,鏈上金融基礎設施逐步完善,NFT 和元宇宙概念進入公眾視野,公鏈和擴容方案也處於增量階段。同時,項目和代幣供給相對有限,注意力高度集中。

以 DeFi 為例,當時藍籌項目數量有限,僅有 Uniswap、Aave、Compound、Maker 等少數協議代表整個賽道。投資者選擇簡單,資本更易協同推動整體賽道上漲。

這兩點為 2021 年的 altseason 提供了肥沃土壤。

為什麼「機會難以重複」

撇開宏觀因素,市場結構與四年前相比也發生了幾個顯著變化,筆者認為:

代幣供給的快速擴張

▲ Source: CMC

2021 年的造富效應吸引了大量資本湧入。過去四年,風投的繁榮無意間推高了項目平均估值、空投經濟盛行、memecoin 病毒式傳播,這些都加速了代幣發行速度和估值飆升。

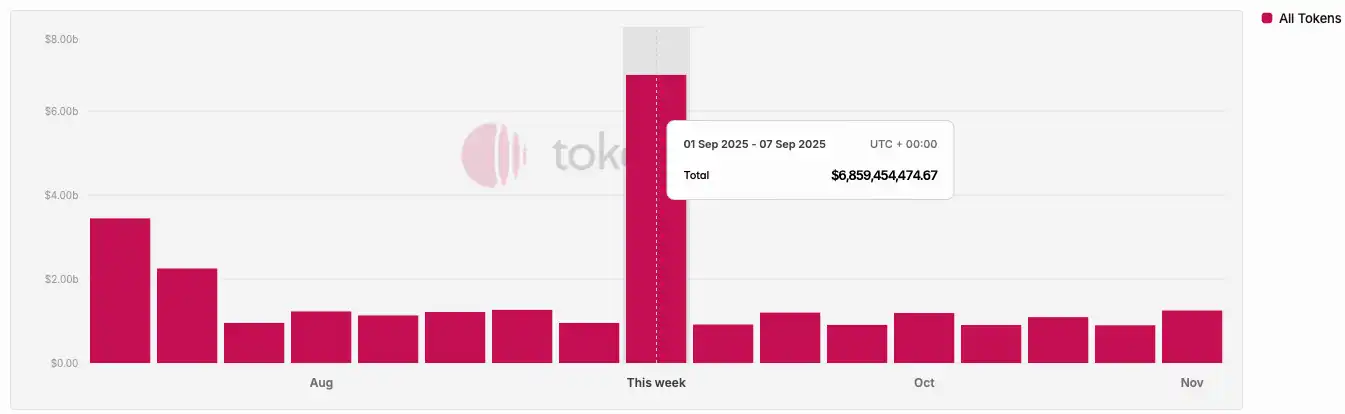

▲ Source: Tokenomist

與 2021 年大多數項目處於高流通狀態不同,當前市場主流項目普遍面臨巨大的代幣解鎖壓力,僅 memecoin 例外。據 TokenUnlocks 統計,僅 2024-2025 年,將有超過 2000 億美元市值的代幣解鎖。這也是本輪週期行業現狀,被廣泛詬病為「高 FDV,低流通」。

注意力與流動性的分散

▲ Source: Kaito

在注意力層面,上圖隨機截取了 Kaito 上 Pre-TGE 項目的心智佔有率。前 20 名項目中,不下於 10 個小眾賽道。如果讓大家用幾個詞總結 2021 年市場主線,大多數人會說「DeFi、NFT、GameFi/Metaverse」。但過去兩年,市場似乎讓我們很難立即反應並用幾個詞描述。

在這種情況下,資金在不同賽道間迅速切換,持續時間短。加密社區被信息洪流淹沒,各群體討論話題各異。注意力分散使資本難以像 2021 年那樣協同。即便某個賽道出現行情,也難以傳導至其他領域,更難帶動整體市場上行。

從流動性角度看,altcoin season 的一個基本邏輯是獲利資金的溢出效應:流動性先流入 bitcoin、ethereum 等主流資產,然後開始尋找 altcoin 中更高潛在收益。這種資金溢出與輪動為長尾資產提供了持續買盤支撐。

這種看似不言自明的情況,在本輪週期卻未出現:

首先,推動 bitcoin、ethereum 上漲的機構和 etf 並不會進一步將資金配置到 altcoin;這些資金更偏好可託管、合規的頂級資產及相關產品,這在邊際上強化了頂級資產的網絡效應,而非整體抬高水位。

其次,市場上大多數散戶參與者甚至未必持有 bitcoin、ethereum,而是過去兩年深陷 altcoin,缺乏額外流動性。

缺乏突破性應用

2021 年市場瘋狂上漲的背後,其實有一定支撐。DeFi 為長期區塊鏈應用疲軟帶來新活力;NFT 將創作者和名人效應帶出圈,新增用戶和應用場景(至少故事如此)。

經過四年技術和產品迭代,我們發現基礎設施雖然過度建設,但真正破圈的應用寥寥。同時,市場越來越務實和清醒——敘事疲勞下,市場需要看到真實用戶增長和可持續商業模式。

沒有源源不斷的新鮮血液支撐不斷膨脹的代幣供給,市場只能陷入存量博弈的漩渦,這從根本上無法為全面牛市提供基礎。

本輪 Altcoin Season 的輪廓與想像

altcoin season 會來,但不會像 21 年那樣。

首先,獲利資金流動和賽道輪動的基本邏輯依然存在。我們可以觀察到,bitcoin 突破 100K 後,短期上漲動能明顯減弱,資金將開始尋找下一個目標,ethereum 亦然。

其次,在長期流動性緊缺的市場中,持有的 altcoin 被套,資本需要尋找出路。ethereum 就是一個很好的例子:本輪 ethereum 基本面有變化嗎?最火的應用 Hyperliquid 和 pump.fun 並未誕生於 ethereum;「世界電腦」的概念也已是很久以前的故事。

內部流動性枯竭,只能對外乞求。在 DAT 推動下,伴隨 ETH 漲幅超過三倍,許多關於穩定幣和 RWA 的故事終於找到了最現實的落腳點。

筆者想像的場景如下:

基本面驅動的確定性市場

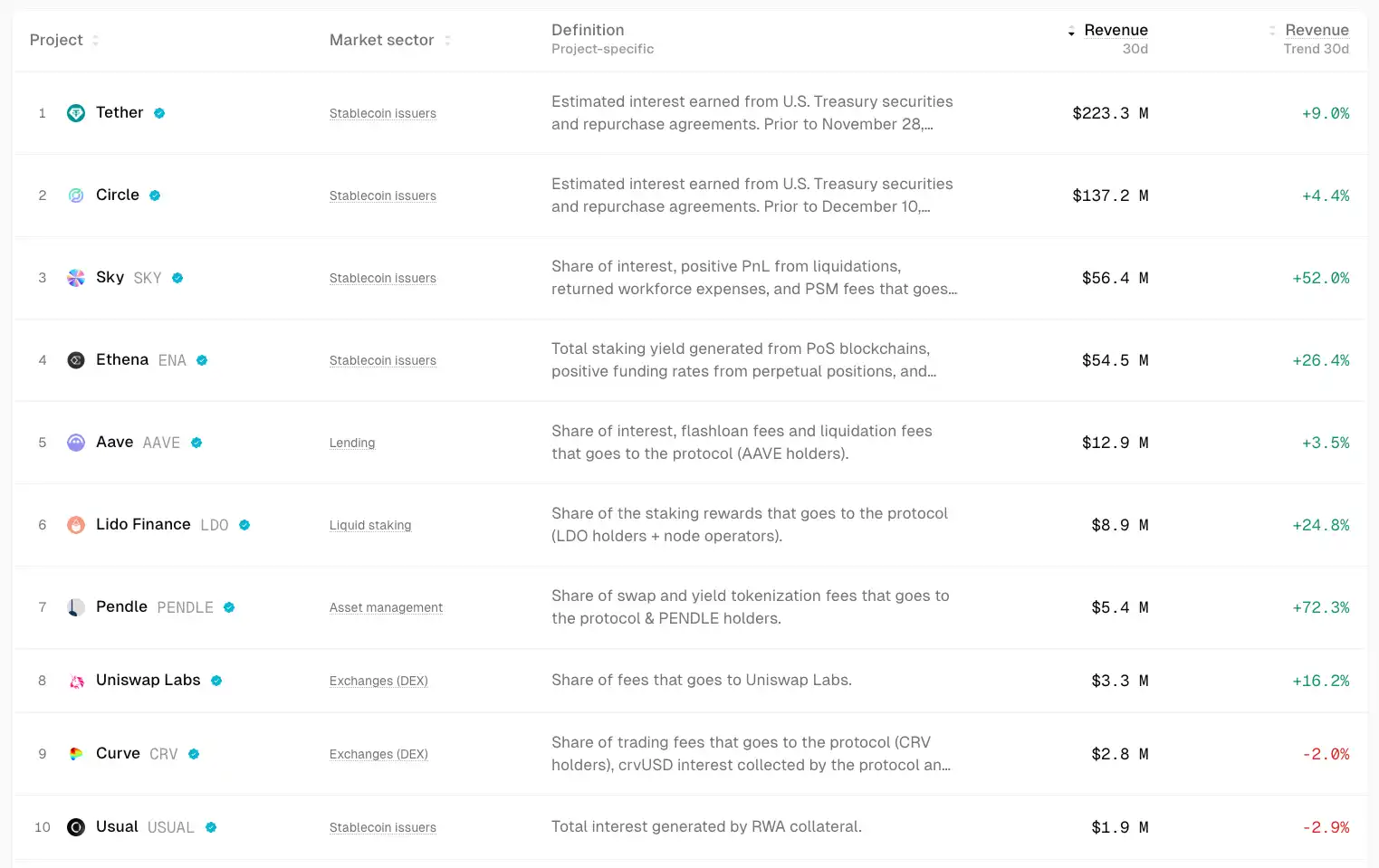

▲ Source: TokenTerminal

在不確定的市場中,資金本能地尋找確定性。

資金將更多流向有基本面和 PMF 的項目,這類項目漲幅或許有限,但相對更穩健、確定性高。例如 Uniswap、Aave 等 DeFi 藍籌,即使在市場下行時仍保持良好韌性;Ethena、Hyperliquid、Pendle 則成為本輪新星。

潛在催化劑包括開啟費用開關等治理行動。

這些項目共同點是能產生可觀現金流,產品經過市場充分驗證。

強資產 Beta 機會

當市場領頭羊(如 ETH)開始上漲時,錯過行情或尋求更高槓桿的資金會尋找高度相關的「代理資產」獲取 Beta 收益。例如 UNI、ETHFI、ENS 等。它們能放大 ETH 波動,但可持續性相對較低。

主流採用下的舊賽道重定價

從機構買入 bitcoin、etf 到 DAT 模式,本輪主線敘事是傳統金融採用。如果穩定幣增長加速,假設增長 4 倍至 1 萬億美元,這些資金很可能部分流入 DeFi,推動其市場價值重定價。從 crypto-native 金融產品進入傳統金融視野,將重塑 DeFi 藍籌的估值框架。

本地化生態熱潮

▲ Source: DeFiLlama

由於討論熱度持續高、用戶粘性強、增量資金匯聚,HyperEVM 可能在生態項目成長週期內出現數週至數月的財富效應和 Alpha。

明星項目估值錯位

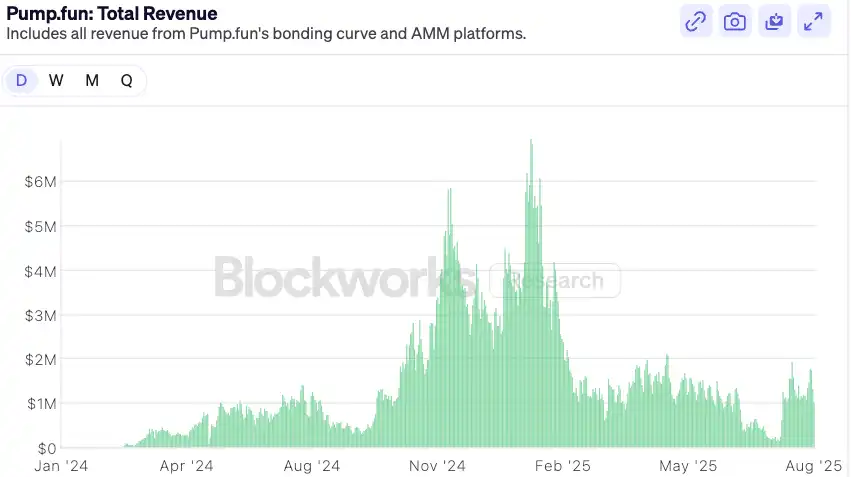

▲ Source: Blockworks

以 pump.fun 為例,幣發熱潮退去後,估值回歸保守區間並出現市場錯位,如果基本面持續強勁,或有反彈機會。中期來看,pump.fun 作為 meme 板塊領頭羊,同時具備收入基本面支撐和回購機制,可能跑贏大多數頂級 meme 項目。

結語

2021 年 meme season 盲目買入的時代已成歷史。市場環境正變得更成熟、更分化——市場永遠是對的,作為投資者,我們只能不斷適應這種變化。

除上述外,筆者還作出幾點預判作為結尾:

傳統金融機構進入加密世界後,其資本配置邏輯與散戶完全不同——他們需要可解釋的現金流和可對標的估值模型。這種配置邏輯將直接利好 DeFi 在下一輪週期的擴張和成長。DeFi 協議為吸引機構資金,未來 6-12 個月會更積極進行費用分配、回購或分紅設計。

未來僅以 TVL 為基礎的估值邏輯將轉向現金流分配邏輯。我們已看到部分新上線的 DeFi 機構產品,如 Aave 的 Horizon,允許以美國國債代幣作抵押,機構資金可借出穩定幣。

隨著宏觀利率環境日益複雜、傳統金融對鏈上收益需求提升,標準化、產品化的收益基礎設施將成為手中瑰寶:利率衍生品(如 Pendle)、結構化產品平台(如 Ethena)、收益聚合器將受益。

DeFi 協議面臨的風險是,傳統機構憑藉品牌、合規和分發優勢推出自有合規「圍牆花園」產品,與現有 DeFi 競爭。這可從 Paradigm 與 Stripe 推出的區塊鏈 Tempo 看出端倪。

未來 altcoin 市場或將趨向「杠鈴化」,流動性流向兩極:一端是 DeFi 藍籌和基礎設施,這些項目有現金流、網絡效應和機構認可,吸納大部分尋求穩健增值的資金;另一端則是純高風險偏好籌碼——memecoin 和短期敘事。這類資產不承載任何基本面敘事,但作為高流動性、低門檻的投機工具,滿足市場對極端風險與回報的需求。介於兩者之間的項目,產品有但護城河淺、敘事平淡,若流動性結構無法改善,市場定位將變得尷尬。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Hyperbridge:每年處理 1000 萬條消息就能實現收支平衡!

加密貨幣反彈:是死貓反彈還是抄底的開始?

比特幣錯價加劇,BTC雖低於10萬美元交易,但Bitwise認為不會持續太久

ETH短暫觸及3,000美元,但交易者仍持懷疑態度:原因在此