撰文:Chris Beamish、CryptoVizArt、Antoine Colpaert、Glassnode

編譯:Luffy,Foresight News

TL;TR

-

比特幣已跌破短期持有者(STH)成本基準區間,近期買家承壓明顯;9.5 萬 - 9.7 萬美元區間現已成為關鍵阻力位,若能收復該區間,將是市場結構修復的初步信號。

-

現貨需求持續疲軟,美國現貨 ETF 資金流出加劇,傳統金融配置者未出現新增買盤。

-

投機性槓桿持續解除,期貨未平倉合約量下降,資金費率跌至週期低點。

-

期權市場已大幅重新定價風險,各期限隱含波動率上升,交易者為對沖下行風險支付高額溢價。

-

看跌期權主導資金流向,關鍵行權價(如 9 萬美元)的需求強勁,強化了防禦性持倉格局,交易者更傾向於積極對沖風險,而非增加上行敞口。

-

數字資產波動率指數(DVOL)回升至月度高點,反映出波動率、偏度及資金流向等指標的全面風險重定價,預示短期波動率可能維持高位。

比特幣已跌破前期盤整區間,短暫觸及 8.9 萬美元,創下新的局部低點,年內漲幅由正轉負。此次深度回調延續了我們上週指出的溫和熊市趨勢,並引發市場對結構性支撐位何時重現的疑問。本文將通過鏈上定價模型與短期持有者虧損變現數據,評估市場對此次跌破的反應;進而分析期權市場、ETF 資金流向及期貨持倉情況,探討投機者在市場再度走弱背景下的情緒調整。

鏈上洞察

跌破下沿區間

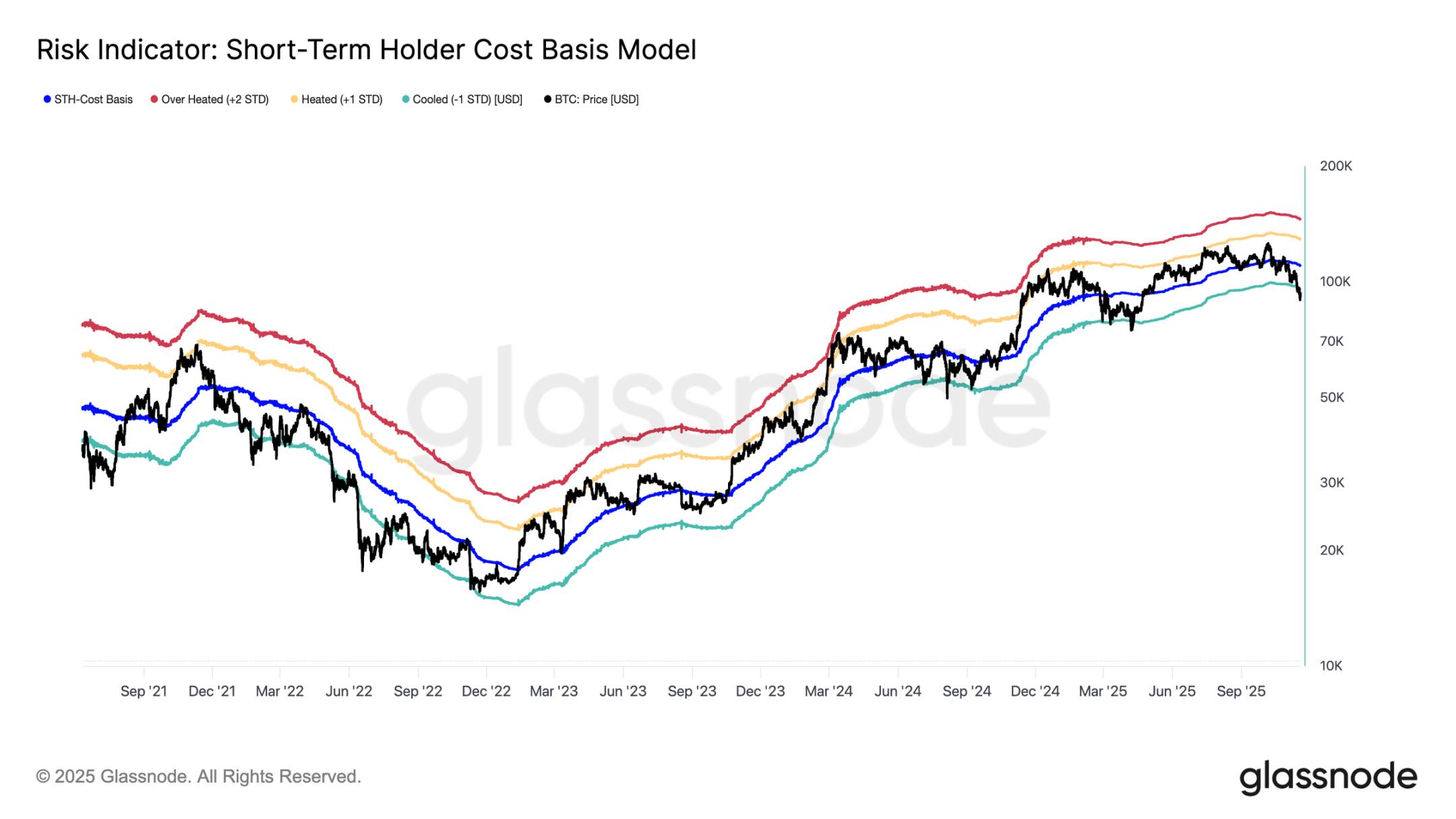

比特幣跌破上週「懸浮區間」下沿 9.7 萬美元,預示著更深層次回調的風險。價格隨後暴跌至 8.9 萬美元,創下低於短期持有者成本基準(當前約 10.95 萬美元)對應負一倍標準差(約 9.54 萬美元)的局部新低。

此次跌破表明,幾乎所有近期入場的投資者群體均處於虧損狀態。這種格局在歷史上曾引發恐慌性拋售並削弱市場動能,需要時間修復。短期來看,9.5 萬 - 9.7 萬美元區間將成為局部阻力位,收復該區間將是市場結構修復的初步信號。

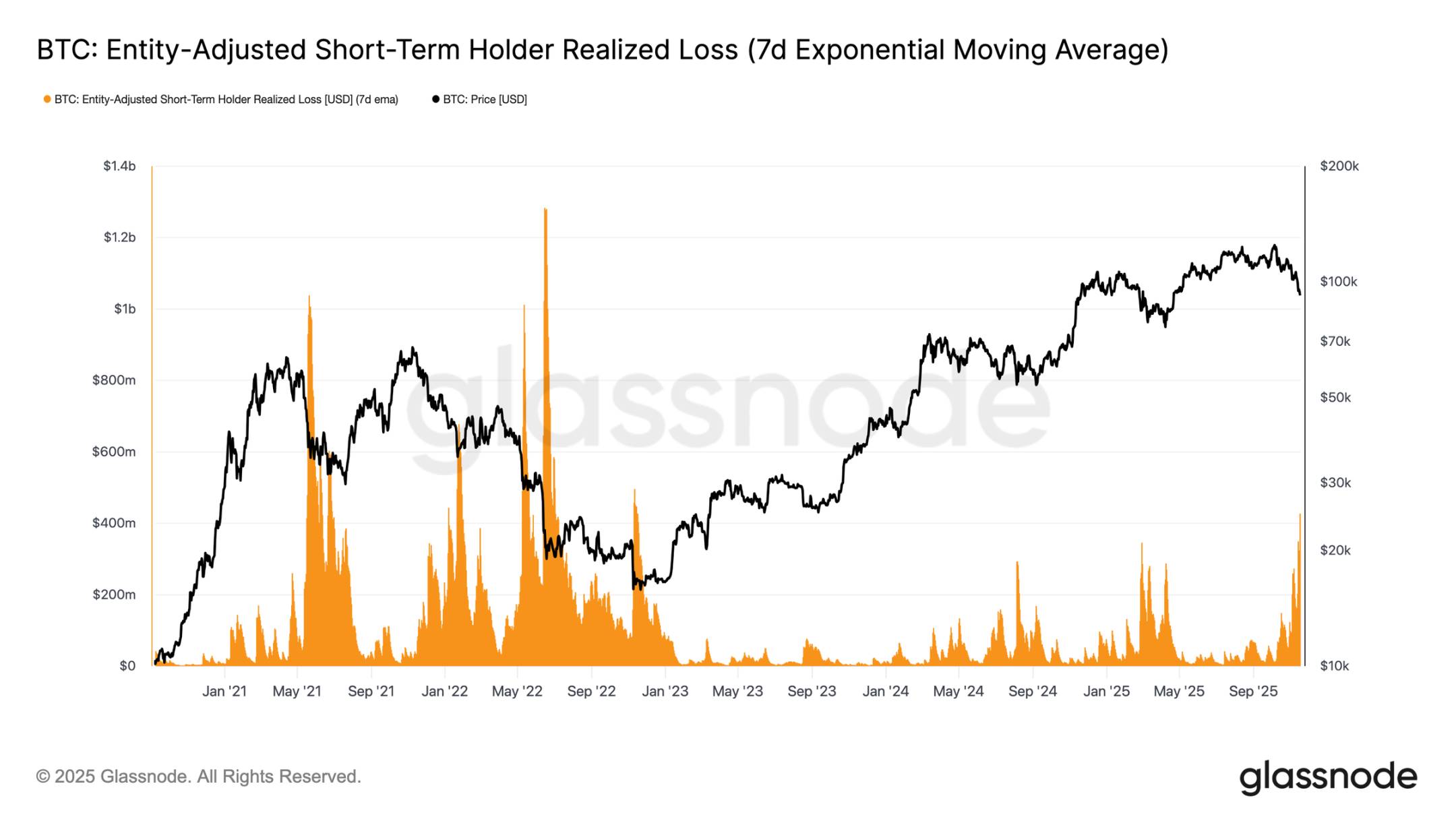

恐慌性拋售達到頂峰

從投資者行為來看,此次暴跌是 2024 年初以來,價格第三次跌破短期持有者成本基準的下沿區間。但此次核心買家的恐慌程度明顯更高:短期持有者已實現虧損的 7 日均線已飆升至每日 5.23 億美元,為 FTX 崩盤以來的最高水平。

如此高的虧損變現規模,凸顯了 10.6 萬 - 11.8 萬美元區間形成的沉重頂部結構,這一區間的籌碼密度遠超以往週期峰值。這意味著,要麼需要更強的買盤承接賣家的拋壓,要麼市場需要經歷更長時間、更深程度的積累階段,才能重新恢復均衡。

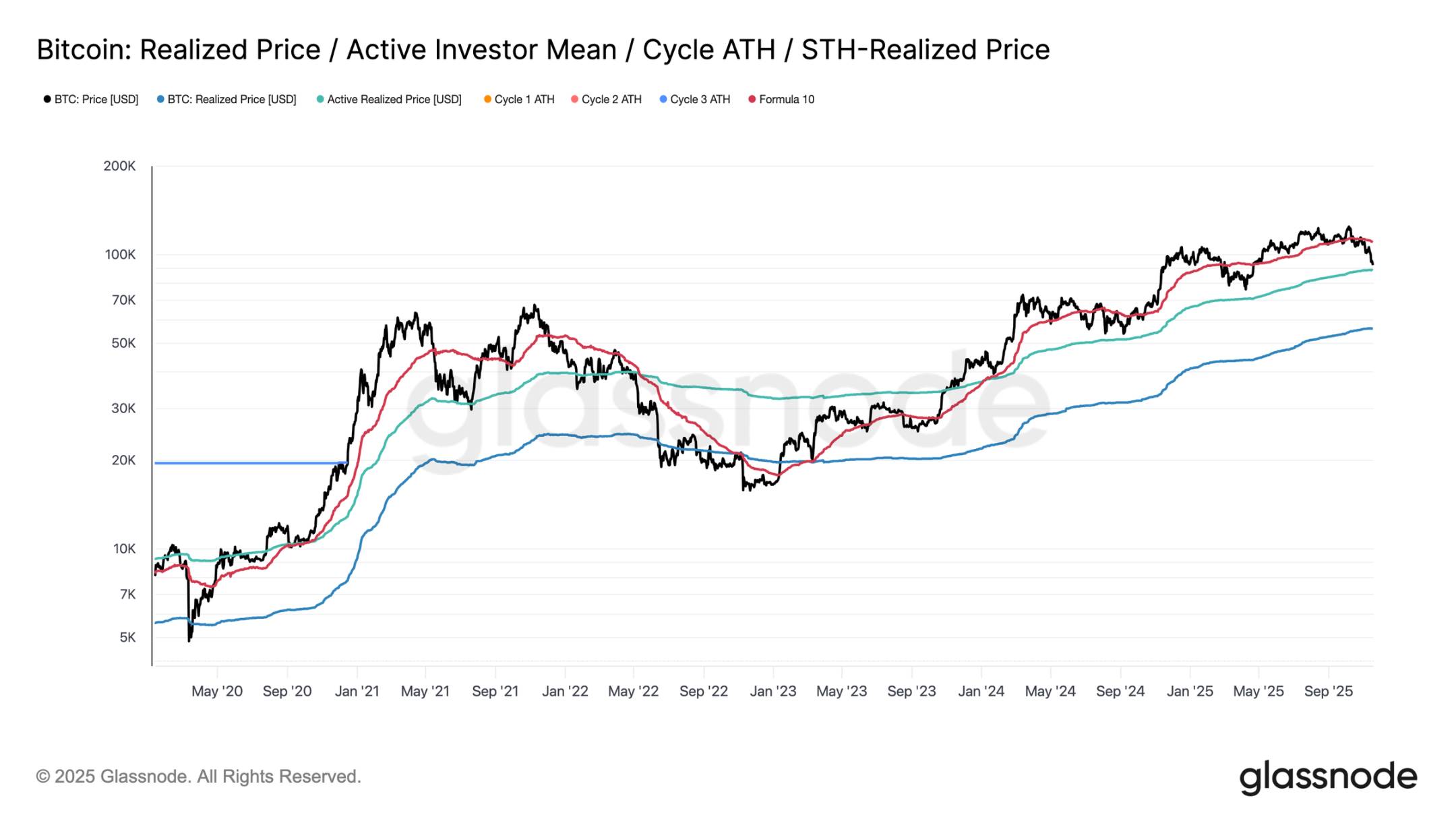

測試主動需求

從估值模型來看,市場目前進入未知領域,溫和熊市階段的投機興趣顯著上升。首個主要防禦區間位於活躍投資者實現價格(當前約 8.86 萬美元)附近。比特幣在該價位附近的交易價格,相當於近幾個月積極交易的非休眠持有者的成本基礎,使其成為潛在的中期交易區間。

然而,若果斷跌破該價格水平,將是本輪週期中價格首次低於活躍投資者成本基準,這將是熊市動能主導市場的明確信號。

不同類型的回調

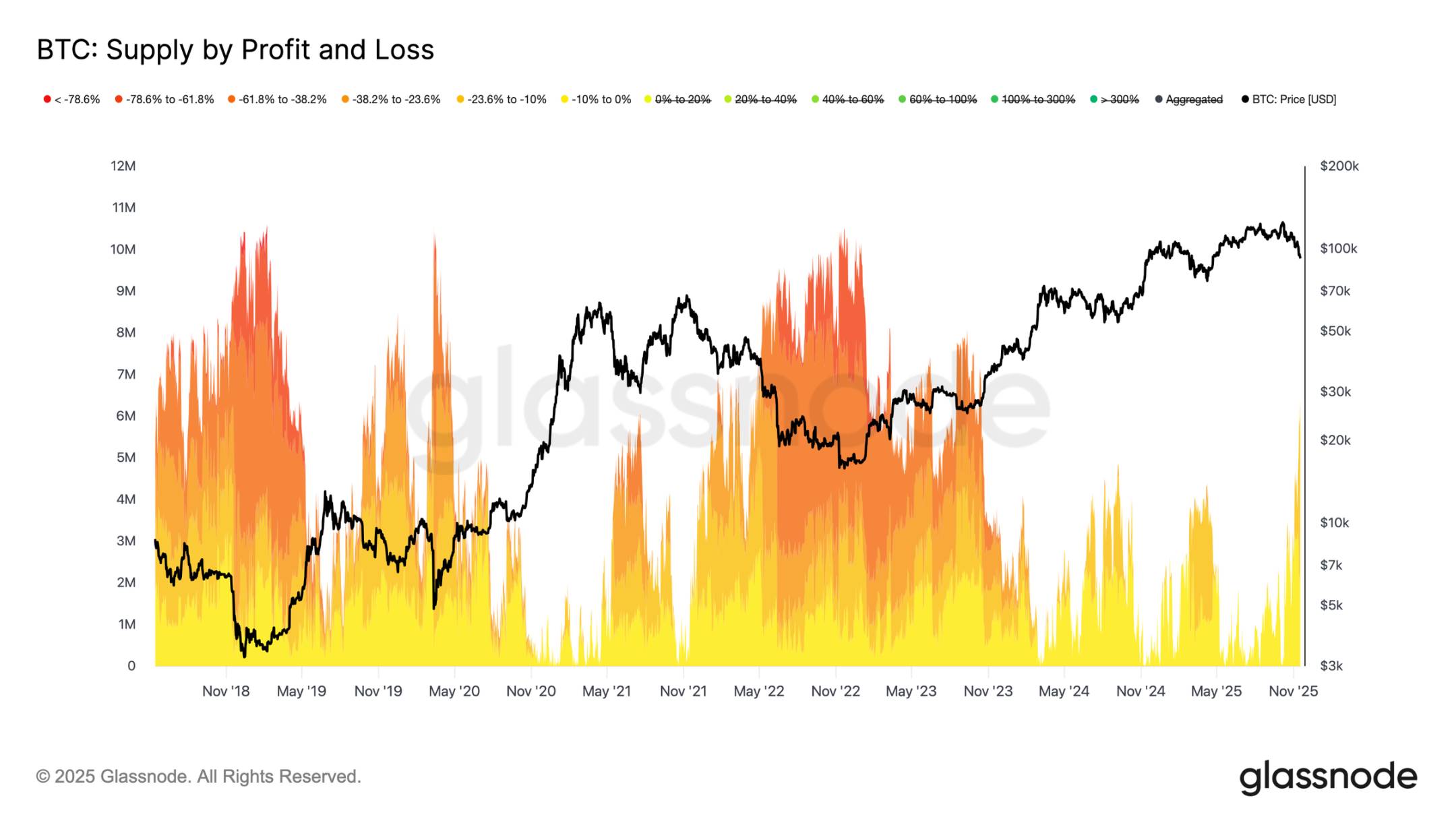

儘管跌破了短期持有者成本基準的主要下沿區間,但投資者的虧損規模與強度仍遠未達到 2022-2023 年熊市的極端水平。下圖追蹤了目前處於虧損狀態的所有比特幣,並按未實現回調幅度分組:約 630 萬枚比特幣當前處於浮虧狀態,其中大部分虧損幅度在 10%-23.6% 之間。

這種分佈與 2022 年一季度的短期區間震盪市場高度相似,而非深度投降階段。這也是為何活躍投資者實現價格(8.86 萬美元)與真實市場均值(8.2 萬美元)之間的區間,可能成為區分溫和熊市階段與 2022-2023 年全面熊市結構的關鍵分界區。

鏈下洞察

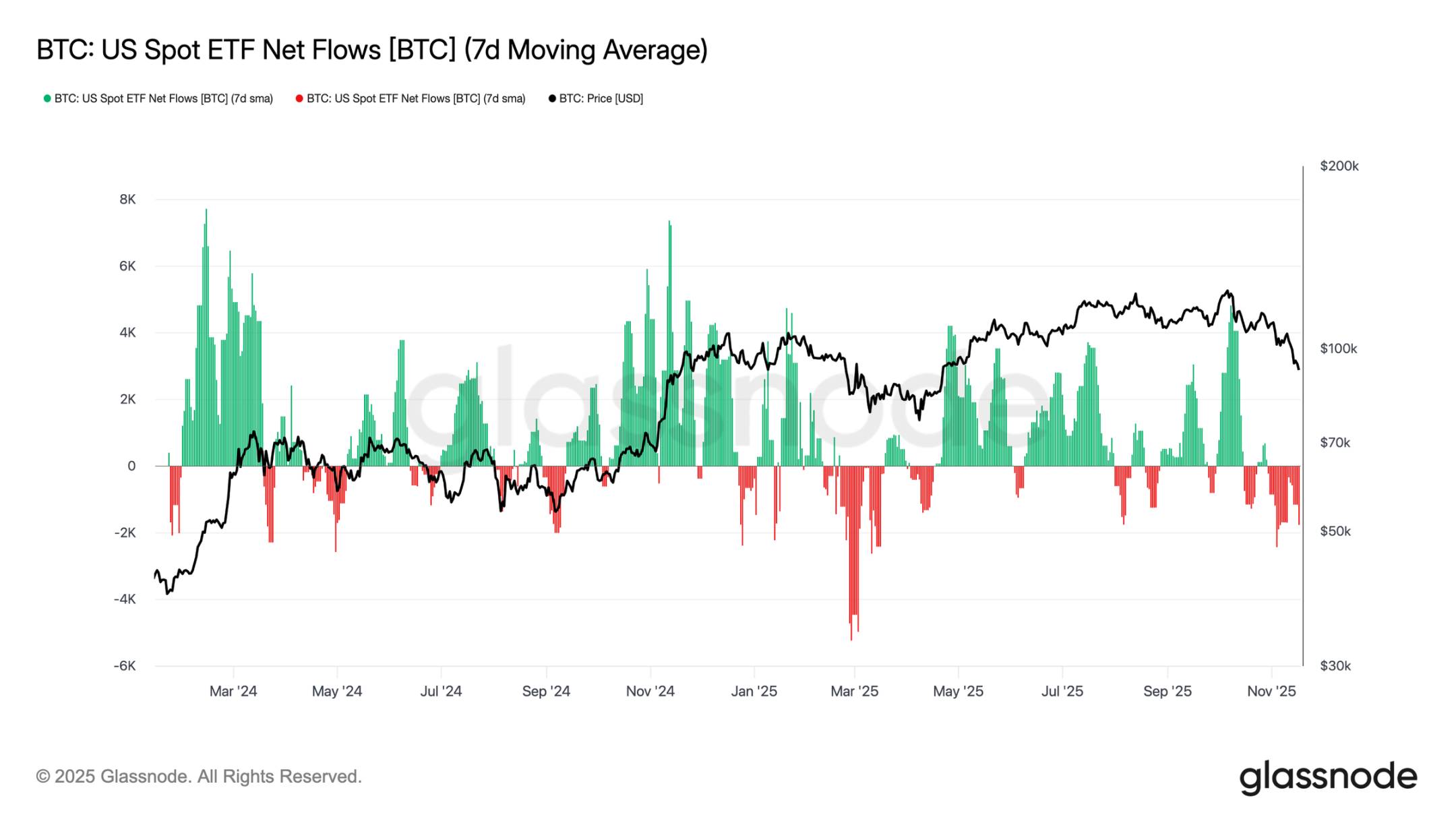

ETF 需求不足

美國現貨 ETF 資金流入持續反映出明顯的需求不足,近幾週 7 日均值始終維持負值。持續的資金流出表明,傳統金融配置者不願在當前回調過程中增加敞口,這與此前支撐市場上漲的強勁資金流入格局形成鮮明對比。當前的疲軟態勢意味著自主配置意願已大幅降溫,且市場最大的邊際買家群體之一未出現新增買盤,進一步強化了需求受限的整體環境。

資金持續流入的缺失表明,一個關鍵需求支柱尚未啟動,導致目前市場缺乏核心需求來源。

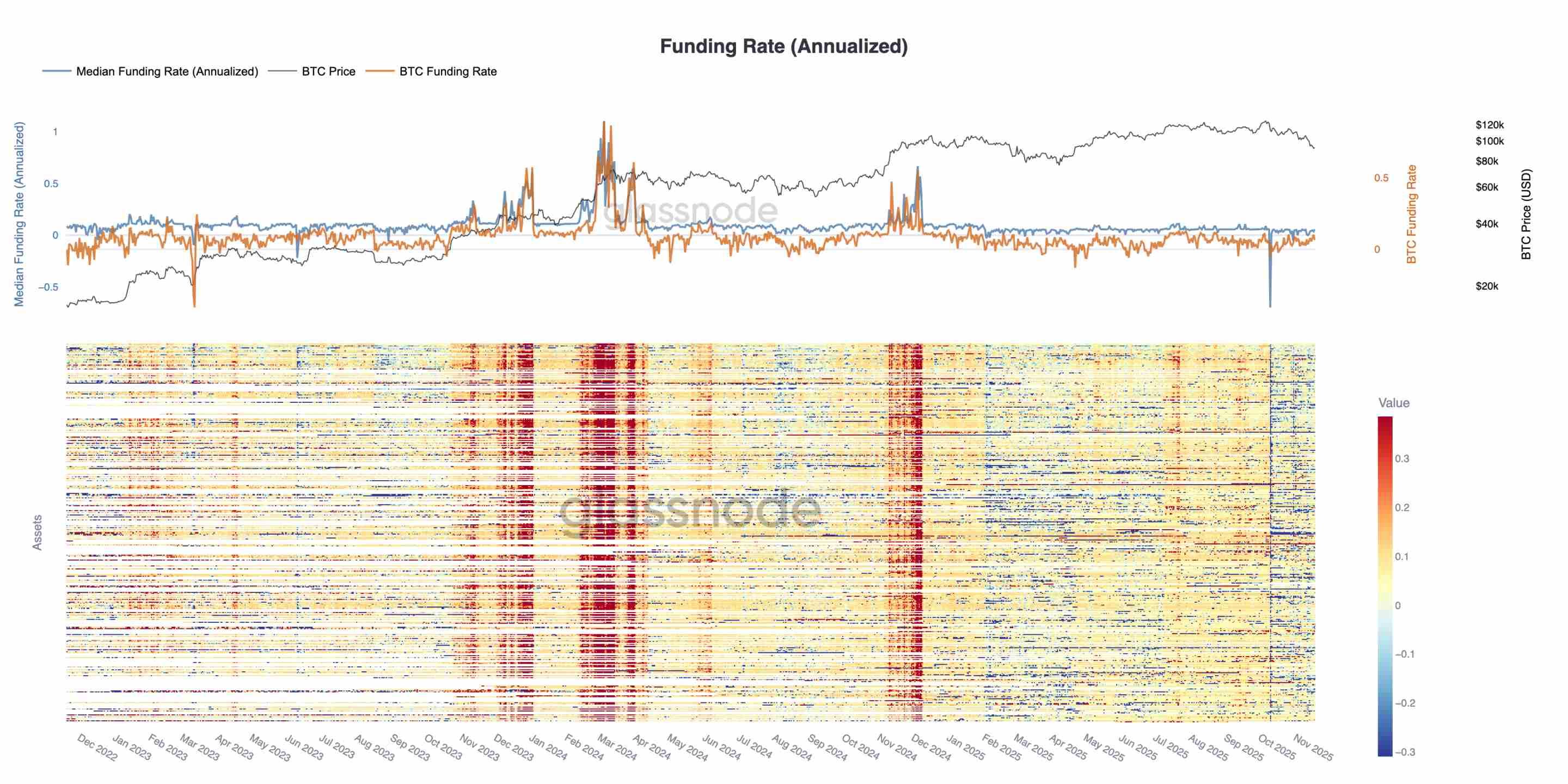

風險偏好無復甦跡象

本週期貨未平倉合約量持續走低,與價格同步下滑,反映出投機活動的持續收縮。交易者並未在市場走弱時增加敞口,而是系統性地解除風險,使得衍生品市場的持倉規模相較於以往回調階段明顯不足。新增槓桿的缺失凸顯了市場參與者的謹慎立場,與各風險承擔群體需求減弱的整體趨勢一致。

期貨持倉的持續收縮表明,市場仍不願部署資金,印證了當前價格走勢背後缺乏信心。

資金費率觸及週期低點

隨著期貨未平倉合約量持續下降,衍生品市場發出了投機性持倉明確收縮的信號。交易者在市場走弱時選擇解除風險而非增加敞口,導致未平倉合約的槓桿水平相較於以往回調階段顯著偏低。

這一動態也體現在資金費率市場:排名前 500 資產的資金費率已明確轉向中性至負值區間。與年初的正溢價狀態相比,這一變化凸顯了槓桿多頭需求的全面降溫,以及市場向更防禦性持倉的轉變。

未平倉合約量下降與負資金費率共同表明,投機性槓桿正被系統性地從市場中抽離,強化了避險情緒。

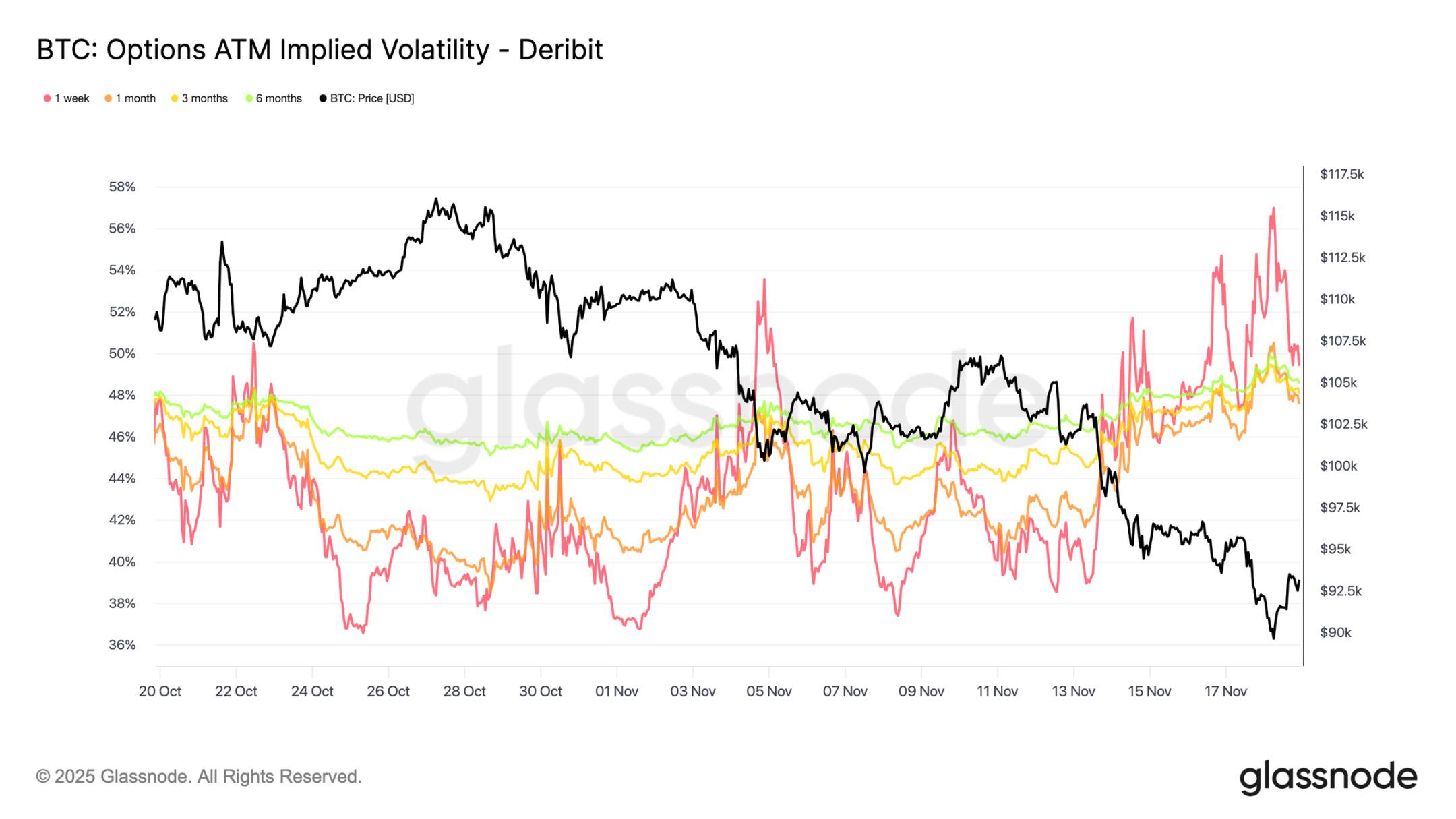

隱含波動率大幅上升

期權市場通常是最早重新定價風險的領域。在比特幣短暫跌破 9 萬美元後,期權市場迅速做出反應:各期限隱含波動率大幅上升,短期合約反應最為劇烈。圖表顯示,短期波動率明顯回升,整條波動率曲線出現全面重定價。

這一上漲源於兩大驅動因素:一是交易者為應對更大幅度回調的可能性,對下行保護的需求增強;二是做空 Gamma 的交易員做出反應。許多交易員不得不回購做空的期權並向上滾動持倉,這一行為機械性地推高了短期隱含波動率。

當前隱含波動率已接近 10 月 10 日清算事件期間的水平,顯示出交易者對短期風險的重新評估速度之快。

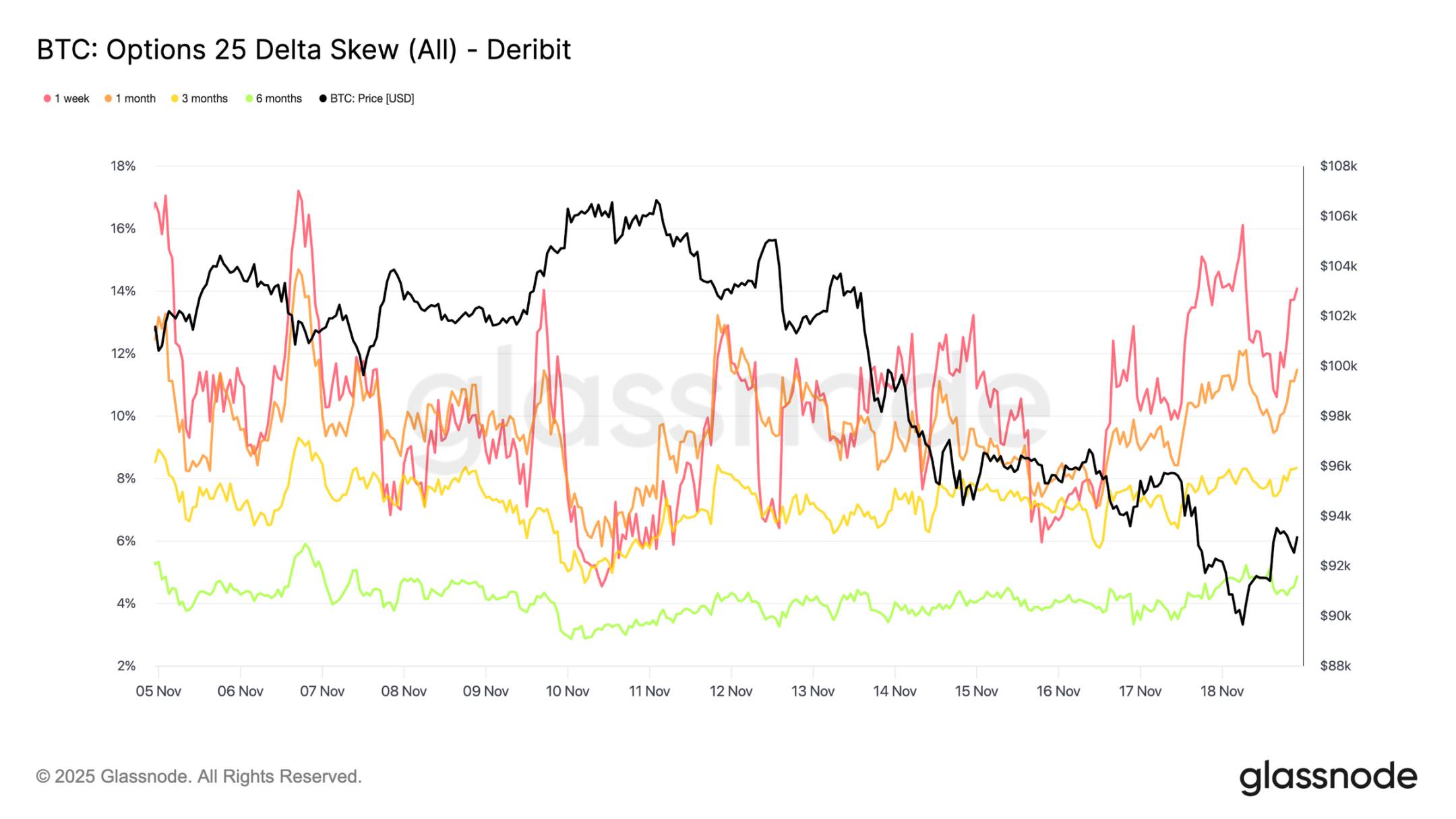

偏度印證恐慌情緒

從隱含波動率轉向偏度指標,期權市場傳遞出相同的信號:各期限 25 delta 偏度均維持負值,一週期限的偏度接近極端看空水平(註:偏度指標通過比較不同行權價期權的隱含波動率差異,量化市場情緒和風險偏好。25 Delta 偏度是期權市場中衡量波動率偏斜程度的指標,通常通過比較 25 Delta 看跌期權和 25 Delta 看漲期權的隱含波動率差異來計算)。一週期看跌期權的溢價約為 14%,表明無論現貨價格如何,交易者都願意為下行保護支付更高的成本。

這種行為可能形成自我實現的預言:當交易者買入這些看跌期權時,做市商往往會陷入 delta 空頭狀態。為對沖這一敞口,做市商會賣出期貨或永續合約,這一拋售行為會給市場帶來壓力,並可能放大交易者原本試圖防範的下跌走勢。

長期限偏度同樣偏向看空,但程度相對溫和:六個月期限偏度略低於 5%,表明市場擔憂主要集中在短期,而非整個期限範圍。

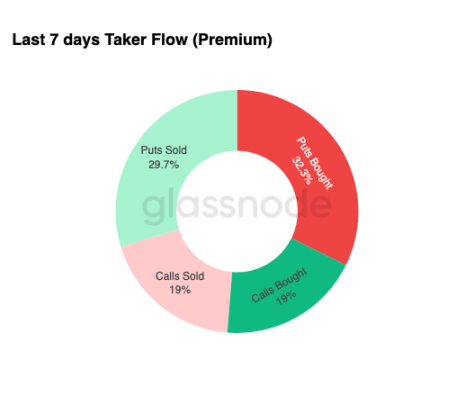

下行保護需求旺盛

從偏度轉向實際交易活動,過去七日的資金流向凸顯了相同的格局。交易者買入了大量看跌期權溢價,遠超看漲期權需求。這與對沖行為一致,反映出市場更傾向於防範進一步下跌,而非押注上行。

看漲期權方面的交易活動有限,表明交易者在年底前不願增加實質性風險敞口。無論是買入還是賣出看漲期權的規模,相較於看跌期權資金流均處於低位,這支持了「謹慎而非投機主導持倉」的觀點。

總體而言,這種資金流向組合表明,市場正為波動率上升做準備,且更偏好防禦而非敞口擴張。

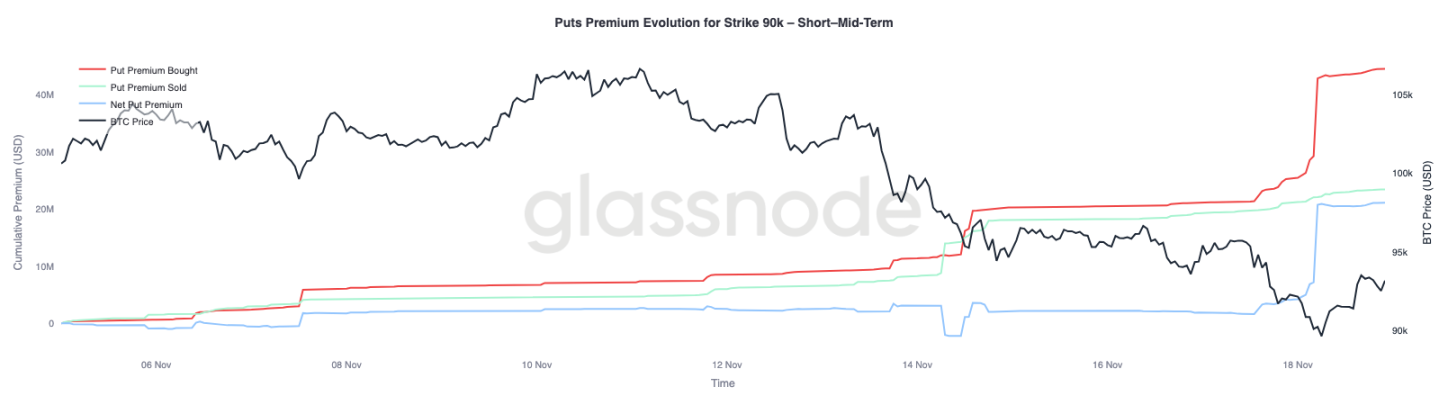

9 萬美元行權價期權溢價

從整體資金流數據進一步聚焦,9 萬美元行權價的看跌期權溢價顯示,隨著價格走弱,保護需求加速上升。過去兩週,該行權價的淨看跌期權溢價相對平衡,直至比特幣跌破 9.3 萬美元水平。一旦該支撐位失守,交易者開始主動抬高這些看跌期權的報價,推動 9 萬美元行權價的買入溢價大幅上升。

這一行為表明,隨著現貨拋壓加劇,交易者願意支付越來越高的價格以獲取下行保護。這一走勢也與此前觀察到的短期隱含波動率上升一致。

9 萬美元看跌期權的大幅重定價,凸顯了在關鍵價格水平跌破時下行對沖活動的加速程度。

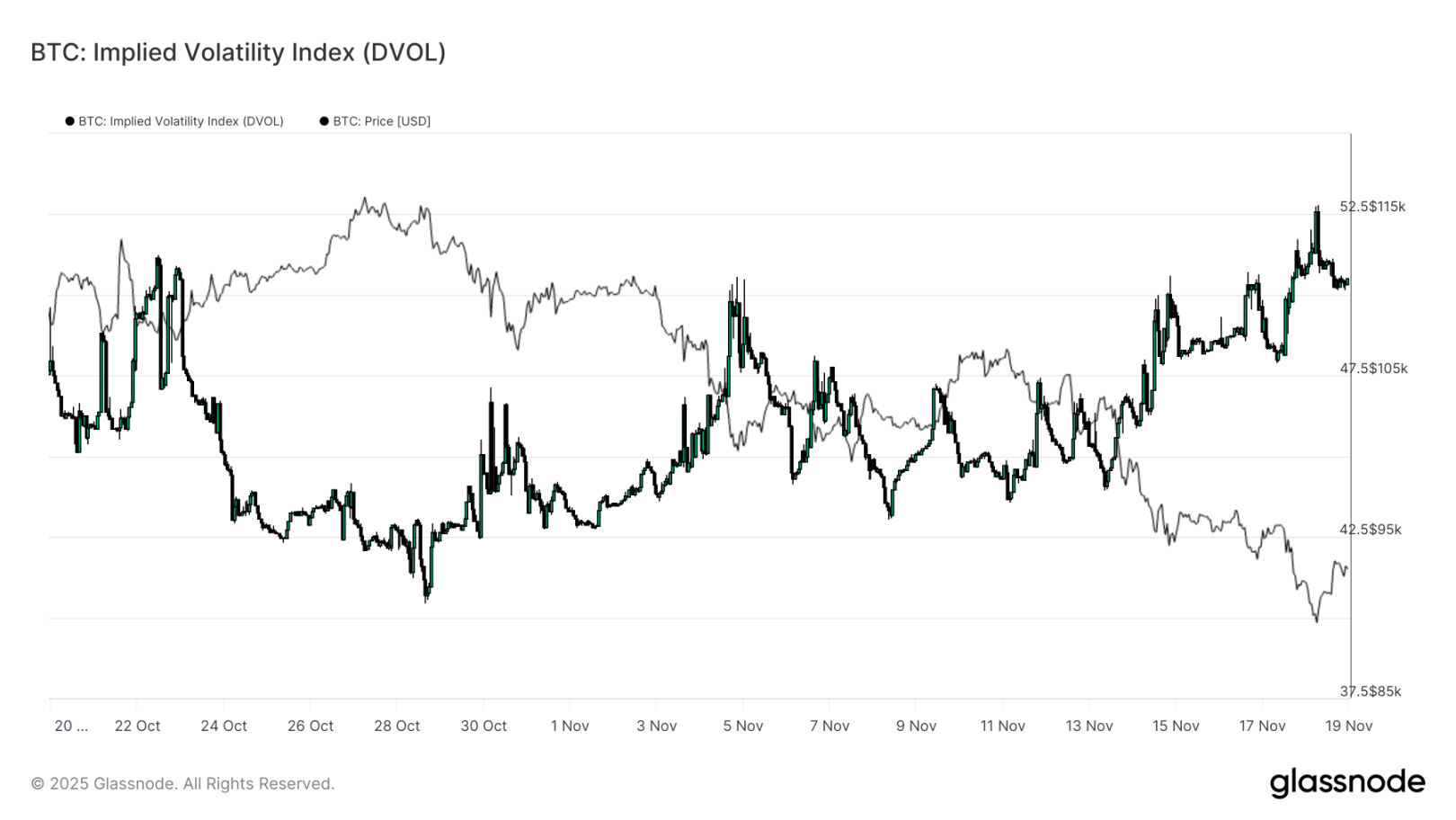

定價市場脆弱性

從單個行權價轉向更廣泛的波動率指標,DVOL 指數顯示了市場對風險的重新定價幅度:該指數已從三週前的約 40 回升至接近 50 的月度高點。DVOL 反映的是固定期限期權籃子的隱含波動率,因此其上升意味著交易者預期未來價格波動將加大。

這一上漲趨勢整合了期權市場的所有觀察結果:各期限隱含波動率上升、偏度維持負值、近期資金流向呈現 delta 負向、交易者在年底前幾乎沒有增加風險敞口的意願。這些因素共同描繪出一個為不穩定價格走勢做準備的市場,其核心驅動因素包括永續合約的清算風險、宏觀不確定性,以及 ETF 資金流入帶來的強勁現貨需求缺失。

下一個可能改變這一波動率格局的事件是三週後的美聯儲公開市場委員會會議。在此之前,期權市場將繼續傳遞謹慎信號,且明確偏好防禦性持倉。

DVOL 的上升進一步表明,市場正在為未來更大幅度的波動做準備,交易者正圍繞波動率進行持倉調整。

結論

比特幣仍在經歷一個充滿挑戰的市場階段,其特徵包括市場結構弱化、投機性需求消退,以及衍生品市場全面轉向風險規避持倉。現貨端需求持續缺失,ETF 資金流入為負,期貨市場顯示出在走弱過程中不願增加槓桿的態度。與此同時,隱含波動率、偏度及對沖資金流均指向短期下行風險上升,投資者為獲取保護支付的溢價不斷提高。這些動態共同構成了一個「尋求穩定」的市場環境。未來走勢將取決於,關鍵成本基準水平附近能否重新出現需求,或者當前的市場脆弱性是否會演變為更深層次的回調或熊市。