Los analistas mapean una posible exposición de 285 millones de dólares en DeFi tras la pérdida de 93 millones de dólares de Stream Finance

Los analistas de YieldsAndMore han señalado una posible exposición de más de 285 millones de dólares relacionada con la pérdida de 93 millones de dólares de Stream Finance. Las consecuencias de Stream se suman a una semana turbulenta para DeFi, junto con el exploit de 128 millones de dólares de Balancer y el ataque al oráculo de 1 millón de dólares de Moonwell.

Analistas independientes de DeFi han mapeado una red de exposición vinculada a la pérdida de 93 millones de dólares de Stream Finance, revelando que millones de dólares en préstamos y posiciones de colateral podrían verse afectados indirectamente a través de una red de mercados de préstamos, stablecoins y bóvedas de liquidez.

Según un desglose realizado por YieldsAndMore —un colectivo de usuarios avanzados de DeFi e investigadores onchain—, las deudas de Stream se extienden al menos por siete redes e involucran a numerosos contrapartes, incluyendo Elixir, MEV Capital, Varlamore, TelosC y Re7 Labs.

El análisis muestra cómo los activos vinculados a los tokens xUSD, xBTC y xETH de Stream fueron rehipotecados a través de protocolos como Euler, Silo, Morpho y Sonic, amplificando el posible contagio en las finanzas descentralizadas.

En general, YAM estima que la deuda relacionada con Stream asciende a unos 285 millones de dólares, excluyendo la exposición indirecta a través de stablecoins derivadas. Los datos del grupo también destacan a TelosC (123.6 millones de dólares), Elixir (68 millones de dólares) y MEV Capital (25.4 millones de dólares) como los mayores curadores vinculados a los mercados de préstamos respaldados por Stream.

"Esta es una pérdida enorme", escribió el sindicato YAM. "No está claro cómo se resolverá esto entre los poseedores de xUSD/xBTC/xETH y los prestamistas contra estos tokens... Probablemente haya más stablecoins y bóvedas afectadas."

Elixir, Treeve y otros protocolos afectados

Los hallazgos de YAM sugieren que la mayor exposición individual pertenece a deUSD de Elixir, que prestó 68 millones de USDC a Stream. Según se informa, esta cantidad representa aproximadamente el 65% del respaldo total de deUSD. Elixir afirma que posee "derechos de redención total a 1 dólar" para su posición, pero el equipo de Stream supuestamente dijo a los acreedores que los reembolsos están en espera a la espera de una revisión legal, según una publicación de YAM en X.

Otras exposiciones indirectas pueden incluir scUSD de Treeve, que está enredada en bucles de préstamos multinivel a través de Mithras, Silo y Euler, así como posiciones más pequeñas pero notables mantenidas por Varlamore y MEV Capital.

"Este mapa aún está incompleto", escribió YAM sobre el incidente de Stream. "Esperamos que surjan más bóvedas afectadas a medida que se deshagan las posiciones y se auditen los contratos de préstamos."

Stream no había respondido a la solicitud de comentarios de The Block al momento de la publicación.

¿Qué salió mal?

Los nuevos datos profundizan la imagen de lo que comenzó cuando Stream detuvo todos los retiros y depósitos tras revelar una pérdida de 93 millones de dólares en sus mercados de activos sintéticos.

Stream Finance opera un protocolo de activos sintéticos que emite tokens como xUSD, xBTC y xETH. Cada uno está respaldado por colateral onchain y vinculado a sus equivalentes del mundo real. Los usuarios depositan colateral como ETH, BTC o stablecoins para acuñar xAssets, que luego pueden ser intercambiados, apostados o utilizados como colateral en otras plataformas DeFi. El modelo se basa en la sobrecolateralización y la rehipotecación —el uso repetido del colateral a través de múltiples bucles de préstamos— para maximizar la eficiencia del capital. Si bien este diseño aumenta el rendimiento, también incrementa el riesgo sistémico: si los valores del colateral de los xAssets caen o las contrapartes fallan, las pérdidas pueden propagarse a través de los protocolos interconectados que dependen de ellos.

El proyecto no ha publicado un análisis post mortem completo. Aun así, las primeras pruebas de YAM apuntan a un desajuste de liquidez y una devaluación del colateral entre los xAssets de Stream, que fueron ampliamente re-prestados a través de otros protocolos.

Es posible que la rehipotecación generalizada haya significado que el fallo de una bóveda pudiera propagarse a otras, dejando a múltiples acreedores inciertos sobre la recuperación. Stream no ha aclarado si los fondos de los usuarios serán restaurados o si existe algún mecanismo de seguro.

Un inicio accidentado de noviembre para DeFi

Las consecuencias de Stream marcan el tercer gran incidente de DeFi en menos de una semana, tras el exploit de 128 millones de dólares en Balancer y un ataque de manipulación de oráculos en Moonwell DeFi que drenó alrededor de 1 millón de dólares de los pools de préstamos en Base y Optimism, según la firma de seguridad blockchain CertiK.

En conjunto, los tres eventos han borrado al menos 222 millones de dólares en valor de los protocolos DeFi a principios de noviembre, exponiendo cuán profundamente entrelazados se han vuelto los sistemas de liquidez y colateral a través de las cadenas.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Agente de Segmentación de Carteras para Spindl: Activa Usuarios de Alto Valor con Facilidad

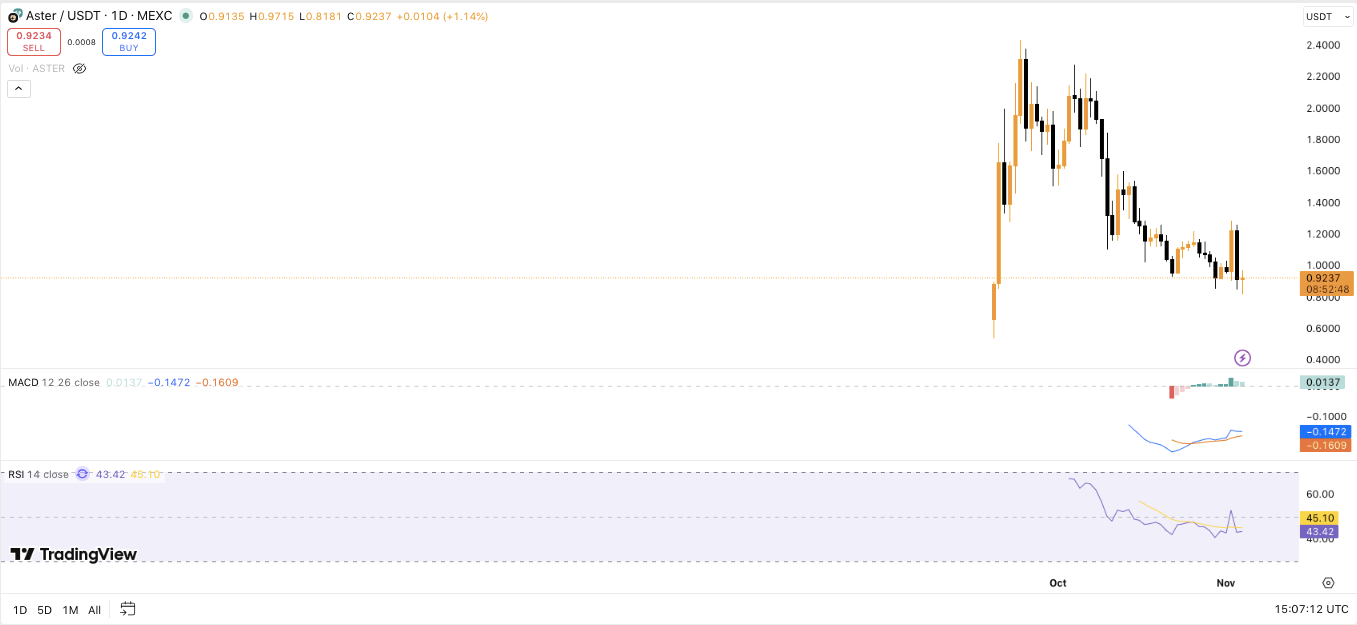

El recordatorio de CZ "I Buy Tops" llega mientras Aster cae un 14% hasta el soporte de $0.90

CZ bromea sobre sus entradas “100% perdedoras” mientras advierte a los traders que presten atención al riesgo en mercados volátiles. Aster (ASTER) ha caído un 14% en la semana y mantiene un frágil soporte entre $0.90 y $0.93. Las señales mixtas de MACD/RSI muestran una estabilización temprana, pero la presión de desbloqueo y el sentimiento débil limitan el potencial alcista.

¿El mercado enfrenta una corrección significativa, es este el punto medio del ciclo o el final?

Las interpretaciones sobre las razones de esta corrección varían entre diferentes partes, pero lo que es seguro es que el mercado se encuentra en un período clave de espera, incluyendo la reapertura del gobierno estadounidense y un posible cambio de política por parte de la Reserva Federal. Además, es innegable que los fundamentos de bitcoin son más sólidos que nunca.

Los gigantes se detienen, los ETF pierden fuerza: ¿cuál es la verdadera razón de la caída de bitcoin esta vez?

El soporte estructural se está debilitando, lo que aumentará la volatilidad del mercado.