Pronóstico semanal EUR/USD: El dólar estadounidense se desploma antes de la decisión del Banco Central Europeo

El par EUR/USD cerró una tercera semana consecutiva casi sin cambios, a unos pocos pips del nivel de 1.1700. Comenzó septiembre con un tono positivo, alcanzando un máximo el lunes en 1.1736, pero luego cayó acercándose al nivel de 1.1600. El par registró un nuevo máximo semanal el viernes, llegando a 1.1759 por primera vez.

El par EUR/USD cerró una tercera semana consecutiva prácticamente sin cambios, a pocos pips del nivel de 1.1700. Comenzó septiembre con un tono positivo, alcanzando un máximo el lunes en 1.1736, pero luego cayó para acercarse al nivel de 1.1600.

El par marcó un nuevo máximo semanal el viernes, llegando a 1.1759 por primera vez desde finales de julio. El hecho de que el par se mantenga cerca de este último nivel sugiere una debilidad adicional del dólar estadounidense (USD) en el futuro.

Turbulencia en los bonos gubernamentales

Por una vez, el repunte del USD debido a la aversión al riesgo tuvo poco que ver con Estados Unidos (US). La inestabilidad en el Reino Unido (UK) puso a los mercados financieros a la defensiva al inicio de la semana, ya que el rendimiento del bono gubernamental británico a 30 años alcanzó el 5.680%, su nivel más alto desde 1998, generando ecos entre los bonos gubernamentales globales. Los gilts británicos han estado en el ojo de la tormenta debido a una multitud de factores locales.

Los cambios en los fondos de pensión, el gasto excesivo del gobierno y la especulación sobre posibles aumentos de impuestos se combinaron para desencadenar esta última crisis. El polvo se asentó rápidamente y los participantes del mercado volvieron su atención a los datos estadounidenses en busca de dirección.

Empleo y crecimiento tibios en EE.UU.

El foco se desplazó a los datos de EE.UU., particularmente a los relacionados con el empleo, antes de la publicación de las Nóminas No Agrícolas (NFP) el viernes.

EE.UU. informó que el número de ofertas de trabajo en el último día hábil de julio fue de 7.18 millones, según el informe Job Openings and Labor Turnover Survey (JOLTS). La cifra estuvo por debajo de los 7.35 millones (revisado desde 7.43 millones) registrados en junio y por debajo de la expectativa del mercado de 7.4 millones.

Además, el informe Challenger Job Cuts de agosto mostró que los empleadores con sede en EE.UU. anunciaron 85,979 recortes de empleo en agosto, un aumento del 39% respecto a los 62,075 anunciados en julio, y el mayor registro mensual desde 2020.

Luego, el ADP Employment Change mostró que el sector privado agregó unos modestos 54,000 nuevos puestos de trabajo en el mismo mes, mucho menos que los 106,000 revisados de julio y por debajo de los 65,000 anticipados. Finalmente, las Solicitudes Iniciales de Subsidio por Desempleo para la semana que terminó el 31 de agosto aumentaron a 237,000 desde las 229,000 previas y peor que las 230,000 esperadas.

Mientras tanto, el Manufacturing Purchasing Managers Index (PMI) del Institute for Supply Management (ISM) de EE.UU. se ubicó en 48.7 en agosto, mejorando desde el 48 registrado en julio pero por debajo del 49 esperado. Además, el ISM Services PMI para el mismo período se ubicó en 52, por encima del 50.1 del mes anterior. En ambos casos, los subíndices de inflación bajaron mientras que los de empleo mostraron avances modestos.

Las cifras tuvieron un impacto limitado en el USD, pero lo presionaron a la baja ya que los números confirmaron en cierta medida un próximo recorte de tasas por parte de la Reserva Federal (Fed) este mes.

Luego llegó el informe NFP. El dólar se desplomó el viernes, tras conocerse que el país creó unos modestos 22,000 nuevos empleos en agosto, mucho menos que los 75,000 esperados. La tasa de desempleo subió a 4.3% desde el 4.2% de julio, en línea con las expectativas, mientras que la tasa de participación laboral aumentó a 62.3% desde 62.2%. Finalmente, la inflación salarial anual, medida por el cambio en las Ganancias Promedio por Hora, descendió a 3.7% desde 3.9%.

El interés especulativo aumentó las apuestas sobre próximos recortes de tasas. Según la herramienta CME FedWatch Tool, las probabilidades de un recorte de tasas en septiembre aumentaron levemente, con algunos inversores apostando por un recorte de 50 puntos básicos. Las probabilidades de un recorte en octubre y diciembre también aumentaron considerablemente. Prácticamente, ahora se esperan recortes de tasas en las tres reuniones de la Fed que quedan antes de fin de año.

De cara al fin de semana, Wall Street avanzó con nuevas esperanzas de múltiples recortes de tasas, mientras que el dólar cayó por la misma razón.

Datos europeos mixtos pesaron sobre el Euro

Mientras tanto, el Euro (EUR) tuvo poca vida propia. Las publicaciones macroeconómicas fueron en su mayoría suaves, pero no excesivamente preocupantes. La Eurozona publicó el Índice Armonizado de Precios al Consumidor (HICP), que subió más de lo anticipado en agosto, aumentando un 2.1% interanual. La cifra anual subyacente fue de 2.3%, igualando la lectura de julio pero por encima del 2.2% esperado. El HICP mensual fue de 0.2%, por encima del 0% registrado en julio.

Además, el Índice de Precios al Productor (PPI) de julio subió a un ritmo anualizado de 0.2%, superior al 0.1% anticipado pero por debajo del 0.6% de junio.

Finalmente, las Ventas Minoristas de la Eurozona cayeron un 0.5% en julio, bajando desde el aumento del 0.6% registrado en junio y peor que el -0.2% anticipado por los participantes del mercado. El aumento anual de las ventas minoristas fue de 2.2%, por debajo del 2.4% previsto y del 3.5% anterior.

El Banco Central Europeo mantendrá su postura

El Banco Central Europeo (ECB) tiene previsto reunirse el jueves y se espera ampliamente que mantenga las tasas de interés sin cambios. El Consejo de Gobierno también publicará nuevas proyecciones macroeconómicas. Es probable que el banco central reconozca que los riesgos han seguido disminuyendo tras el acuerdo comercial entre la Unión Europea (EU) y EE.UU., mientras que las revisiones de la perspectiva de inflación probablemente permanezcan prácticamente sin cambios. En general, los participantes del mercado buscarán la confirmación de que el ciclo de relajación ha terminado.

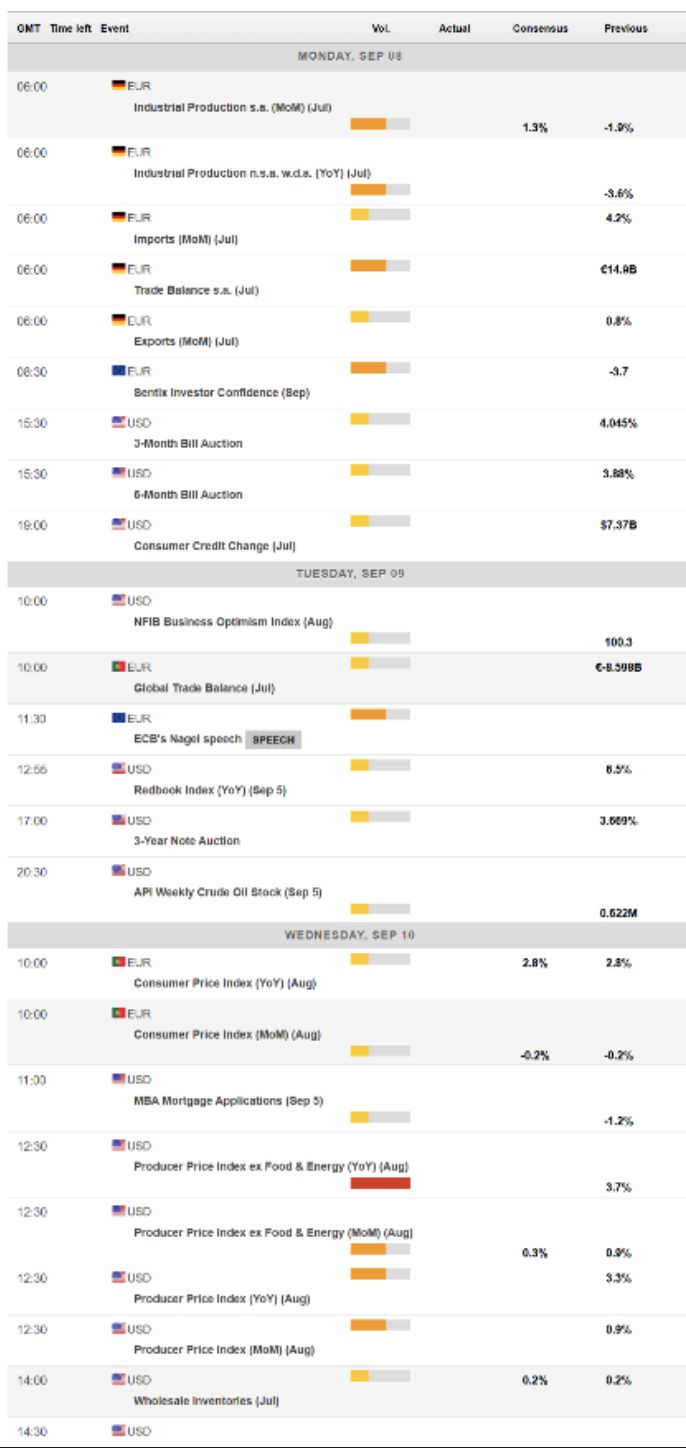

Además del ECB, el calendario macroeconómico incluirá en estos días un par de cifras relevantes de EE.UU. El país publicará las cifras del Índice de Precios al Consumidor (CPI) de agosto, que se situaron por última vez en 3.1% interanual. También se publicarán las cifras del PPI de julio y la estimación preliminar del Michigan Consumer Sentiment Index para septiembre.

Finalmente, Alemania publicará la estimación final del HICP de agosto.

Perspectiva técnica del EUR/USD

El gráfico semanal del par EUR/USD muestra que el riesgo se inclina al alza, aunque el impulso sigue siendo limitado. El par se desarrolla unos pocos pips por encima de su mínimo de agosto, lo que sugiere que los compradores aún dudan. Al mismo tiempo, el EUR/USD se mantiene bien por encima de una media móvil simple (SMA) de 20 alcista, con caídas hacia ella que resultan en rebotes pronunciados. Las SMA de 100 y 200, mientras tanto, avanzan levemente, muy por debajo de la más corta.

Finalmente, los indicadores técnicos subieron tras un período de consolidación dentro de niveles positivos, favoreciendo una extensión alcista sin confirmarla.

El gráfico diario del par EUR/USD muestra que los indicadores técnicos giraron al alza, pero el indicador Momentum permanece estancado en niveles neutrales. El indicador Relative Strength Index (RSI), mientras tanto, apunta al norte en torno a 56, reflejando el último movimiento.

Al mismo tiempo, el par ha pasado la semana rondando una SMA de 20 plana, que ahora proporciona soporte dinámico en torno a 1.1665. Finalmente, la SMA de 100 ha perdido su fuerza alcista y se mantiene en torno a 1.1525.

El par necesitaría establecerse claramente por encima del área actual de 1.1740 para extender su avance hacia la próxima resistencia relevante en 1.1830, el máximo anual. Avances adicionales exponen el umbral de 1.1900. El soporte, por otro lado, se encuentra en el mencionado 1.1665, en camino al área de 1.1590, seguido por la mencionada SMA de 20 semanas en 1.1530.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Crash de Bitcoin explicado: ¿BTC caerá aún más?

Las pérdidas realizadas han aumentado a niveles no vistos desde el colapso de FTX. Arkham Intelligence señaló a un early adopter, Owen Gunden, quien ha liquidado alrededor de 11,000 BTC (aproximadamente 1.3 billions de dólares) desde finales de octubre. El analista cripto Ali Martinez destacó que el SuperTrend semanal se volvió bajista.

Por qué los holders de XRP de repente están sintiendo todo el impacto de la crisis de liquidez de Bitcoin

Por qué la caída fue aún más fuerte de lo que el mercado esperaba

La incertidumbre y la presión del sistema están aumentando.