Volatilidade de mercado aumentada: por que o Bitcoin ainda tem chance de alcançar US$ 200.000 no quarto trimestre?

Dinheiro institucional não teme a volatilidade e continua comprando, com preço-alvo de US$200.000.

Título Original: "Relatório de Avaliação do Bitcoin para o 4º Trimestre de 2025"

Autor Original: Tiger Research

Pontos Principais

· Investidores institucionais continuam acumulando em meio à volatilidade — Os fluxos líquidos para ETFs permaneceram estáveis no 3º trimestre, com a MSTR adquirindo 388 BTC em um único mês, demonstrando forte crença no investimento de longo prazo;

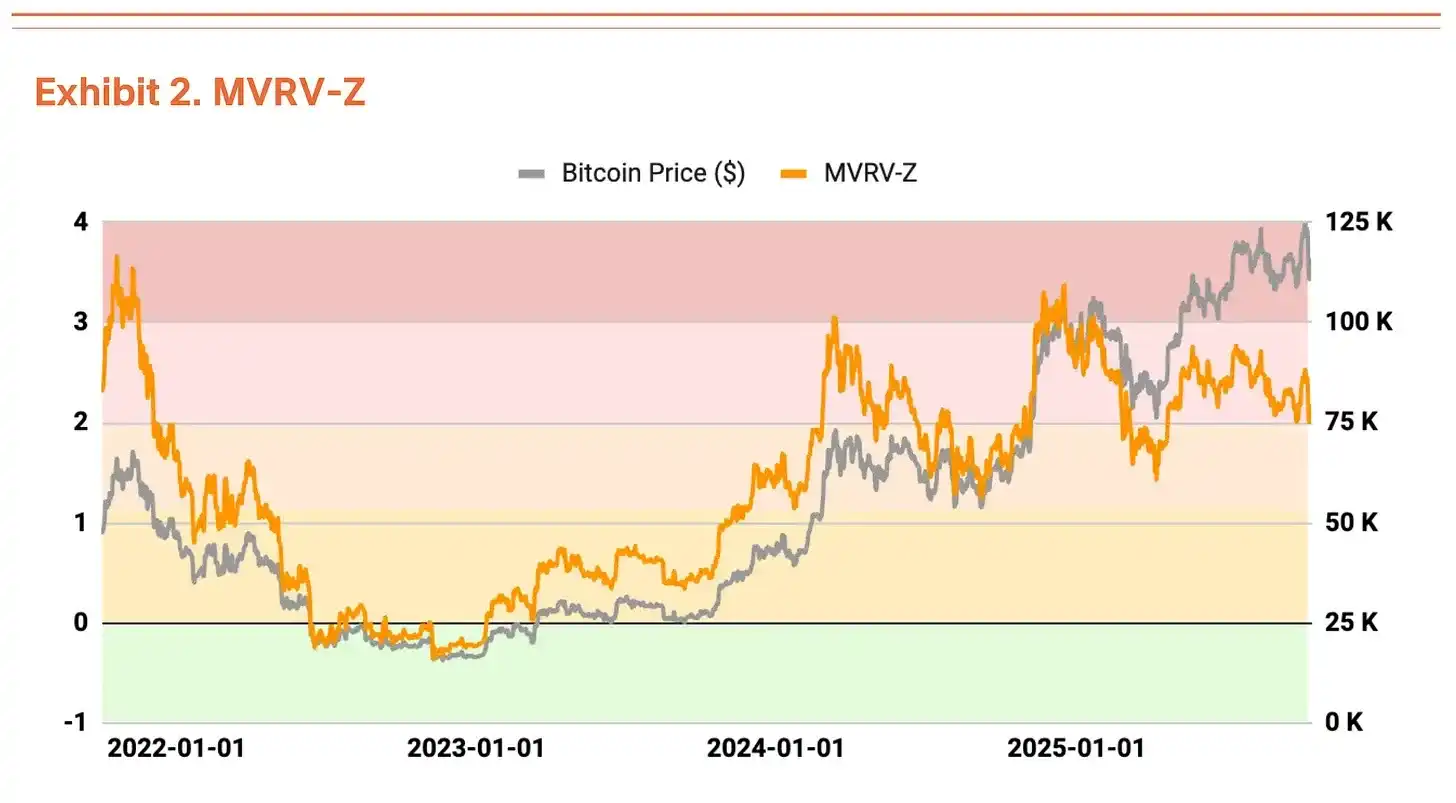

· Superaquecido, mas ainda não extremo — O índice MVRV-Z está em 2,31, indicando uma avaliação elevada, mas ainda não em nível extremo. A liquidação de fundos alavancados removeu traders de curto prazo, criando espaço para a próxima tendência de alta;

· Ambiente global de liquidez continua melhorando — A oferta monetária ampla (M2) ultrapassou US$ 96 trilhões, atingindo um recorde histórico. As expectativas de corte de juros pelo Fed aumentaram, com mais 1-2 cortes previstos ainda este ano.

Investidores institucionais comprando em meio à incerteza comercial entre EUA e China

No 3º trimestre de 2025, o mercado de Bitcoin passou de uma forte tendência de alta no 2º trimestre (com aumento de 28% trimestre a trimestre) para um ritmo mais lento no 3º trimestre (com aumento de 1% trimestre a trimestre).

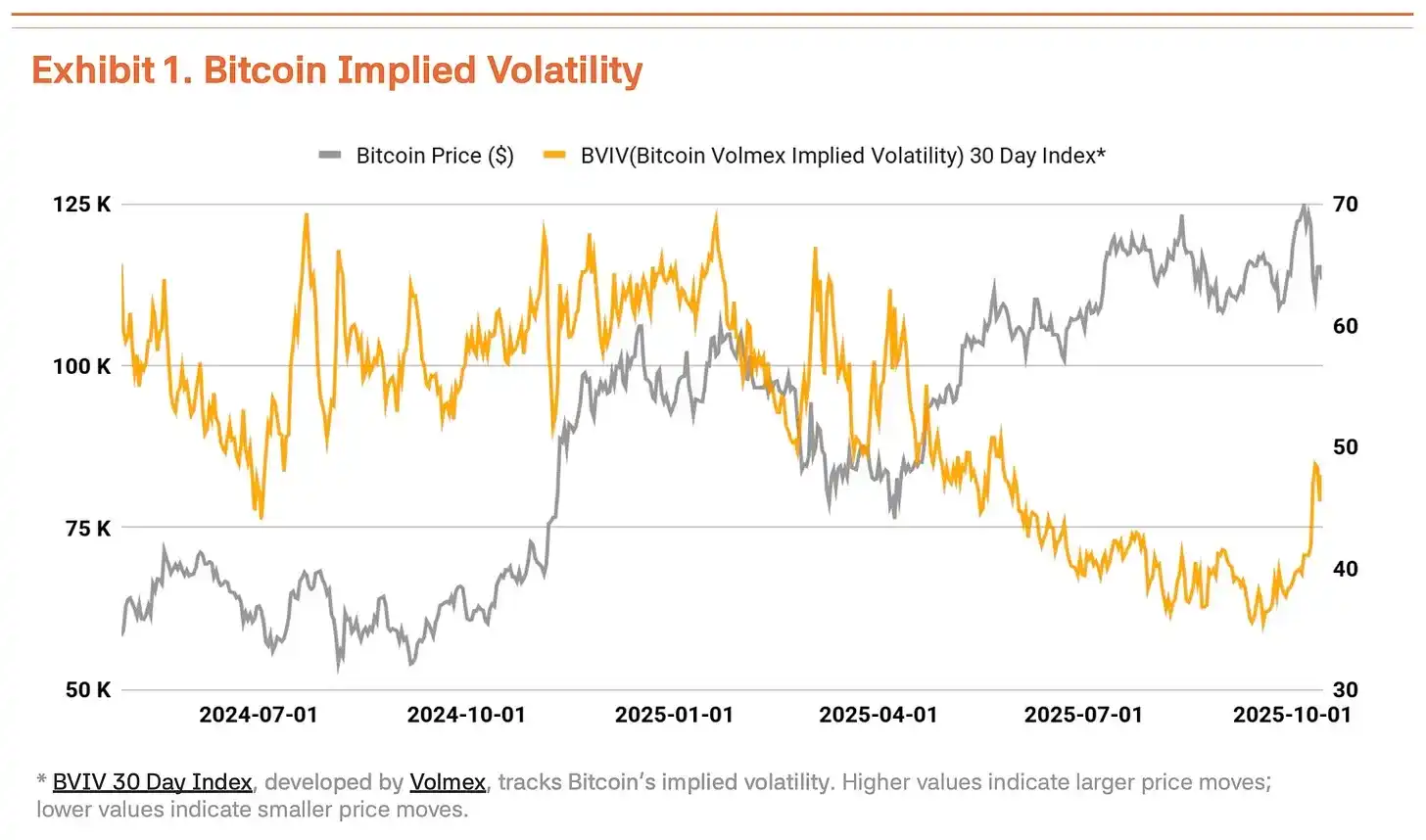

Em 6 de outubro, o Bitcoin atingiu um novo recorde histórico de US$ 126.210. No entanto, o governo Trump voltou a aplicar pressão comercial sobre a China, levando a uma correção de preço de 18% para US$ 104.000, aumentando significativamente a volatilidade. De acordo com o Índice de Volatilidade do Bitcoin (BVIV) da Volmex Finance, investidores institucionais continuaram acumulando de forma constante, com a volatilidade do Bitcoin diminuindo de março a setembro, mas disparando 41% após setembro, intensificando a incerteza do mercado (Gráfico 1).

Impulsionada pelo ressurgimento das fricções comerciais entre EUA e China e pela retórica dura de Trump, essa correção parece ser temporária. A acumulação estratégica institucional liderada pela Strategy Inc. (MSTR) está, na verdade, acelerando. O ambiente macroeconômico também desempenhou um papel de apoio. A oferta monetária global (M2) ultrapassou US$ 96 trilhões, atingindo um recorde histórico, enquanto o Fed cortou a taxa de juros em 25 pontos-base para 4,00%-4,25% em 17 de setembro. O Fed sinalizou mais 1-2 cortes de juros este ano, com um mercado de trabalho estável e recuperação econômica criando condições favoráveis para ativos de risco.

Os fluxos de fundos institucionais permaneceram fortes. Os fluxos líquidos para ETFs spot de Bitcoin no 3º trimestre atingiram US$ 7,8 bilhões. Embora menor que os US$ 12,4 bilhões do 2º trimestre, os fluxos líquidos ao longo do 3º trimestre confirmaram a compra constante dos investidores institucionais. Esse ímpeto continuou no 4º trimestre — apenas na primeira semana de outubro foram registrados US$ 3,2 bilhões em entradas, marcando um novo recorde semanal em 2025. Isso indica que investidores institucionais veem correções de preço como oportunidades estratégicas de entrada. A Strategy continuou comprando durante a correção do mercado, adquirindo 220 BTC em 13 de outubro e 168 BTC em 20 de outubro, totalizando 388 BTC em uma semana. Isso demonstra que investidores institucionais acreditam firmemente no valor de longo prazo do Bitcoin, independentemente das flutuações de curto prazo.

Dados on-chain sinalizam superaquecimento, fundamentos inalterados

A análise on-chain revelou alguns sinais de superaquecimento, embora a avaliação ainda não seja preocupante. O índice MVRV-Z (Market Value to Realized Value) está atualmente na zona de superaquecimento em 2,31, mas se estabilizou em comparação com a faixa de avaliação extrema vista em julho e agosto (Gráfico 2).

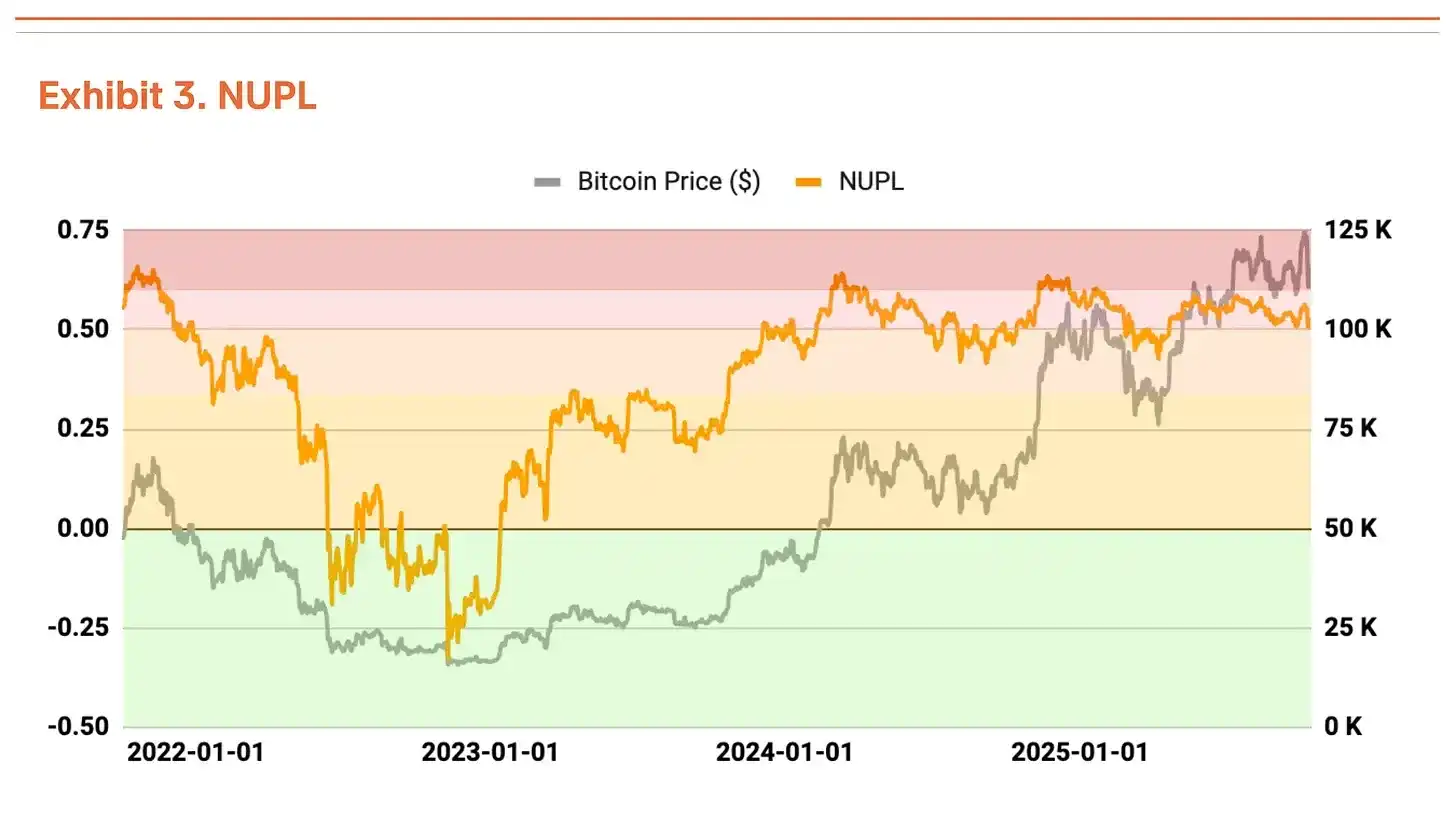

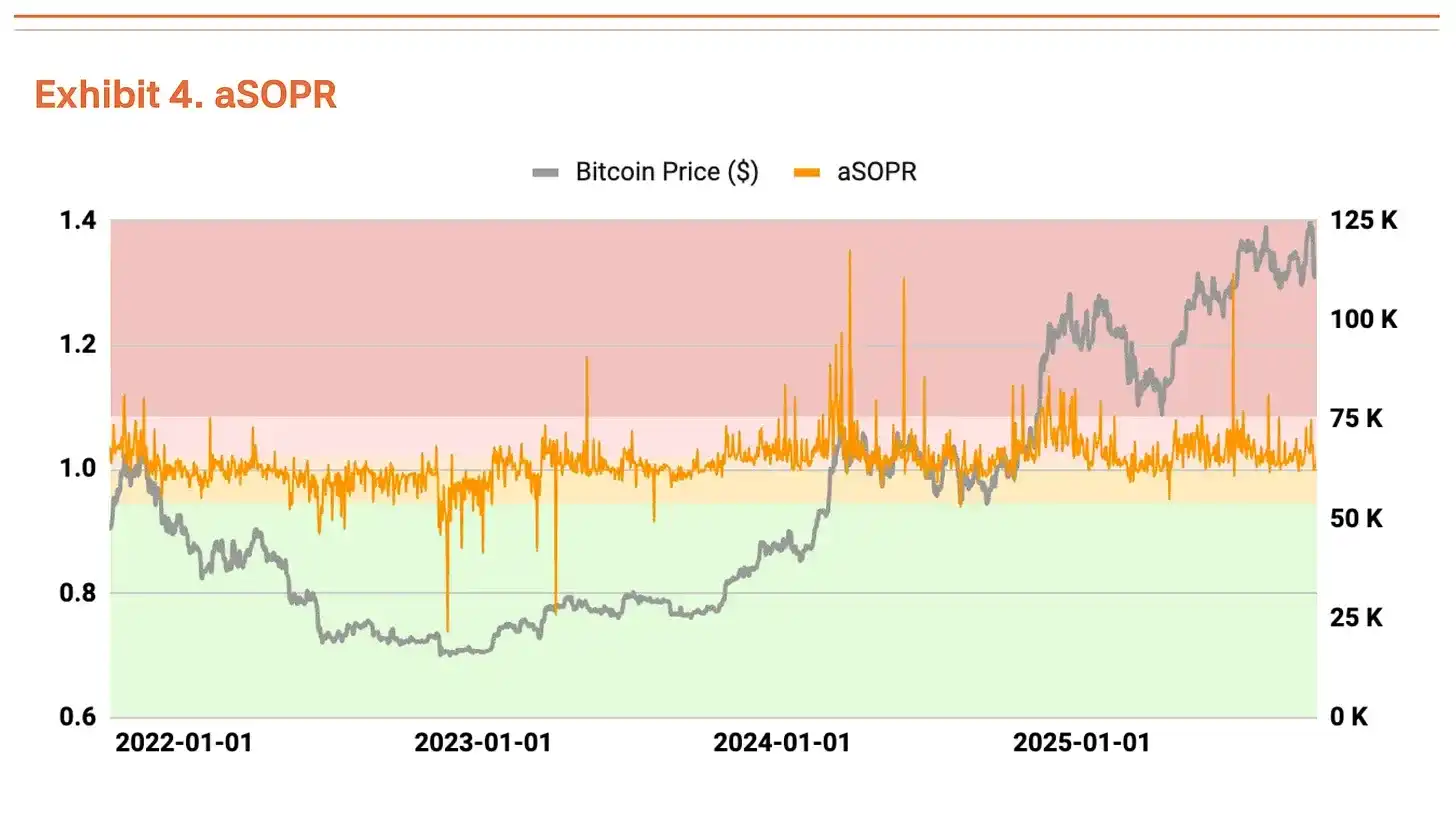

O índice de Lucro/Prejuízo Não Realizado Líquido (NUPL) também mostra uma área superaquecida, mas diminuiu em relação à situação de alto lucro não realizado do segundo trimestre (Gráfico 3). O SOPR ajustado (aSOPR) reflete o lucro/prejuízo realizado dos investidores, com o índice muito próximo do valor de equilíbrio de 1,03, indicando que não há motivo para preocupação (Gráfico 4).

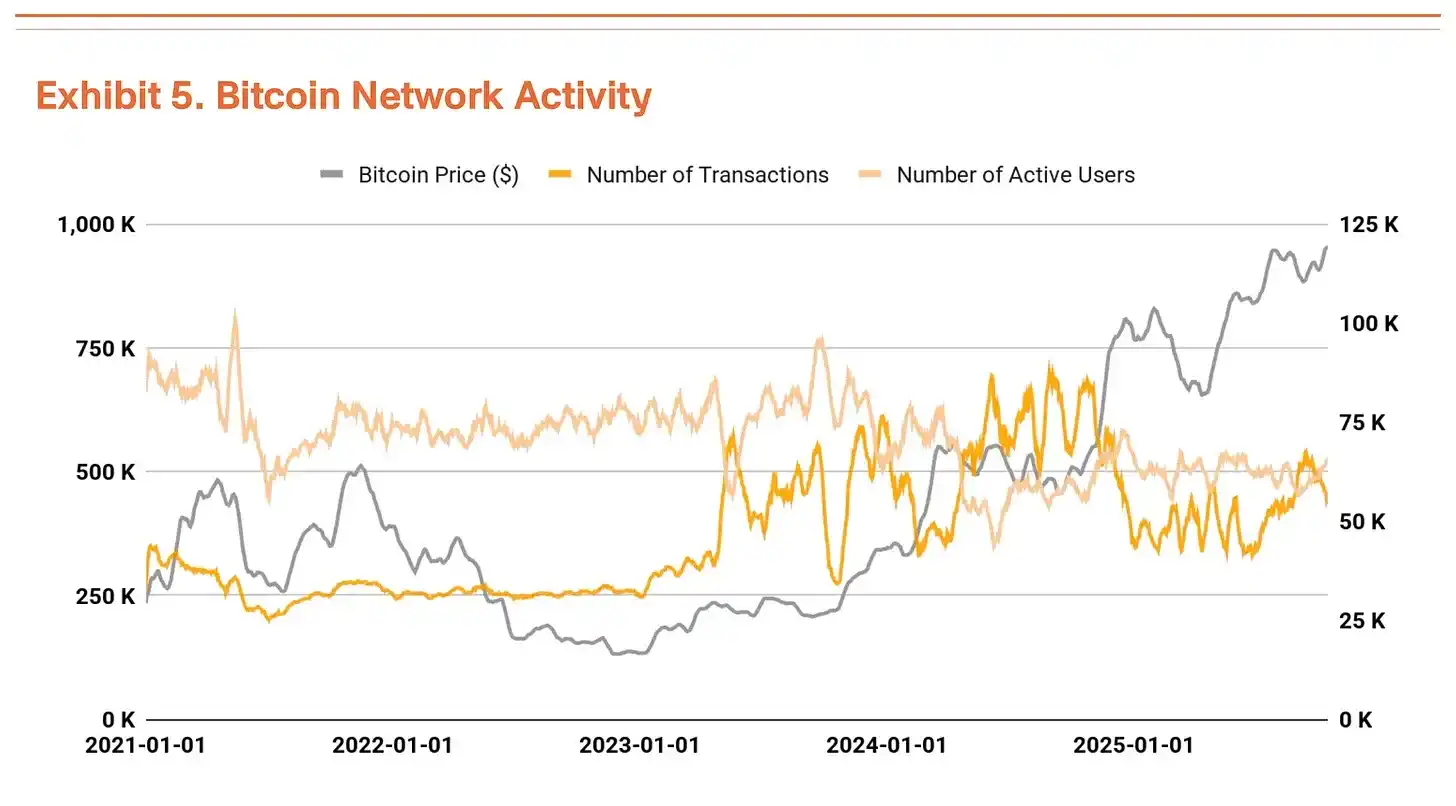

A contagem de transações do Bitcoin e os endereços ativos permanecem em níveis semelhantes ao trimestre anterior, indicando uma desaceleração temporária no ímpeto de crescimento da rede (Gráfico 5). Enquanto isso, o volume total de transações está em alta. Uma diminuição na contagem de transações, mas aumento no volume, sugere que quantias maiores estão sendo movimentadas em menos transações, indicando aumento nos fluxos de fundos em grande escala.

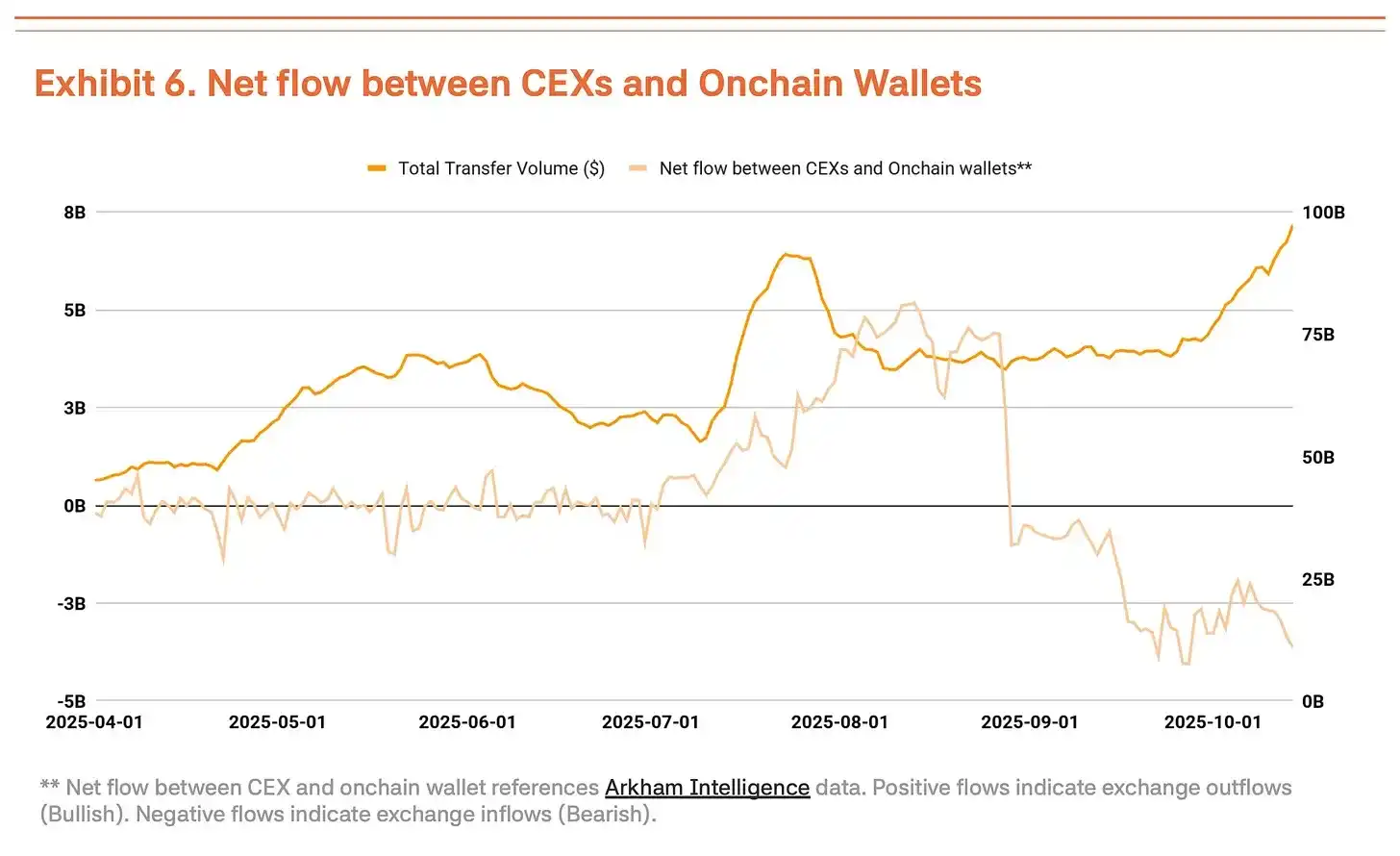

No entanto, não podemos simplesmente interpretar a expansão do volume de transações como um sinal positivo. Os fluxos recentes para exchanges centralizadas aumentaram, o que normalmente indica que os detentores estão prontos para vender (Gráfico 6). Em um cenário onde indicadores fundamentais como contagem de transações e endereços ativos não melhoraram, o aumento no volume de transações provavelmente reflete movimentação de fundos de curto prazo e pressão de venda em um ambiente de alta volatilidade, em vez de uma expansão da demanda real.

Queda de 11 de outubro prova mudança do mercado para liderança institucional

A queda de 11 de outubro nas exchanges centralizadas (queda de 14%) provou que o mercado de Bitcoin passou de liderado por varejo para liderado por instituições.

O ponto chave é que a reação do mercado foi muito diferente de antes. Em um ambiente semelhante no final de 2021, o pânico se espalhou entre mercados dominados por varejistas, levando a uma queda subsequente. Desta vez, a magnitude do recuo foi limitada. Após liquidações em larga escala, investidores institucionais continuaram comprando, indicando sua firme defesa do lado negativo do mercado. Além disso, as instituições parecem ver isso como uma fase saudável de consolidação, ajudando a aliviar a demanda especulativa excessiva.

No curto prazo, vendas em cascata podem reduzir o preço médio de entrada para investidores de varejo e aumentar a pressão psicológica, potencialmente exacerbando a volatilidade devido ao enfraquecimento do sentimento do mercado. No entanto, se investidores institucionais continuarem entrando durante o período de consolidação, esse recuo pode preparar o terreno para a próxima tendência de alta.

Meta de preço elevada para US$ 200.000

Usando nosso método TVM para análise do terceiro trimestre, determinamos um preço de referência neutro de US$ 154.000, um aumento de 14% em relação aos US$ 135.000 do segundo trimestre. Com base nisso, aplicamos um ajuste fundamental de -2% e um ajuste macro de +35%, resultando em um preço-alvo de US$ 200.000.

O ajuste fundamental de -2% reflete uma desaceleração temporária na atividade da rede e um aumento nos depósitos em exchanges centralizadas, indicando fraqueza de curto prazo. O ajuste macro permanece em 35%. A expansão da liquidez global e os fluxos institucionais continuam, e a postura dovish do Fed fornece um forte catalisador para a alta do quarto trimestre.

Um recuo de curto prazo pode ser impulsionado por sinais de superaquecimento, mas isso faz parte de uma fase saudável de consolidação, em vez de uma reversão de tendência ou mudança de percepção de mercado. O preço de referência continua subindo, indicando um aumento constante no valor intrínseco do Bitcoin. Apesar da fraqueza temporária, a perspectiva de alta de médio a longo prazo permanece sólida.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

O plano de Wall Street: O que comprar da Ripple com 500 milhões de dólares?

Como este empréstimo de $100 milhões garantido por Bitcoin pode reescrever o manual do tesouro corporativo